恒力期货能化日报20250103

一眼通

油品

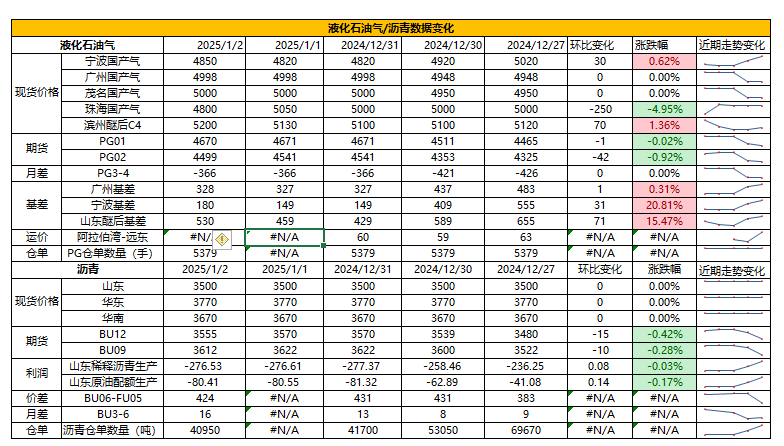

LPG

方向:偏多

行情回顾:美国超预期寒潮影响丙烷产量和出口,高基差有所回归。1月沙特CP合同价下调出台,其中丙烷625美元/吨,环比下调10美元/吨;丁烷615美元/吨,环比下调15美元。

逻辑:

1.市场供应宽松,国内液化气商品量为 56.92万吨左右,较上周增加1吨。本周炼厂库容率23.99%,环比增加0.03%。港口库存305万吨,环比增加32万吨。

2. 气温下降,燃烧需求增加,PDH开工率63.9%,环比下跌2.9%。MTBE开工率54.7%,环比下跌2。6%,烷基化开工率41%,环比上涨0.5%。

3. 山东民用气4950元/吨,华东民用气4936元/吨,华南民用气5000元/吨。

风险提示:宏观因素影响

沥青

方向:偏多

行情回顾:低供应与低库存,现货报价坚挺,北方季节需求性减弱。

逻辑:

1.国内开工率低位,周产量41.9万吨,环比下降3.9万吨,降幅7.5%。1月份国内沥青总计划排产量为209.85万吨,环比下降6.15万吨,降幅2.85%。

2.社库83万吨,环比下降1.8%,厂库59.6万吨,环比下降1.3%。周度出货量34万吨,环比下降16%,可发资源偏紧,出货减少。山东现货3560元/吨附近。

风险提示:宏观因素影响

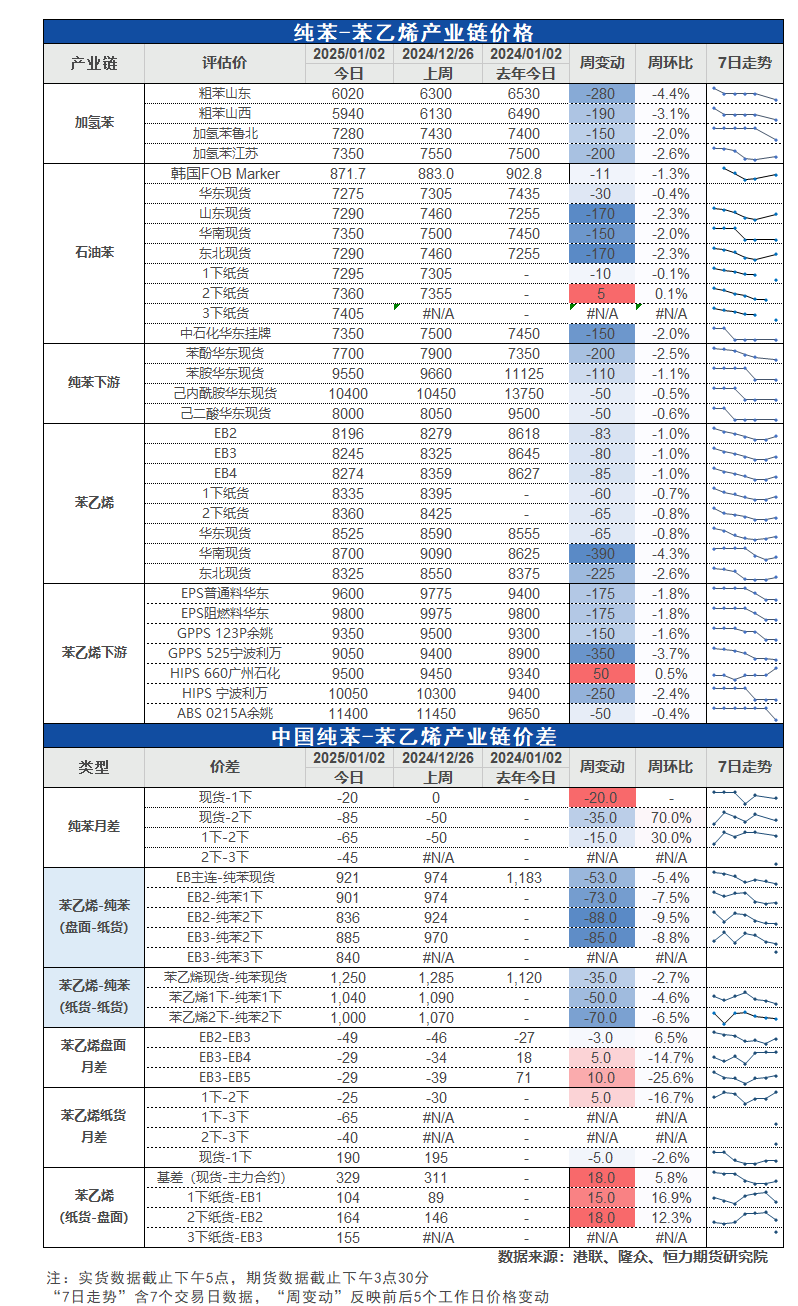

芳烃

苯乙烯

方向:观望

日内变量:

①装置

新浦化学(32万吨)原计划1-4号重启,现在推迟4-5天。

②纯苯

价格:山东不完全统计非长协成交量5500吨以上,价格范围7030-7100元/吨,均价7065元/吨,较上一个工作日下跌85元/吨。华东今日纯苯近月买气较好,涨100元/吨。FOBK今日涨6美元,BZN210.2$小幅上涨。

套利窗口:山东持续升水华东近一个月的情况今日终结,内贸无套利窗口。韩国→中国无套利窗口。

库存:截至2025年1月2日,江苏纯苯港口样本商业库存总量:21万吨,变动+2.7万吨。

③苯乙烯

价格:基差先强后弱。现货基差一早+330~340成交,后走弱至+300~330区间;15号+190左右成交,后+160~180区间商谈;1下基差+140成交集中;2下基差+150~175区间挂单有成交。

套利窗口:东北→华南有机会(375)。

库存:截至2025年1月2日,江苏苯乙烯港口样本商业库存总量:2.71万吨,变动-1.46万吨。

基本面:装置方面裕龙岛年产50万吨苯乙烯装置近期开车,京博投产推迟,渤化有所降负,浙石化60万吨POSM重启后逐渐提负。盘面多头在8400和8300的探底接连失败后彻底放弃,华东基差也迅速崩塌,市场情绪一周内迅速转向。从短期和中期的预期都看不到太好的驱动:短期看1月家电排产同比同期有所下滑,华东多套装置重启供应大量回归后,港口库存正处于明显的拐点,目前市场普遍的预期是1月底库存会累至10万吨左右。不管是纯苯还是苯乙烯,集中的装置检修在3月下旬才会出现。尽管做多的想象空间已然巨大,但下游点价或采购行为目前难以对需求形成有效支撑,此外纯苯的颓势也还没结束,短期缺乏反转信号,空单继续持有,或许可以参考BZ-SM的价差稳定至700附近后再考虑盘面做多。库存:截至2024年12月30日,江苏苯乙烯港口样本库存总量:3.19万吨,较上周期增0.12万吨,幅度增3.91%。商品量库存在2.09万吨,较上周期增0.04万吨,幅度增1.95%。

策略:观望

风险提示:油价异动、终端需求大幅波动。

煤化工

尿素

方向:低位震荡,警惕反弹风险

逻辑:1.小幅反弹后主流地区周末成交偏淡,工厂报价一降再降,山东、山西区域周内跌幅80-100元/吨,但市场反馈略显一般,市场价格或松动调整。

2.供应方面,12月气头装置陆续检修,日产压力边际改善,后续检修停车后,整体预计影响一万吨,但目前仍处在18万吨以上,且处在往年高位,供应压力仍在。需求方面,农业零星补货,复合肥工厂对尿素采购有限,淡储持续,整体需求较为分散,后期集中采购的概率也较往年减少,整体市场追高情绪或较为谨慎。本周库存155.08万吨,较上周增加2.58万吨,环比增加1.69%,处在五年高位水平。成本端,近日煤炭价格下行,煤制尿素成本支撑偏弱。总而言之,当前国内供应和政策压力仍存,短期实质性的利好驱动并不明显。26号会议并未提起出口,接下来市场或持续有消息扰动,但鉴于需求改善尚不明朗,不宜对期价抱过高期望,盘面上方高度有限,仍有下行压力,05短时可关注下方1650-1680支撑。

向上驱动:下游刚需

向下驱动:高供应、高库存

风险提示:淡储节奏、出口政策、保供稳价、需求放量情况、新增投产、上游煤炭端变动以及国际市场变化。

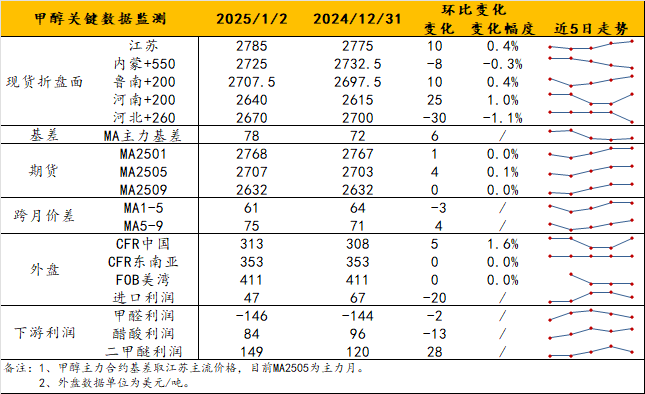

甲醇

方向:低多止盈离场

理由:烯烃停车预期抑制,短期高度基本明确。

逻辑:基差方面,近端05+50/55,1下基差05+85/90,2下约05+110/123,远近月基差依旧有一定差距,对行情有支撑作用,但单边高度难料。截止1月2日,港口库存102.8万吨,关注去库预期变化。目前,市场主要担心下游负反馈,担心烯烃工厂们是否停车降负。兴兴已于12.29停车,但富德原定于1月检修计划推迟,其他烯烃动态待观察。从进口减量/伊朗减量的利多来看,预计年底年初抵港量将开始回落,有利于港口去库,对行情高位运行和基差仍有支撑作用。维持观点,烯烃降负停车行为若继续增加将对情绪和高度有所抑制,低多宜止盈。

策略:短多离场。

风险提示:烯烃停车风险、海外装置动态、宏观影响。

建材化工

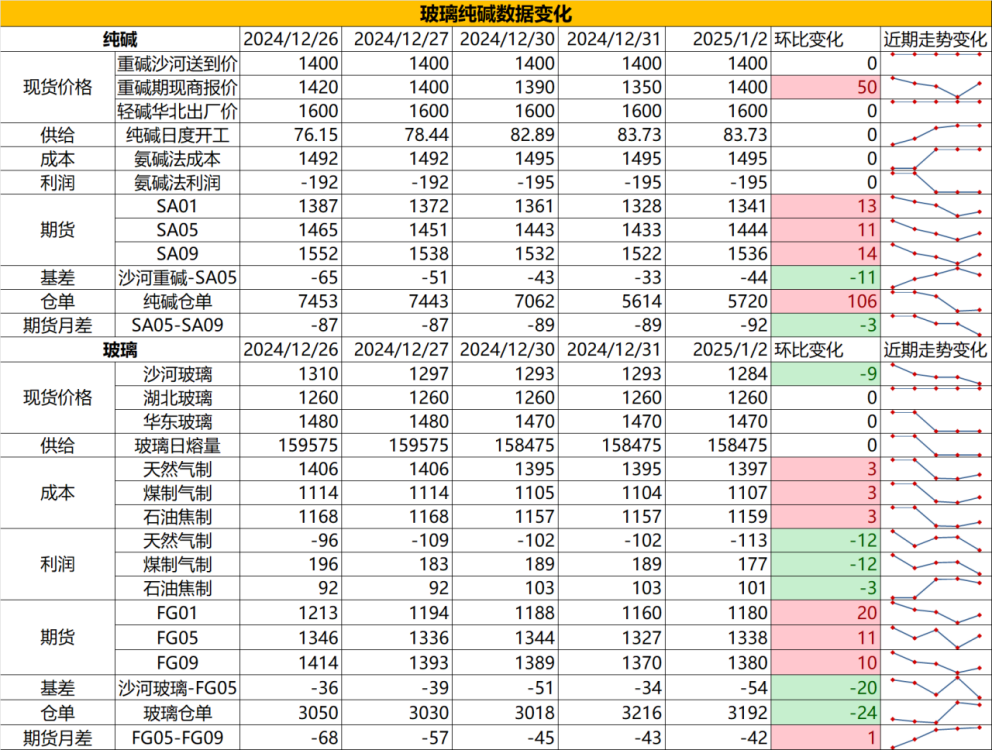

纯碱

方向:估值不高,震荡偏弱

行情跟踪:

1.目前碱厂沙河送到价在1400元/吨附近,碱厂库存在144.83万吨,环比上周累库0.66万吨,库存高位震荡,由于下游节前补库基本结束,碱厂由前期待发订单导致的去库转为实质性累库,本周部分前期检修企业恢复,产量高位向上提升,下游补库结束后,后续大概率库存持续向上积累,且刚需端光伏玻璃近期仍有两条产线存在冷修计划,供需端驱动均向下。

2.长周期纯碱供需格局持续走弱,库存高位难扭转,25年碱厂仍会持续投产,下游端难有大量投产支撑其需求转暖,但上游产能较为集中,一旦部分企业启动减产则会对短期价格起到稳定剂的作用,底部区域难跌,价格中枢长期在氨碱成本-联碱成本端波动。

向上驱动:下游阶段性补库、碱厂降负荷

向下驱动:光伏玻璃冷修、浮法玻璃亏损

策略建议:暂观望,反弹作为空配

风险提示:远兴投产进度变化,下游玻璃厂补库驱动

玻璃

方向:底部震荡,向下空间不大

行情跟踪:

1. 目前沙河报价在1270元/吨,本周玻璃库存在4419.3万重箱,环比去库2.28%,库存水平中性,当前处于需求淡季,工地收尾阶段,下游深加工订单持续走弱,而由于今年沙河厂家库存水平处于低位,目前并没有看到大量的冬储保价政策,贸易商的冬储需求也并未如预期释放,需求处于不温不火的状态,但当前中游冬储需求弱,也就意味着中游库存水平不高,年后则不容易形成负反馈,会形成潜在利多。

2. 长周期仍是供需双弱格局,是供给持续下行去匹配需求的过程,明年地产需求偏弱,但弱化的速率已有所放缓,玻璃日熔量已处于历史偏低位,且由于老旧窑炉的持续积累,明年供给仍有下滑空间,供给端的减量会大幅压缩供需差,库存回归正常区间将使得价格底部较前期会有所抬升。

向上驱动:地产政策提振、宏观情绪推动

向下驱动:地产资金问题未解决、下游订单改善不明显,下游资金情况不佳

策略建议:估值不高,大方向偏向逢低多配

风险提示:地产政策变化,宏观情绪变化

24小时热点