恒力期货能化日报20241028

一眼通

油品

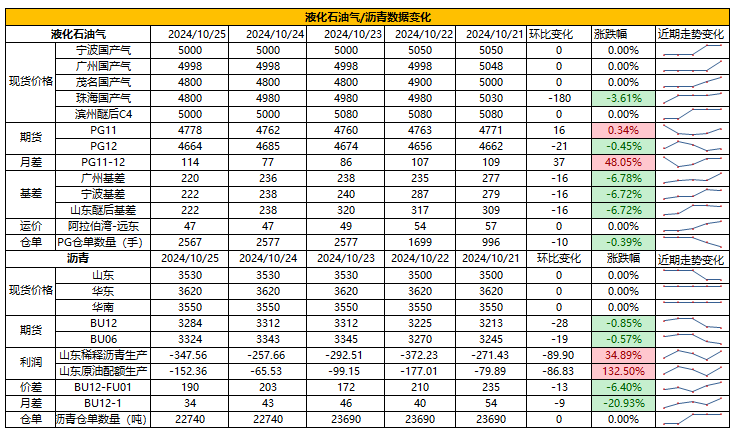

LPG

方向:反弹

行情回顾:沙特阿美公司2024年10月CP出台,丙烷625美元/吨,较上月上调20美元/吨,上涨3%;丁烷620美元/吨,较上月上调25美元/吨。

逻辑:

1.国内液化气商品量为 56.32万吨左右,较上周减少0.22万吨。本周炼厂库容率27.1%,环比增加0.48%。港口库存299万吨,环比下降5.9万吨。

2. 燃烧需求有好转预期,化工需求小幅下降,PDH开工率71.5%,环比下降1.89%。MTBE开工率58.2%,环比上涨0.72%,烷基化开工率42.3%,环比下降1.42%。

3. 国内现货市场持稳, 山东民用气5020元/吨,华东民用气5008元/吨,华南民用气4980元/吨。山东地区醚后基准价为5090元/吨。

风险提示:宏观因素影响

沥青

方向:偏空

行情回顾:现货上涨放缓,西北需求下降,山东与华东下游赶工,国内库存下降。

逻辑:

1.炼厂利润亏损,国内开工率低位,周产量为50.1万吨,部分炼厂有复产,产量小幅增加。11月份国内沥青总计划排产量为235万吨,环比增加2.7万吨,增幅1.16%。

2.社库129万吨,环比下降6%,厂库79.3万吨,环比持平,南方下游刚需带动下,库存持续下降。四季度天气转冷,需求走弱预期。

风险提示:宏观因素影响

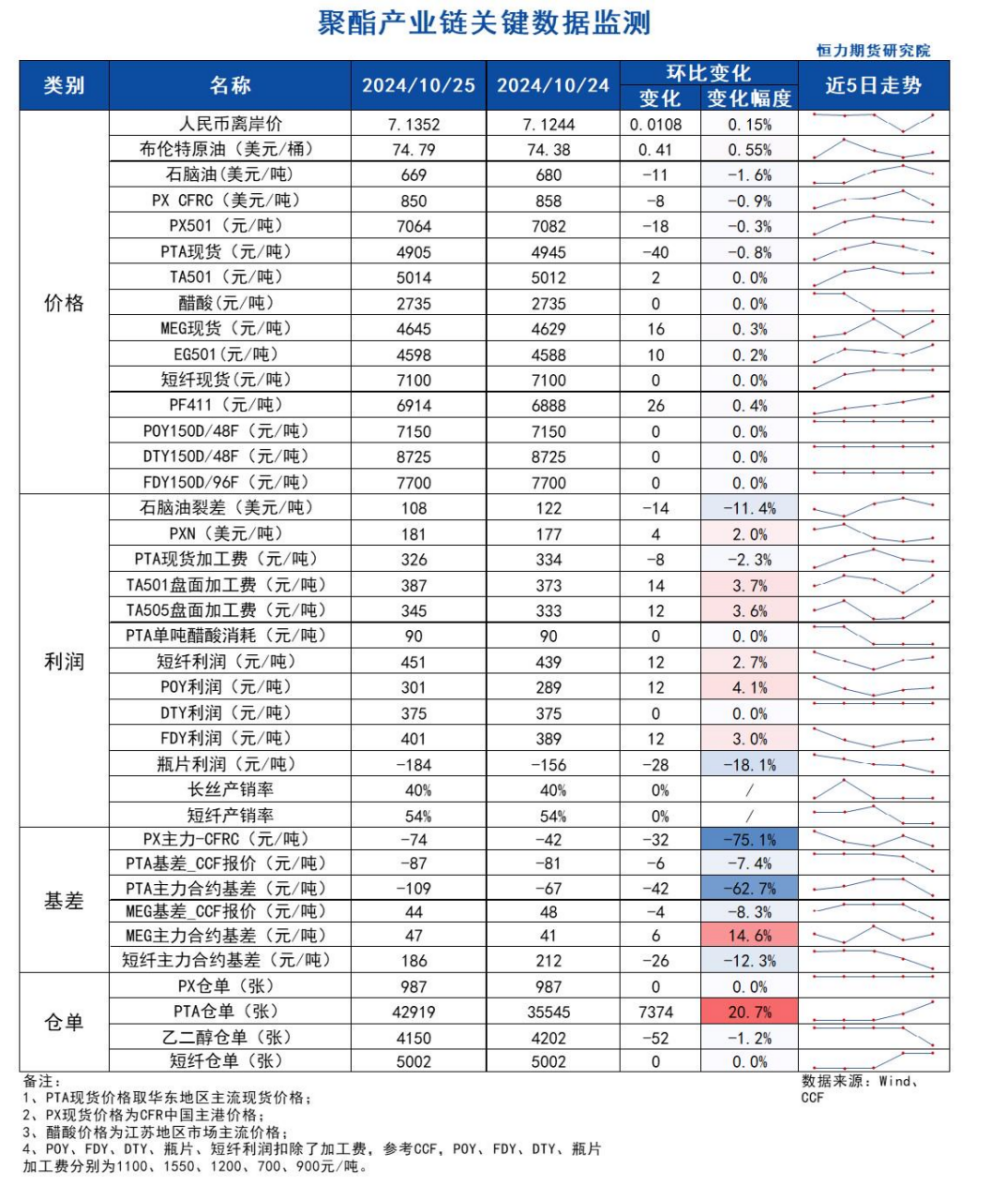

芳烃

PX

方向:单边跟随原油走势

盘面:

1、PX01合约收盘价7064(-22, -0.31%),持仓增加3744手至10.57万手(多空增仓);

2、PX 12-1月差-48(+18),PX01-CFRC -74(-32);

3、仓单987(-)。

基本面:

1、实货:CFR中国均价为850美元/吨(-8,-0.9%),PX商谈一般,实货12月、1月均在835有买盘报价;9月份PX进口91.9万吨,同比减少2.4%,降幅有所收窄,环比增加21.5%,单月进口规模连续四个月上升;

2、估值与利润:MOPJ价格为669美元/吨(-11),PXN $181(+4);

3、供给:供应减少,国内PX负荷下降至80.6%附近(-2.8pct);亚洲PX装置负荷下降至74.8%附近(-2.2pct),九江石化90万吨PX装置2024年10月20日重启,浙石化一套200万吨PX装置近期降负运行;东营威联10月22日附近负荷下降至6成,初步计划2周,涉及PX产能200万吨;

4、需求:PTA负荷上升0.1个百分点至80.5%,恒力惠州250万吨PTA装置10月13日开始计划内检修,10月25日附近重启;东营威联250万吨装置轻微提负,目前负荷8成偏上;

5、下游:TA现货加工费326(-8),TA01盘面加工费387(+14),长丝平均产销在4成偏上,短纤平均产销54%。

策略:可适量套利多PX空原油。

风险提示:油价异动、终端需求大幅波动。

PTA

方向:偏多

理由:基差企稳,下游开机维持高位。

逻辑:

今日01合约以5014点收盘,较昨日结算价下降6点,涨幅0.12%,日内增仓11396手至117.05万手,TA1-5价差为-78(-2)。现货方面,今日主流现货基差在01-87,10月主港在01-85~87附近商谈;PTA现货加工费在326元/吨附近;PTA单月出口量同比维持增长,但增速有所回落。9月PTA出口38.1万吨,同比增加36.1%,环比下降6.8%,2024年1-9月累计出口342.4万吨,同比增加25.3%。供应方面,PTA负荷上升0.1个百分点至80.5%,恒力惠州250万吨PTA装置10月13日开始计划内检修,10月25日附近重启;东营威联250万吨装置轻微提负,目前负荷8成偏上。下游聚酯负荷为92.5%(+0.1pct);江浙终端开机率高位维持,出货分化,加弹、织造、印染分别在93%、82%、86%。江浙涤丝今日产销整体依旧偏弱,至下午3点半附近平均产销估算在4成偏上,直纺涤短平均产销54%。

策略:关注产业利润TA/SC修复。

风险提示:油价异动、终端需求大幅波动。

乙二醇

方向:偏空

理由:港口周度累库。

逻辑:

今日EG2501合约收盘价4598(+26,+0.57%),日内减仓2187手至25.86万手,EG1-5价差为-65(+17)。现货方面,现货主流围绕01合约+47左右商谈,11月下期货基差在01合约升水42-43元/吨附近,商谈4637-4640元/吨。9月份EG进口59.1万吨,同比减少9.9%,环比增加1.2%,1-9月累计进口492.6万吨,同比减少5.0%。库存方面,截至10月24日,华东主港地区MEG港口库存总量61.75万吨,较上一统计周期增加1.2万吨;供给方面,乙二醇整体开工负荷上升至67.29%(-1.35pct),其中煤制乙二醇开工负荷63.85%(-0.39pct),新疆中昆60万吨乙二醇装置计划10月下旬起轮流检修,预计单线检修时间2周左右;需求方面,下游聚酯负荷为92.5%(+0.1pct);江浙终端开机率高位维持,出货分化,加弹、织造、印染分别在93%、82%、86%。江浙涤丝今日产销整体依旧偏弱,至下午3点半附近平均产销估算在4成偏上,直纺涤短平均产销54%。

策略:关注1-5反套。

风险提示:油价异动、终端需求大幅波动。

煤化工

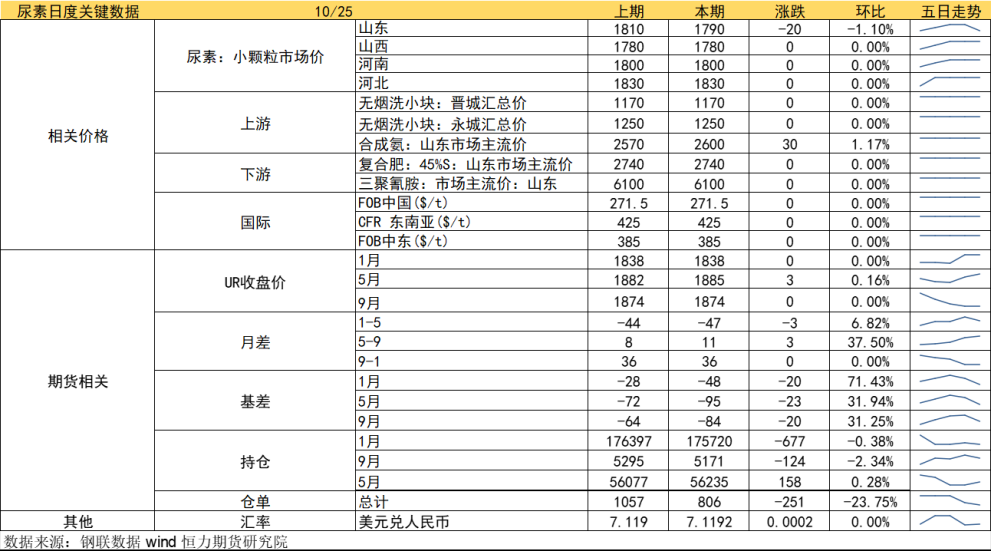

尿素

方向:震荡偏弱

逻辑:

1.目前市场低价刺激成交中,工厂再现停收现象,但下游仍偏谨慎,期现套保占市场较高比例,市场价格短期或弱稳运行。

2.供应方面,近期有部分装置环保限产,山西固定床工艺淘汰延迟到明年,影响产量不如预期,日产短时依旧维持高位18.8-19.2万吨左右小幅波动,十一月和十二月有西南限气等季节性检修,日产预计十一月中后有所下滑。需求方面,当前秋季小麦底肥进入尾声,农业采购扫尾,复合肥工厂开工率一般,淡储陆续开始但还未大规模采购,本周库存继续增加5万吨。整体而言,当前国内供应和政策压力仍存,短期实质性的利好驱动并不明显,当前需重点跟踪出口消息,淡储节奏以及气头装置集中检修节奏。宏观因素和消息面短期带来情绪刺激,现货价格低点也可能带来阶段性行情,但高供应高库存下,出口如果最后预期落空,反弹高度预计有限,盘面或尝试反弹空,01盘面关注上方1850逢高空配。

向上驱动:下游刚需

向下驱动:高供应、高库存

风险提示:淡储节奏、出口政策、保供稳价、需求放量情况、新增投产、上游煤炭端变动以及国际市场变化

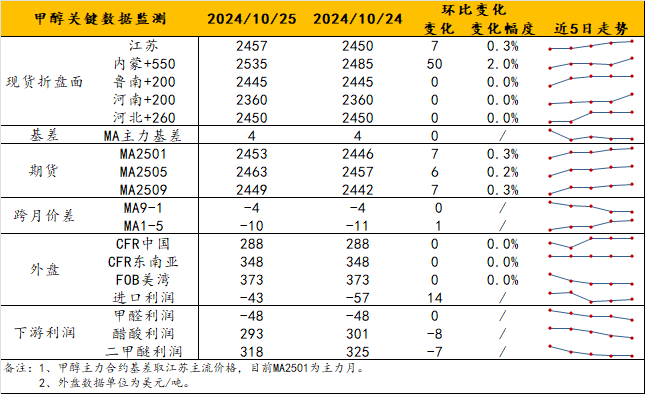

甲醇

方向:反弹高度有限。

理由:等待新驱动。

逻辑:盘面延续减仓式反弹,基差表现依旧偏弱,维持01-10左右;1-5月差在浅负值波动。维持观点,价格结构率先转弱,体现市场预期偏差。基本面来看,内地将受制于高供应,常出现降价排库;关注本月港口库存能否缓解。盘面来看,单边走势和月差转负或令今年远近月资金提前分流,空头或滞留近月或止盈,但多头将优选远月,预计MA2501今年很难再成为强合约。观点上,反弹高度有限,若无新驱动,反弹空;MA1-5反套持有,中期等待负值。

策略:MA1-5反套持有;后期若去库不畅,中线偏空。

风险提示:注意能化共振回落情况。

建材化工

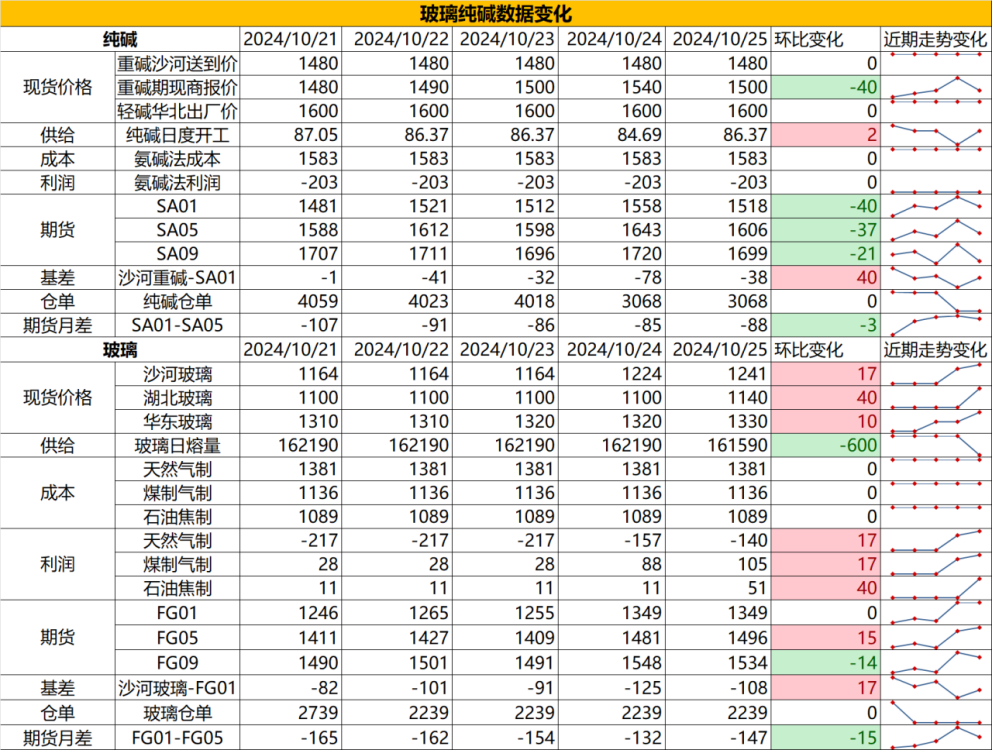

纯碱

方向:单边01在1600上方逢高空,长线05多FG空SA头寸可继续持有

行情跟踪:

1. 目前碱厂沙河送到价在1480-1500元/吨,期现报价在1500元/吨,目前供需端来看,本周碱厂库存在165万吨,较前一周累库5万吨,处于历史同期最高位,供给端虽有企业减产,但实际减产力度小于消息面反馈,短周期由于市场畏惧供给端的减产扰动以及宏观处于国内及海外政策变动窗口期,存在价格反复波动。

2.11-12月,碱厂仍有新投产,玻璃端持续减产,供需格局大方向持续走向过剩是已知的,目前纯碱周度排除投机需求的表需在62-63万吨,而周度产量在73万吨,只有在今年纯碱减产力度最大的时候才能维持高位不累库的供需平衡,预计到11月中下旬会看到纯碱仓单大量增加,交割库持续累库以及碱厂待发量转为实发量的去库,届时看到的去库可以理解为表需后置,待发订单的持续减少仍会给碱厂降价压力。

向上驱动:下游阶段性补库、碱厂降负荷

向下驱动:光伏玻璃冷修、浮法玻璃亏损

策略建议:宏观波动窗口期,单边不宜做空,套利为主

风险提示:远兴投产进度变化,下游玻璃厂补库驱动

玻璃

方向:多FG空SA

行情跟踪:

1.周末沙河报价仍在上涨中,目前报价在1250-1300元/吨,本周玻璃厂家总库存在5694万重箱,环比去库1.55%,库存延续高位去化,下游贸易商也存在一定去库,库存流入刚需,目前基本面较前期有所改善,主要来自于供给端的持续减产,需求端也有较小幅度的改善,下游存在一定年底赶工情绪,地产端的改善对下游订单情况也存在一定正反馈。

2.11-12月,由于天然气价格大概率上涨,玻璃处于成本抬升,供给减量,需求端存在小赶工的情况,玻璃大概率能维持高位去库,但总量依旧维持偏高位,去库的斜率需要参考玻璃冷修速度,而供需结构转好以及宏观情绪延续,会带动价格底部抬升,但也需注意目前中游期现商库存体量较大,中期仍存在较大的负反馈可能性,使得价格波动加大。

向上驱动:地产政策提振、宏观情绪推动

向下驱动:地产资金问题未解决、下游订单改善不明显,下游资金情况不佳

策略建议:盘面升水大,估值不低,不宜单边追多,套利为主

风险提示:地产政策变化,宏观情绪变化

24小时热点