恒力期货能化日报20240725

一眼通

油品

LPG

方向:偏多

行情回顾:沙特阿美公司7月CP出台,其中丙烷580美元/吨,丁烷565美元/吨,较上月价格均持平。折合人民币到岸成本:丙烷5183元/吨左右,丁烷5063元/吨左右。

逻辑:

1. 国内液化气商品量为 53.74 万吨左右,较上周下降 0.39 万吨或0.73%。本周炼厂库容率26.1%,环比增加 0.03%。港口库存243万吨,环比增加3万吨。

2. 燃烧需求淡季,化工需求支撑,PDH开工率率73.8%,环比下降3%。MTBE开工率59.8%,环比下降2.3%。

3.山东民用气5170元/吨(+10),华东民用气5113元/吨(+48),华南民用气5000元/吨(-10)。

风险提示:宏观因素影响

沥青

方向:区间震荡【3500,3700】

行情回顾:盘面回落,国内库存小幅去库,总库存同比高位。

逻辑:

1.炼厂利润亏损,国内开工率低位,周产量为48万吨,环比增加3万吨。6月份国内沥青总产量为202.21万吨,环比下降26.6万吨,降幅11.63% 。7月份国内沥青总计划排产量为209万吨,环比下降7.2万吨,降幅3.33%。

2.社库269万吨,环比下降1%,厂库116万吨,环比下降1%。炼厂周度出货量37.2万吨,环比下降2万吨,山东现货3510(-10),下游终端需求改善。

风险提示:宏观因素影响

芳烃

PX

方向:单边看原油是否企稳反弹

盘面:

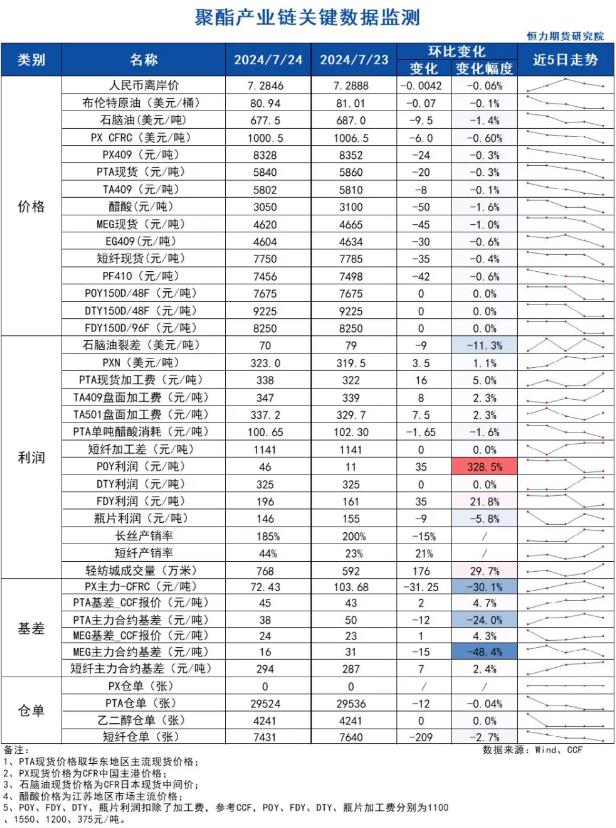

1、PX09合约收盘价8328 (-34, -0.41%),持仓增加712手至8.23万手(多增空减);

2、PX 9-1月差0(+18),PX09-CFRC 72.4(-31.2);

3、仓单0(-)。

基本面:

1、实货:CFR中国均价为1000.5美元/吨(-6,-0.6%),今天PX价格下跌,两单9月亚洲现货分别在997、999成交。尾盘实货9月在994/1002商谈,10月在1000/1009商谈;

2、估值与利润:MOPJ 价格为677.5美元/吨(-9.5),PXN $323 (+3.5);

3、供给:供应减少,国内PX负荷降低至86.5%附近(-1.6%),九江石化90万吨PX装置预计周中左右停车检修,亚洲PX装置负荷上升至79.0%附近(+0.3%);进口大幅下降,6月份我国PX进口56.9万吨,相较5月减少24.0%,相较去年同期减少34.1%;

4、需求:PTA负荷上升至81.9%(+1.5%),本周逸盛大连一套225万吨、一套375万吨PTA装置短停,预计近期恢复;

5、下游:TA现货加工费338(+16),TA09盘面加工费347(+8);长丝产销在180%-190%附近,短纤平均产销44%。

策略:择机多PX空原油。

风险提示:油价异动、终端淡季快速兑现。

PTA

方向:谨慎看涨,关注5800附近支撑

理由:基差走强、关注台风影响。

逻辑:

今日09合约收于5802(-18,-0.31%),日内增仓12837手至83.07万手,TA9-1价差为10。现货方面,今日主流现货基差在09+45,7月主港在09+45~50附近商谈;成本方面,PXN位于323美元/吨附近(环比+1.1%),PTA加工费在338元/吨附近(环比+5.0%);供给方面,本周逸盛大连一套225万吨、一套375万吨PTA装置短停,预计近期恢复,国内PTA整体负荷为81.9%;需求方面,为配合下游采购,涤纶长丝开始让利,让利区间视规格不同主流在200-300元/吨不等,江浙涤丝今日产销高低分化,整体尚好,至下午3点半附近平均产销估算在180-190%,轻纺城市场总销量768万米(+176)。6月PTA出口42.4万吨,同比增长37.5%,上半年累计出口223.4万吨,同比增长12%。

策略:关注9/1正套机会。

风险提示:油价异动、终端淡季快速兑现。

乙二醇

方向:观望,等待新驱动

理由:库存持续低位。

行情回顾:

今日EG2409合约收盘价4604,日内减仓23667手至29.79万手,EG9-1价差为-15。现货方面,现货主流围绕09升水24左右商谈成交,8月下期货基差在09合约升水32-34元/吨附近,商谈4642-4644元/吨,下午几单09合约升水32-33元/吨附近成交。华东主港地区MEG港口库存约63.5万吨,相较上期下降1.2万吨;供给方面,乙二醇本周整体开工负荷上升至67.34%(+0.36%),其中煤制乙二醇开工负荷73.48%(+2.16%),6月份乙二醇进口62.6万吨,同比增加0.7%,上半年累计进口320.7万吨,同比增加3.7%;需求方面,本周下游聚酯开工下降至85.9%,加弹、织造及印染的开工均有下滑,分别为78%、68%和72%。江浙涤丝今日产销高低分化,整体尚好,至下午3点半附近平均产销估算在180%-190%,轻纺城市场总销量768万米(+176)。

策略:无

风险提示:油价异动、终端淡季快速兑现。

煤化工

尿素

方向:震荡偏弱,注意回调风险

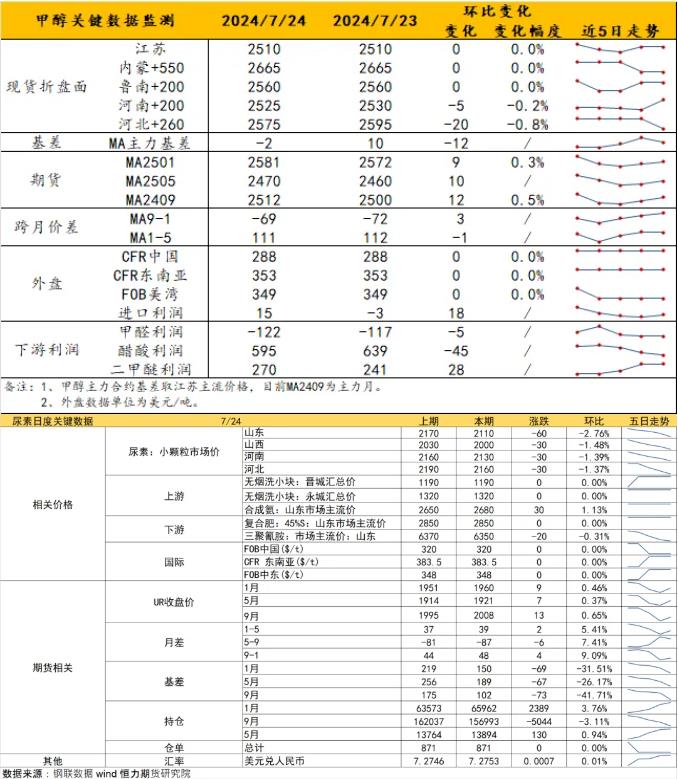

逻辑:1.现货端,工厂报价继续下调20-60元,持续大幅降价后低端成交有所好转,部分工厂封单,收单多在3-5天日产。

1.供应暂稳高位。七月还有新增投产计划,日产或将新增4800吨。目前泉盛年80万吨产能的装置已经进入投产中。需求方面,工业按需采购,复合肥秋季生产还未全面启动,少量补货。进七月入下旬农需减弱,高塔复合肥有启动预期,但目前工农衔接未形成集中采买,整体实际需求仍较为分散。库存中低水平但上周累库较明显。截至7月17日,尿素工厂库存30.22万吨,较上周增加5.32万吨(+21.37%)。整体而言,当前供应和政策压力仍存,短时利好驱动不足,下方支撑偏弱,09盘面预计震荡偏弱,关注下方1950-1960支撑,当前盘面贴水不小,注意向上修复基差以及下游低价拿货引起的回调风险。若出口继续受限,中长期上方压力较大。

3.截至7月16日,印度招标已预订43.38万吨尿素,约为会议前预期数量的一半,但国内尚未有企业参与印度招标。

向上驱动:下游刚需,低位库存

向下驱动:淡储,保供稳价,工厂开始累库

风险提示:天气情况、出口政策、保供稳价、需求放量情况、新增投产、上游煤炭端变动以及国际市场变化

甲醇

方向:不追空。

理由:累库利空压制,但估值已行至低位。

逻辑:在兴兴重启提振及盘面止跌后,港口价格在2500元/吨左右企稳,但基差仍维持平水附近波动,无明显改善,累库压力难以忽视。内地多地偏弱整理,西北价格有所回暖,内蒙古南北线价格月2110-2150元/吨。观点上,甲醇近期作为高库存品种,估值已被压低,但兴兴重启即可视作港口底部已现,后期关注天津渤化等动态,不宜追空。远期来看,海外开工若无异常,进口供应能维持中高位供应,预计MA9-1将维持contango状态换月。

策略:不追空。

风险提示:油价异动;关注烯烃动态。

建材化工

纯碱

方向:短期偏弱

行情跟踪:

目前碱厂送到价在1920-1950元/吨,期现商报价暂稳在1780元/吨,终端择低价刚需补库,山东地区贸易商收货成交好转,期限整体成交环比持平,8月供需面是有好转的可能的,8月碱厂检修计划会略多于7月,若8月玻璃能如3月底那样存在季节性好转,是可能在纯碱价格持续压缩到3月份的价格低位之后,再次补库给到纯碱阶段性支撑。

但整体大趋势上看,夏季过后,碱厂供给端支撑减弱,而刚需虽能维持弱稳支撑,但由于当前浮法和光伏玻璃自身基本面的持续恶化,后续即使有补库带来的价格反弹趋势预计仍会相对偏弱,价格下边际需要关注纯碱是否在价格低点能通过降负荷的方式进行挺价。

向上驱动:下游阶段性补库、累库不及预期

向下驱动:投产进度放量、进口碱到港、玻璃冷修

策略建议:暂观望,下方支撑1800-1850

风险提示:远兴投产进度变化,下游玻璃厂补库驱动

玻璃

方向:短期偏弱

行情跟踪:

现货价格暂未有企稳迹象,仍在降价中,沙河现货价格不断走弱至1390元/吨附近,湖北现货价格走弱至1360元/吨,目前在本该走旺季节前备货的节点走出了淡季的感觉,刚需端看,下游订单较前期稍有好转迹象,但目前还处在偏弱的阶段,玻璃需求弱势暂未改变 。

目前现货估值相对偏低,但缺乏向上驱动,自下而上看,地产链条上深加工情况每况愈下,订单难有持续性复苏来推动玻璃需求回暖,但季节性角度看,潜在的向上驱动是存在的,9月面临季节性旺季,下半年需求多会比上半年略好一些,而当前下游的原片库存非常低,需求好转则会启动刚需补库带动玻璃价格向上反弹。

向上驱动:地产政策提振、中游投机备货、宏观政策推动

向下驱动:供给端高位、下游刚需减弱,期现商库存压力

策略建议:暂观望,不追空

风险提示:地产政策变化,宏观情绪变化

24小时热点