华尔街重燃希望!积极信号齐备 美股“年底反弹”道路或已扫清

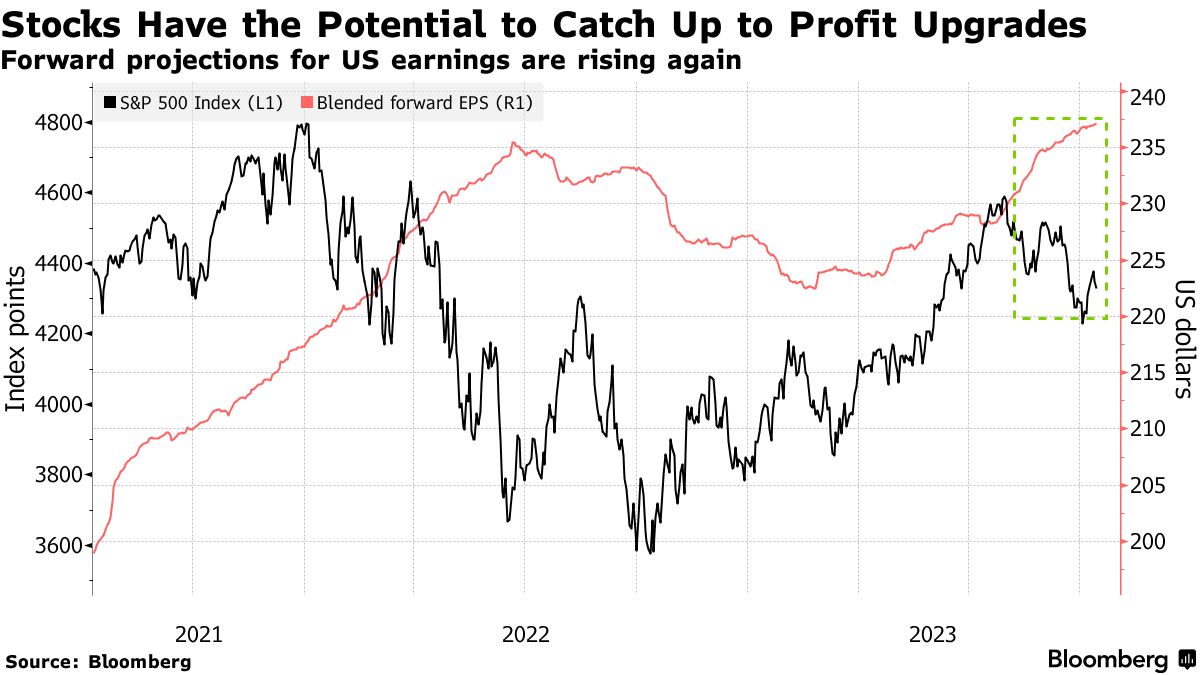

FX168财经报社(香港)讯 由于对利率长期保持高水平的担忧,标准普尔 500 指数经历了动荡的夏季,自 7 月触及峰值以来一直在走低,使估值更接近长期平均水平。随着分析师上调盈利预期,债券收益率开始从 16 年高点回落,这为上涨留下了空间。此外,强劲的财报季或足以推动股市年底反弹,超越近期地缘政治紧张局势所带来的不安。

Great Hill Capital LLC 董事长托马斯·海耶斯 (Thomas Hayes) 表示:“由于收益率飙升,近几周市场过度下行。”

“但随着收益率前景趋于平静,焦点可以回到基本面,且基本面有望好于预期。并为大多数基金经理尚未做好准备的年底反弹奠定基础。”

(来源:彭博社)

早期报告表明美国企业界正走在正确的轨道上。

美国银行的数据显示,由于强劲的利润率和更高的生产率,迄今为止公布季度收益的标准普尔 500 指数成分股已超出分析师预期 9%。

然后看看股票估值。

根据彭博社汇编的数据,标准普尔 500 指数目前的预期市盈率为 18.7 倍,较 7 月份达到的今年高点约 20 倍有所下滑。

等权重标准普尔指数(削弱了对利率敏感的科技巨头的影响)甚至更便宜,其市盈率为 15,而 10 年平均市盈率为 17。

(来源:彭博社)

更重要的是,美国银行最新投资者调查中超过一半的参与者预计年底会出现反弹,尽管他们强调持续通胀和中东战争对这一结果构成风险。#巴以冲突#

调查结果还显示,大多数投资者仍相信美联储已经完成加息周期,债券收益率将在未来 12 个月内下降。最大的尾部风险是高通胀促使央行保持鹰派态度,其次便是地缘政治恶化。#美联储政策转向#

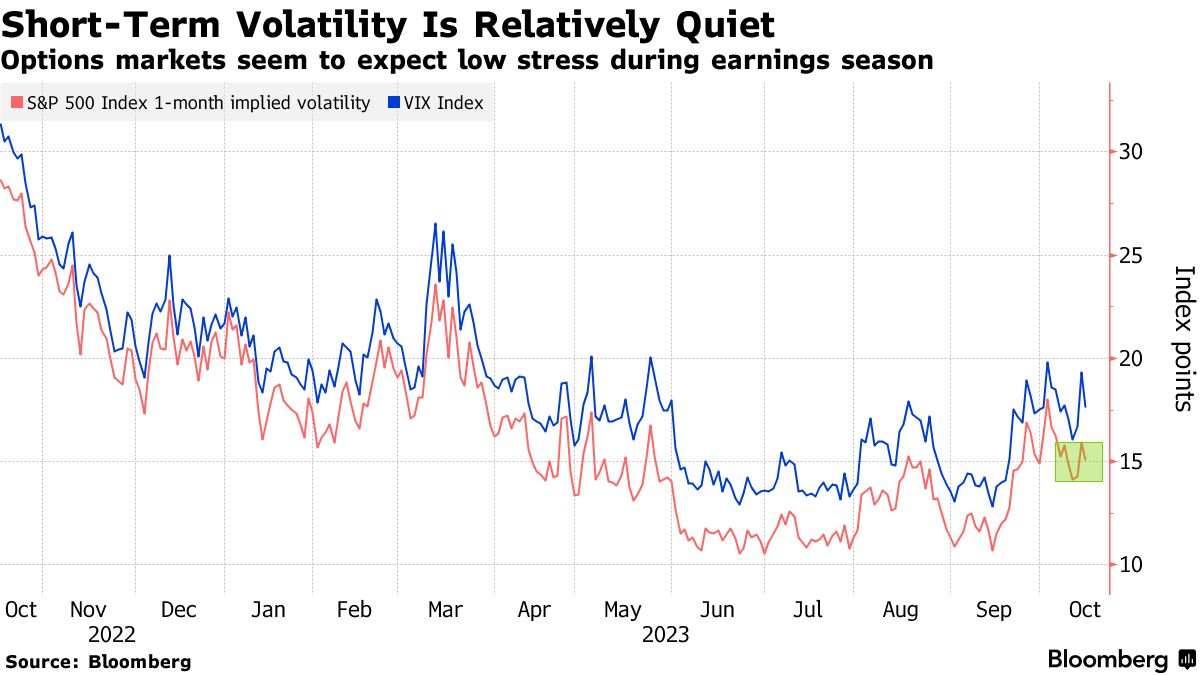

期权市场也发出积极信号。

截至 2024 年 1 月,标准普尔 500 指数的一个月隐含波动率是曲线中最低的之一,这表明投资者并不将财报季节视为重大风险事件。

该指标交投于 15 左右,明显低于 Cboe 波动率指数的 17。

(来源:彭博社)

当然,低波动率也可能反映出危险的自满情绪,如果盈利表现不佳,投资者可能会感到自满。

一些策略师对最近盈利修正的减弱感到担忧。花旗集团编制的一项指数显示,利润评级下调的数量连续五周多于上调的数量。

摩根士丹利策略师迈克尔·威尔逊(Michael Wilson)表示,如果升级未能再次回升,则意味着包括经济不确定性在内的其他风险正在渗透到前景中。他警告说,这将降低第四季反弹的可能性。

最后,与美国经济周期相关的股票也存在反映出人们对世界最大经济体过度乐观的风险。

尽管近几个月来商业活动确实有所反弹,但石油和天然气、半导体和汽车等周期性行业的反弹似乎超过了增长加速。

对许多人来说,这意味着经济增长的速度让人想起 2020 年新冠疫情引发的衰退中的急剧反弹,但那是例外,而不是典型的复苏模式。

(来源:彭博社)

尽管如此,彭博资讯策略师 Gina Martin Adams 表示,商业活动指标的方向对股市来说可能比实际水平更重要。

她表示,过去十年中,采购经理人(PMI)指数通常会在股市达到高点之前达到顶峰。

她补充,另一方面,PMI 的低谷与股市领先指标的一致性较差。

24小时热点