【贵金属周报】特朗普不确定性推高避险需求,内盘金触及新高

2025年1月25日 宏观-贵金属

特朗普不确定性推高避险需求,内盘金触及新高

观点概述:

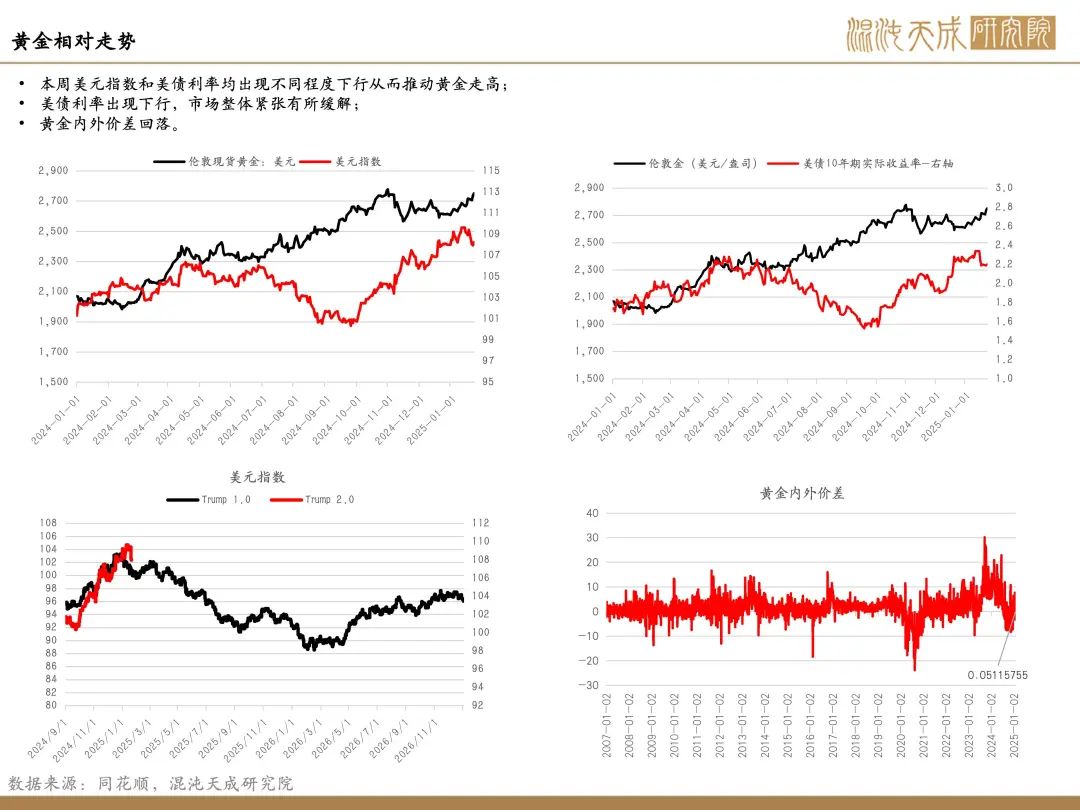

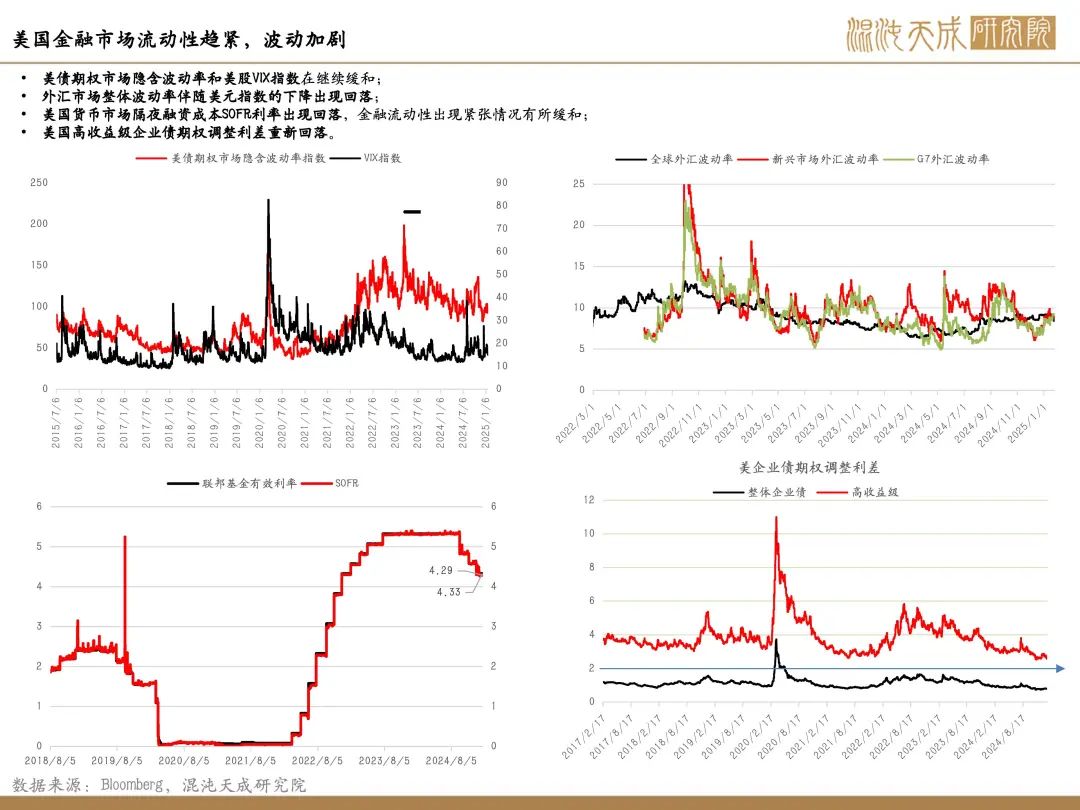

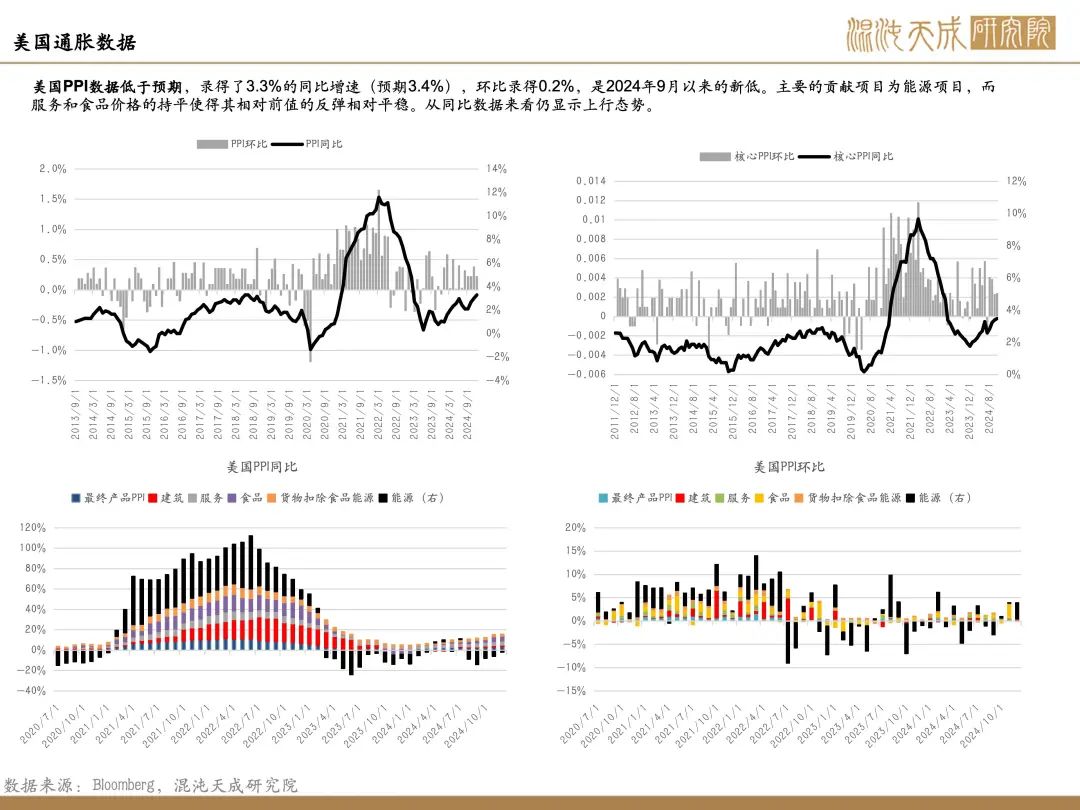

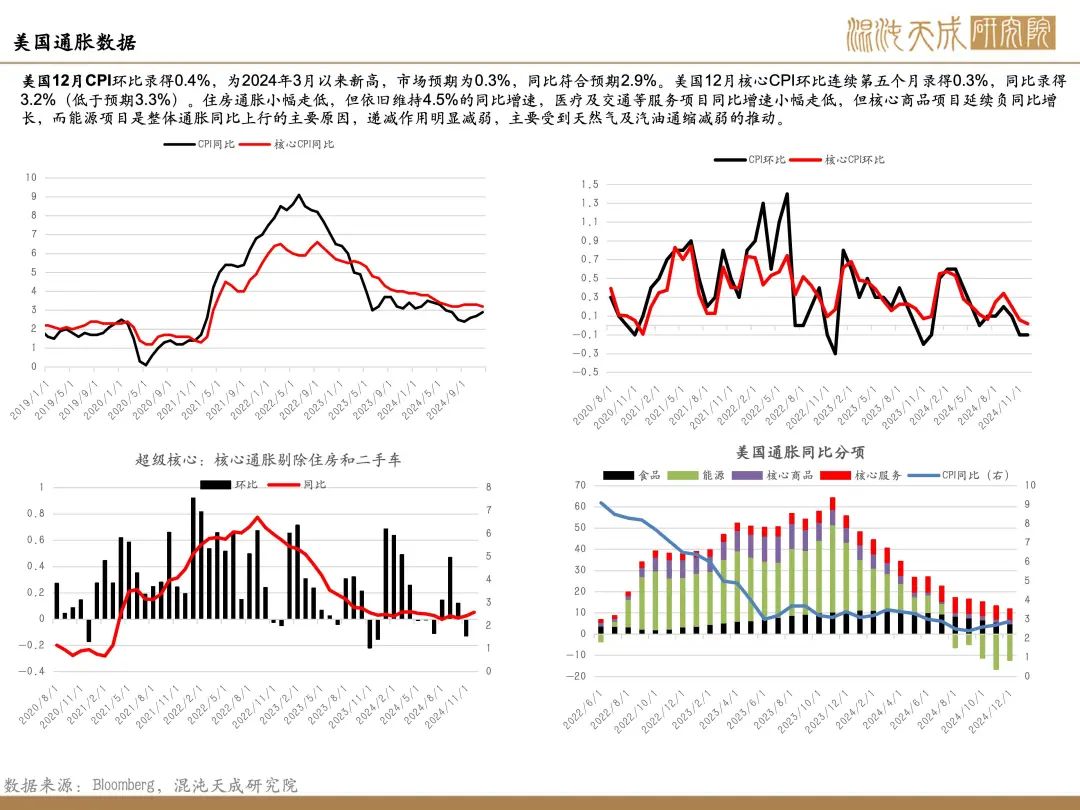

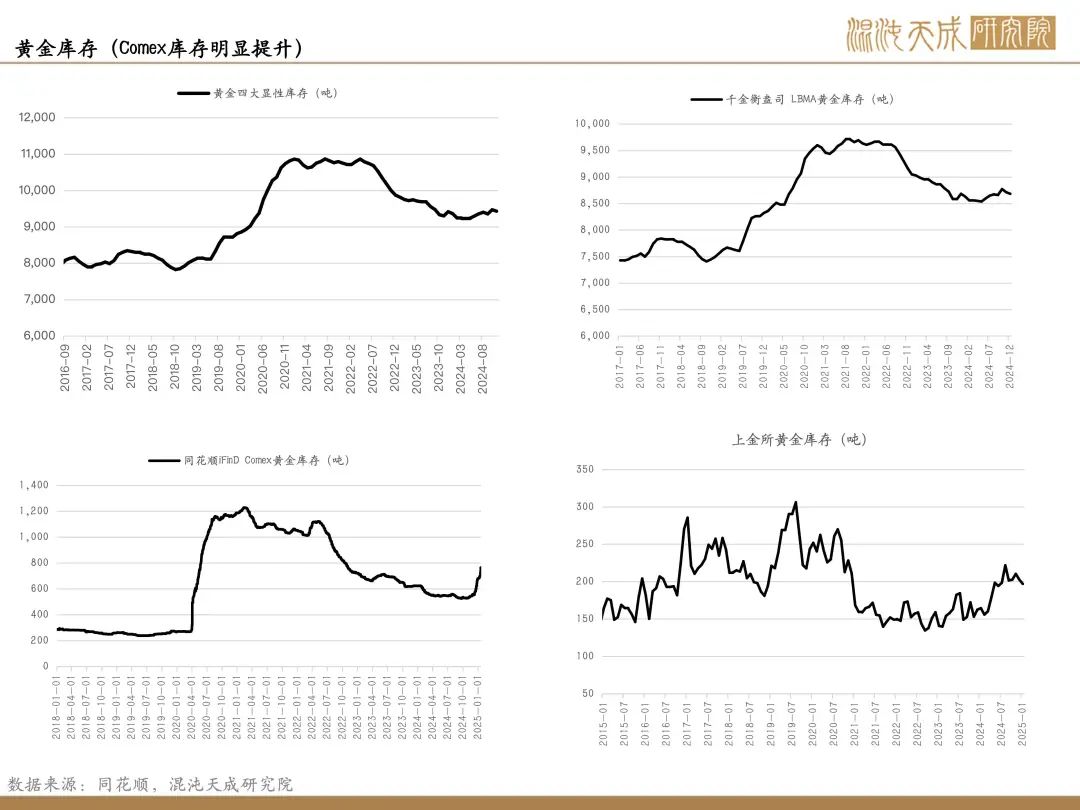

本周贵金属(主要是黄金)出现较为强势的上行,外盘金距离前期高点越来越近,内盘金更是触及新高,但随后在周五夜盘有所回落。这周的主要涨幅可以看作主要是美元指数和美债利率给到的压制作用明显降温,黄金伴随着特朗普上任后的不确定性政策增加避险需求从而形成较大的多头力量,而空头力量在现阶段明显不足。美元指数在特朗普上任首日出现了大幅的下行,后续在日央行的加息催化下进一步下滑,从而抑制了前期过于激进的涨势。美债利率相对回落程度有限,主要还是受到特朗普后续财政政策和美债自身供应的影响。

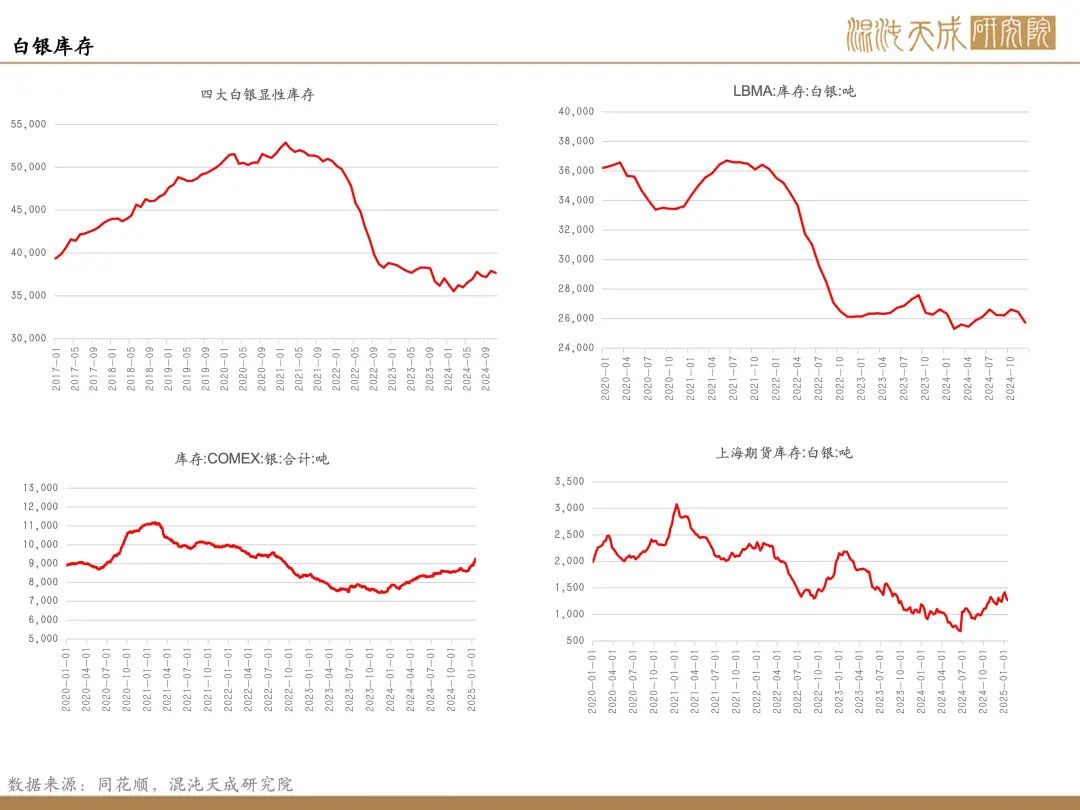

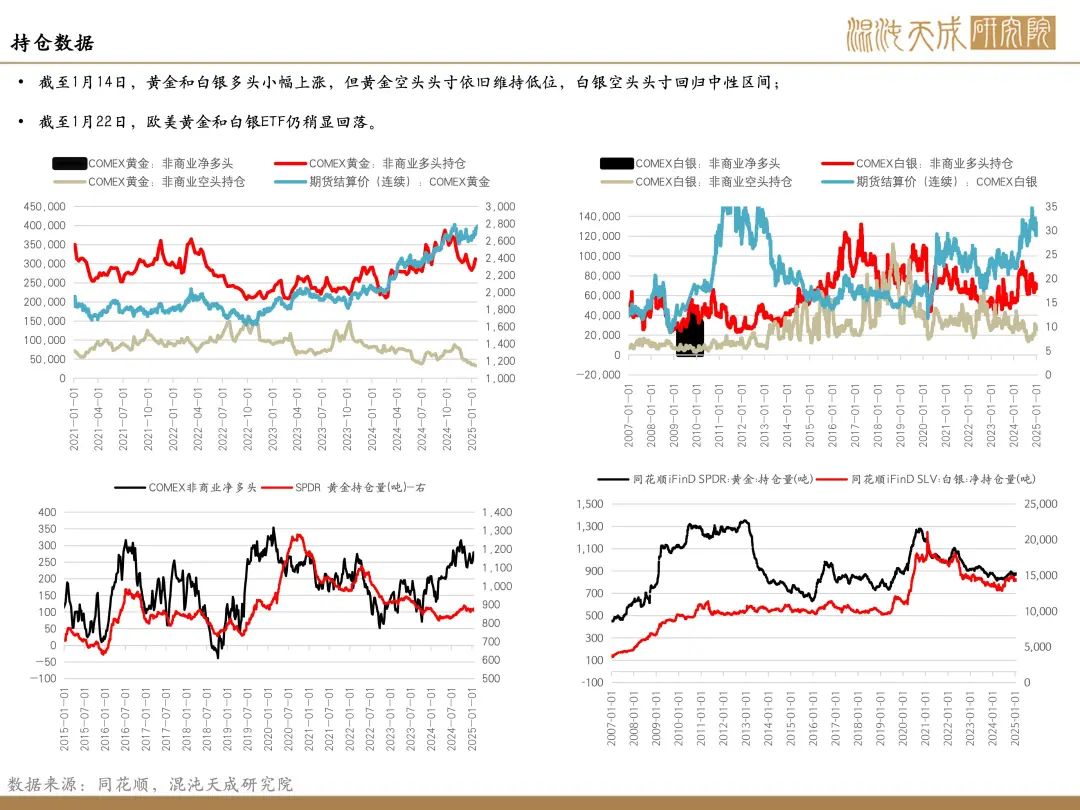

从持仓层面,截至1月7日,黄金和白银多头小幅上涨,但黄金空头头寸依旧维持低位,白银空头头寸回归中性区间;截至1月14日,欧美黄金和白银ETF均出现了一定程度的反弹。整体多方力量在开年可能出现了明显上行从而推动了贵金属的走势,白银更是可能受到前期空头离场而出现上行,后续突破力量仍需等待。

地缘上,特朗普上任后一周整体宏观环境面临了较大的波动,主要还是受到特朗普各策略的影响。针对移民,关税,减税和外交方面的各项政策均使得金融市场产生较大波动,而后续政策的确定性仍不强,在如此地缘和政治的不确定性下,仍对贵金属形成一定支撑力量。

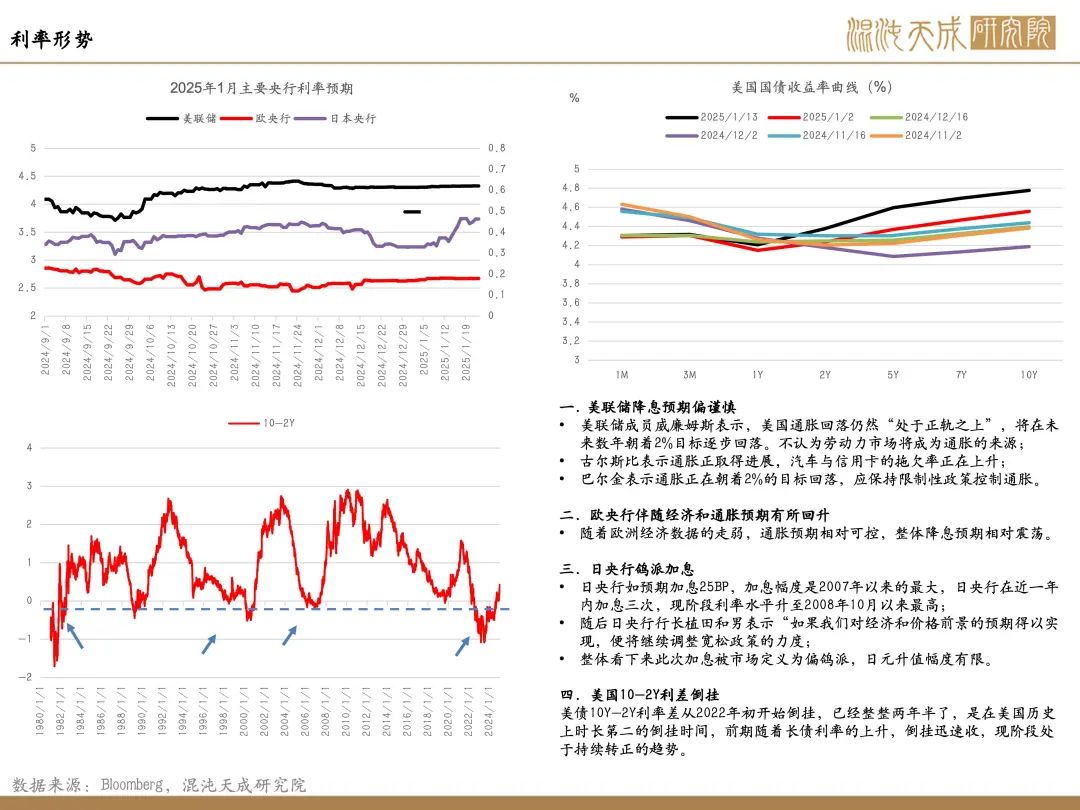

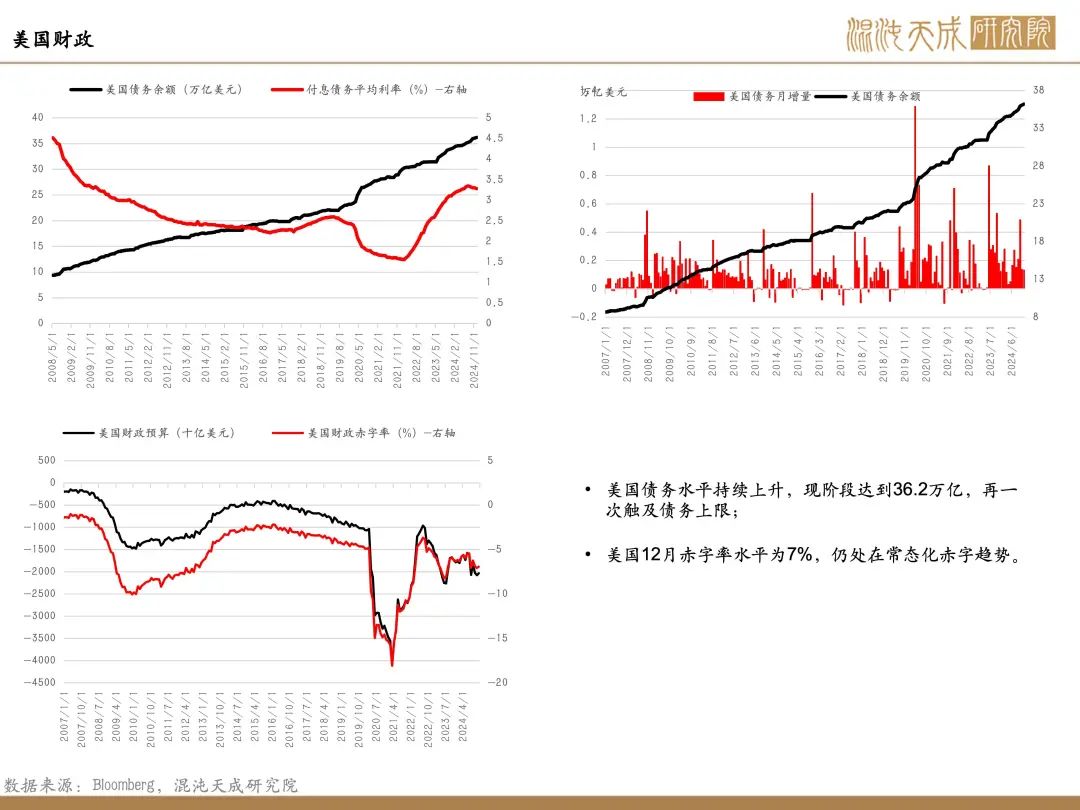

美国二次通胀的风险显现,黄金是后续可能出现的滞胀逻辑下最佳配置,这一轮贵金属的上行更大原因源于大周期的纸币信用,在美债和美国政府赤字屡创新高额情况下,黄金作为货币对冲和风险对冲依旧具备大周期的上行空间。本周金价触及高位后,后续的走势短期可以观察为主,因为外盘金触及高点后出现明显回吐,且技术上也存在短期回调的可能性,继续上行的动力短期需要积蓄。短期内美元指数和美债利率仍可能在通胀预期的影响下出现反弹,对贵金属来说造成一定挑战,但市场对于美联储降息预期放缓已经有一定的预期,未来美联储释放的更为谨慎的降息信号影响相对有限,且美债信用和地缘政治风险支撑贵金属价格难以大幅下行。下周(中国假期内)美国将公布GDP,PCE和PMI数据,都是对其经济和通胀情况的验证,更重要的是美联储议息会议可能停止降息,在日央行加息的情况下,金融市场的反应需要观察,整体可以以多头思维对待贵金属,但需要观察风险控制节奏。

策略建议及风险提示:

短期观点(周内):低位看多 长期观点:低位看多

风险:全球流动性风险加剧

宏观组:

周蜜儿

F03107634

关于商品研究提升的三点结论:

第一是要提高研究效率:

要提高快速学习、快速反应的能力。我们这份职业的目的是研究最重要的矛盾点,把握行情,不是做某个商品的百科全书。所以要有针对当前矛盾,迅速搜集相关信息,并形成有依据的见解。通过国内外网络资料,各方数据库,新闻媒体,电话产业人士,遍读行业报告等方式,用一切可能的手段,不辞辛苦,把问题搞清楚。研究员只有具备这样的快速研究能力,才能让一丝丝的灵感不被错过,拨开云天见月明,形成有洞察力的见解。

第二是要提升魄力格局:

利用产业周期的思维,把眼光放长放远,对于行情要有想象力,也要有判断大行情的魄力和格局。把未来20%以上的价格波动作为自己的研究目标,而不能仅盯着短期的一个开工率或库存来做短期行情。决定商品大方向的就是产业周期,不能解决的矛盾点可能会产生极端行情,研究员应该把产业周期和关键矛盾点作为价格判断的发力点。大格局出来后,去跟踪每个阶段的利润、库存、开工等短期指标,看是否和大格局印证从而做出后续的思考和微调。长周期和短期矛盾共振行情会大而流畅。

第三是要树立求真精神:

以求真的态度去研究和交易。不要怕与众不同,不要怕标新立异,要有独立思考的精神。创造价值的过程一定不是寻找同行认同的过程,而是被市场认同的过程。

混沌天成研究院

24小时热点