恒力期货能化日报20240905

一眼通

油品

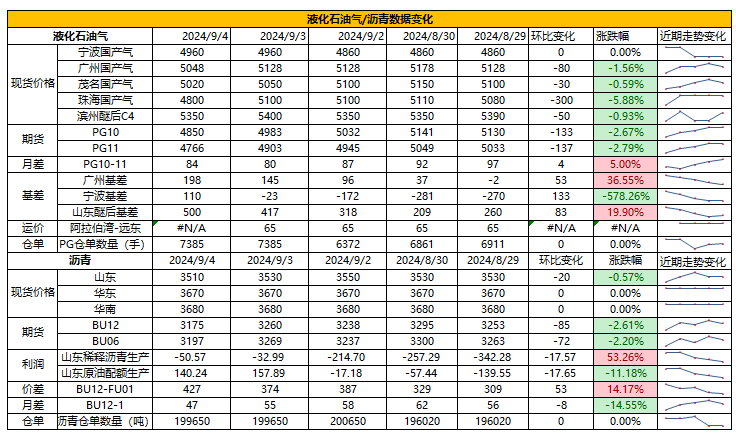

LPG

方向:偏弱

行情回顾:成本端油价走弱,宏观经济数据不乐观。10月份沙特CP预期,丙烷598美元/吨(-7)。沙特阿美公司2024年9月CP出台,丙烷605美元/吨,较上月上调15美元/吨;丁烷595美元/吨,较上月上调25美元/吨。

逻辑:

1.国内液化气商品量为 52.3万吨左右,较上周减少0.03万吨。本周炼厂库容率26.8%,环比增加0.5%。港口库存261万吨,环比下降10万吨。

2.四季度燃烧需求预计改善,当前化工需求走弱,PDH开工率69%,环比下降0.4%。MTBE开工率57.4%,环比下跌2.1%,烷基化开工率46.6%,环比上涨1.9%。

3.山东现货走弱,民用气5090元/吨(-10),醚后碳四市场走跌。

风险提示:宏观因素影响

沥青

方向:偏弱

行情回顾:现货低价成交为主,注册仓单增加,国内库存小幅下降,总库存同比高位。

逻辑:

1.炼厂利润亏损,国内开工率低位,周产量为45.1万吨,环比下降3.4万吨 ,2024年1-9月份沥青累计产量为1966.35万吨,同比减少512.68万吨,降幅20.7%。 9月份国内沥青计划排产201万吨左右,同比低位。

2. 社库226万吨,环比下降2%,厂库103万吨,环比下降3%。炼厂出货下降,出货量41万吨,环比减少4.9%,山东现货3510(-20)。

风险提示:宏观因素影响

芳烃

苯乙烯

方向:偏空

基本面:供应端9月苯乙烯供应有较大增量。预计9月苯乙烯检修损失量较8月少7万吨左右,再加上盛虹45万吨/年苯乙烯装置投产,苯乙产量相比8月预计增加9万吨。需求方面苯乙烯终端依旧羸弱。(1)9月三大白电排产计划合计下修2万台,年内三大白电月度排产量首次下修。(2)1-7月,全国房地产开发投资60877亿元,同比下降10.2%;其中,住宅投资46230亿元,下降10.6%。1-7月,房地产开发企业房屋施工面积703286万平方米,同比下降12.1%。房地产的不景气导致苯乙烯到达某高点后必然回落。

策略:9下加工差做缩止盈,空单可逐步减仓。

风险提示:装置意外停车

煤化工

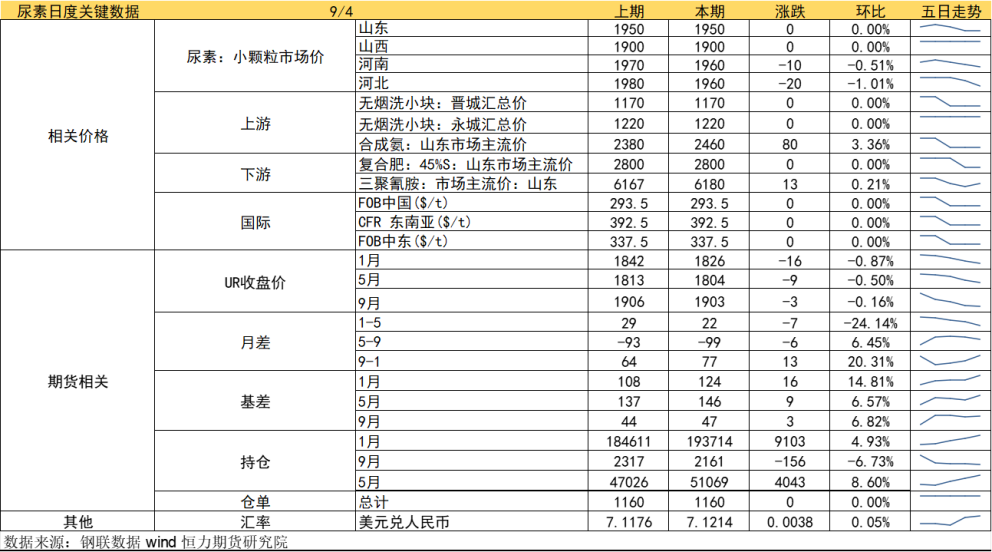

尿素

方向:震荡偏弱,注意反弹风险

逻辑:1现货报价一路新低,成交短暂好转,价格是否企稳仍需继续跟踪后续复合肥产销。

2.供应方面,新投逐步兑现,加上装置复产,日产回升到18万吨以上。需求方面,高温和环保等因素下工业依旧按需采购,农需扫尾阶段,复合肥成品库存较高,目前对尿素消耗量一般,整体实际需求仍较为分散,九月后期可能才会有小幅好转。本周企业库存量63.62万吨,较上周增加8.77万吨,环比增加15.99%,市场悲观下累库明显。出口方面,市场再传政策限制12月前国内尿素出口海外。整体而言,当前供应和政策压力仍存,需求较清淡,短时利好驱动暂不明显,不过现货继续处于年内低价或带来阶段性采购现象。市场预计短期偏弱整理,谨慎持续低价后迎来一波逢低采买带来的阶段性反弹,空间相对有限,需要继续关注延后的秋季复合肥产销状况。01盘面短期关注下方1800整数关口支撑。出口若持续受限,中长期上方压力较大。

向上驱动:下游刚需

向下驱动:淡储,保供稳价,累库

风险提示:出口政策、保供稳价、需求放量情况、新增投产、淡储、上游煤炭端变动以及国际市场变化

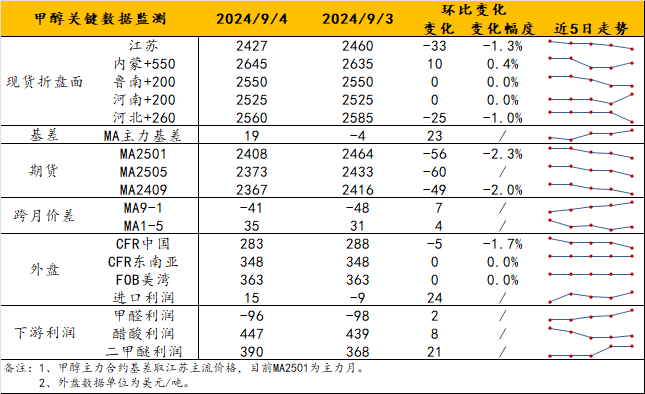

甲醇

方向:短空止盈。

理由:累库压力抑制估值。

逻辑:能化共振回落叠加累库抑制,甲醇盘面延续回调。维持观点,近期港口基差和月差同步弱化,说明伊朗装置负荷波动暂未对远期进口趋增产生影响。另外,烯烃负荷已恢复至年内高位,未来MTO开工只能往下走,不会再给出利多。内地价格则对盘面下跌情绪开始钝化,关注金九表现以及供应压力变化。观点上,远期估值依旧受困于高库存+国内外双高供应压力,但旺季证伪前,不宜追空,短空宜止盈。

策略:旺季证伪前,MA1-5反套机会优先于高空MA2501。

风险提示:油价异动。

建材化工

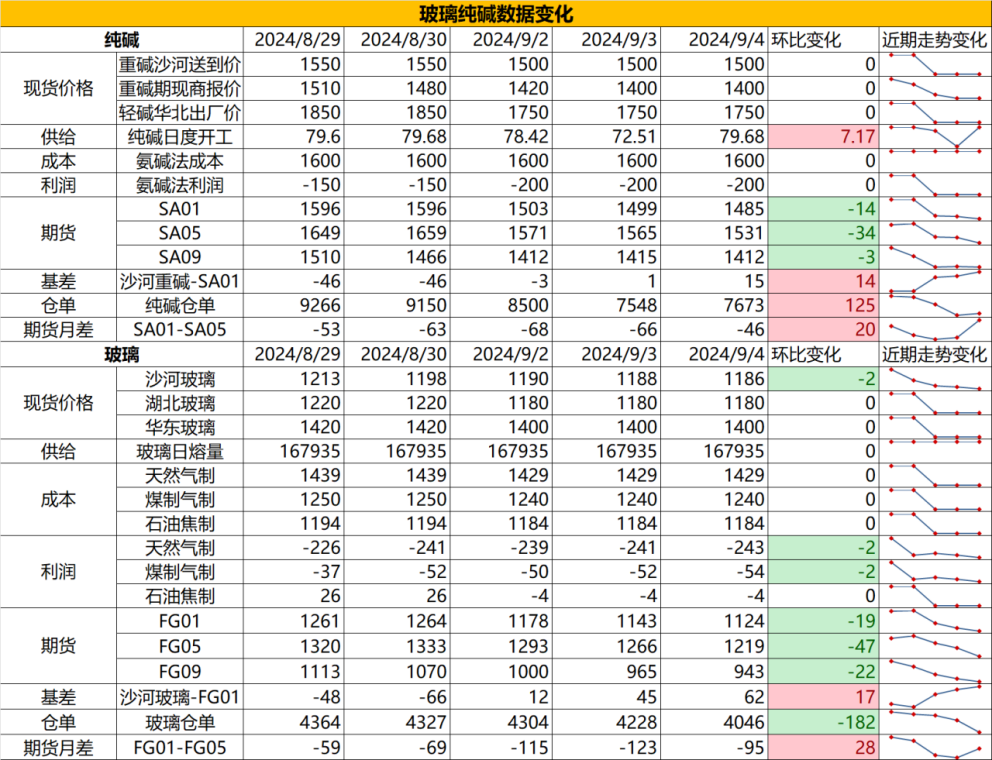

纯碱

方向:震荡偏空

行情跟踪:

当前碱厂送到价格在1550元/吨左右,期现价格在1400元/吨,本周由于部分企业检修推迟,开工仍维持低开工状态,短期纯碱仍处于相对平衡状态,但下游前期已完成小幅补库,9月中旬后产量回升预期强,后续大概率累库压力会持续加大。

四季度后碱厂缓解库存压力的途径无非是下游补库或者上游减产,而两者目前都比较难实现,相较往年的持续盈利,目前的亏损仍在碱厂可承受范围之内,不足以推导到大规模减产来联合挺价,更多的是期望在价格更低之前抢占更多市场订单,碱厂减产动力还是比较弱的;而下游玻璃基本面非常差,下游扩大补库也非常难实现,仍需要价格持续走低来倒逼上游减产。

向上驱动:下游阶段性补库、碱厂降负荷

向下驱动:光伏玻璃冷修、浮法玻璃亏损

策略建议: 低位不追空,反弹偏空

风险提示:远兴投产进度变化,下游玻璃厂补库驱动

玻璃

方向:震荡偏弱

行情跟踪:

当前玻璃现货价格在1180元/吨左右,库存基本接近22年的历史最高位,目前主导供需持续失衡的主要原因也是玻璃的减产难度较大,相较于其他品种需求走弱后可以快速减产降负,以达到短周期的供需再平衡,玻璃的减产并不容易,而当前想要供需平衡,玻璃日熔量还需要下降3000-5000吨,这在短期1-2个月内还是比较难达到的。

而除了供给端的减产,稳价的另外一条路径就是需求转好,目前加工厂刚需端是在萎靡,而投机需求看往年当玻璃价格打到足够低的水平,会触发中游贸易商的冬储备货预期,这在往年或许行得通,但今年在现货不断降价过程中,贸易商也时常补库拉低自身成本,但补到现阶段的地板价基本已经补不动了,而在明年预期更差的情况下,冬储逻辑基本站不住脚。相较于需求大方向走弱,想要实现供需再平衡的路径只能是行业的大规模减产。

向上驱动:地产政策提振、宏观情绪推动

向下驱动:地产资金问题未解决、下游订单改善不明显,下游资金情况不佳

策略建议:震荡偏空,注意低位反弹风险

风险提示:地产政策变化,宏观情绪变化

24小时热点