盘面不确定性增强,建议谨慎观望-申万期货_商品专题_有色金属-20241025

摘要

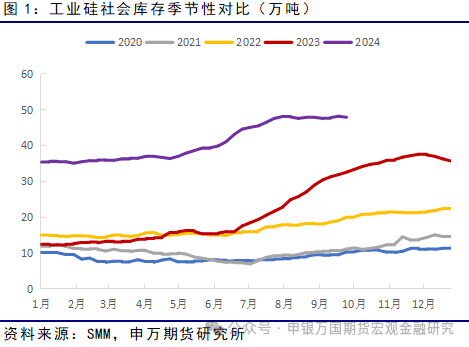

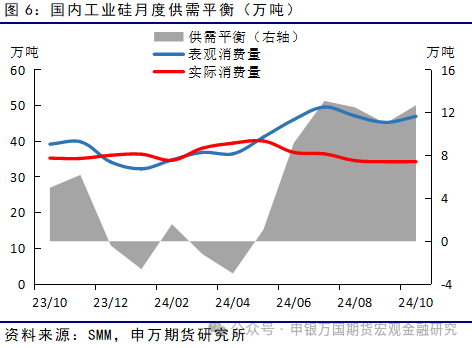

2024年初以来,国内工业硅社会库存处于历史高位,且整体呈现累库趋势。据SMM数据,截至2024年10月18日,国内工业硅社会库存已达49.7万吨,而去年同期库存为34.8万吨。累库反映了工业硅供给过剩的现实,当工业硅基本面出现边际好转时,高库存很大程度上也限制了现货市场的反弹。

今年4月份,广期所发布了关于修改《广州期货交易所工业硅期货、期权业务细则》的通知,对工业硅期货交割质量标准进行了修订,适用于工业硅期货SI2412合约及以后合约。

今年10月18日,中国光伏行业协会在官方微信公众号中指出,2023年下半年以来,中国市场光伏组件价格降幅较大。协会对今年10月份的光伏组件成本进行了测算,数据显示,在不计折旧,硅料、硅片、电池片在不含税的情况下,一体化企业N型M10双玻光伏组件的最终组件含税生产成本(不含运杂费)为0.68元/W,并表示这是当前行业优秀企业在保证产品质量前提下的最低成本。

短期内,工业硅现货供给过剩局面较难改变,但交割规则修改、川滇产量收缩以及组件行业近期变化,给盘面价格运行带来不确定性,建议投资者谨慎交易。

-

风险提示

正文

01

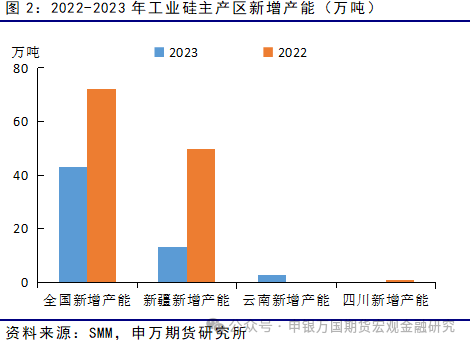

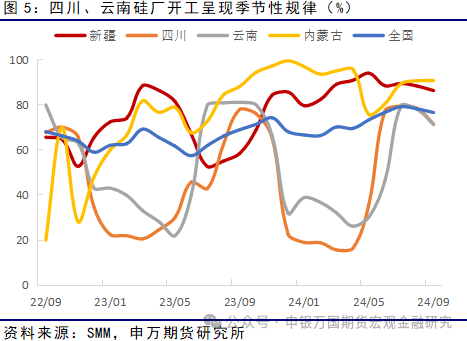

2021年硅价经历一轮暴涨,叠加国内晶硅光伏产业快速发展,工业硅产能扩张较为明显。据SMM统计,2021年底国内工业硅总产能约为498万吨,2023年底总产能约613万吨,而2024年底预计将达740万吨。从不同主产区看,2022-2023年我国工业硅新增产能主要集中于新疆地区,而云南、四川新投放产能则少得多,这与新疆的资源禀赋、成本优势及下游消耗或具有较为紧密的关系。就全年平均开工率来说,新疆硅厂由于具备稳定且相对低价的能源,因此全年整体开工率明显高于西南产区。总的来说,国内产能规模扩大叠加整体开工率提升,国内总产量出现显著增长。

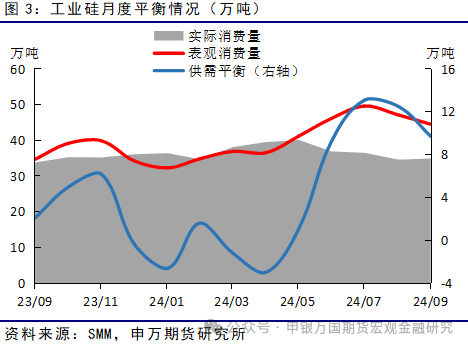

相比之下,下游消费整体的增长速度相对较小。近年来,光伏行业发展拉动着多晶硅生产规模明显扩大,而有机硅、铝硅合金受到终端地产行业的影响,规模增速相对有限。从2023年工业硅下游消费领域来看,多晶硅对工业硅消耗量的占比最高,约为42%;有机硅、铝合金和出口分别约占到27%、16%和13%。根据SMM数据,2021-2023年我国多晶硅产量年均复合增速约为75.7%,而有机硅单体产量的年均复合增速在16.3%左右。

02

近两年来,国内对于工业硅过剩已基本形成共识,但风平浪静之下,仍存在着些许变数,值得我们研究关注。

今年4月份,广期所发布了关于修改《广州期货交易所工业硅期货、期权业务细则》的通知,对工业硅期货交割质量标准进行了修订,适用于工业硅期货SI2412合约及以后合约。

此次修改主要涉及两个方面,一是在原有的硅、铁、铝、钙元素含量基础上,新增了多种微量元素指标。对于基准交割品,此次新增规定磷含量≤0.008%、硼含量≤0.005%、碳含量≤0.04%;而对于替代交割品,则新增规定碳含量≤0.04%、钛含量≤0.04%、镍含量≤0.015%、铅含量≤0.001%、钒含量≤0.025%。考虑到多晶硅生产企业一般对于硅粉中的磷、硼、碳元素含量有一定要求,而有机硅生产企业通常较为重视钛、镍、铅、钒元素含量,因此此次交割标准优化充分考虑了下游多晶硅、有机硅企业的实际需求,意在为更多下游企业提供符合生产要求的交割品。

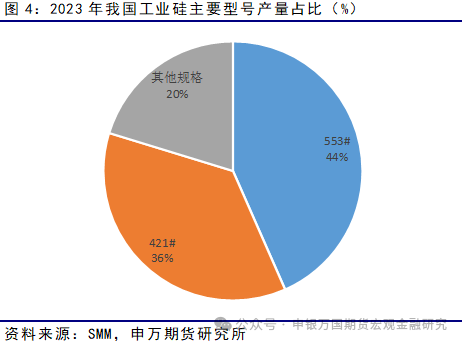

二是将替代交割品的升水由原来的2000元/吨调整为800元/吨。修改后的升贴水更加符合现货市场情况,基准交割品的重要性或逐步提升,从而能够更好帮助更多现货企业使用期货工具进行套期保值。据SMM统计,2023年我国工业硅总产量中,553#占比达44%,其次是421#,占比约为36%。

对于SI2412及以后合约来说,市场中满足新交割规则要求的产品数量存在偏低可能,因此对应合约价格中枢倾向于提升。而11月仓单强制注销,现货流入冲击之下,硅价预计承压运行。综合来看,在以上两个因素影响下,截至10月21日,SI2411和SI2412合约价差已拉至-3075元/吨。

2.2 西南地区开工率的变化

2.3 组件行业会否迎来转机?

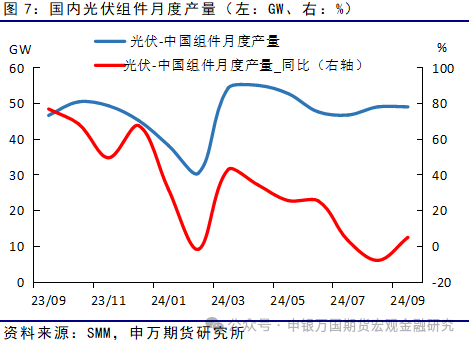

今年10月18日,中国光伏行业协会在官方微信公众号中指出,2023年下半年以来,中国市场光伏组件价格降幅较大。近期,招投标市场不断出现超低价中标的案例。中标价低于成本,困扰着整个光伏制造行业。协会对今年10月份的光伏组件成本进行了测算,数据显示,在不计折旧,硅料、硅片、电池片在不含税的情况下,一体化企业N型M10双玻光伏组件的最终组件含税生产成本(不含运杂费)为0.68元/W,并表示这是当前行业优秀企业在保证产品质量前提下的最低成本。此外,协会还呼吁制造企业防止‘内卷式’恶性竞争”的要求,不要进行低于成本的销售与投标。近期,中节能2024年度光伏组件招投标价格显示,绝大部分(超过10家)投标光伏企业的报价均大于等于0.68元/瓦,相比协会呼吁前明显提升。

03

04

风险提示

声明

本公司具有中国证监会核准的期货交易咨询业务资格

研究局限性和风险提示

分析师声明

24小时热点