【宏观早评】避险情绪高涨,黄金再创新高

宏观&金工早评 | 2025年4月22日

品种:股指、贵金属、国债、基差、金工日报、资金日报

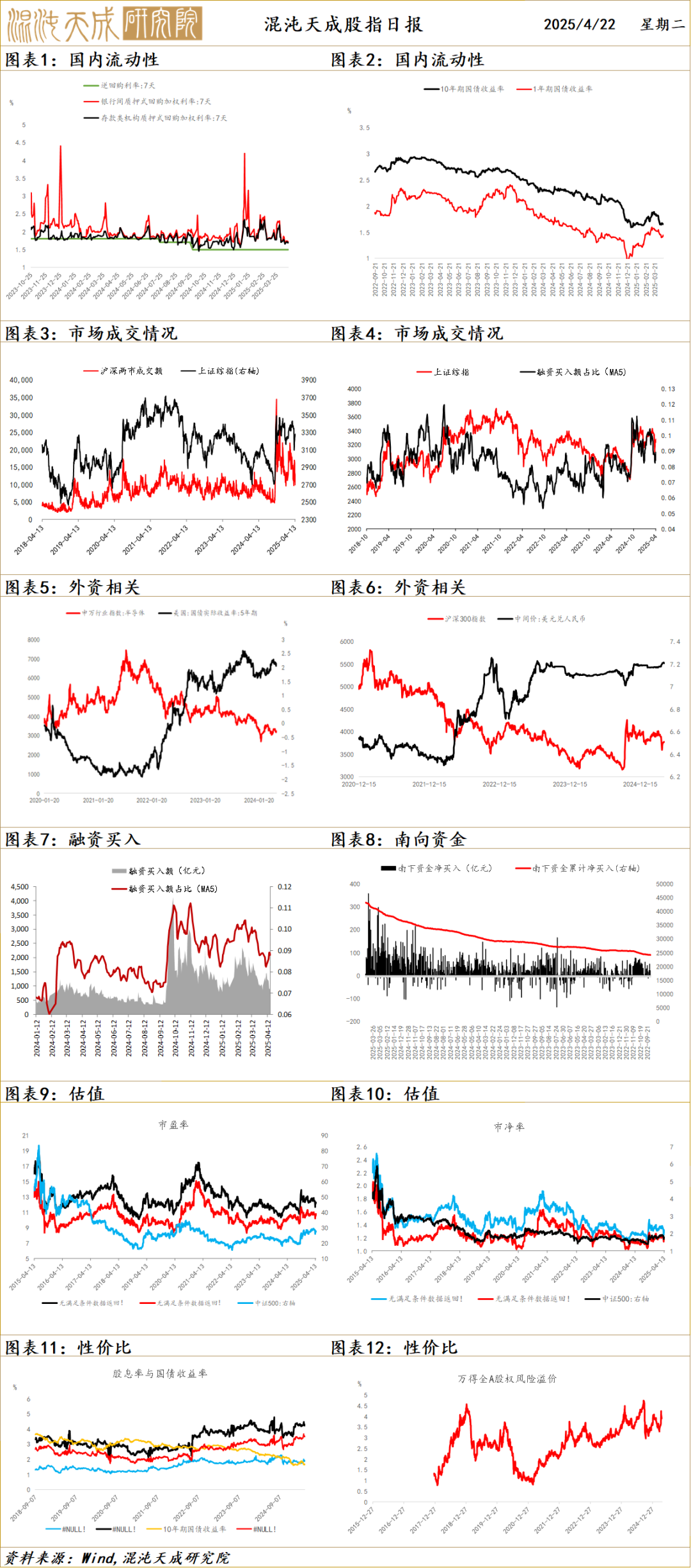

股 指

持续托底下市场风偏回升,股指全面上涨

昨日股指全面上涨,除上证50外的其它三个股指均收阳,中证1000涨幅超2%。两市成交量1.04万亿仍然偏低迷。

贸易战进入观察期,但关税已经生效,对现实的影响将逐渐体现,央行支持股市的结构性货币工具和公司回购加码,但货币和财政增量政策的出台也比较谨慎,而出口和社融数据均表明一季度稳中向好,因此政策也处于观察阶段。

中美贸易战大概率延续,但贸易战的实际影响才刚刚开始体现,当前高层会议反复强调稳股市,而实际经济数据不差,因此市场风偏回升,再次偏向科技自主主线。在持续托底之下,股指仍然是适合逢低买而非追高,等待更多关税对冲政策落地。

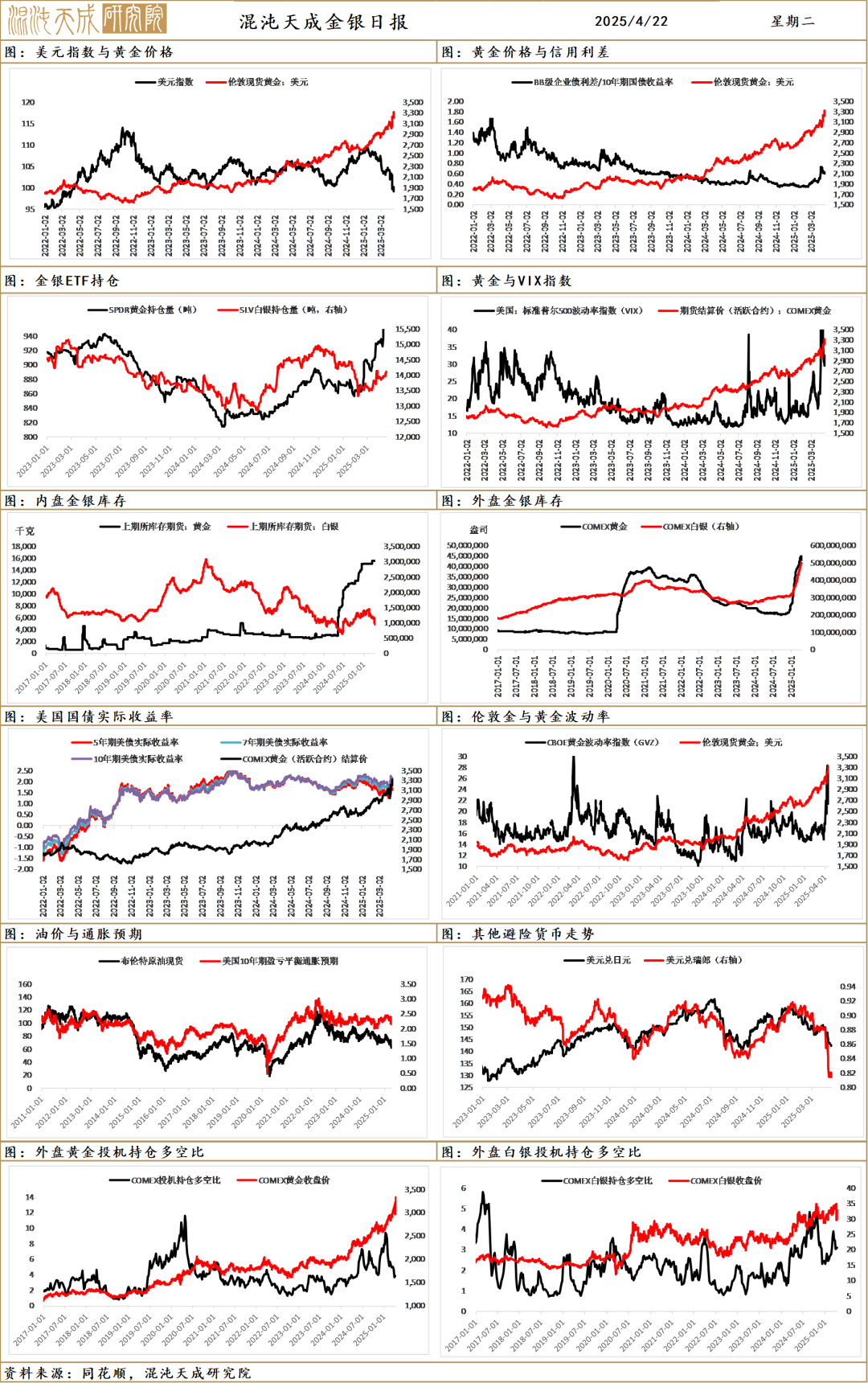

贵金属

日内贵金属保持强势,金银比再次扩大,这主要受到避险情绪的极端推动。特朗普关税政策的不确定性以及其干涉美联储独立性的一起影响都使得风险情绪上扬从而涌入避险资产,而白银受经济不确定性的影响上行受到抑制。

关税政策尚未落实:美国拟对从柬埔寨、泰国、马来西亚、越南四国进口的太阳能产品加征新关税 ;消息人士表示原定4月23日的泰国-美国贸易谈判将不再举行;特朗普表示有信心与欧盟达成贸易协议,但不急于达成协议,如果谈判破裂,据悉欧盟考虑对美国实施出口限制;特朗普表示美日谈判取得重大进展,但尚未有实质性文件签署;美国总统特朗普在周五表示表示将会与中国达成协议,我们会和所有人达成协议的。如果我们达不成协议,那我们就定个目标,然后就这么定了,这样也挺好。大概在接下来的三到四周内,事情应该能全部搞定。整体的表态仍旧具有模糊性和风险性;关税政策仍旧是全球经济不确定性的起源,从而形成了市场的剧烈波动。

美联储表态分歧加深,鲍威尔维持鹰派:美联储主席鲍威尔表示,美联储有义务保持通胀预期稳定,关税可能导致经济增长放缓和通胀更加顽固,不要期待美联储出手干预大跌的股市,特朗普政策正不断变化,关税比美联储最高的预估还高;但特朗普对其施压越来越多,特朗普在 Truth Social 上的一篇帖子中表示:“正如我所预测的那样,这些成本呈下降趋势,几乎不会出现通胀,但经济可能会放缓,除非‘太晚先生’,一个大失败者,现在降息”;据华尔街日报:特朗普与前美联储理事沃什谈到了接替鲍威尔的问题。现阶段,特朗普的关税政策和美联储的货币政策都不进行让步从而导致了市场再次抛售“美元资产”,金价受不确定性影响明显冲高。

美国3月谘商会领先指标月率录得-0.7%,为2023年10月以来最大降幅;昨晚进行了3个月和6个月的短期国债拍卖,得标利率仍维持在较高位置,这对市场而言存在压力,但当前市场更关注关税政策。

本周交易波动仍伴随关税政策波动,仍不适宜单方向驱动,后续根据流动性变化及时调整。对于黄金,长期的美元信用和债务逻辑驱动仍旧驱动贵金属的强势,内盘金受到一定汇率压力相对有支撑;对于白银,此轮拉涨受到美元指数下行推高,但鉴于其工业需求仍旧占主要比重,其上行驱动仍不明朗,需要非常警惕情绪和流动性的负向影响。

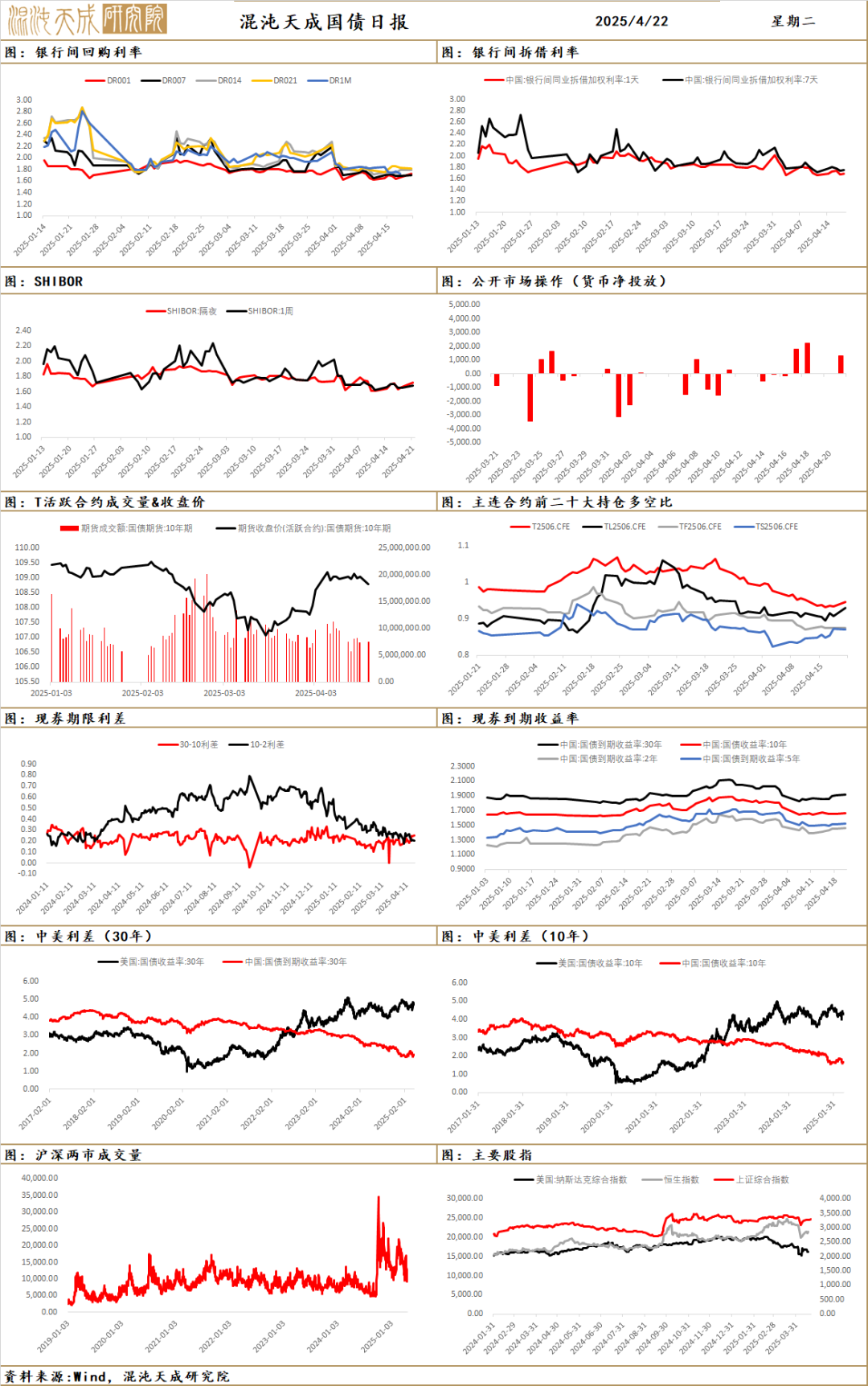

国 债

今日国债期货全线微跌,其中TL主连合约下跌-0.33%,跌幅最高,T/TF/TS主连分别下跌-0.20/-0.14/-0.05%。

今日贷款市场报价利率LPR公布,1年期/5年期分别为3.1%/3.6%,连续六个月维持前值不变。一季度经济基本面在消费改善和企业抢出口的大背景下表现超预期,短期降低政策利率的紧迫程度不高;另一方面,当前美联储降息预期放缓加剧了中美利差的压力,央行降息节奏被制约;资金面来看,流动性持续宽松,货币净投放连续三个工作日超千亿,商业银行负债端压力可控,逆回购降息有待放缓。总体来看,LPR维持不变符合市场预期。今日股债逻辑较为明显,股市在政策底的托举下带动国内投资者的风险偏好上行。此外,在美元信用持续低落的长期预期下,避险情绪对黄金的认可度整体上行,国债在降息节奏拖沓的情况下仍处于补缺口的行情中。

二季度国内经济增长压力较大,中美关税谈判陷入僵局,关税居高不下导致出口空间被挤压,促消费、稳地产等扩大内需的财政政策预计将维持一季度的水平以上,与货币政策的组合拳仍未实际落地,债牛在宽松货币政策、降息降准落地前支撑仍有不足。

重点消息:1)国务院国资委:推动央企强化资金统筹,确保及时付款;2)财政部:一季度国有土地使用权出让收入6849亿,同比下降15.9%;3)商务部副部长凌激:发挥服务业扩大开放综合优势,应对外部冲击和挑战。

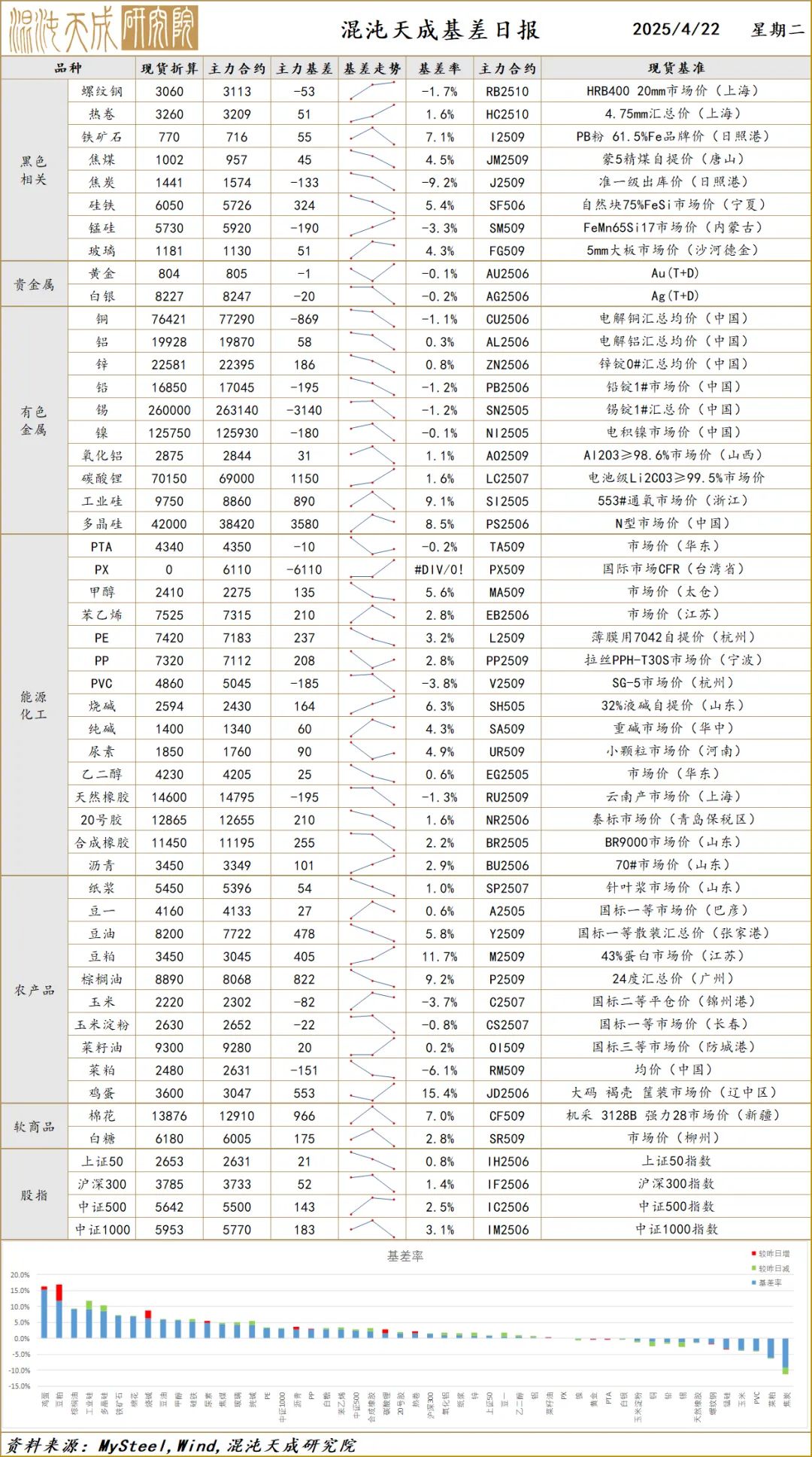

基 差

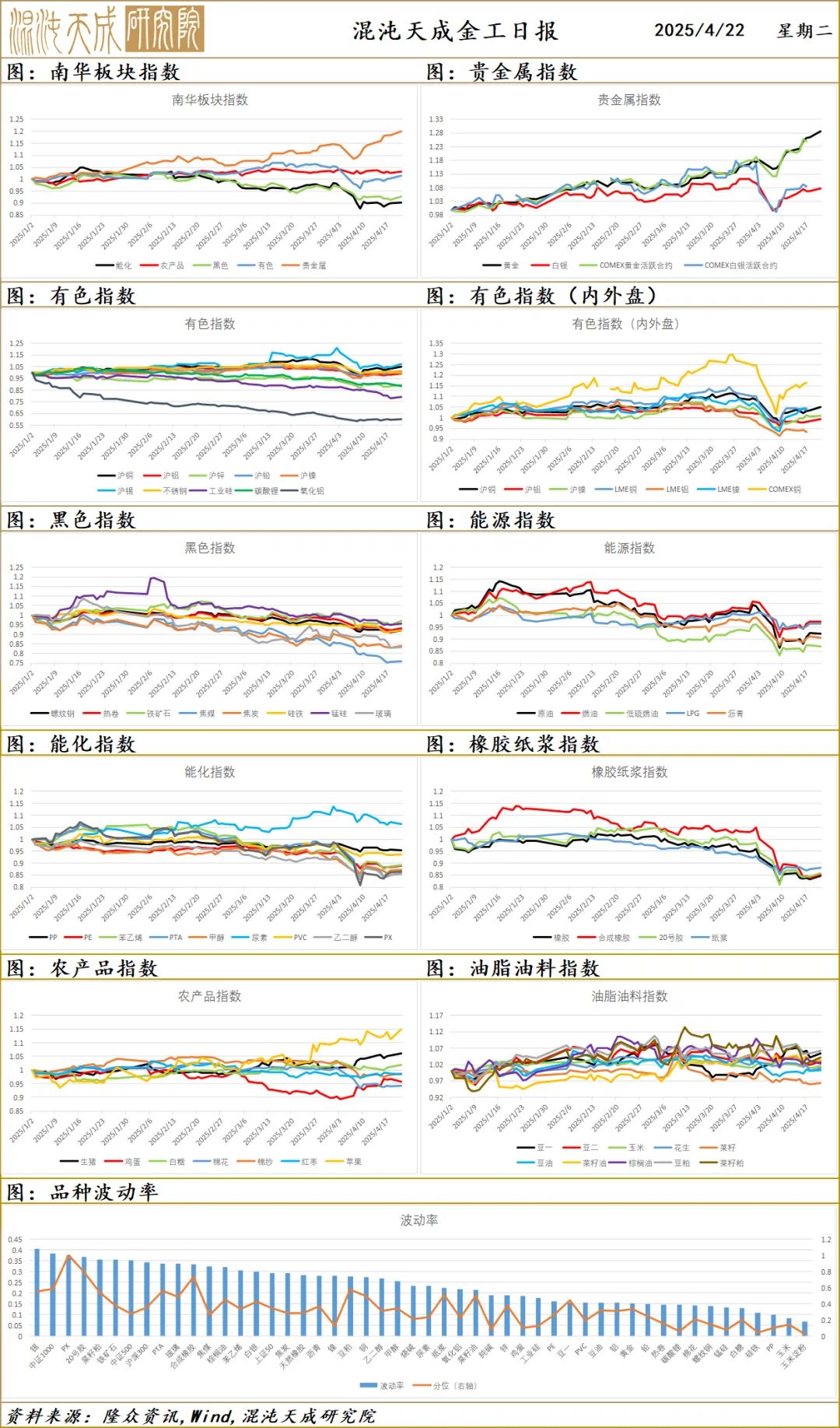

金工日报

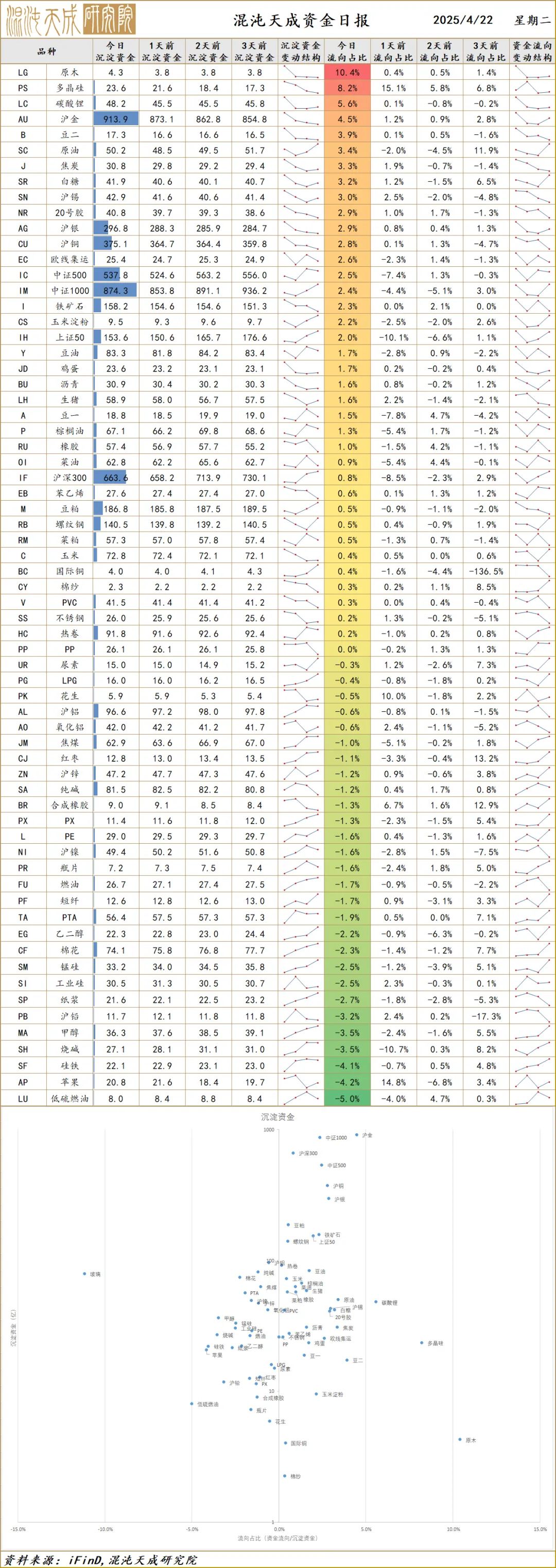

资金日报

混沌天成研究院是一家有理想的大宗商品及全球宏观研究院。

在这个研究平台上,我们鼓励跨商品、跨资产、跨领域的交叉研究,传统数据和高科技结合,致广大而尽精微,用买方的态度去分析问题,真理至上,关注细节,策略导向。

中国拥有全世界最全面的工业体系,产业链上下游完整,各类原材料和副产品把产业链连接成复杂的产业网。扎根于中国,我们有着产业研究最肥沃的土壤;深度研究中国也一定可以建立投资全球的优势。

中国的期货市场正趋于专业化和机构化,我们坚信这样求真的研究也必将给投资者带来有效的服务和真正的价值。

我们关于商品研究提升的三点结论:

第一是要提高研究效率:要提高快速学习、快速反应的能力。我们这份职业的目的是研究最重要的矛盾点,把握行情,不是做某个商品的百科全书。所以要有针对当前矛盾,迅速搜集相关信息,并形成有依据的见解。通过国内外网络资料,各方数据库,新闻媒体,电话产业人士,遍读行业报告等方式,用一切可能的手段,不辞辛苦,把问题搞清楚。研究员只有具备这样的快速研究能力,才能让一丝丝的灵感不被错过,拨开云天见月明,形成有洞察力的见解。

第二是要提升魄力格局:利用产业周期的思维,把眼光放长放远,对于行情要有想象力,也要有判断大行情的魄力和格局。把未来20%以上的价格波动作为自己的研究目标,而不能仅盯着短期的一个开工率或库存来做短期行情。决定商品大方向的就是产业周期,不能解决的矛盾点可能会产生极端行情,研究员应该把产业周期和关键矛盾点作为价格判断的发力点。大格局出来后,去跟踪每个阶段的利润、库存、开工等短期指标,看是否和大格局印证从而做出后续的思考和微调。长周期和短期矛盾共振行情会大而流畅。

第三是要树立求真精神:以求真的态度去研究和交易。不要怕与众不同,不要怕标新立异,要有独立思考的精神。创造价值的过程一定不是寻找同行认同的过程,而是被市场认同的过程。

24小时热点