一场“细致入微”的赌注!股神巴菲特出手重押“能源股” 背后究竟看到了什么?

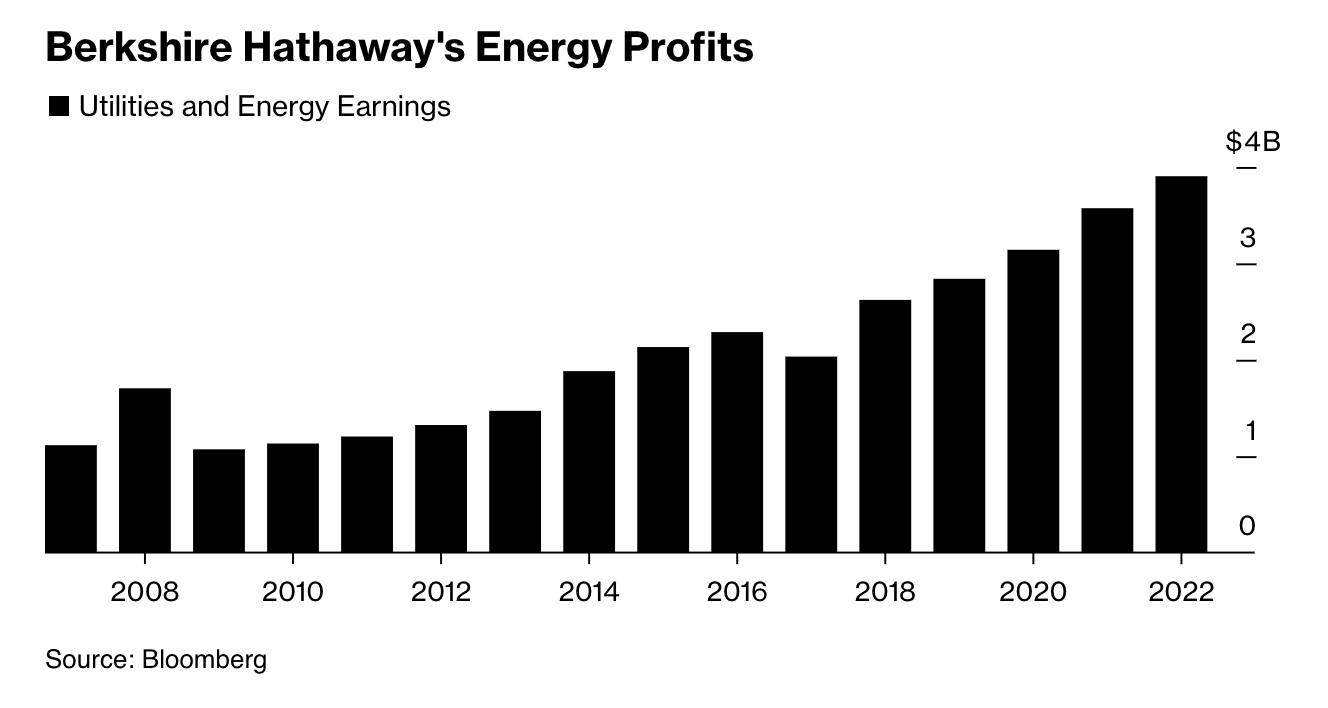

FX168财经报社(香港)讯 伯克希尔哈撒韦 CEO 沃伦·巴菲特在疫情初期斥资数十亿美元投资石油和天然气行业,并在 2022 年带来了创纪录的盈利。不过这位股神并没有在今年抛售以获取巨额利润,而是期盼更大的回报。

伯克希尔哈撒韦正在利用今年大宗商品价格的下跌来买入巴菲特最喜欢的一些石油和天然气行业,表明巴菲特已看到了这个长期因波动性和对气候影响而不受青睐的行业的潜在机会。

本月早些时候,伯克希尔哈撒韦同意斥资 33 亿美元增持马里兰州液化天然气出口码头的股份。今年,还将西方石油公司(Occidental Petroleum Corp.)的持股量增加了15%,并购买了五家日本大宗商品交易商的更多股票。

与此同时,伯克希尔哈撒韦的能源部门正在大力游说一项法案,要求德克萨斯州花费至少 100 亿美元建设天然气发电厂,以支持其电网。

(来源:彭博社)

一方面,这是巴菲特和伯克希尔哈撒韦副董事长查理·芒格(Charlie Munger)典型的逢低买入行为。而对该行业环境、社会和治理绩效的持续担忧、新冠大流行前的不良回报以及未来几十年化石燃料需求下降的风险,促使许多投资者对该行业产生了兴趣。

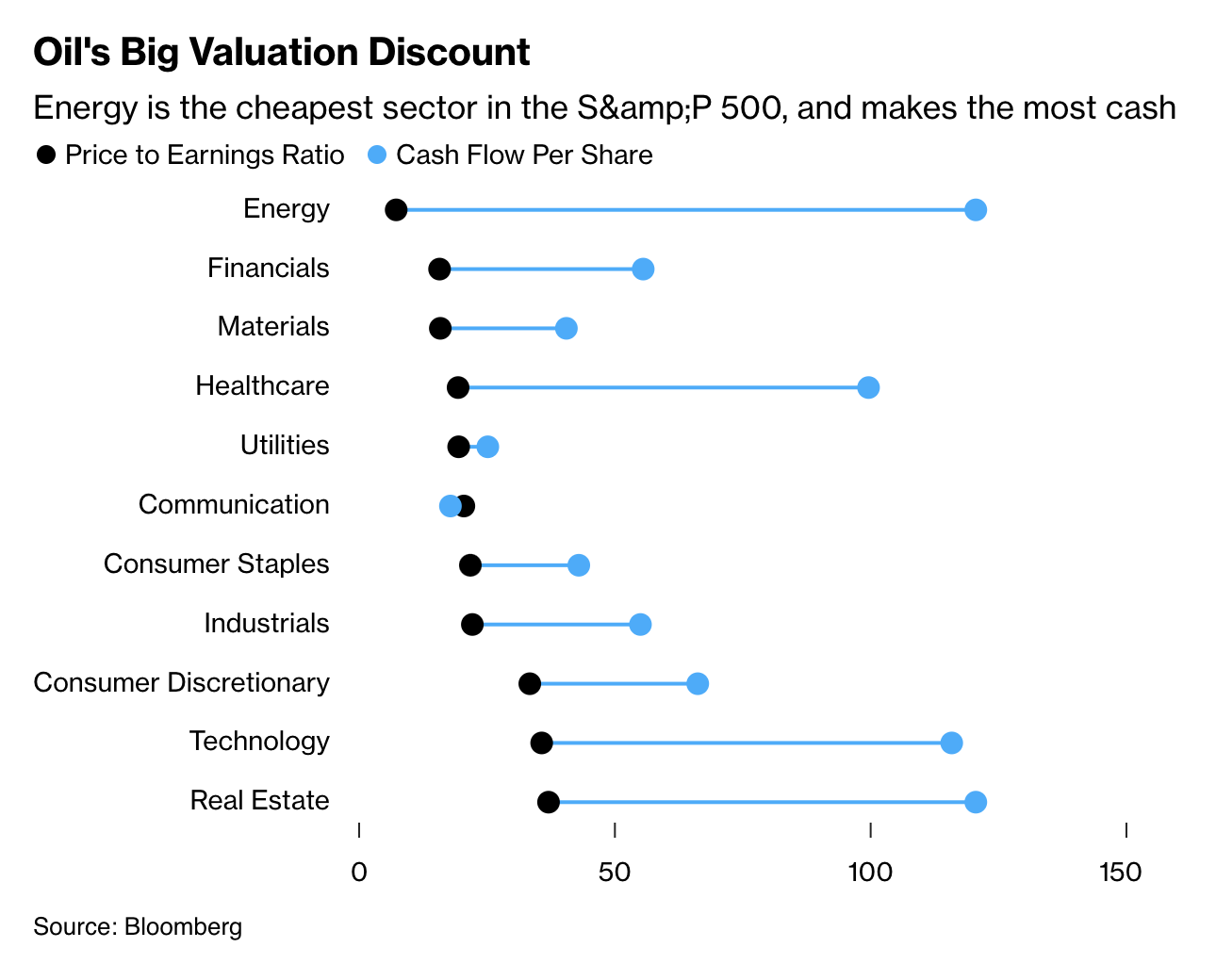

根据彭博社汇编的数据,能源交易的市盈率是标普 500 指数中所有板块中最低的,但它也产生最多的每股现金流。

Smead Capital Management 首席执行官 Cole Smead 表示:“人们错过了巴菲特和芒格正在关注的经济问题。” 该公司管理着 54 亿美元的资产,其中包括伯克希尔和西方石油公司的股票。“与其他行业相比,煤炭、石油和天然气的资本回报率高得惊人。通过 ESG,您可以比其他方式更便宜地购买它们。”

细致入微的赌注

巴菲特对化石燃料的押注并非没有细微差别。尽管伯克希尔哈撒韦仍然是雪佛龙公司的第三大股东,但在第一季就已减持了约21%的股份。 西方石油公司、Cove Point LNG 和日本贸易巨头都拥有独特的资产,无论能源转型采取什么路径,这些资产都将在为世界提供动力的过程中发挥关键作用。

即使是伯克希尔哈撒韦看似简单的石油投资也有其微妙之处。以西方为例,2019年,巴菲特投资 100 亿美元帮助西方石油公司在阿纳达科石油公司的竞购战中击败雪佛龙,该公司目前拥有世界上面积最大、成本最低的页岩油田,面积相当于牙买加那么大。

在今年的年会上,巴菲特强调了页岩油与俄罗斯和中东传统原油来源的不同之处。页岩井占美国产量的大部分,其投产速度快且寿命短,使运营商能够更灵活地应对石油需求和价格。

巴菲特说:“在美国,我们很幸运有能力生产页岩油,但它并不是像你通过看电影所想象的那样是长期来源,” 他将其称为“短命石油”。

(来源:彭博社)

Cove Point LNG 提供了另一个微妙的能源开发案例。 该工厂从附近的马塞勒斯页岩购买天然气,并将其冷却成液体,然后运往世界各地。它还具有罕见的进口天然气能力,这是墨西哥湾沿岸的竞争对手无法做到的。

近年来,随着欧洲取代俄罗斯天然气、亚洲利用液化天然气为其不断增长的经济体发电以及各国寻求更清洁的煤炭替代品,全球液化天然气需求大幅上升。

这是一个明显的迹象,表明即使气候危机加剧,世界对能源(包括化石燃料和可再生能源)的需求仍然无法满足。

今年气温和石油需求都创下历史新高,并有望在本十年余下时间继续上升。

24小时热点