沪锡 维持宽幅波动走势

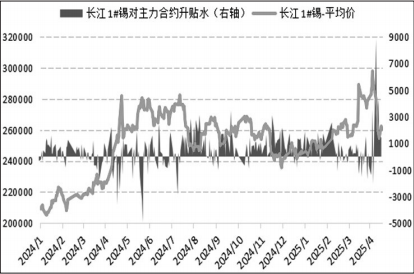

近期,沪锡经历了一轮“过山车”行情。沪锡一季度涨超10%,4月初触及299990元/吨,创34个月以来最高水平。不过,短短5个交易日,沪锡期货自高点跌超20%。沪锡价格大幅波动,主要由宏观冲击与供需错配引发,短期将维持震荡修复格局。

市场避险需求激增

短期锡价大跌的主要原因有两个:一是美国“对等关税”政策引发市场对全球贸易成本上升及需求收缩的担忧;二是缅甸、刚果(金)等主产区反复出现矿端供应预期差修正。其中,全球贸易战走势将成为锡价走向的“风向标”。

美国“对等关税”引发的宏观情绪转向导致市场避险需求激增,作为高波动品种,锡受影响较大。此外,美元流动性收紧预期与地缘冲突形成共振,LME锡库存降至2023年以来最低点也易于诱发市场异动。当前,沪锡在经历了5个交易日连续大跌后,自低点反弹近10%,呈现出大跌后反弹修复的特征。预计未来一段时间锡价将持续出现“过山车”式的高波动行情。

4月以来,特朗普政府的关税政策不断变化,二季度全球贸易战难以结束,不仅导致全球贸易成本上升、风险溢价抬升,市场甚至开始担忧全球经济衰退导致流动性危机。大宗商品市场全面转向需求下滑的悲观交易氛围,进一步引发多头资金减仓,大宗商品价格全线回调。

供需阶段性错配

短期来看,锡价可能面临方向性选择。数据显示,2024年,我国对美出口锡合金不足1吨,对美出口锡材46吨、锡制品68吨,约占出口总量的4%。美国“关税战”对我国锡产品出口的直接影响极为有限。

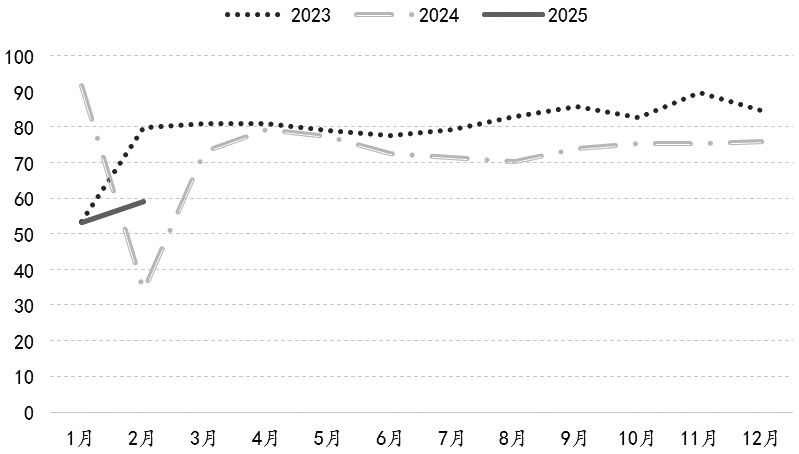

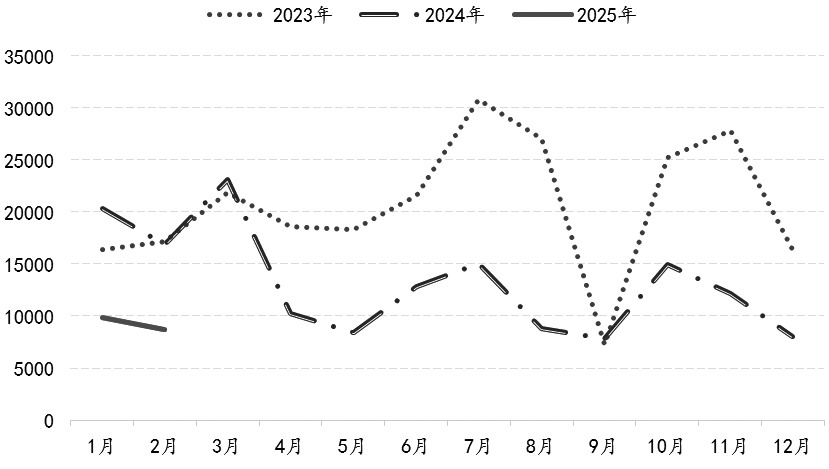

图为我国锡焊料企业月度开工率(单位:%)

从基本面来看,锡供应端“紧而不缺”,需求端“弱中转强”,呈现供需错配的特征。数据显示,2025年1—2月我国锡精矿进口量同比下滑近50%,缅甸矿进口量锐减81.07%。考虑到3月以来缅甸大地震影响供应,预计缅甸锡矿产区二季度复产缓慢;而4月非洲刚果(金)Bisie矿山在反政府武装撤退后已分阶段复产。整体来看,锡供应端短期受到较多扰动,中长期产量增速放缓。2019—2024年锡矿相关的全球矿业资本开支复合增速仅1.2%,现有大型项目复产进度和新项目的开发周期难以匹配需求增速。受半导体芯片、5G通信、光伏电池以及AI芯片焊接核心材料需求增长支撑,中长期锡市基本面将大幅改善,预计市场逐步消化宏观利空后,锡价重心将继续回升。

图为我国锡精矿进口量(单位:吨)

图为我国锡现货价格及升贴水(单位:元/吨)

未来半导体、人工智能(AI)与新能源领域需求放量将持续抬升锡的需求“天花板”。国际锡业协会此前预测,AI服务器对锡的需求是“非线性跃升”,与传统设备存在数量级差异。全球AI服务器单机耗锡量将在2025年达到传统设备的3倍以上。无论全球贸易战如何演绎,锡作为战略性资源,其价值将整体抬升。

数据显示,锡产业链相关的半导体焊料、光伏镀锡铜带等新兴领域需求年均增速超8%。此前美国同意对智能手机、电脑、芯片等电子产品免除“对等关税”,凸显我国相关领域产品具备全球竞争力。

展望后市,短期锡价将呈现高波动的特征,并持续受到宏观因素及供需预期差影响。在全球贸易战带来的恐慌情绪逐渐消散后,二季度沪锡预计延续宽幅震荡走势。(作者单位:国信期货)

来源:期货日报网

24小时热点