主线转向盈利改善行业

近期A股活跃度略有下降,股指整体小幅下探。当前宏观政策驱动因素有限,等待检验上市公司业绩改善情况。

从国内宏观基本面看,近期国家统计局发布多项经济数据,整体表现平稳,但不同领域的表现有所分化。1—2月国内固定资产投资同比增长4.1%,房地产开发投资同比下降9.8%,幅度较去年收窄,地产销售跌幅亦明显减小。社会消费品零售总额同比增长4.0%,较去年年底小幅回升,但家电、汽车消费增速由于上一轮以旧换新补贴拉动效果减退而回落较大。规模以上工业增加值同比增长5.9%,工业生产略有放缓,但综合3月PMI生产指数回升情况看,当前工业生产仍然较强。出口累计同比增长2.3%,低于预期,进口累计同比-8.4%,回落幅度更大。剔除高基数的影响外,出口回落和美国关税政策影响叠加“抢出口”透支效应有较大关系。

央行公布的2月金融数据显示,M2同比增长7%;M1同比增长0.1%;1—2月社会融资规模增量累计为9.29万亿元,同比增长8.2%。结构上看,2月社融总量同比多增的主要拉动项是政府债供给错位,2月国债和地方置换债发行较快。居民信贷同比少减,商品房成交量传导可能存在滞后性,企业短期和中长期贷款均同比少增,正增长项主要是企业票据融资,整体结构偏弱。从当前社融和信贷结构来看,政策驱动的成分较高,而市场化需求表现偏弱,内需还需进一步发力。

政策面上,国新办3月17日举行新闻发布会,有关部门负责人表示,印发的《提振消费专项行动方案》聚焦能加力、可落地、群众有实感的增量政策,将全方位扩大商品和服务消费。相关职能部门正积极加紧制定育儿补贴、劳动工资等政策。央行将会同金融监管等部门,研究出台金融支持扩大消费的专门文件。商务部将加力扩围实施消费品以旧换新,开展汽车流通消费改革试点。财政部、人社部将在补助、稳就业等方面多措并举,提升居民消费能力。

海外方面,近期美国总统特朗普宣布将对进口汽车永久加征25%的关税,该政策对全球汽车产业格局乃至金融市场的冲击不容忽视。从意图来看,特朗普一系列的举措是希望通过关税“大棒”来重构全球供应链,剑指中国的新能源等产业链。

对A股来说,无论是半导体板块的国产替代机遇,还是汽车产业链从出口承压到内需突围的转变,抑或是新能源领域政策托底与技术迭代带来的新契机都将是风险和机遇的双重博弈。

短期市场的不确定性和担忧情绪升温,近期沪深两市主力资金连续净流出使得市场活跃度下降,外资在评估投资风险时会考虑贸易摩擦等因素对中国经济和企业盈利存在潜在影响。在当前经济形势下,相关出口导向型企业受到的影响较大。北美市场作为其重要战略区域,关税增加将压缩当前市场的利润率。此外,美国关税提高会引发成本转嫁压力,以新能源汽车为例,当产品价格上涨时,消费者购买意愿降低,车企销量下滑。为维持利润,车企将设法降低成本,其中相当一部分压力将转移至中国供应链企业。这无疑给中国车企和供应链企业带来沉重负担,迫使其加快技术升级,降低成本并提升产品附加值。

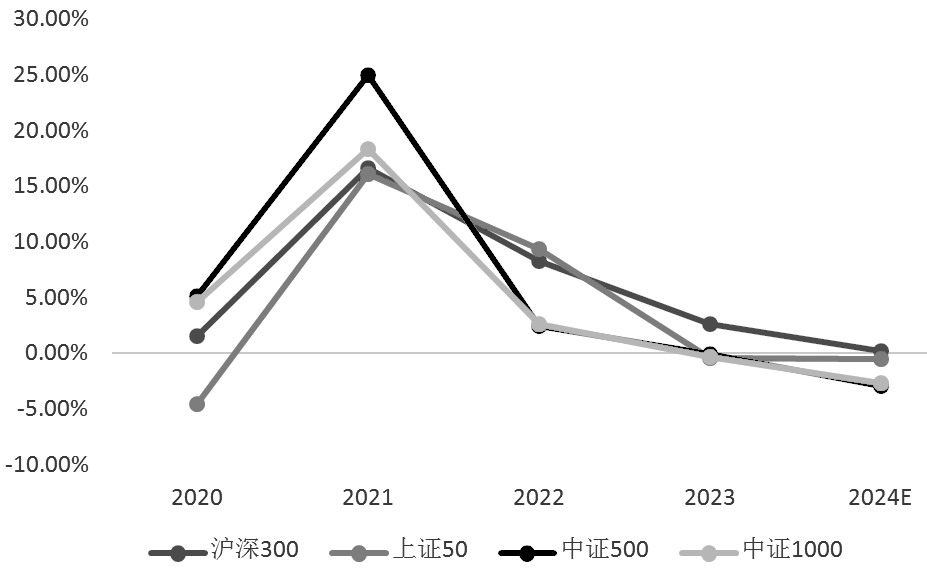

图为四大股指主营业务收入同比

商务部推出的 “以旧换新” 政策加码,3000亿元补贴将有力拉动智能家电、新能源汽车等产品销量。国内庞大的消费市场一直是中国经济发展的重要支撑。在外部市场受阻时,充分挖掘内需潜力,既能缓解企业销售压力,又能推动产业升级。消费者在购买新能源汽车时,因补贴支持而降低购买成本,这将进一步刺激新能源汽车消费,为国内新能源汽车企业带来新的发展机遇。

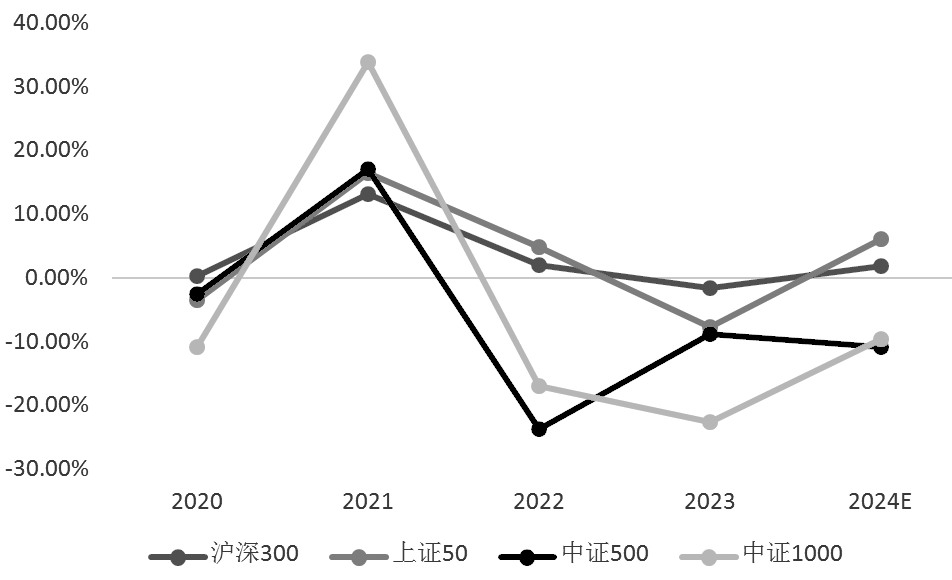

进入4月,A股市场将聚焦上市公司业绩,基本面对市场指引的有效性进一步提升。从价格和业绩相关性来看,4月作为年报、一季报集中披露期,是全年股票价格与业绩相关性最强、市场对基本面关注度最高、景气投资最为有效的时期。

图为四大股指净利润同比

风格上看,二季度市场将向绩优股、业绩确定性强的方向进一步靠拢。出口导向型的机械、电子、汽车等行业可能会面临较大的压力,其在 A 股市场中的表现会相对较弱。而受关税影响较小或具有国内市场优势的行业,如煤炭、公用事业等,可能会相对稳定,或在市场资金的避险需求下,因获得一定的资金流入而表现较好。

股指方面,随着市场主线转向盈利改善行业,消费及金融权重股有望出现上涨行情。IF、IH在回调企稳后或补涨,后续表现将优于中小盘指数。(作者单位:广发期货)

来源:期货日报网

24小时热点