恒力期货能化日报20250324

一眼通

油品

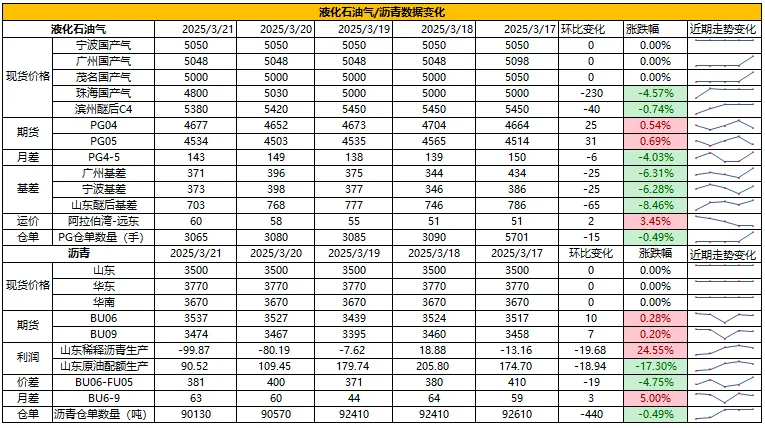

LPG

方向:05【4450,4600】

行情回顾:近月修复基差,月差走强,3月沙特CP合同价格下调出台,其中丙烷615美元/吨,丁烷605美元./吨,环比下跌20美元/吨。进口成本下降。

逻辑:

1. 因部分企业检修,近期供应端偏紧,本周国内液化气商品量为51.52万吨左右,较上周减少1.01万吨。本周炼厂库容率24.5%,环比下降0.5%。进口气到船集中,港口库存287.99万吨,环比增加18.6万吨。

2. 燃烧需求下滑,化工需求下降。PDH开工率67.06%,环比下降4.3%。MTBE开工率61.72%,环比下跌1.29%,烷基化开工率44.26%,环比下跌0.79%。

3.现货持稳,山东民用气4810元/吨,华东民用气5000元/吨,华南民用气5050元/吨。

风险提示:宏观因素影响

沥青

方向:06【3450,3650】

行情回顾:现货价格走弱,现实需求欠佳,OPEC宣布4月提产,成本走弱带动盘面回落。

逻辑:

1总体产能利用率为29%,同比低位。周产量为46.8万吨,环比下降4.1%。4月份国内沥青地炼排产量为120万吨,环比减少11.6万吨,降幅8.8%。

2.社库176万吨,环比增加1.5%,厂库99万吨,环比增加1%。炼厂周度出货量35.6万吨,环比增加19.5%,因部分炼厂产量提升,东北以及山东地区出货量增加明显。山东现货3580元/吨,整体需求恢复缓慢。

风险提示:宏观因素影响

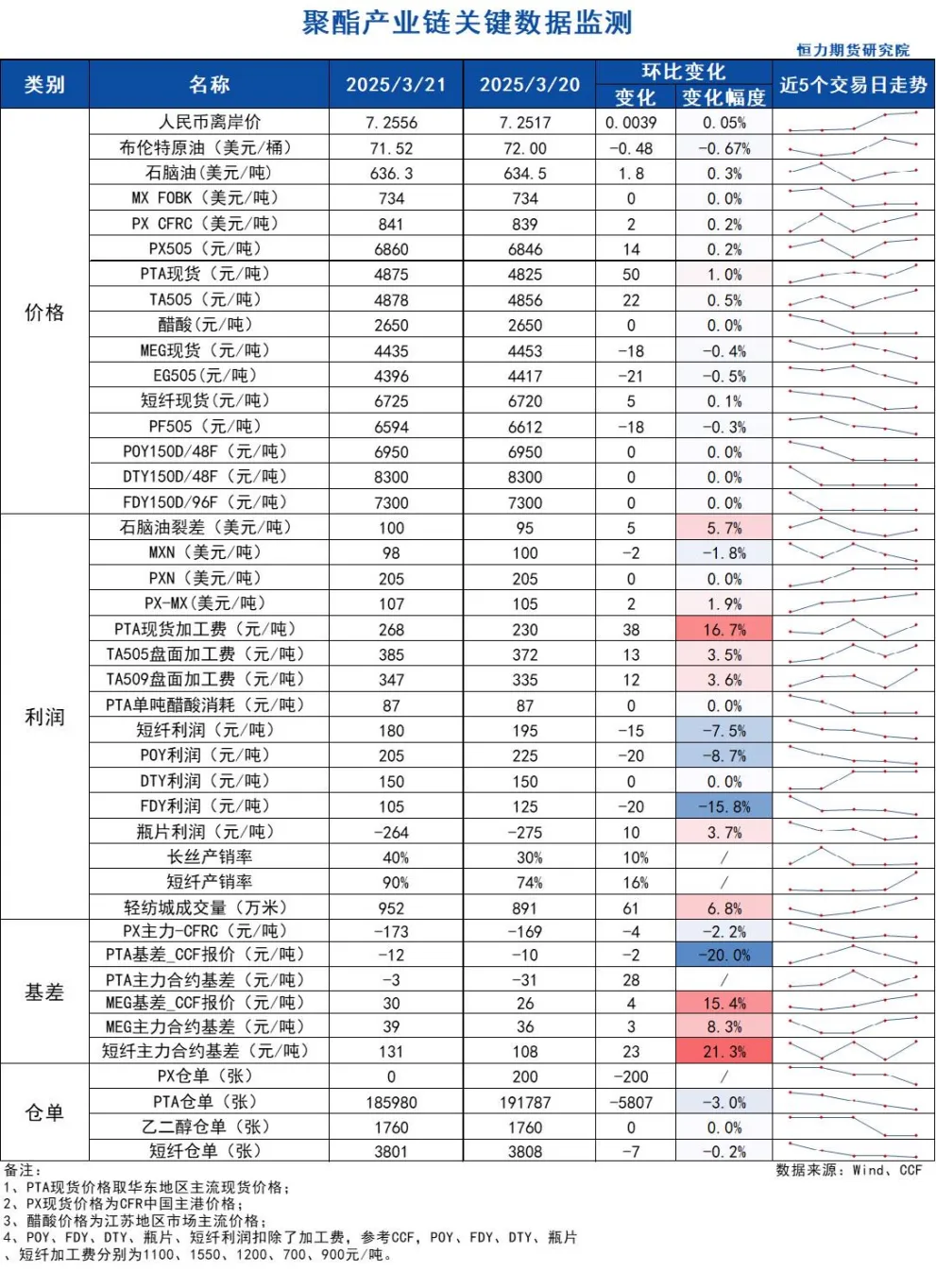

芳烃

PX

方向:偏多

盘面:

1、PX05合约收盘价6860(+54, +0.79%),日内减仓6024手至13.31万手;

2、PX5-9月差-70(+10),PX05-CFRC 为-173(-4);

3、仓单200(-)。

基本面:

1、实货:CFR中国均价为841美元/吨(+2),PX商谈价格僵持,纸货5月在844/849商谈,4/5换月在-2.5/-1.5商谈,5/9换月在-6/-5.5商谈;

2、估值与利润:MOPJ价格为636.3美元/吨(+1.8),PXN $205(-);

3、供给:国内PX周度负荷82.8%(-2.9pct),亚洲PX周度负荷75.5%(-1.9pct),扬子石化因前道重整装置停车检修PX装置降负至7成运行,九江石化90万吨装置按计划于3月15日开始停车检修,预计持续至5月中,浙石化250万吨装置3月下旬检修45天左右,韩国GS 40万吨PX装置原计划3月份重启,现推迟至5月;

4、进口:2025年1月中国大陆PX进口总量约70.9万吨,同比下降18.2%,环比下降15.6%;2025年2月中国大陆PX进口总量约68.6万吨,同比下降14.3%,环比下跌3.2%;

5、需求:PTA负荷77.8%(+1pct),三房巷120万吨装置3月20日附近重启中,仪征化纤300万吨装置3月18日附近重启,恒力大连220万吨装置按计划3月15日重启,逸盛大连375万吨装置按计划3月16日开始检修;

6、下游:PTA现货加工费268(+38),长丝平均产销4成偏下,短纤平均产销90%。

策略:无。

风险提示:油价异动、装置超预期变动、终端需求大幅波动。

苯乙烯

方向:逢高空

基本面:

(1)苯乙烯装置动态:欧洲最大苯乙烯装置LYB永久停车;裕龙石化苯乙烯装置提负;浙石化检修推迟。

(2)库存:较3月12日相比,华东主港库存总量降1.84万吨在15.96万吨。华东主港现货商品量降1.57万吨在13.32万吨。

(3)苯乙烯利润:本周期(20250313-0319),中国苯乙烯非一体化装置利润均值为-177元/吨,较上周期增加178元/吨,环比增加50.01%。中国苯乙烯非一体化装置周度利润增加,趋势上行。

(4)纯苯:弱现实仍在持续,本周西欧→中国的纯苯套利窗口打开,万华开始在欧洲采购纯苯,目前已成交1.5万吨;裕龙石化CDU开车,根据一期重整和CDU的开车间隔时间线性递推,二期重整很有可能在4月底、5月初开车,此外埃克森美孚和万华裂解4月均有投产预期。韩国炼厂纯苯出货受阻,美金价格大跌后贸易商有了进罐利润,4月华东主港进口货源到货量有望进一步增加,港口去库受阻。诸多利空集体冲击市场情绪,不过难以忽视的是黑暗中的星星之火。首先纯苯大跌后,诸多下游的利润修复,利华益苯乙烯检修可能取消,浙石化装置检修推迟,裕龙石化苯乙烯负荷提升,其他苯乙烯非一体化装置有提负预期。石脑油的强势和纯苯的弱势形成鲜明对比,韩国部分炼厂有计划在4月降低重整装置负荷,本周SK和GS都宣布推迟其纯苯装置的重启时间。虽然目前的利多仍然难以支撑纯苯的反弹,但或许是后续纯苯止住颓势的必要条件。

(5)苯乙烯:中短期苯乙烯港口维持去库节奏,下游整体盈利有所恢复,刚需及空单存阶段性回补需求,对市场存潜在支撑。不过外围持续不稳,原料纯苯向好承压难寻有力支撑,叠加主力下游成品库存居高不下,新单成交配合不足,对市场心态持续施压。盘面外资空单仍在持续增仓,其对市场的引领仍在持续。从基本面的角度我们觉得7700的盘面苯乙烯已经反映了绝大多数的利空预期,但是资金面目前向下的压力依旧极大。盘面甚至很有可能进一步下探7500,在纯苯能够企稳的前提下,后续抄底的成功概率是有一定保证的。但是中长期来看今年苯乙烯可能将成为长周期的空配品种。

策略:苯乙烯基本面尚可,但成本端拖累仍存,逢高空。

PTA

方向:偏多

理由:负荷偏低,下游仍有提负预期。

盘面:

今日05合约以4878收盘,较上一交易日结算价上升0.79%,日内减仓37907手至125.28万手,TA5-9价差为-8(+6)。

基本面:

1、实货:现货市场商谈氛围一般,现货基差变动不大,3月主港在05-10~15附近商谈;PTA现货加工费268元/吨(+38),PTA 05盘面加工费385元/吨(+13)

2、供给:PTA负荷77.8%(+1pct),绝对值偏低但下周负荷预计将进一步回升,三房巷120万吨装置3月20日附近重启中,逸盛大连375万吨装置按计划3月16日开始检修1个月,仪征化纤300万吨装置3月18日附近重启,恒力大连220万吨装置按计划3月15日重启;

3、需求:下游聚酯负荷91.7%(+0.2pt);江浙终端开工局部调整,其中加弹维持在85%(-)、江浙织机调整在73%(-1pct)、江浙印染开机上升至79%(+3pct)。江浙涤丝今日产销整体偏弱,平均产销在4成偏下,今日直纺涤短工厂销售依旧高低分化,平均产销90%,轻纺城市场总销量952万米(+61)。

4、出口:2025年1月中国大陆PTA出口总量约27.2万吨,同比下降22.3%;2025年2月中国大陆PTA出口总量约38.3万吨,同比上升74.1%,1、2月合计出口65.5万吨,同比上升14.9%。

策略:无。

风险提示:油价异动、装置超预期变动、终端需求大幅波动。

乙二醇

方向:进入窄幅震荡区间

理由:周内去库但负荷持续高位。

盘面:

今日EG2505合约收盘价4396(-25,-0.59%),日内增仓5090手至37.71万手,EG5-9价差为-86(+1)。

基本面:

1、现货:目前现货基差在05合约升水30-33元/吨附近,商谈4436-4439元/吨,下午几单05合约升水30-32元/吨附近成交。4月下期货基差在05合约升水63-64元/吨附近,商谈4469-4470元/吨附近;

2、库存:截至3月20日,华东主港地区MEG港口库存总量68.23万吨,较本周一降低2.05万吨;

3、供给:乙二醇整体开工负荷72.7%(-0.13pct),其中煤制乙二醇开工负荷74.47%(-0.53pct),古雷石化70万吨装置3月20日附近升温重启,此前于2月18日附近按计划检修;内蒙古荣信化工40万吨装置按计划2025年3月20日停车检修;新疆广汇40万吨装置3月21日附近因故停车,预计7月重启,美国南亚36万吨装置计划4月初重启,此前于3月3日附近因故停车;

4、进口:2025年1月中国大陆乙二醇进口总量约67.7万吨,同比上升33.5%,2025年2月中国大陆乙二醇进口总量约59.4万吨,同比上升42.4%,1、2月累计进口乙二醇127.06万吨,同比增加37.5%;

4、需求:下游聚酯负荷91.7%(+0.2pt);江浙终端开工局部调整,其中加弹维持在85%(-)、江浙织机调整在73%(-1pct)、江浙印染开机上升至79%(+3pct)。江浙涤丝今日产销整体偏弱,平均产销在4成偏下,今日直纺涤短工厂销售依旧高低分化,平均产销90%,轻纺城市场总销量952万米(+61)。

策略:无。

风险提示:油价异动、装置超预期变动、终端需求大幅波动。

煤化工

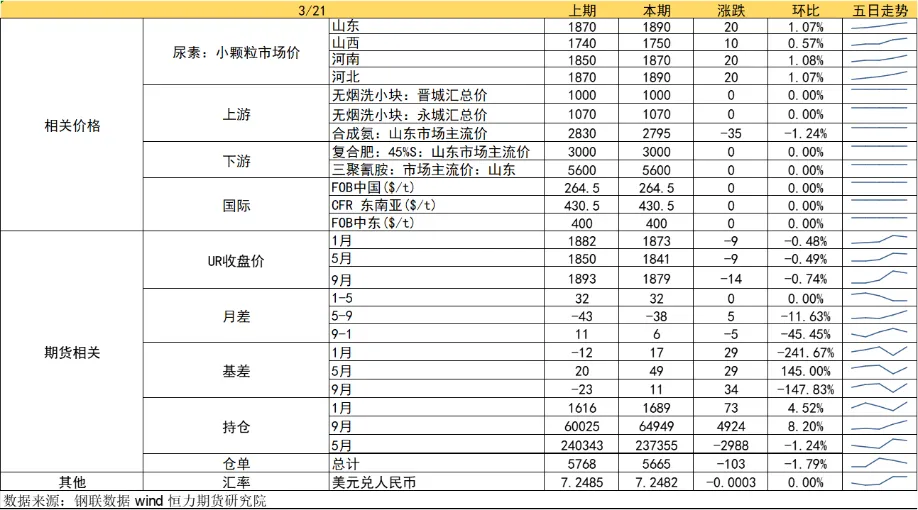

尿素

方向:震荡偏强

逻辑:本期尿素企业库存量103.80万吨,较上周减少15.54万吨,环比减少13.02%。集中返青肥告一段落,但春耕持续,工业刚需,整体需求提供一定支撑。此外,国内外尿素价差可达千元,出口传闻频繁炒作市场情绪。盘面短期预计震荡偏强,不过考虑到出口证伪情绪回落的风险,不宜过度追多,后续继续关注需求节奏,政策与能源价格变动。三月后储备开始放货,叠加产能释放,若出口持续受限,整体供大于求格局不改,中长期压力仍然较大。

向上驱动:下游刚需

向下驱动:高供应、高库存

风险提示:淡储节奏、出口政策、保供稳价、需求放量情况、新增投产、上游煤炭端变动以及国际市场变化。

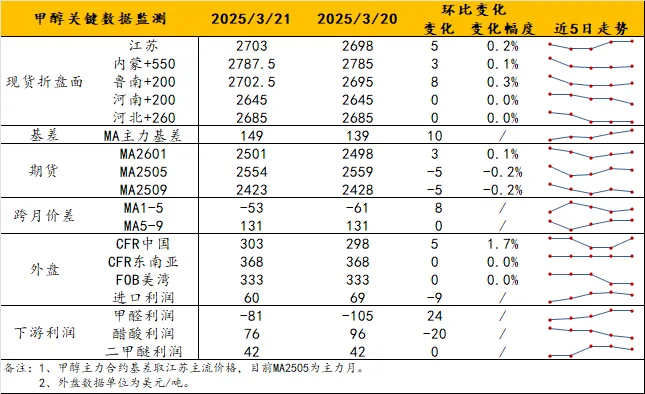

甲醇

方向:观望。

理由:近端偏强支撑,呈back结构。

逻辑:强结构vs弱预期的矛盾令盘面僵持在窄区间,且波动常伴随减仓。目前,进口供应回归难在3月体现,得看4月情况,而天津渤化的计划检修也暂安排在4月上旬。然而,4月中上旬将开启换月,走势难料。对于多头而言,基差和月差双高的强结构的优势在05合约上受限于时间;对于空头而言,弱预期或于4月兑现,但会遇到换月问题。因此,后市看似“供增需减”而偏向空头走势,实际多空两难。观点上,3月行情将确认甲醇高点,MA2505低多宜早止盈,观望为主。另外,若近月多空博弈陷入僵局,不排除持仓进一步减少、提前换月。

策略:低多止盈。

风险提示:油价异动、伊朗装置动态、宏观影响。

盐化工

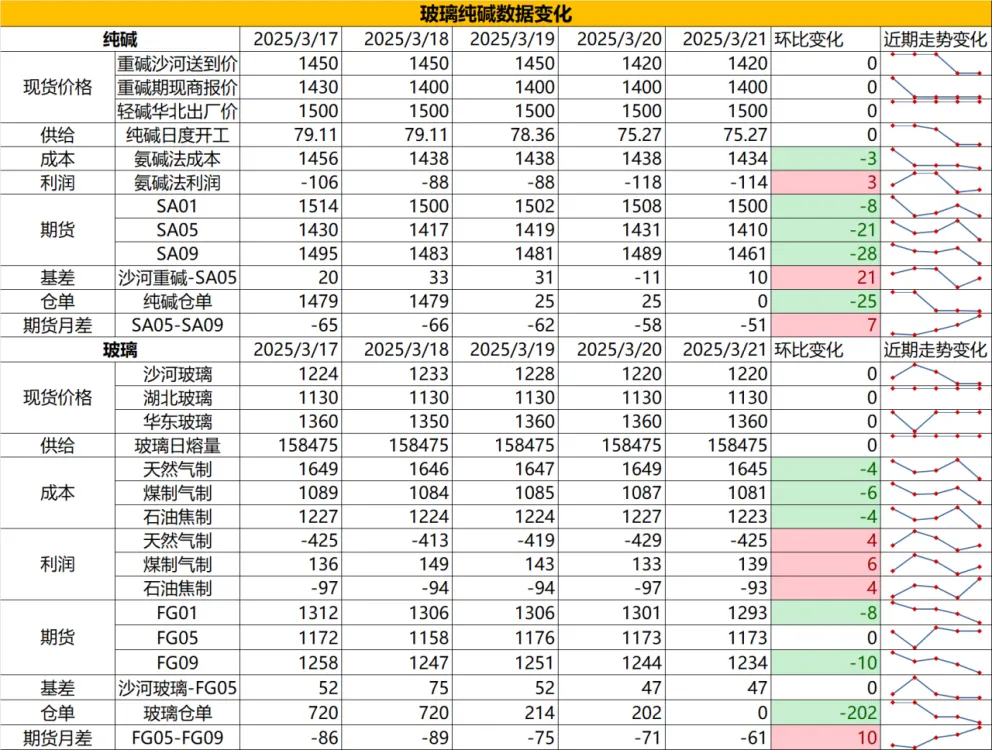

纯碱

方向:不追空

行情跟踪:

1. 沙河送到价在1420-1450元/吨,本周碱厂库存在169万吨,环比上周去库4.7万吨,近端来看,前期大厂检修装置本周陆续恢复,后续的供应回升预期比较强,而在检修期间下游已从期现手里备货,刚需走好,但补库需求走弱下,短期供需面并不乐观,但随着期现商库存只出不进,负反馈也在逐渐走弱。

2. 中长周期看,纯碱年内维持供需双增的状态,供给增量在于碱厂新产能的投放,需求增量在于光伏玻璃产能增加,而价格下跌至碱厂的成本线会形成较强的底部支撑,从而带动阶段性中下游基于检修担忧的投机补库,带动价格反弹。

向上驱动:下游阶段性补库、碱厂检修

向下驱动:玻璃冷修,碱厂投产

策略建议:1400以下不追空,1350低多

风险提示:远兴投产进度变化,下游玻璃厂补库驱动

玻璃

方向:低多

行情跟踪:

1. 沙河现货价格走强至1200元/吨上方,目前产销好转仍在延续,但除了库存相对偏低的沙河外,产销回暖对其他高库存地区的带动作用相对偏弱,当前高库存下的涨价实际落地仍存在难度。

2. 大方向看,需求大方向走弱的预期下主要关注结构性机会,目前处于传统地产小阳春,近期二手房成交持续回暖下,家装单需求环比改善预期是存在的,但工程单难修复的情况下,预计改善也较为有限,后续需持续关注华东华南主销地的回暖情况。

向上驱动:地产政策提振、宏观情绪推动

向下驱动:地产资金问题未解决、下游订单改善不明显,下游资金情况不佳

策略建议:前期多单继续持有,5-9正套继续持有

风险提示:地产政策变化,宏观情绪变化

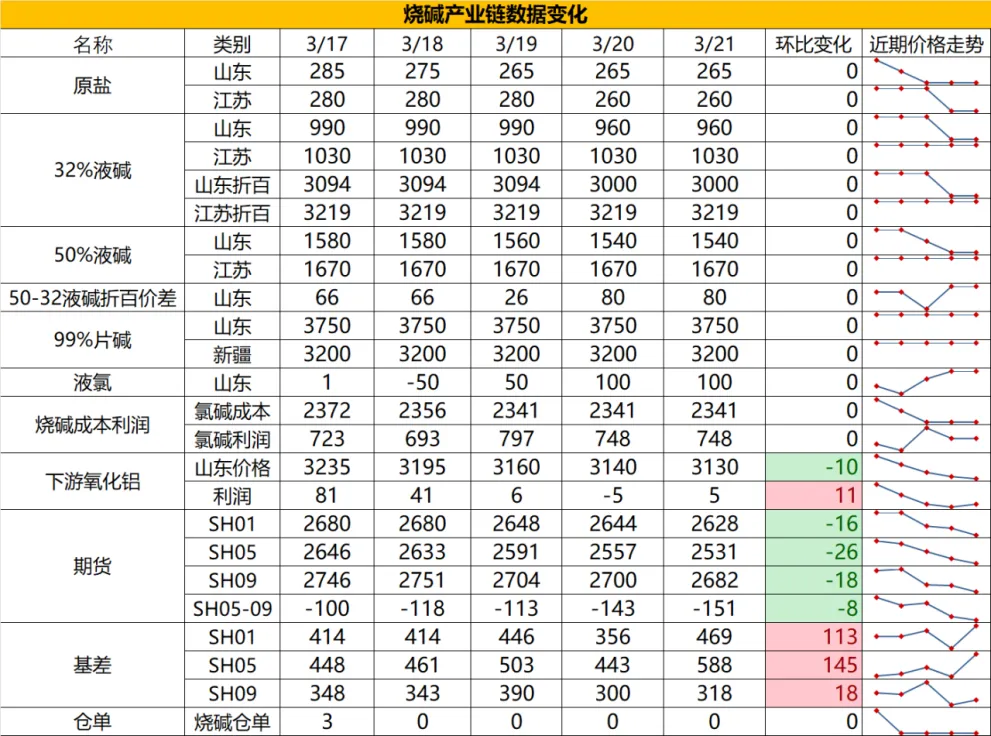

烧碱

方向:震荡偏弱

行情跟踪:

1.山东现货普降,山东现货折百价降至2900元/吨,在山东春检的情况下厂家累库,导致市场对检修后的库存情况难言乐观,从近期维持高位的魏桥收货量也可以看出,非铝下游阶段补库后烧碱厂家库存压力也是比较大的,伴随着近期液氯价格持续回升,前期以碱补氯的底部支撑逻辑也在随之减弱,同时液氯弱势对烧碱供给端提升的制约也在相应减弱。

2. 中长期看,氧化铝虽然存在阶段性检修预期以及老产能淘汰预期,但前期积累的新装置投产对于烧碱刚需增量仍然会慢慢显现,而夏季氯碱装置的检修也会增多,同时伴随着非铝需求的季节性走强,3-4季度可能是烧碱从量变到质变供需面真实走好的过程。

向上驱动:氧化铝投产,非铝下游补库,检修

向下驱动:氧化铝减产

策略建议:单边暂观望,5-9反套

风险提示:宏观情绪变化

24小时热点