高成本产能出清 锂价完成筑底需要时间

2025年,科创板块引领A股一路持续上扬,在这样的大背景下,作为新能源领域关键部分的锂电池产业链,其相关企业的股价也一度呈现上涨态势。那么,这一现象是否意味着锂产业即将迎来重大转折呢?

从当前的实际情况来看,锂电池产业的上中下游均处于产能过剩的状态。尽管上游已有部分高成本的锂矿企业,因为碳酸锂价格长时间处于低迷状态,不得不选择减产或者停产,市场开始出清。然而,由于存在低成本的锂矿资源,这些锂矿生产出的碳酸锂,尤其是通过盐湖提锂方式获取的碳酸锂,成本相对偏低,这就使得碳酸锂在市场上的供应过剩格局并没有得到根本性的扭转。所以,碳酸锂的价格要完成筑底过程,仍然需要一定的时间,在这种情况下,企业依旧需要做好风险对冲方面的工作。

高成本锂矿开始调整但供应减量有限

锂矿方面,根据美国地质调查局(USGS)的数据,由于持续的勘探活动,全球已探明的锂资源量大幅增加,到2024年达到1.15亿吨。2024年,全球许多锂项目因价格低迷而被推迟或取消,但阿根廷、智利、中国和津巴布韦的产能却显著扩大。

目前锂矿产能释放放缓,但还没进入收缩期。2024年,全球新增产能约58.3万吨,2025年预计新增48.3万吨。其中,澳大利亚锂矿收缩,Greenbushes将2024年精矿产量指引下调至130万~140万吨。产量方面,2024年,全球锂矿产量增速同样放缓,高成本锂矿开始出清。经过相关测算可知,当矿价处于800美元/吨以下时,超过50%的澳矿会陷入亏损状态。2024年,全球锂矿产量同比增长22%,2025年,增长速度会放缓至16%。我国江西以及澳大利亚等地的部分高成本锂矿会进行生产调整,阿根廷、非洲以及我国国内的新建锂矿项目也会出现投资建设进度不及预期的情况。

碳酸锂方面,由于非洲锂矿的输入以及国内盐湖提锂产能的扩张,我国碳酸锂的供应目前仍然处于过剩的状态。相关数据表明,我国锂盐产能在全球所占的比例超过70%,不过冶炼端的产能利用率却有所下降。

2024年,国内产能扩张的幅度有所收缩,碳酸锂产能约为130万吨,同比增长18%;氢氧化锂产能为75万吨,同比增长7%。2024年,国内碳酸锂产量约为63.5万吨,同比增长22.6%,但较2023年下降8个百分点。

2025年一季度,国内碳酸锂产量出现季节性的回升。随着盐厂检修工作的结束以及大厂项目复产情况超出预期,2—3月,碳酸锂产量环比显著回升。SMM数据显示,2月28日当周,国内碳酸锂产量环比增长7.53%,达到18456吨,其中,辉石、云母、盐湖端的产量都出现不同程度的增加。

碳酸锂库存有所下降但需进一步去化

尽管海外锂辉石和锂云母的价格在2024年12月至今出现了一定程度的反弹,不过碳酸锂生产尚未出现大范围的亏损情况。碳酸锂的生产成本会依据生产方式的不同而有所差异,其中,采用一体化云母方式生产碳酸锂的现金成本处于最高水平;辉石一体化生产的成本次之;而盐湖一体化生产的成本最低,大约为3.1万元/吨。

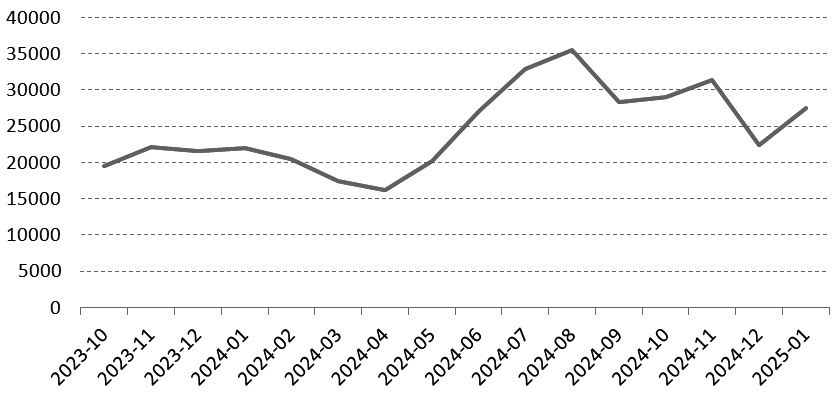

图为中国碳酸锂现货库存(单位:吨)

锂盐端主要可划分为三类企业:一是自有锂矿等原料且一体化生产碳酸锂的厂家;二是只有冶炼厂但有稳定锂矿供应,且做一些期货套保的企业;三是没有稳定资源,主要以代加工为经营模式的企业。那些成本较低且能够进行一体化生产碳酸锂的企业,在碳酸锂价格处于底部区间时,依然能够较好地维持运营。对非一体化但拥有稳定锂矿供给的企业而言,其利润空间相对较小,而仅仅依靠代加工来维持生存的企业将会被市场所淘汰。

碳酸锂方面, 目前碳酸锂库存虽然较2024年三季度过剩最严重的时候已经有所下降,但依旧高于2024年同期水平,还需要进一步去库存。钢联数据显示,2025年1月,我国碳酸锂库存约为27590吨,较去年8月的35600吨下降了22.5%,但较2024年同期依旧高出24.8%。

当前锂价仍处于去库存的筑底阶段

全球锂资源主要应用于电池领域,在其他领域的消费占比较小,在电池领域中又主要用于电池正极材料和电解液。根据USGS(美国地质调查局)的数据,全球锂消费中电池领域的占比达到87%。

2025年,我国的“两新”政策有望对新能源汽车的产销起到维稳作用,不过其增速或许会有所放缓。1月初,国家发展改革委和财政部联合发布了《关于2025年加力扩围实施大规模设备更新和消费品以旧换新政策的通知》,这一举措旨在进一步挖掘市场潜力。紧接着,商务部等发布了《关于做好2025年汽车以旧换新工作的通知》,其中提出要扩大汽车报废更新的支持范围,同时完善汽车置换更新补贴标准。按照规定,报废符合条件的旧车并购买新能源乘用车可获得补贴2万元;个人消费者转让登记在本人名下的乘用车并购买新能源乘用车时,补贴最高不超过1.5万元。据相关数据显示,2024年全国汽车报废和置换更新的数量超过650万辆。中国汽车工业协会预计,2025年中国新能源汽车的销量将达到1600万辆,增幅接近25%,而2024年的增速为35.5%。

最新数据表明,2月我国新能源汽车销量出现大幅增长。其中,比亚迪的同比增长率达到164%,小鹏汽车更是高达570%。上汽集团公告显示,2月,集团整车批发销售29.5万辆,同比增长41.9%,环比增长11.7%;1—2月累计批发销售55.9万辆,同比增长23.5%。

2025年,海外锂电池需求可能呈现疲软态势。2024年,欧洲新能源汽车销量同比下降了5%,其渗透率约为19%。就美国而言,特朗普政府对新能源汽车的发展持不支持态度,这使得美国新能源汽车的产销增速极有可能大幅放缓,甚至出现同比下降的情况。2024年,由于美国《通胀削减法案》的优惠政策退坡,部分车型不再享受7500美元或者3500美元的补贴,致使2024年美国新能源汽车的增长率仅为10%,渗透率约为9%。

综合以上情况来看,当前锂价仍处于去库存的筑底阶段,碳酸锂过剩的压力依然存在。不过,高成本产能的出清有助于缓解这种过剩压力,碳酸锂价格在后市的跌势将会放缓,整个行业已经进入洗牌阶段。企业需要通过运用锂期货来对冲产品利润下降的风险。境外投资者可以运用芝商所的钴金属、氢氧化钴、氢氧化锂、碳酸锂和锂辉石的期货合约进行对冲操作,而国内企业则可以运用广期所的碳酸锂期货进行风险对冲。(作者单位:广州金控期货)

来源:期货日报网

24小时热点