燃料油 弱势尽显

自2月下旬以来,海外宏观因素开始转弱,国内外原油期货价格也持续走低。在宏观因素和成本因素均趋于弱化的不利形势下,国内高硫燃料油期货2505合约“高处不胜寒”,在构筑完三重顶形态以后,受阻于3500元/吨整数关口,转而切换至断崖式下跌走势,期价自3491元/吨一线快速下探至3250元/吨附近运行,旬度跌幅累计高达7.05%,尽数回吐今年以来的涨幅。

原油价格持续走低

自1月下旬起,国内外原油期货价格呈现出见顶回落的走势。随着二季度的到来,全球原油供给预期逐步回升,一方面,OPEC+产油国的产能将逐渐恢复并转入增产周期;另一方面,美国页岩油产量的增长也将成为原油市场供应增量的来源之一。全球原油供应压力日益加大。

进入3月以后,北半球原油消费旺季正式结束,炼厂开工率将稳步回落,消费后劲不足,原油累库压力稳步凸显。根据季节性规律来看,未来两个月北半球原油库存将转入累积周期,预计后市不断回升的库存压力将对国内外油价形成负面影响。

从地缘角度分析,随着中东、巴以暂时停火,美俄两国元首互通电话,并派代表团至沙特进行和谈,希望尽快实现停战,预计3月俄乌冲突或面临结束,地缘因素弱化也将导致原油期货价格逐渐回吐此前溢价。众所周知,原油是生产高硫燃料油的主要原料,随着国际原油期货价格高位回落,或对燃料油期货价格形成负面拖累。

航运业需求预期增强

船舶燃料、发电和炼化是燃料油的三大消费领域,其中船舶燃料消费占比最大。据了解,船用燃料成本约占船舶总运营成本的50%,因此航运市场景气度强弱会直接影响燃料油的需求,进而对其价格产生影响。

全球航运市场有6大航运指数,其中以波罗的海干散货指数、巴拿马型运费指数以及大灵便型运费指数最具代表性,上述指数比较能反映航运市场的景气度,也能为燃料油需求前景提供前瞻性指引。

据西本新干线发布的数据显示,截至2月26日当周,波罗的海干散货指数稳步回升至1112点,环比显著回升46.12%;巴拿马型运费指数反弹至1128点,环比显著回升48.62%;大灵便型运费指数走高至907点,环比显著回升44.20%。

从季节性角度来看,随着全年航运业淡季结束,旺季正式开启以后,景气指数将延续修复回升趋势,未来仍有继续回升空间,凸显燃料油需求存在增强潜力,也有望遵循季节性回暖的规律。

燃料油累库压力加大

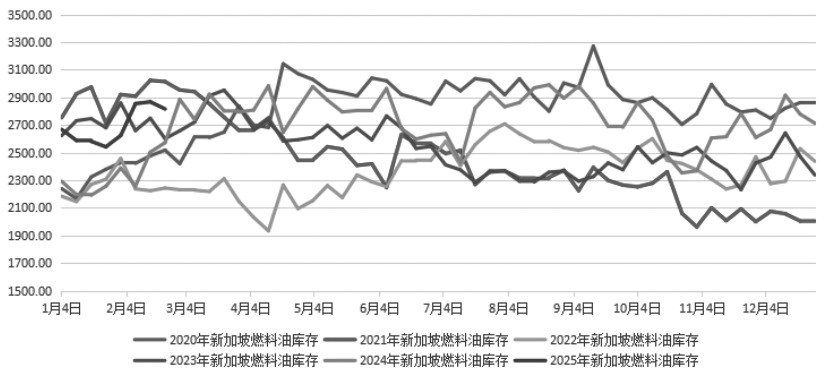

一直以来,国际燃料油期货市场库存动态备受关注,而新加坡作为全球重要的燃料油现货交易中心,其库存水平对燃料油期货市场具有重要影响。在国际市场上,燃料油期货库存与价格之间的关系密切,库存水平的下降往往会对价格产生一定的提振作用。

据统计,自1月下旬起,新加坡燃料油库存触底后开始回升,出现了连续5周的累积情况。与此同时,国内燃料油期货涨势受到阻碍,整体呈现出震荡偏弱的态势,并且承压小幅下移,累计跌幅达到了3%左右。

截至2月下旬初,新加坡燃料油库存达2816万吨,较今年1月下旬的库存低点,累计增加274.1万吨,累计增幅达10.78%。从过去5年的库存走势来看,每年3—4月,新加坡燃料油库存整体延续累积趋势。通常来看,库存水平的回升往往会对价格产生一定的压制作用。预计后市国内燃料油期货2505合约价格表现或偏弱。

图为2020—2025年新加坡燃料油库存走势(单位:万吨)

综上来看,国内外原油期货价格步入中期下行趋势,且短期跌幅较为明显,导致高硫燃料油成本因子坍塌,拖累燃料油期价重心持续下移。虽然全球航运业迎来季节性修复行情,有望带动燃料油需求展开阶段性回暖,不过新加坡库存累积压力增加,偏空氛围占据主导。基于以上考虑,预计后市国内高硫燃料油期货2505合约或延续偏弱格局运行。(作者单位:宝城期货)

来源:期货日报网

24小时热点