沪铜 重心持续上移

宏观情绪回暖

铜价有望再度开启上行新周期,若后续海外降息步伐加快,国内经济持续回暖,铜价可能加速上涨,建议投资者关注77500元/吨区间下沿做多机会。

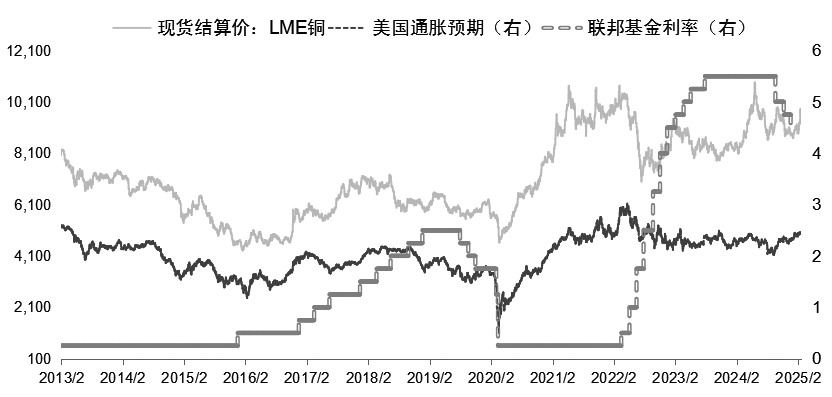

近期,全球宏观环境呈现积极转变,为铜市场上行奠定了坚实基础。DeepSeek概念的爆火引发国内资产价值重估,显著提振了企业与投资者信心,为市场注入新的活力。海外市场进入降息周期,进一步营造了宽松的金融环境。同时,俄乌冲突出现转机,俄美在沙特的会谈有望加速冲突的结束,地缘政治不确定性大幅降低。

从基本面来看,尽管年内矿端供应有望改善,但现阶段仍处于较为紧缺的状态,过低的冶炼费正导致国内冶炼厂减产预期不断攀升。需求端,受电气化转型和数字化基建等趋势的推动,长期铜消费的增长路径清晰可见,供需面呈现紧平衡格局。我们预计铜价有望再度开启上行新周期,若后续海外降息步伐加快,国内经济持续回暖,铜价可能加速上涨,建议投资者关注77500元/吨区间下沿做多机会。

尽管1月美国CPI数据全线超出预期,引发部分投资者对通胀反弹的担忧,但在内部政治与经济压力的双重作用下,市场主流观点仍认为美联储走向宽松的趋势不会改变,二季度降息概率正稳步攀升。此外,特朗普关于尽快结束俄乌冲突的承诺正逐步实现,美官员已与俄罗斯官员就结束冲突展开会谈,联合国安理会也已通过涉乌决议,地缘政治环境有望在上半年得到改善。一旦俄乌冲突结束,战后重建工作将全面展开,有色金属的消费需求预计将迎来显著增长,这对铜市场无疑是重大利好。

图为沪铜与美国通胀预期走势

中国作为全球最大的铜消费国,经济复苏始终是有色金属市场关注的焦点。DeepSeek概念的兴起促使中国资产重新估值,吸引海外资金大量回流。与此同时,3月份全国两会的召开也将提升市场的风险偏好。一系列利好政策有望有效提振中国经济,进而推动铜等大宗商品的需求增长。

目前,国内为遏制冶炼产能,收紧了新建铜冶炼厂的相关规定。然而,这并未缓解现阶段铜矿供应紧缺的局面,铜现货冶炼费再度下滑至零轴以下。与2024年3月相比,当前长单和现货的冶炼费均低,过低的价格进一步增强了短期精炼铜减产的预期。从中长期视角来看,过去10年铜矿资本开支不足,导致新建矿山数量减少;老矿品位逐渐下降,开采成本不断攀升。这些因素共同制约了未来10年内的供给增速。不过,随着2024年众多项目的持续投产及老矿山的复工复产,短期增量将在2025年逐步显现。例如,刚果的Kamoa-Kakula铜矿、俄罗斯的Malmyzh铜矿、蒙古国的OyuTolgoi铜矿、秘鲁的Chalcobamba铜矿和Toromocho铜矿等都有望实现产量增长,预计2025年矿端供应增速将提升至3%,相较2024年1.8%的增速明显提高。总体而言,供应端年内偏紧状况有望得到改善,但长期来看,紧缺格局仍将持续。

需求端,铜在全球经济中的关键地位正经历重新定义,长期消费增长路径清晰可见。然而,短期由于国内建筑行业消费收缩,新能源行业对铜消费增长的边际贡献下降,以及电网行业“铝代铜”现象的影响,2024年国内消费增速下滑至2.5%左右,海外则因高利率环境的压制,消费增速放缓至1%左右。

国内前期已密集推出的一系列政策,有望推动房地产市场逐步企稳回暖。在消费领域,汽车、家电、电子产品等以旧换新政策已稳步落地实施,这些举措将有力拉动消费增长。同时,数据中心建设热潮正在兴起,作为新增长点,其对铜需求的拉动作用愈发显著。电网行业凭借其稳定的发展态势,持续发挥着铜需求的托底作用。在海外,随着美国降息周期的开启和特朗普宽松财政政策的实施,需求也将逐步恢复。预计2025年消费增速有望达到3.4%,需求增速将高于供应增速,这为铜价提供有力支撑。

综上所述,当前供应端偏紧,后续增量有望逐步兑现,但消费端则因能源转型和数字化建设的持续推进,长期保持旺盛态势,全年需求增速高于供应增速。随着海外和国内宏观氛围逐步回暖,目前市场对铜价的修复尚未完全体现,短期市场做多情绪或将继续升温。(作者单位:大有期货)

来源:期货日报网

24小时热点