越南反倾销对我国钢材出口的影响

一、背景:中越钢铁贸易格局与争端缘起

1. 贸易依存关系

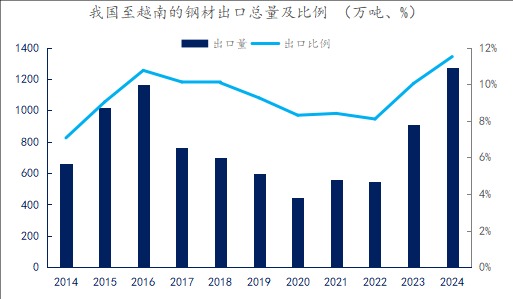

越南是我国在东盟地区最大的钢材出口市场。据中国海关统计,2024年我国出口到越南的钢材1273.8万吨,占我国出口总量的11.51%,越南是我国钢铁第一大出口目的地。越南本土钢铁产能不足,对进口钢材依赖度较高,而我国凭借成本优势成为主要供应国。

数据来源:Wind

2. 争端触发点

自2018年起,越南工贸部先后对进口自中国的冷轧钢、镀锌钢、H型钢等产品发起反倾销调查,2021年对部分中国钢材征收反倾销税(税率4.43%-35.58%),2023年进一步扩大调查范围至彩涂钢板等产品,核心争议点在于越南认为中国钢材存在“政府补贴导致价格扭曲”。

3. 国际政治经济动因

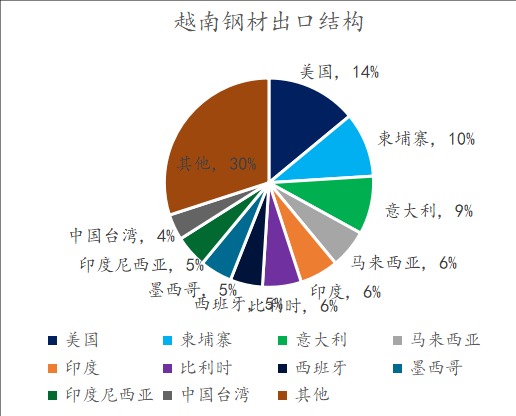

美国关税政策的溢出效应,特朗普的关税政策导致全球钢铁贸易格局重组。2025年2月10日,特朗普宣布对所有进口至美国的钢铁和铝产品统一加征25%的关税,并取消此前对部分国家的免税配额和豁免政策。由于美国是越南钢铁的主要出口国之一,2024年越南钢材出口量为1258万吨,1-11月出口至美国的钢材占越南钢材出口总量的比例约14%,因此美国无差别的关税政策对于越南的钢材出口带来了一定的压力。

数据来源:公开资料整理

越南推行“进口替代”战略,扶持本土钢铁企业。越南近年来大力投资钢铁产业,尤其是板材(如热轧卷、冷轧卷)产能的扩张。例如和发榕桔钢厂二期项目新增560万吨/年优质热轧卷产能,并配备高炉和转炉炼钢设备,计划2025年分阶段投产;台塑河静钢铁公司等企业也在扩大高端板材产能,这些项目使越南的板材自给能力显著增强。此外,我国出口至越南的热轧卷价格长期低于越南本土产品,直接挤压越南钢企利润空间,越南反倾销税征收后,将对越南本土钢价形成价差保护,缓解本土钢企的竞争压力。

二、政策影响的多维分析

2025年2月21日,越南工业和贸易部发布第460/QD-BCT号决定,对原产于印度和中国的某些热轧钢产品征收临时反倾销税。对被调查中国产品适用的临时反倾销税率为19.38%至27.83%,于北京时间2025年3月7日生效。

从越南的进口价格来看,2月21日东南亚进口(CFR,东南亚各国主流)价格为484美元/吨,若加征本轮关税,整体进口价格会攀升至577.8至618.6美元/吨,而3月和发3月出厂475美元/吨,导致越南的热卷进口价格与出厂价被拉开。

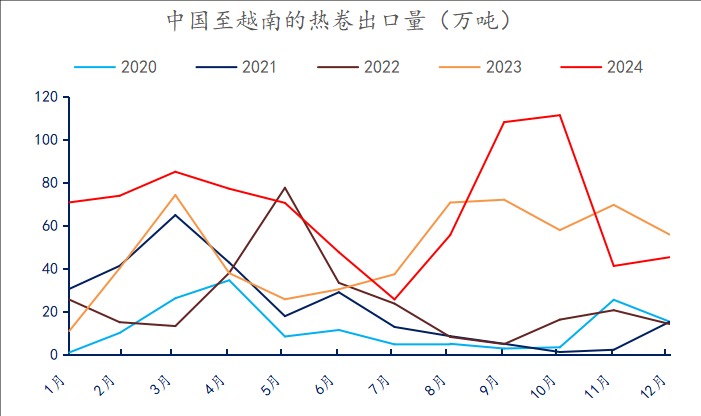

从我国的出口数量来看,根据钢联数据,2024年我国对越南出口热卷总量为814万吨,同比增加39.26%,约占我国出口总量的7.35%,其中9、10月份的出口数量不断创下年内新高,是受到抢出口的影响,11、12月份就下滑至四十多万吨。越南本次反倾销几乎涵盖所有热卷种类,其中1880mm以上宽卷仍可正常出口,根据钢联数据,中国可出口的这部分量相对偏少,越南热卷出口中直接转口以及来料加工转口量,这部分也是不征反倾销税的,因此,此次反倾销对于我国出口至越南的钢材量会产生一定冲击,预计实际影响量比涉及量要小,保守预估影响50%,全年影响量约400万吨。

数据来源:Mysteel

三、未来趋势研判

1. 短期阵痛持续

随着越南关税落地,短期基本出口窗口完全关闭,3月7日时间要比之前3月15日的预期要提前,这就会使得一些船期来不及及时出港的船只面临加钱或者毁单的压力;短期会对钢厂对热卷铁水分流存在一定的影响,有可能会转向其他品种来承担相应压力或者转内贸低价去获取单子;盘面上影响最大是卷螺差和月差,当前螺纹低供给低库存,需求恢复略超预期,叠加海外越南关税影响热卷出口,短期卷螺差预计会有所走缩;月差方面由于三月可能出现毁单情况以及后续出口有所下滑后高供给压力转化为库存压力从而仓单挤压,反套会走出无风险月间转抛成本区间(考虑到一年内仓单可无风险转抛)。

2.中期贸易格局结构性调整,长期取决于全球供需

全球的进出口格局由于关税贸易摩擦可能会重塑,但本质上影响我国出口还是取决于海外自身的供需缺口是否能缩小,因为海外自身如果产量不能快速回升,那么需求缺口依旧只能通过进口国内的钢材去弥补,最后的结果是关税抬升了海外国内自身的钢材价格,利润增长后如果依旧存在供需缺口,那么依旧是打开进口敞口去进口我国的钢材,所以越南反倾销长期的关键是看和发榕桔钢厂二期(560万吨)是否能够顺利投产。

来源:期货日报网

24小时热点