油脂品种走势分化

近期,油脂市场格局发生显著变化,板块内各品种走势分化明显。其中,豆油表现尤为突出,持续呈现偏强态势,成为市场关注焦点。经深入分析,2—3月油脂板块整体有望维持偏强运行,而豆油在这一期间预计将凭借多重利多因素,继续在板块中脱颖而出,保持涨势。

豆油强势表现可期

春节前后,受阿根廷干旱天气引发产量担忧、巴西降雨延缓收割进度以及国际贸易形势变化等多重因素影响,美豆价格出现上涨,这无疑为豆油价格提供了强大的成本端支撑。当前,豆油主力合约2505已触及近3个月高点,领涨整个油脂板块。

除成本端因素外,国内大豆供应收紧也将进一步推动豆油价格重心上移。据预估,1月国内大豆到港量约为680万吨,2月预计到港600万吨,3月预计到港450万吨。与2024年同期相比,一季度大豆到港量预计同比下降约7%。库存方面,截至1月24日,全国港口大豆库存为609.24万吨,同比减少8.79%;全国主要油厂的大豆库存451.98万吨,同比减幅达19.92%;全国重点地区豆油商业库存87.73万吨,同比减少约5%。同时,近期海关对巴西大豆通关审查收紧,导致通关速度放缓,而下游市场存在补库需求,预计后续大豆和豆油库存将继续下降。

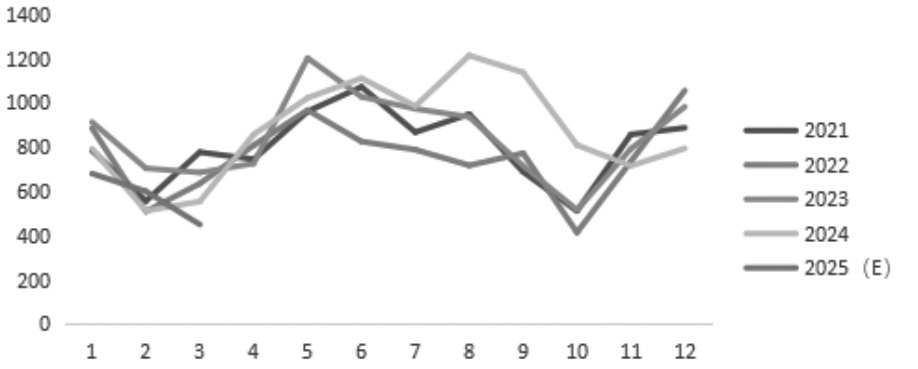

图为中国大豆进口数量(单位:万吨)

此外,中美贸易关系的不确定性也在情绪上对豆油价格形成利多。2月1日,美国政府宣布对所有中国输美商品加征10%的关税,随后中方发布反制措施,自2月10日起对原产于美国的部分进口商品加征关税。尽管此次加征关税的商品不包括美豆,但后续贸易形势若进一步升级,极有可能推高美豆进口成本。

3月之后,市场焦点将逐渐转移至新季度美豆种植面积。考虑到2024年美豆平均种植成本在1150美分/蒲式耳左右,而2024年8月后CBOT大豆基本围绕1000美分/蒲式耳左右波动,处于种植成本之下。出于作物盈利考虑,2025/2026年度美国农户种植大豆面积预计将下降。美国农业部预测,2025/2026年度大豆种植面积预计将降至8500万英亩,低于2024/2025年度的8710万英亩,这一预期变化或为豆油价格带来新的上涨动力。

然而,需要警惕的是,一旦南美异常天气因素消退,当地庞大的大豆产量可能对豆油价格造成回调压力。

棕榈油中期回调压力较大

近期,棕榈油主产国之一马来西亚遭遇暴雨袭击,国内多州发生严重水灾,其中沙巴州和沙捞越州作为棕榈树的主要种植区,棕榈果的收割、运输和提炼均受到不同程度的影响。据SPPOMA数据,1月马来西亚棕榈油产量环比下降15.19%。2月10日,MPOB公布的数据显示,棕榈油库存连续第四个月下降,马来西亚棕榈油库存为158万吨,较上月减少7.55%。产地库存的超预期下降和不利天气因素共同为棕榈油价格上涨提供动力。但印度作为全球最大的棕榈油需求国,由于棕榈油价格居高不下,精炼利润率为负,1月棕榈油进口量降至近14年最低水平。印度精炼商更倾向于选择价格更为低廉的豆油来取代棕榈油,这在一定程度上压制了棕榈油价格的上涨空间。

由于一季度棕榈油处于减产季,市场普遍预期2月马来西亚棕榈油库存将继续维持低位。但随着二季度增产季的到来,预计马来西亚棕榈油将开启累库阶段,届时棕榈油价格预计将面临较大的回调压力。

菜油受多重因素制约

春节前,美国公布的45Z规则显示菜油暂无法获得税收减免,这对加拿大菜油出口需求构成利空,导致菜油价格明显回落。春节期间,特朗普延迟对加拿大包括菜油在内的商品加征25%的关税,使市场对加拿大菜油出口的悲观预期得到一定程度缓解,菜油价格出现修复性上涨。若3月美国坚持对加拿大商品征收关税,加拿大菜籽将需要寻找新的出口市场,中国和欧盟地区成为潜在目标。这一潜在变化带来的利空因素导致菜油近期表现偏弱。

此外,由于去年年底中国针对加拿大菜籽展开反倾销调查,市场担忧进口菜籽供应减少,沿海油厂自去年年底开始大幅增加菜籽库存,导致国内供应增加,对盘面形成压制。根据市场相关机构统计,截至1月31日,沿海油厂进口油菜籽库存总量为44.35万吨,沿海主要油厂菜油库存12.747万吨,高于去年同期。

综上所述,中国对加拿大菜籽的反倾销调查结果及出台措施仍是影响进口菜籽供给的最大变数。在最终结果公布前,预计菜油价格波动空间将小于豆油和棕榈油。(作者单位:福能期货)

来源:期货日报网

24小时热点