A股中小成长风格可能重新占优

上周市场震荡下行,市场情绪疲软,两市日均成交额下滑至1.1万亿元。上周除科创50外,主要指数悉数下跌,创业板指跌2.02%,中证1000跌1.43%,沪指跌1.34%。

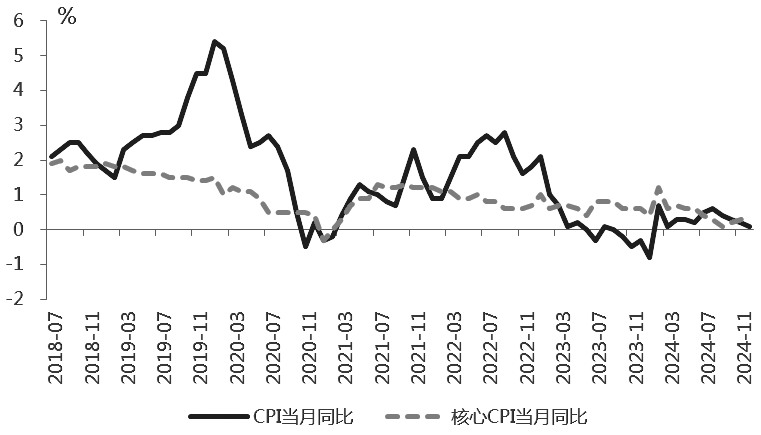

核心CPI持续回升

受食品价格拖累,CPI同比增幅放缓,但核心CPI持续回暖。2024年12月CPI同比增长0.1%,符合市场预期,增速较上月下降0.1个百分点,已经连续4个月放缓。具体来看,食品价格环比下降0.6%,降幅较上月收窄2.1个百分点,低于近10年同期平均水平。由于天气条件有利于生产储运,鲜菜、鲜果价格环比分别下降2.4%、1%,猪肉供应充足,价格环比下降2.1%,非食品价格环比上涨0.1%。核心CPI同比连续三个月回升,2024年12月核心CPI同比增长0.4%,环比增长0.2%。临近元旦假期,出行等服务需求增加,服务价格环比增长0.1%。商品价格多数上涨,其中家用器具环比增长0.4%,交通工具持平,通信工具环比增长3%。

图为CPI和核心CPI当月同比走势

PPI同比降幅收窄,2024年12月PPI同比下降2.3%,符合预期,降幅较上月收窄0.2个百分点;环比下降0.1%,前值0.1%,主要受传统生产淡季、大宗商品价格波动拖累。具体来看,煤炭、黑色价格下降,非金属矿物制品、燃气以及电力热力价格上涨。由于供给充足但需求有限,煤炭开采价格下降1.9%。房地产、基建项目受生产淡季影响陆续停工,钢材需求回落,黑色金属冶炼和压延加工业价格下降0.6%。水泥玻璃行业产能置换带动非金属矿物制品业价格上涨。受季节性因素影响,燃气、电力需求增加,燃气、电力热力价格上涨。制造业方面,光伏、锂电池制造价格下降,新能源车以及航空相关设备制造价格上涨。今年促消费政策将逐步落地,居民消费回暖,核心CPI有望持续改善,进而带动CPI温和回升。今年PPI同比也将逐步修复,正向拉动主要来自黑色等内需定价商品。

外部因素影响增加

2024年12月美国新增非农大超预期,失业率小幅回落,说明美国劳动力市场温和降温,依然保持韧性。2024年12月非农就业人数新增25.6万人,远超市场预期的16.5万人,创2024年4月以来新高,11月新增人数下修1.5万人,至21.2万人,10月上修0.7万人,至4.3万人,合计下修0.8万人。失业率小幅回落,2024年12月失业率为4.1%,低于市场预期的4.2%,前值4.2%。薪资增速仍有黏性,对美国居民消费产生一定支撑。

超预期非农数据公布后,美元指数和美债利率快速上行,降息预期明显降温。根据CME美联储观察,目前市场预计2025年只有1次降息,时间在6月,1月不降息概率超过90%。未来特朗普上任后,通胀中枢或上移,在就业市场下行风险不大的情形下,美联储对通胀的关注度再度提升,导致美联储未来降息空间受到制约。临近特朗普上任,特朗普交易使得美元指数偏强运行,非美货币承压,海外因素不确定性较大。对于国内而言,中美利差走扩,阶段性稳汇率压力增加,未来主要关注特朗普政策落地节奏,预计会对美元指数走势带来较大影响。

短期来看,由于国内进入政策真空期以及外部因素影响增加,市场表现较弱。在市场风险偏好回升之前,市场预计延续震荡走势。后续随着海外不确定性因素落地,以及国内政策预期再度发酵,市场有望重新上行。以IC、IM为代表的中小成长风格在充分调整后,受益于产业逻辑可能重新占优。(作者单位:东吴期货)

来源:期货日报网

24小时热点