聚酯 价格中枢下移

2024年上半年短纤跟随成本波动,价格在7230~7640元/吨窄幅震荡。步入三季度,伴随着原料价格回落,短纤大幅下跌。瓶片方面,上市至今,主力合约价格走出了先抑后扬、再下跌的行情。

油价中枢或下滑

2024年国际原油市场呈现先扬后抑走势。从需求端来看,2025年特朗普上台后的施政方针可能对能化市场影响较大。特朗普可能会增加关税,抑制全球贸易,从而减少原油需求。此外,机构持续下调2025年需求预期。

从供给端来看,2025年特朗普上台后可能会推升美国国内原油产量。此外,OPEC+以外的原油生产国,比如加拿大、圭亚那和巴西,都计划增加供应。

从地缘政治来看,2024年风险溢价下降,2025年市场不确定性仍在。2024年下半年以来,俄乌冲突出现缓和迹象,中东紧张局势也大幅缓解,原油风险溢价不断下降。值得关注的是,美国或对伊朗实施更严厉的制裁,不仅会影响该国的原油生产,还会加剧中东地区的紧张局势。同时,美国可能进一步对沙特阿拉伯施压,放大地缘局势的影响,从而加大原油市场的波动。

综合来看,2025年全球原油市场利空因素较多,或推动价格中枢下滑。

瓶片供应压力仍然较大

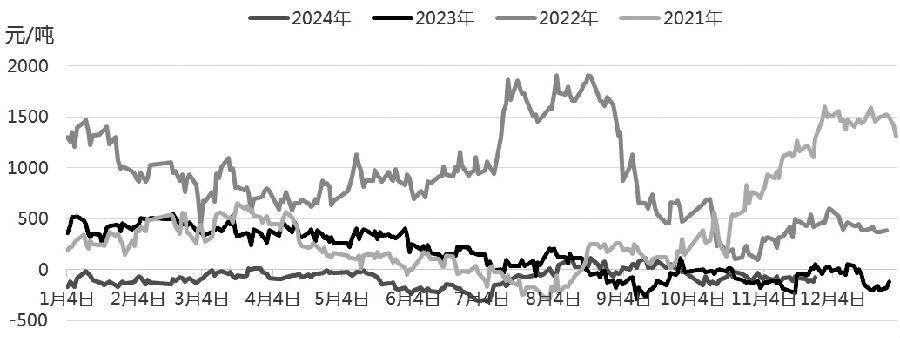

图为聚酯瓶片利润

从产业链利润来看,2024年利润主要集中在中下游。受制于近两年的高投产,瓶片行业利润持续压缩。2023年瓶片利润在176.21元/吨,2024年压缩至-75.67元/吨。从近几年瓶片的投产情况来看,2023—2025年瓶片进入高投产周期。2023年共投产430万吨新产能,与聚酯长丝新增产能相当,增速达到32.5%。2024年共计投产瓶片新产能近600万吨,截至2024年年末产能达到1963万吨。

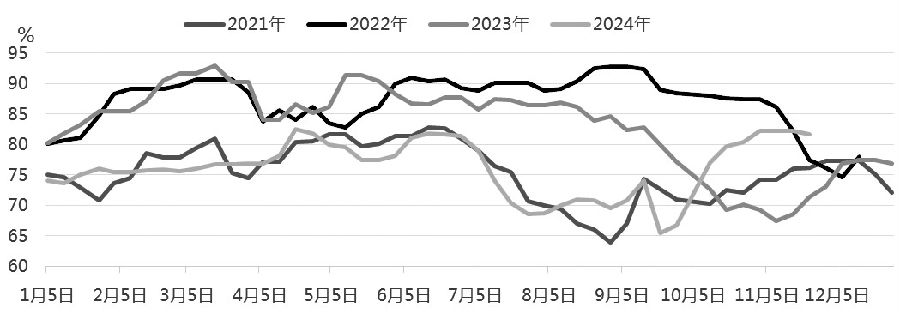

图为聚酯瓶片开工率

步入2025年,从聚酯新增产能投放计划来看,预计产能在546万吨左右,瓶片占比在五成以上,虽然增速略有放缓,但是在近几年持续增产的背景下,后期供应压力不容小觑,将导致部分旧产能逐步出清,对盘面存在压制。

高库存压制短纤盘面

2024年短纤新增投产装置达到60万吨,产能增速6.4%。截至2024年11月底,国内短纤总产能在1000万吨左右。2025年暂无新装置投产计划,对短纤压力较小。该行业集中度相对较高,工厂减产挺价的效果或将好于聚酯其他品种,因此加工费弹性较大。不过,短纤库存处于近4年同期高位,对盘面存在较强压制。

后市展望

由于瓶片新增产能较大,在供应宽松、成本支撑较弱的背景下,价格中枢面临下滑。短纤受高库存压制,价格跟随整个聚酯板块波动,由于自身暂无新装置投产,该品种价格弹性较大。(作者单位:国元期货)

来源:期货日报网

24小时热点