【股指周报】节前流动性环境收紧,股指承压

2025-01-05 09:05:14

2025年1月4日 宏观-股指

节前流动性环境收紧,股指承压

观点概述:

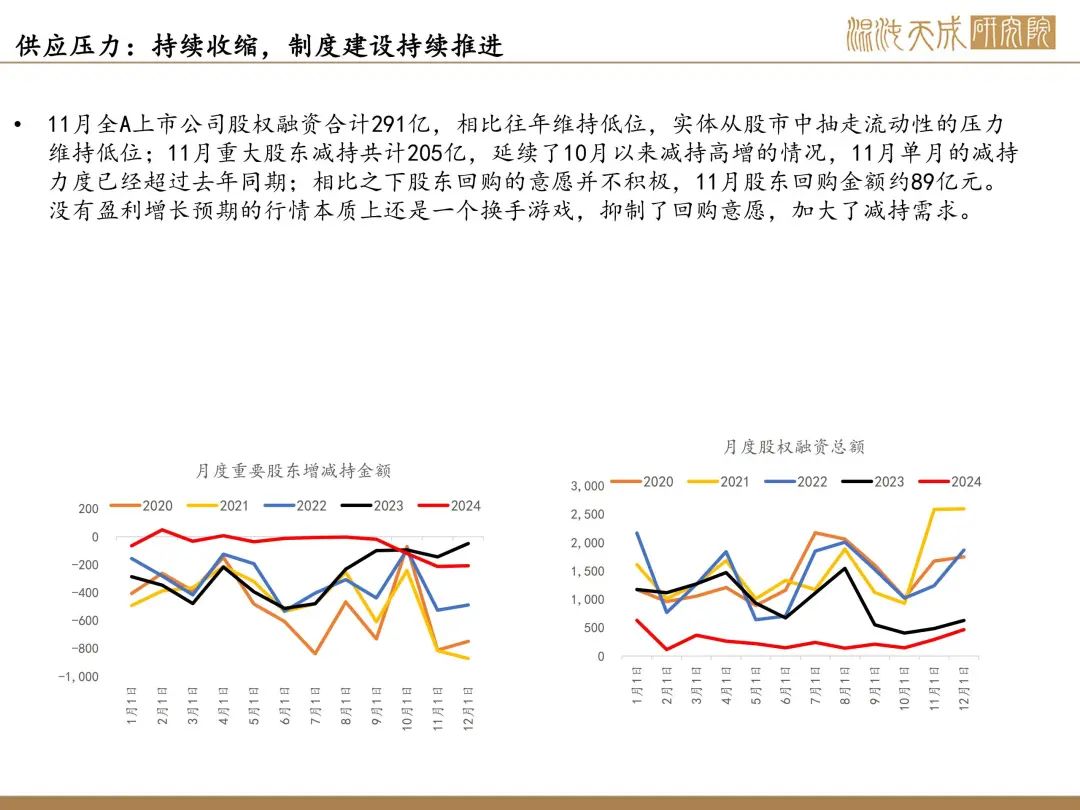

供应:12月延续11月的情况,大股东减持的数量明显上升,同时回购意愿减弱。股价快速上涨和高波动的行情下,股东减持意愿的增加更倾向于是短期效果,随着股市制度的完善,融资端整体对股市流动性的影响有限,股指当前的核心矛盾依然是增量资金之间的博弈。

需求:

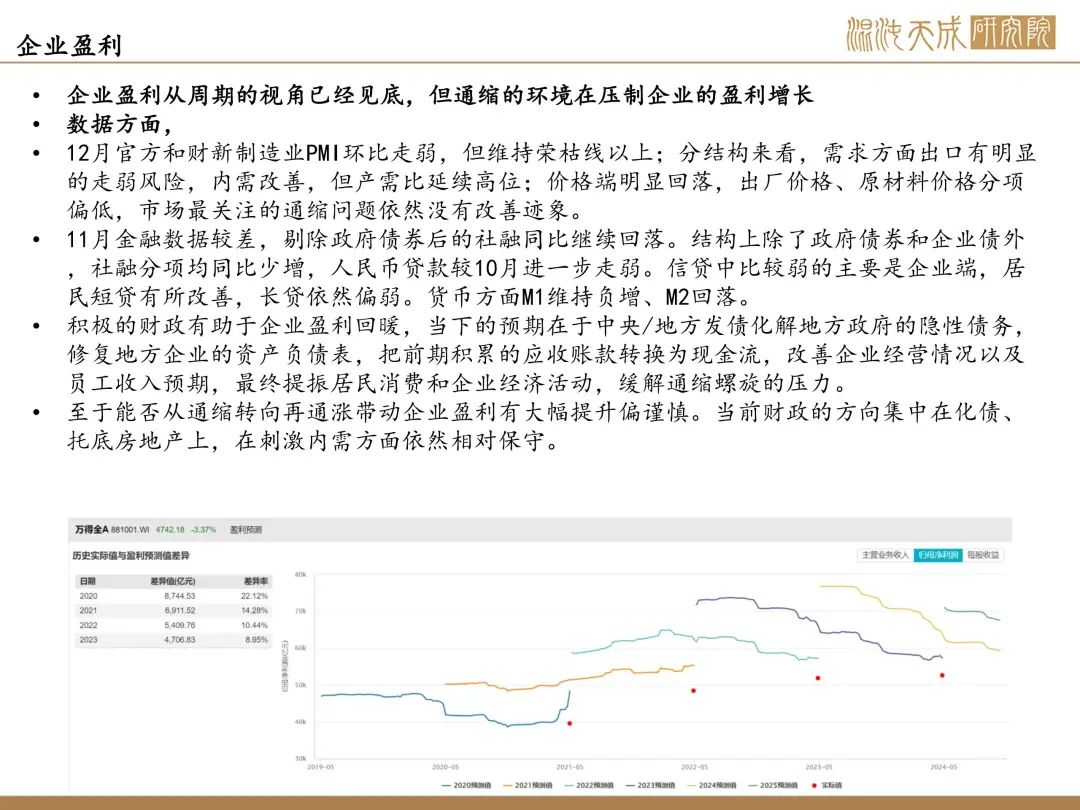

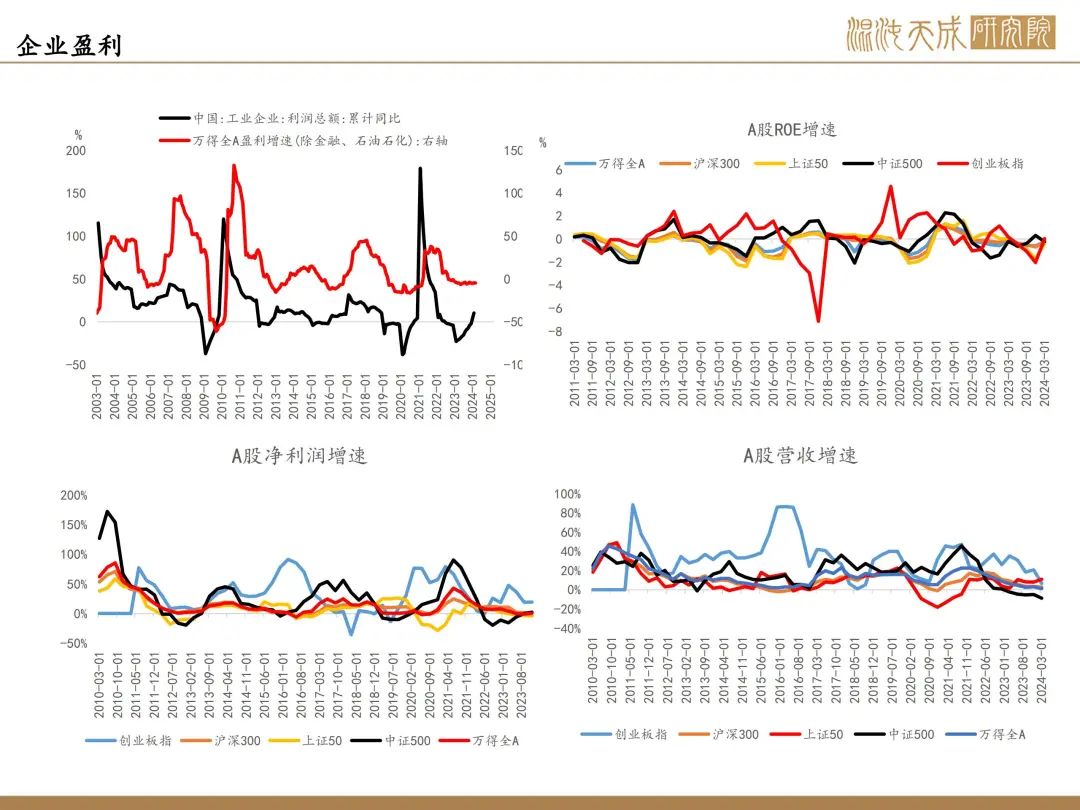

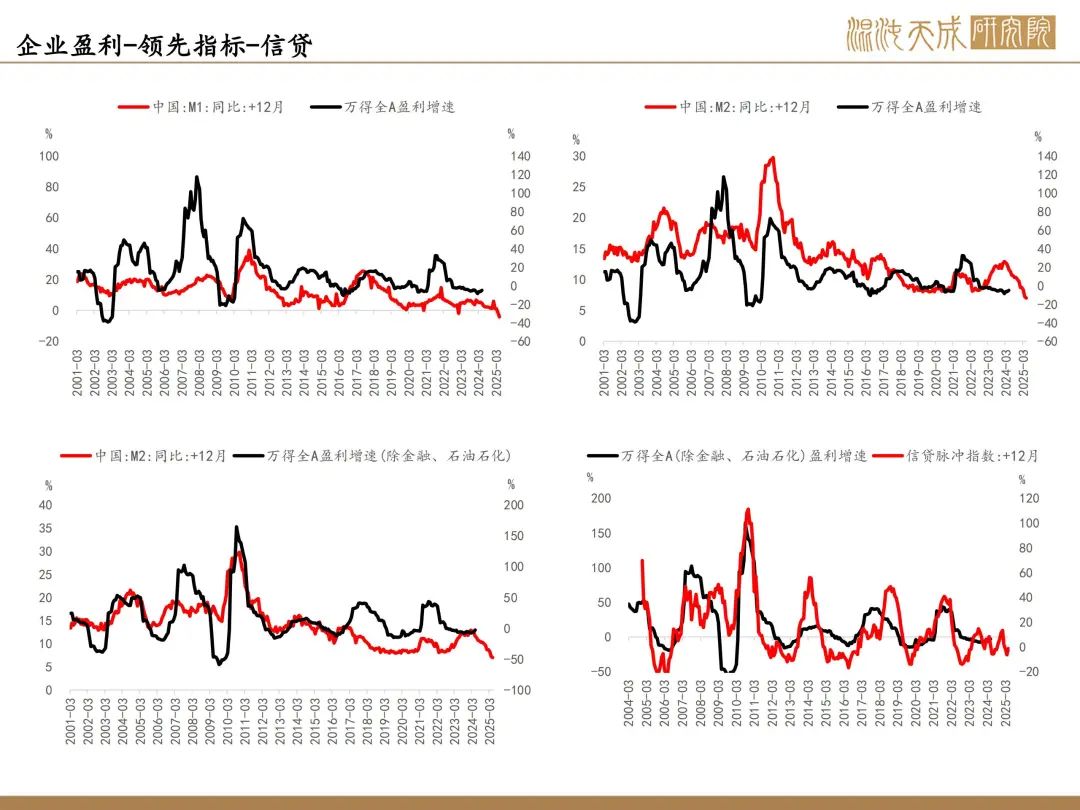

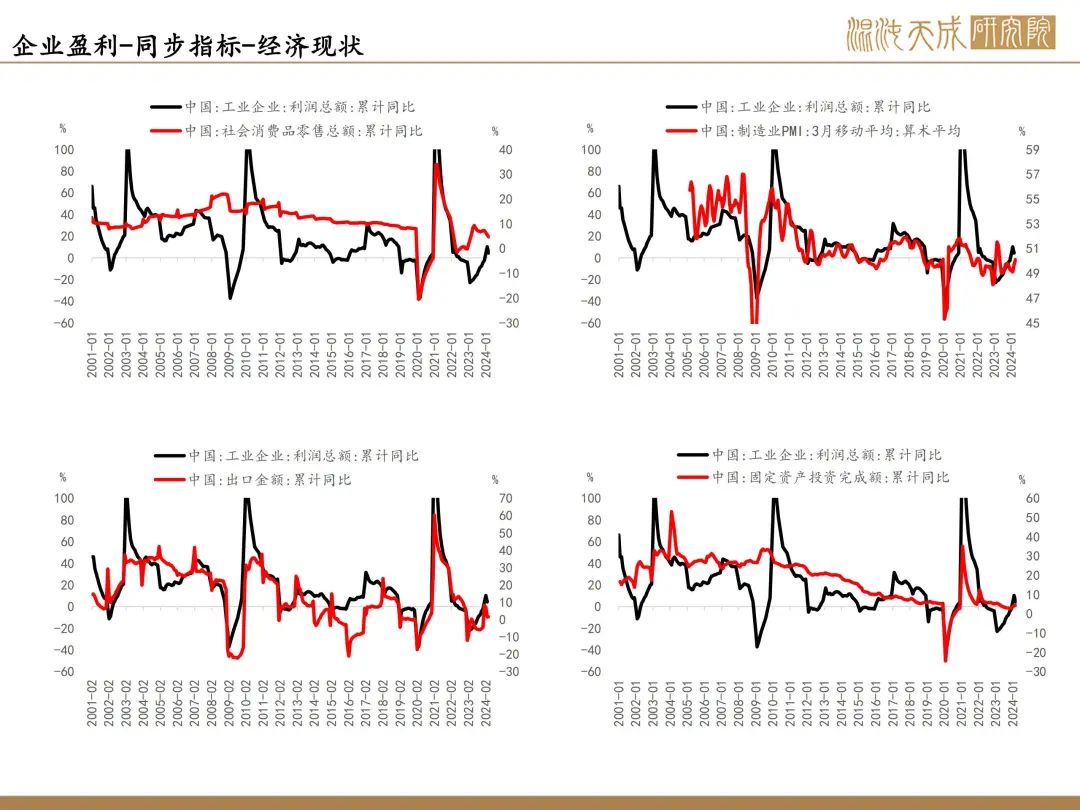

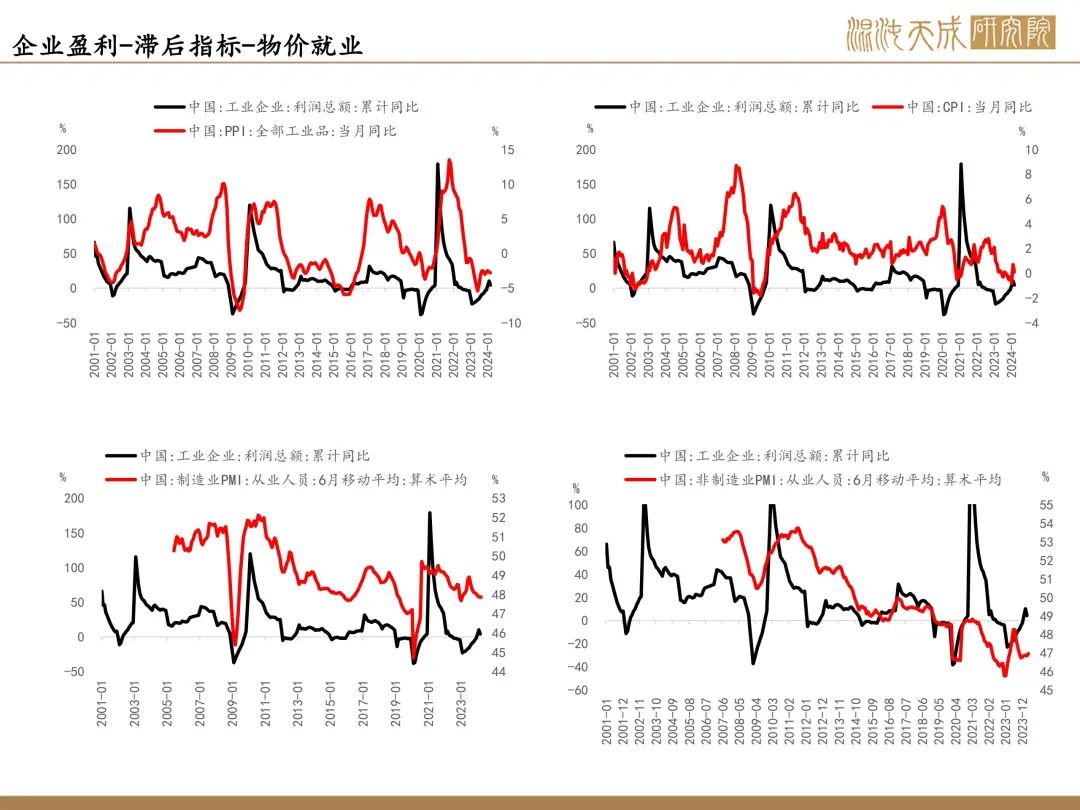

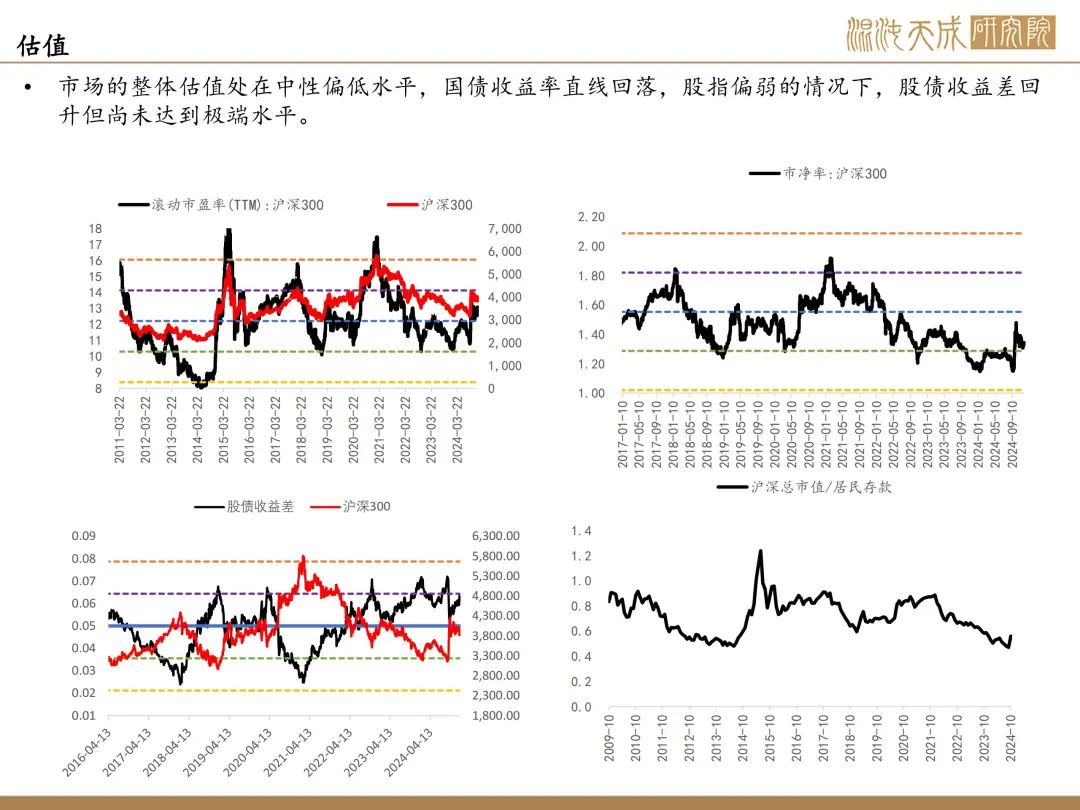

12月PMI数据偏弱,24年以来释放的降准预期至今尚未兑现,1月将迎来特朗普的上任,关税落地或将加快;多重因素共振下市场在强化宽松+弱现实的交易,带动国债利率继续快速下行,人民币作为当前市场公认的低息货币,汇率承压的同时,A股也面临较大的空头压力。

投资者结构:

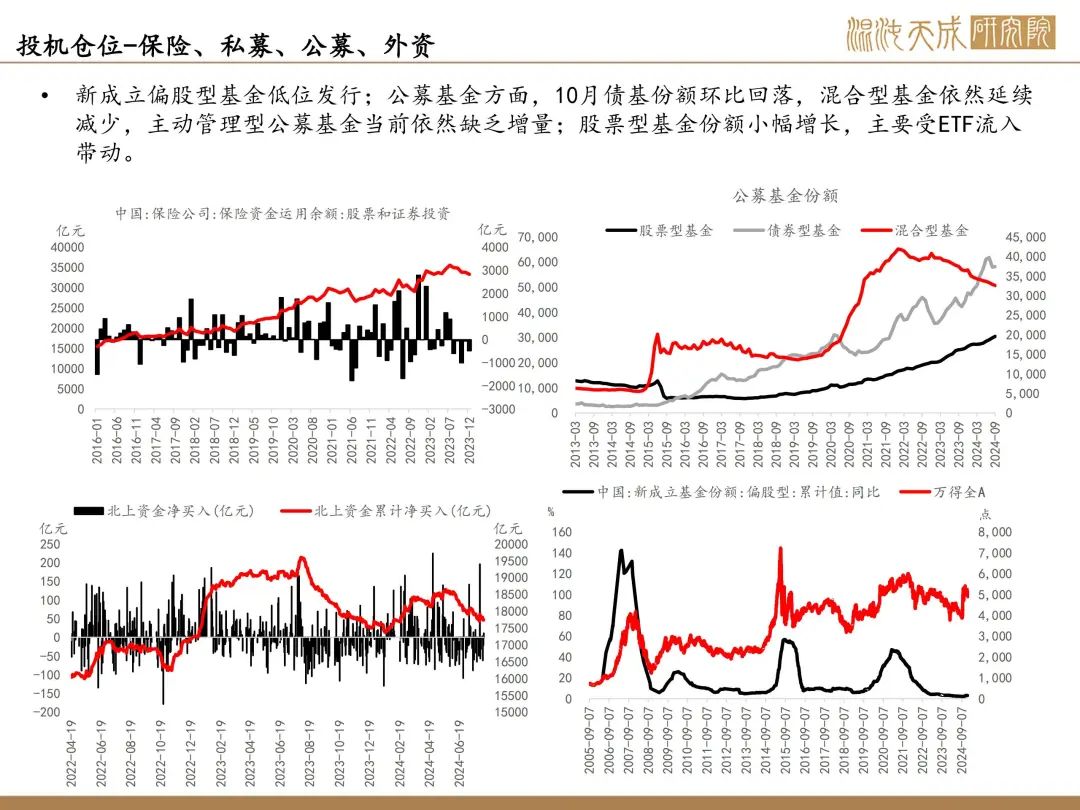

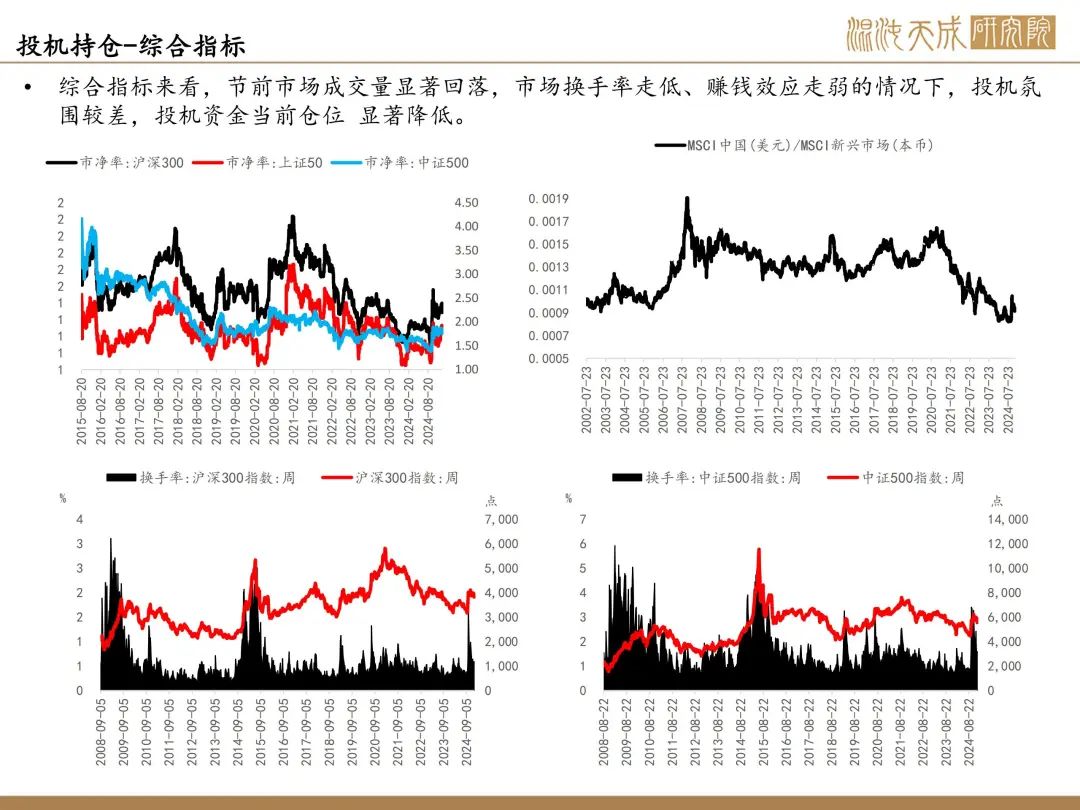

机构和外资对国内基本面依然持相对谨慎的态度,认为当前的政策思路还是靠宽松货币来降低实际利率刺激内生信贷需求,财政的方向还是偏化债而非大规模刺激,这种政策预期下周期性通缩的叙事不会改变,随着国债利率不断走低,机构跨年两个交易日继续主动减仓。

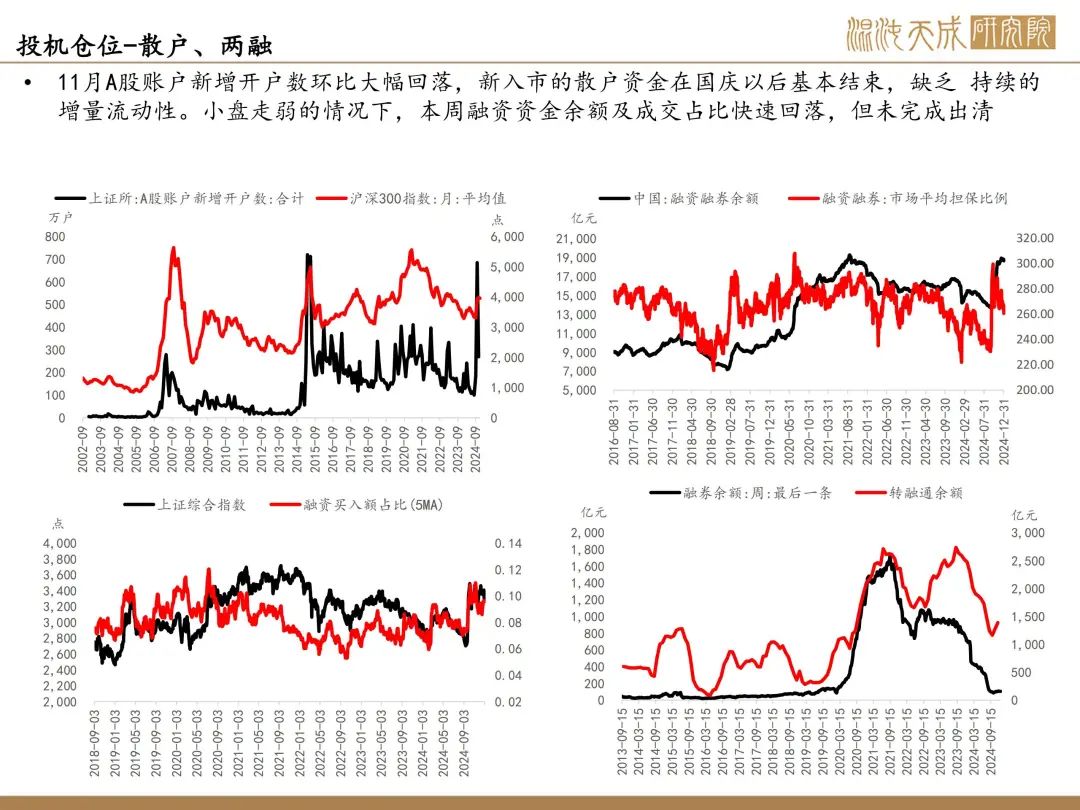

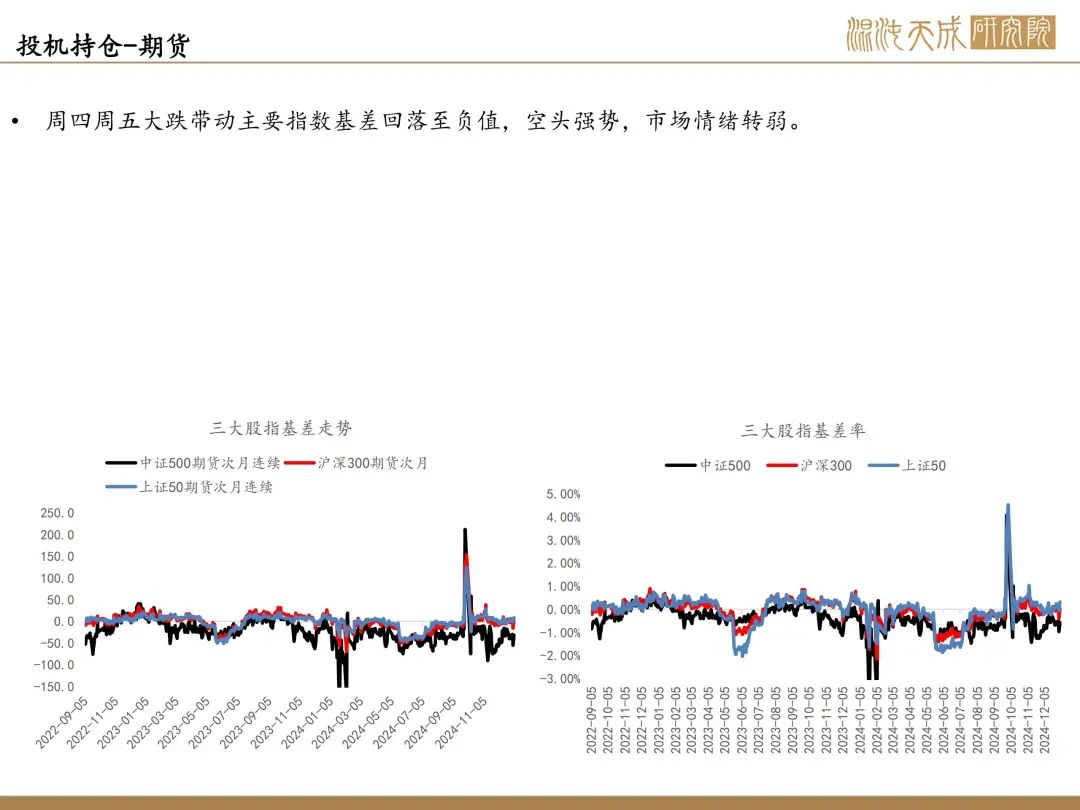

9月底以来推动指数上涨的主力资金是散户、游资、杠杆资金这些针对政策预期做的交易,随着政策预期降温且来到年前资金休息,流动性收紧的时期,市场赚钱效应走弱后主动买盘减少,这波资金也开始大幅减仓,对应本周小微盘的持续走弱。

年前既没有基本面数据的改善,新一轮政策预期要等两会和特朗普上台,市场还面临成交缩量下,博弈性资金阶段性净流出的压力。

策略建议:

微观上,由于缺乏新的政策预期驱动,成交缩量-博弈性资金净流出的负循环,小微盘高位下跌对指数形成压力;宏观上交易的线索是宽货币+紧信用的组合,是一个极其利多债市但相对利空股市的组合。指数本轮调整或要看到杠杆资金的风险出清,或是国债利率交易到阶段性底部。

1. 欢迎转载,转载时请标明来源为99期货。商业性转载需事先获得授权,请发邮件至:media@fx168group.com。

2. 所有内容仅供参考,不代表99期货立场。我们提供的交易数据及资讯等不构成投资建议和依据,据此操作风险自负。

24小时热点

暂无数据