大盘具备冲击前期高点的潜力

把握运行节奏和板块动态

中央经济工作会议将“大力提振消费”放在明年重点工作任务首位,预计明年消费品以旧换新将不断扩容加码,激发消费潜能,释放内需活力。此外,后续货币政策的核心在于通过逆周期工具降低实际融资利率,并提高财政赤字率和优化财政收支结构。股市不乏利多因素,大盘具备冲击前期高点的潜力。

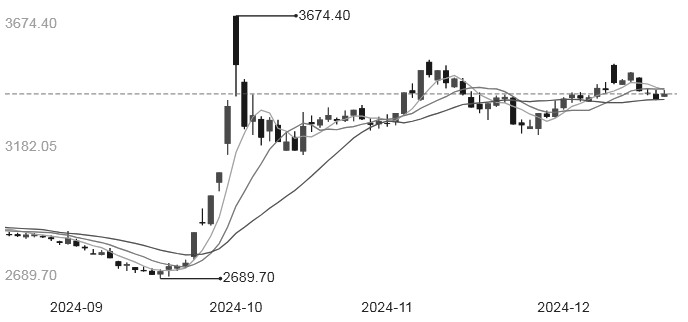

自9月24日央行创设结构性货币政策工具对资本市场予以支持,并释放降准降息等流动性宽松信号后,中长期资金的风险偏好显著回升,三大股指开启估值修复进程。

图为上证指数日线走势

本次中央经济工作会议更是时隔14年再度将货币政策定调为“适度宽松”,且把财政政策基调由“积极”调整为“更加积极”,为年底前再度降准和提高明年财政赤字水平进行积极的预期管理。然而,在市场进入政策“真空期”之际,前期上涨动能逐步兑现,部分资金止盈离场,加之宽货币环境下债市具备相对较高的吸引力,大量避险资金纷纷涌入债市进行布局,导致股指期货出现回调走势,成交量同步缩减。

最新公布的数据显示,11月我国制造业采购经理指数为50.3%,产需两端景气度均有回暖,尤其是新订单指数,时隔6个月转强。同时,工业增加值增速回升,装备制造业和高技术制造业增速维持高位,一揽子增量政策以及已出台的存量政策效果逐步显现。不过,11月社会消费品零售总额增速较上月放缓,其中商品零售表现分化,以旧换新政策推动家电、音响类消费保持高增,地产销售与投资同步回暖助力家具、建材类消费大幅改善,但服装针纺、日用品和中西药品等必选消费增速回落。中央经济工作会议将“大力提振消费”放在明年重点工作任务首位,预计明年消费品以旧换新将不断扩容加码,激发消费潜能,释放内需活力。

美联储转向中性利率政策,明年降息节奏预计放缓,汇率压力制约国内降息空间。本周包括美国、日本在内的多国将陆续公布利率政策和路径倾向,在美国失业率保持低位、核心通胀压力可控的情况下,总统换届后的减税和关税政策可能引发“再通胀”风险,使得明年美联储降息更为谨慎。相较而言,我国降息前景更为明朗,中美10年期国债利差因此扩大至265个基点,一定程度上制约国内降息空间。

当下正处于中央经济工作会议闭幕后的政策窗口期,一系列政策举措将加速推进。个人养老金制度全面推广、红利型投资产品扩容、沪深两市分红派息手续费减半、央企控股上市公司市值管理等政策陆续出台,利率下行环境使得红利板块的股息优势更加突出,利好中长线资本入市。从估值角度来看,上证50和沪深300指数滚动市盈率分别处于10年以来的72和55分位,而中证500和中证1000指数处于61和45分位,估值均在合理且稳健的范围内。考虑到11月政府化债举措压制居民和企业信贷需求,后续政策的核心在于通过逆周期工具降低实际融资利率,并提高财政赤字率和优化财政收支结构。因此,政策向股市释放的利好预期仍在,尽管市场短期经历震荡调整,但大盘依然具备冲击前期高点的潜力,投资者需注意把握运行节奏和板块动态。(作者单位:华联期货)

来源:期货日报网

24小时热点