SMM:全球锂市场供需格局展望 2026年后回收锂资源增速或将显著提升

在由上海有色网信息科技股份有限公司(SMM)、山东爱思信息科技有限公司主办的2024SMM电池回收与循环产业年会-磷酸铁锂产业年会上,SMM锂行业资深分析师马睿围绕“全球锂市场供需格局展望及回收资源潜力发掘”的话题展开分享。在提及全球锂需求之际,她表示,近年受全球双碳政策推进,动力及储能市场迎来爆发式增长,带动锂电池需求快速释放。后续终端需求虽维持上行预期,但边际增速已逐步放缓。锂资源供应方面,再生端增量潜力巨大,目前已产间废料为主要原料来源;预期将在2026年后,随社会退役端增量逐步释放,回收锂资源增速将显著提升。在提及锂盐供应时,她表示,锂盐冶炼产能释放节奏虽有放缓,但产能过剩环境下,整体锂盐开工情况预期不乐观。持续性过剩的背景下,依赖外采的高位成本冶炼及资源产能将面临更高的出清风险。

终端需求虽维持增势,边际增速已逐步放缓

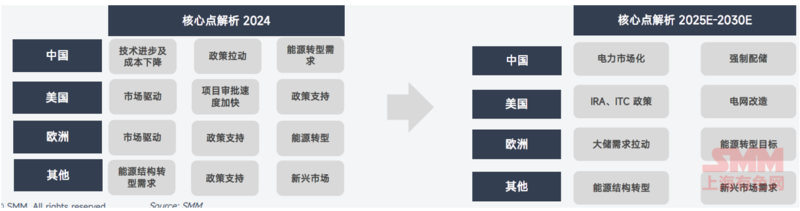

全球新能源汽车市场:受益于全球双碳政策推行,历经高速爆发期后的新能源汽车市场,未来仍将保持稳定增长之势,但边际增速已有放缓

据SMM调研显示,受益于政策支持,车企及电池企业持续性投资以及市场认知提升,未来新能源汽车市场仍将保持增长态势,不过边际增速已有放缓,2019年到2022年,全球新能源汽车复合年增长率在73%左右;2022年到2025年复合年增长率或将收窄至26%左右;2025年到2030年复合年增长率或在9%左右。

全球新能源汽车市场:成本效益凸显下,海外多家头部主机厂及电池企业均已计划增加磷酸铁锂电池的投入,磷酸铁锂渗透率有望进一步提升

据SMM调研显示,在成本效益愈发凸显下,海外多家头部主机厂及电池企业均已计划增加磷酸铁锂电池的投入,磷酸铁锂渗透率有望进一步提升。电池厂方面,布局磷酸铁锂的厂商包括LG新能源、欧洲电池制造商ACC以及塞尔维亚电池公司ElevenEs等企业;主机厂方面,法国汽车巨头雷诺、Stellantis以及Mercedes-Benz等车企均有磷酸铁锂电池布局。

全球储能市场:欧美因电力不稳等问题起步较早;中国在确定碳中和目标后,储能行业飞速发展;储能市场整体增速高于动力市场,但边际增速亦呈递减趋势

放眼全球储能市场,欧美等国家因电力不稳等问题,储能市场起步较早;

而中国在确定碳中和目标之后,储能行业得到飞速发展,2021-2024年中国储能市场复合年增长率高达101%;预计2024年到2030年,储能市场复合年增长率或收窄至28%左右。

SMM预计后续储能市场整体增速高于动力市场,2024年到2030年全球储能市场复合年增长率或达26%左右,但边际增速亦呈递减趋势。

锂电池未来需求边际增速已有放缓;三元及铁锂体系占据主导地位,但铁锂凭优异的成本及安全性优势,未来在动力及储能市场的渗透率仍有提升

随着近年来新能源汽车需求的持续增长和储能市场的爆发式增长,电池需求呈现出大幅增长。预计从2024年到2027年,全球新增锂电池需求复合年增长率或将达到19%左右, 需求边际增速逐步放缓。

而在锂电池中,三元及铁锂体系占据绝对主导地位,但铁锂凭优异的成本及安全性优势,未来在动力及储能市场的渗透率仍有提升。预计到2027年,三元电池和磷酸铁锂电池将进一步增长,并分别以31%和63%的份额占据94%的市场份额。

2023 - 2027年全球锂需求预计将实现15%的复合年增长率;主要受益于磷酸铁锂渗透率在全球范围内的提升,未来碳酸锂需求量仍将占据绝对主导地位

据SMM对2018年到2027年全球锂市场需求回顾与预测来看,SMM预计2023年到2027年全球锂需求预计将实现15%的复合年增长率,而出现这一增长的原因,主要是受益于磷酸铁锂渗透率在全球范围内的提升,未来碳酸锂需求量仍将占据绝对主导地位。

2023年到2027年,碳酸锂需求复合年增长率在17%左右,主因铁锂持续高增长;中镍占比实现反扑,共推碳酸锂需求稳步增长。

全球氢氧化锂需求复合年增长率在8%左右,主因三元占比因铁锂侵蚀而持续下滑;高镍化进程放缓,氢氧化锂需求增速较缓。

原生资源仍处集中增量阶段,再生资源放量潜力引人关注,未来总供应增长趋势明确

2024年全球锂资源增量回顾

SMM预计,2024年全球锂资源总供应量在140万吨LCE左右,其中锂辉石和盐湖贡献主要增量。

SMM对2023-2024年全球原生锂资源供应增量进行拆解发现,津巴布韦2024年原生锂资源供应增长明显,或达8万吨LCE左右,与中国平分秋色。

2024年原生锂资源增量多来自现有项目增产,“矿-盐”一体化项目占比更大。

锂辉石及盐湖占据主导地位,云母因相对缺乏成本优势,远期过剩背景下产出将受阻,更多作为补充性资源;远期随回收回收端资源仍将引人关注

SMM预计,2024年到2027年,全球锂资源总供应量复合年增长率在17%左右,总计220万吨LCE左右。其中锂辉石和盐湖供应仍占据主导地位,锂云母方面因相对上述二者而言缺乏成本优势,因此,预计远期过剩背景下,锂云母产出或将受阻,更多是作为补充性资源。

与此同时,远期来看,来自回收端的资源供应也值得关注,预计其在2027年供应量占比或在9%左右。

2023年澳大利亚原生锂资源供应在全球范围内占比高达37%,中国占比25%,预计2027年,中国原生锂资源供应量有望与澳大利亚分庭抗礼,津巴布韦和阿根廷原生锂资源占比或将有所扩大,挤压其他国家的份额,中国占比在22%左右,澳大利亚占比收窄至23%。

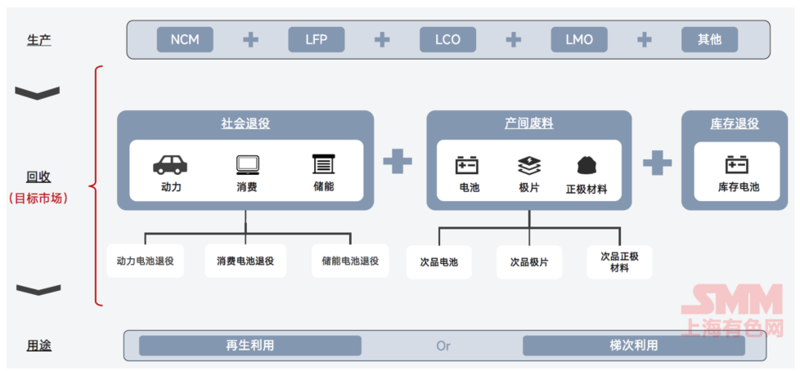

全球锂离子电池回收规模测算方法论

全球退役新能源电动车市场总量(2018-2030F)

现阶段大部分退役车辆是在2016至2019年间售出,总体退役规模有限,预计2026年之后退役数量将呈现快速上升趋势;作为最大的新能源汽车消费市场,我国将继续占据退役市场的主导份额。

预计到2030年,全球报废新能源电动车市场总量有望增长至860万辆左右,2026年到2030年复合年增长率在49%左右。

全球报废电池市场规模—— 动力市场(2018-2030F)

早期新能源汽车的销售量有限,且单车带电量较低,导致目前动力电池退役量仍处较低水平;然而,随着后续汽车销售激增,以及电池技术和单车带电量的持续提升,预计2026年后电池退役量将大幅增加。

SMM预计2026年到2030年,全球退役电池规模复合年增长率或将高达54%,2030年全球退役电池规模有望达到390GWh左右,来自中国市场的报废电池量占比有望过半。

全球报废电池市场规模—— 储能市场(2018-2030F)

储能市场需求的爆发也为未来锂离子电池报废潮的到来奠定了基础;

由于储能电池的使用寿命更长及其需求爆发时间点晚于动力,其报废量高峰到来的时间将晚于动力电池,预计2025年到2030年全球储能市场需求复合年增长率在24%左右,总需求有望达到950GWh左右。

此外,欧美储能市场起步早于中国,所以现阶段的欧美储能电池的报废量也大于中国。

全球退役电池市场总量—— 消费市场(2018-2030F)

全球消费市场需求方面,SMM预计自2024年到2030年,全球消费市场需求稳步增长,复合年增长率在9%左右。2030年全球消费市场需求有望达到200GWh。消费类电池的使用寿命相对较短,但由于市场需求稳定增长,各地区退役量呈稳步提升的状态。

全球理论锂离子电池和可回收金属量

现阶段,退役电池主要来自产间废料;预期2028年以后,随着退役电池逐步起量,社会退役的理论回收量将逐步超过产间废料。

SMM预计2024年到2030年,来自社会退役的全球理论可回收金属量复合年增长率增幅在44%左右;来自产间废料的全球理论可回收金属量复合年增长率增幅在13%左右;来自库存退役的全球理论可回收金属量复合年增长率增幅在7%左右。

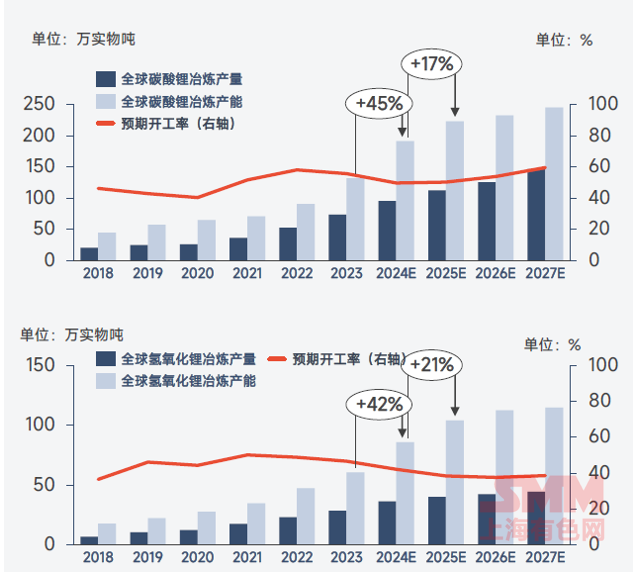

2024-2025年,碳酸锂及氢氧化锂冶炼产能扩张之势均已放缓;受需求市场影响,碳酸锂开工率增速优于氢氧化锂

据SMM调研显示,2024年到2025年,全球碳酸锂、氢氧化锂冶炼产能扩张之势均已放缓;2024年全球碳酸锂(不含回收)产能或将达到190万实物吨左右,2025年或将攀升至220万实物吨左右。

氢氧化锂方面,2024年全球氢氧化锂(不含苛化)产能或将达到85.9万实物吨左右,2025年产能或将达到104万实物吨左右。

同时,受需求市场影响,碳酸锂开工率增速优于氢氧化锂。

2024-2027年全球锂资源供应预计将出现不同幅度的过剩,碳酸锂价格预计仍面临一定压力

据SMM对2020年~2027年全球锂资源供需平衡的预测来看,预计2024年-2027年全球锂资源供应预计将出现不同幅度的过剩,2024年供应过剩的程度相较2023年或略有收窄,但考虑到未来过剩的大背景,碳酸锂价格预计仍面临一定压力。

电池级碳酸锂价格方面,2023年到2025年,新能源汽车市场与储能市场的边际增长率放缓。随着锂资源端项目集中性释放,供需转向供过于求,导致锂价格维持相对低位。

2026年到2027年,储能市场爆发性增长推动需求上行。在长期供应过剩的情况下,资源扩张速度放缓,供应过剩情况开始有所缓解。

在供应过剩的压力下,高成本供应量具有更高出清风险。

总结

全球锂需求:

近年受全球双碳政策推进,动力及储能市场迎来爆发式增长,带动锂电池需求快速释放。后续终端需求虽维持上行预期,但边际增速已逐步放缓。

磷酸铁锂渗透率仍具提升潜力,未来碳酸锂仍将占据锂需求的主导地位。

锂资源供应:

2023-2024年间,原生锂资源将供应进入新增项目集中释放阶段,支撑原生锂资源快速增长。

再生端增量潜力巨大,目前已产间废料为主要原料来源;预期将在2026年后,随社会退役端增量逐步释放,回收锂资源增速将显著提升。

锂盐供应:

冶炼产能释放节奏虽有放缓,但产能过剩环境下,整体开工情况预期不乐观。

持续性过剩的背景下,依赖外采的高位成本冶炼及资源产能将面临更高的出清风险。

2024SMM电池回收与循环产业年会专题报道

来源:SMM

24小时热点