棕榈油 偏多思路为主

一方面,产地雨季持续,棕榈油季节性减产正在兑现,印度节日刚需也提供一定的支撑;另一方面,进口成本进一步抬升,国内棕榈油进口深度倒挂,预计库存将继续下降。

目前棕榈油产地进入雨季,造成季节性减产幅度走扩。同时,印尼政府连续强调明年1月执行B40掺混计划,并且提高棕榈油出口关税,提振棕榈油期价偏强运行。

产地暴雨造成进一步减产

11月下旬东南亚部分地区出现极端降雨,马来西亚半岛的柔佛、彭亨、霹雳州当月累计降雨量分别为399mm、532mm、404mm,远超正常降雨水平,部分产地引发洪水灾害,造成基础设施和庄园道路损坏,干扰了棕榈果收割,11月下旬棕榈油产量进一步下降。UOB数据显示,11月产量环比下降7%~11%,较11月1—20日4%的产量降幅进一步走扩。MPOA预计11月马来西亚棕榈油产量环比下降10.3%,产量降幅同样走扩。12月上旬马来西亚降雨量仍然较多,虽然没有造成洪水灾害,但仍然延误了棕榈果的收割压榨,季节性减产在12月上旬已经开始兑现。SPPOMA数据显示,12月1—5日马来西亚产量环比下降4.65%,并且天气预报显示,马来西亚的彭亨和沙巴州部分产区未来一周的降雨量在150~200mm,恐对产量造成进一步负面影响。

11月印尼以潮湿天气条件为主,加里曼丹西部、苏门答腊北部和南部发生了几起洪水灾害,阻碍了棕榈果的收购运输,预计印尼自11月也进入季节性减产周期。

棕榈油出口疲软

由于印度排灯节备货结束,11月马来西亚棕榈油出口环比下降。船运机构数据显示,11月出口量在111万~147万吨,环比下降9.2%~23.1%,出口预估波动较大。但是根据印度经销商表述,11月印度植物油进口跃升至四个月来的最高水平,棕榈油进口较10月增长0.5%,至85万吨,原因在于节日需求良好,给予加工厂补充库存的信心,因此我们更倾向马来西亚棕榈油出口降幅在9%~10%,出口量预估在141万~147万吨。12月上旬棕榈油产量受季节性及降雨影响继续减产,库存延续下降态势。中期来看,明年3月31日是穆斯林开斋节,受印度节日食品刚需驱动,预计明年2—3月印度仍有备货需求,叠加季节性减产尾声,产地供需紧张程度预计加剧。

近期印尼官方不断强调明年初全面实施B40生物柴油掺混计划,棕榈油生物柴油消耗量将增加200万吨。从原料供应角度来看,实施B40的压力不大,但是目前POGO价差持续飙升至400美元/吨,预计BPDPKS基金的资金在快速流出,市场对印尼生柴补贴基金是否能提供充足资金以弥补生物柴油与柴油价格差额的担忧日益增多。从11月印尼多次官方发言看,2025年1月如期实施B40的概率很大,但需要关注兑现情况。另外,印尼12月提高了棕榈油参考报价,给成本端带来进一步提振。

国内库存维持低位

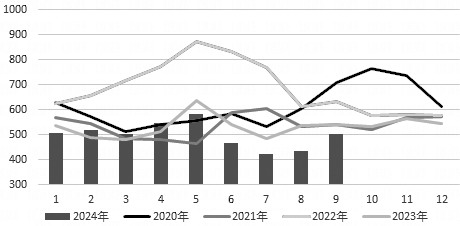

今年下半年国内棕榈油进口利润始终倒挂,近期产地卖货意愿不足,国内各月份24度棕榈油进口套盘利润跌到-500~-1500元/吨区间,2—3月船期进口利润始终最差。海关统计数据显示,中国10月棕榈油进口量为24.8万吨,环比增长14.26%,同比下降51.33%。12月船期船货有新增采购,但有企业持续洗船,12月船期棕榈油商业买船仅有10万吨,1—2月船期采购量不足5万吨,远低于每月15万—20万吨的刚需,国内棕榈油存在继续去库预期。截至12月4日,棕榈油库存为47万吨,周环比下降3.6万吨,处于历史同期偏低水平。

综合来看,产地雨季持续,季节性减产正在兑现,加上棕榈油库存下降,印度节日刚需采购,2025年2—3月产地供需形势可能更加紧张。另外,12月产地上调出口税费,进口成本进一步抬升,国内棕榈油进口深度倒挂,预计库存将进一步下降。整体上,棕榈油维持偏多操作思路,但高位波动加大。(作者单位:徽商期货)

来源:期货日报网

24小时热点