白糖 震荡中等待新题材出现

美糖在9月大幅反弹,主连合约最大涨幅达到34.9%,价格逼近年初高点。这波反弹的主要推动因素是巴西减产,8月底巴西甘蔗主产区发生火灾,由于火势较大,市场对2024/2025榨季巴西的甘蔗和食糖产量产生担忧。9月,巴西中南部的甘蔗压榨量也确实明显下降,减产预期使得美糖持续上涨。不过,随着巴西生产逐渐进入尾声,减产的利多已经大部分反映在了价格当中,美糖上涨的动力有所减弱,盘面再次进入震荡区间,市场等待新的题材出现。展望后市,美糖有两个值得关注的因素:一是四季度至明年一季度巴西中南部地区的降雨情况,如果干旱持续到明年一季度,会对2025/2026榨季巴西的甘蔗单产产生较大影响,明年巴西甘蔗和食糖产量可能进一步下降;二是2024/2025榨季印度、泰国的食糖产量。印度的甘蔗产量和乙醇政策存在较大的不确定性,关注后续生产情况和政策变化。

[2024/2025榨季巴西甘蔗减产预期较强]

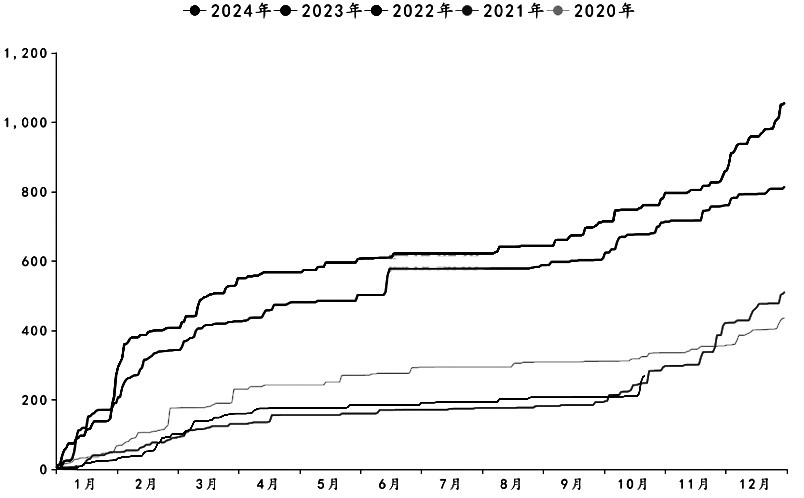

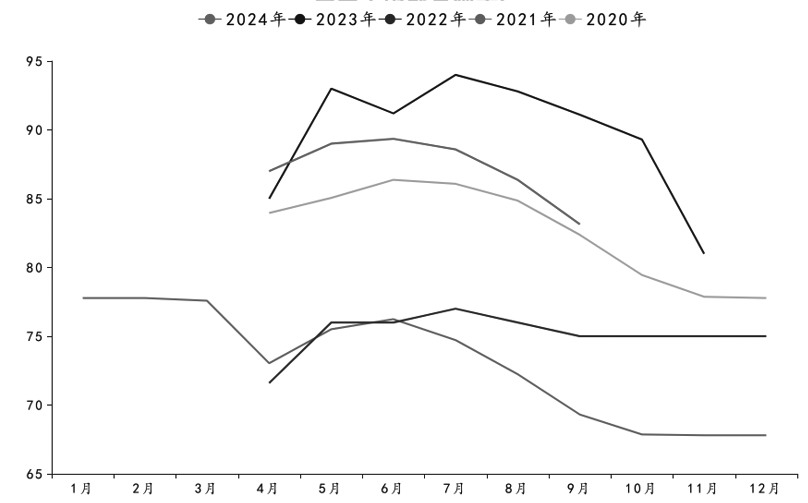

今年巴西食糖减产预期较强,主要是受两方面的影响:甘蔗产量下降和制糖比例降低。其中,甘蔗产量下降主要是受干旱的影响。今年巴西中南部地区降雨量非常少,一季度是巴西甘蔗的关键生长期,这一时间段的降雨对甘蔗生长至关重要,而今年一季度巴西中南部地区的降雨是近10年来最差的,干旱程度接近2021年。2021年的干旱使得当年的甘蔗单产同比下降9.72%至70.46吨/公顷,是10年来最低的单产。由于今年的干旱程度和2021年相似,我们预计今年巴西中南部地区的甘蔗单产下降幅度会接近2021年。截至9月底,巴西中南部地区甘蔗单产累计83.14吨/公顷,同比下降9.21%。

图为巴西中南部降雨量(单位:毫米)

另外,前期市场的主要关注点是巴西大火对甘蔗和食糖产量的影响。火灾对甘蔗的影响主要体现在:一是打乱了糖厂的收割计划,部分糖厂收割作业受到影响。二是受火灾影响的甘蔗必须在达到理想成熟度之前收割,甘蔗单产和糖分会受到影响。三是对于已经完成收割的甘蔗,火灾会导致植物的生理发育延迟,并可能导致无法发芽。因此,巴西圣保罗的火灾会延缓部分糖厂的生产进度,并对甘蔗单产和糖分产生一定影响。其实巴西中南部地区每年都会发生大大小小的火灾,三季度是旱季,降雨较少容易引发火灾,每年的8—9月是巴西野火发生的高峰期。

从火灾的影响来看,我们认为2021年是一个可以进行类比的年份。虽然2021年巴西没有发生严重的火灾,但是2021年巴西中南部地区发生了严重的霜冻,其影响范围和程度超过此次火灾。而2021年,在干旱和霜冻的双重打击下,巴西中南部地区的甘蔗单产也仅同比下降了9.72%,因此我们认为今年甘蔗单产的下降幅度不会超过2021年,火灾对甘蔗和食糖产量的影响相对较小。

图为巴西中南部甘蔗单产(单位:吨/公顷)

制糖比方面,截至10月上半月,巴西中南部地区的甘蔗累计制糖比例为48.74%,同比减少0.71个百分点。虽然制糖比例依然处于高位,但是同比有所下降,超出了榨季前市场的预期。除了甘蔗品质下降导致糖厂降低制糖比例外,我们认为很重要的一点是今年巴西国内乙醇消费量明显增加,使得糖厂更愿意生产乙醇。2024/2025榨季截至10月上半月,巴西中南部地区累计销售乙醇193亿升,同比增加16.29%。其中含水乙醇销量为125.1亿升,同比增加29.08%;无水乙醇销量为67.9亿升,同比增加1.66%。乙醇销量增加的主要原因是醇油比价偏低,消费者使用乙醇更经济。另外,今年含水乙醇在巴西汽车燃料市场中的使用份额也持续回升,显示乙醇市场开始复苏。

从最新的数据来看,减产的影响仍未体现在数据中。2024/2025榨季截至10月上半月,巴西中南部地区共压榨甘蔗53884万吨,同比增加2.35%;产糖量为3559万吨,同比增加1.93%。巴西生产进度较快也对盘面形成了压力,近期美糖出现了一定的回调。不过,我们认为巴西减产大局已定。从单产来看,截至9月底的累计甘蔗单产已经同比下降9.21%,只不过由于压榨进度较快,减产还没有反映在数据上。

[跟踪四季度至明年一季度巴西降雨情况]

值得注意的是,巴西减产题材已经交易了一段时间,利多在价格中已经有所反映。另外,2023/2024榨季巴西中南部地区的甘蔗单产较高,即使在最新的单产下降幅度预估下,产糖量仍旧维持高位。

2023/2024榨季巴西中南部地区的甘蔗单产为87.2吨/公顷,即使2024/2025榨季中南部地区甘蔗单产同比下降9%,单产依旧能达到79吨/公顷,在历史上处于较高水平。因此,2024/2025榨季巴西中南部地区的产糖量仍将在3850万~3900万吨。虽然同比明显下降,但是总量依然较高。因此,美糖缺乏新的利多驱动。后期需要重点关注的是四季度至明年一季度的降雨情况,如果干旱持续到明年一季度,2025/2026榨季巴西甘蔗单产将进一步下降,巴西糖的产量将出现明显下降。从欧洲气象中心的长期预报来看,11月和12月,巴西中南部地区的降雨量同比依然较低,明年一季度降雨量较均值有所回升,但是增幅并不大。因此,后期巴西甘蔗主产区可能会继续干旱,关注后期降雨情况。

[2024/2025榨季印度、泰国增产预期较强]

巴西生产已经进入尾声,市场的关注点转向2024/2025榨季北半球的食糖产量。泰国方面,去年厄尔尼诺现象使得泰国产区发生干旱,2023/2024榨季泰国食糖产量同比下降了20%。今年雨季泰国降雨充沛,美国农业部预计泰国食糖产量同比增加13%至1020万吨。美国农业部的报告显示,今年前三季度泰国东北和中东部地区降雨量同比增加15%,有利于甘蔗的生长。由于产量预期增加,2024/2025榨季泰国的食糖出口预期也有所增加。

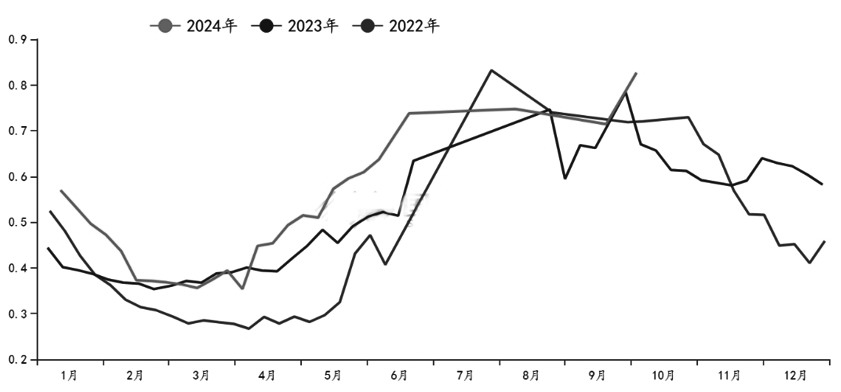

印度方面,今年雨季降雨情况较好,特别是马邦降雨充沛,有利于甘蔗的生长。从遥感数据来看,今年印度大部分甘蔗产区的植被指数同比增加,显示甘蔗长势好于去年。美国农业部预计2024/2025榨季印度食糖产量为3320万吨,同比增加3.75%。乙醇方面,印度去年达到了12%的乙醇掺兑目标,美国农业部预计2024/2025榨季印度乙醇的掺兑比例在11.5%左右,乙醇产量为63.5亿升,同比小幅下降1%。出口方面,目前仍然没有消息称印度会在新榨季放开食糖出口限制。另外,印度食糖产量变化幅度也不大,食糖出口的可能性不大,关注后续政策变化。

图为印度马邦甘蔗植被指数

[市场对广西食糖产量增幅存在一定的分歧]

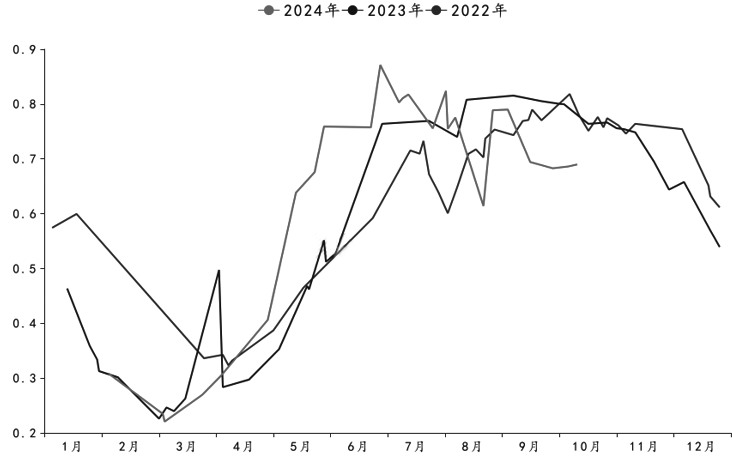

国内方面,郑糖已经持续震荡了一段时间,新榨季开榨在即,市场最关注的是食糖产量的变化。目前市场普遍预计2024/2025榨季广西食糖产量将继续增加,不过对增加幅度存在一定分歧。种植面积方面,据了解,今年甘蔗种植面积有所增加。单产方面,从遥感数据来看,今年广西大部分甘蔗产区的植被指数同比偏低,预计2024/2025榨季广西甘蔗单产同比将有所下降。因此,虽然种植面积增加,但是单产可能会降低,预计2024/2025榨季广西食糖产量可能会低于市场预期,关注后期生产情况。

图为广西崇左甘蔗植被指数

(作者单位:国投期货)

来源:期货日报网

24小时热点