期债 关注长期限品种的套保策略

期债短期限品种TS主力韧性较强,符合经济企稳、政策发力期的特征,即流动性宽裕更支撑短债的韧性。建议关注长期限品种期货的空头套保机会,短期限品种秉持逢跌做多现券的思路。

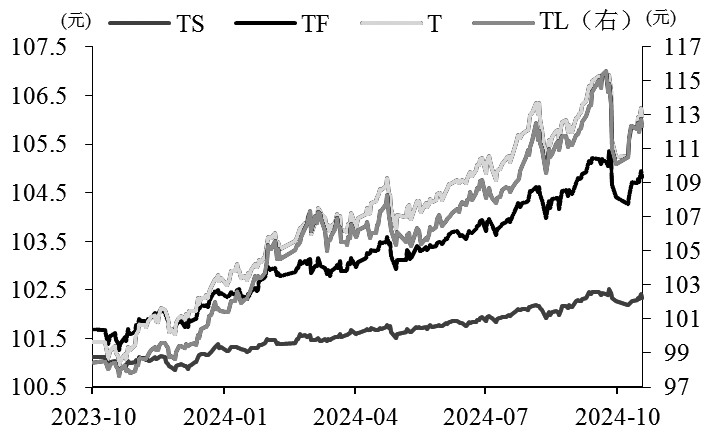

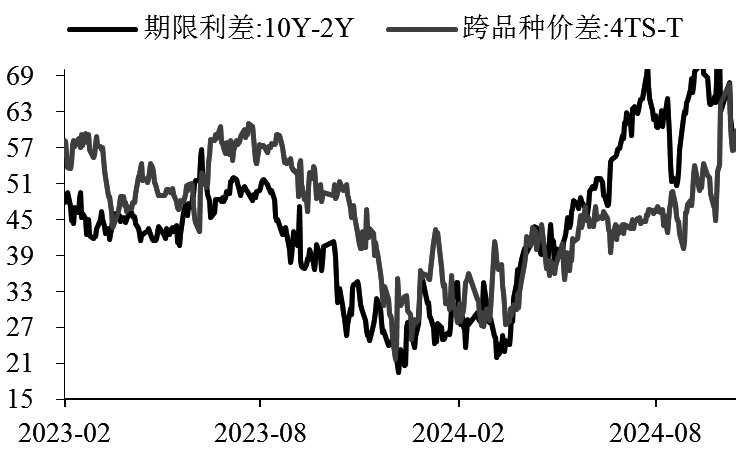

进入10月,国债期货反弹后进入强势震荡格局。10月品种间价差走势未能延续今年上半年的基调,呈现收缩的态势,4TS—T和2TF—T价差均有所回落,反映长期限合约表现更佳,做平利率曲线再度成为10月上半月的主要套利策略。

我们认为,10月期债再度走强的核心推动力在于:一是货币宽松预期持续存在,主要源于降准降息周期至少延续到明年;二是稳增长信号触发的空头情绪已通过9月底的大幅下行基本消化,而10月系列政策利好传导需要时间,内需企稳亦需数据验证。

具体来看,政策端近期主要围绕稳增长、促消费、稳地产等方向释放出积极的信号。上周初,受财政部释放积极的信号影响,期债回调;周中期债反弹。上周五一行两局一会的重磅发声再次增强稳增长预期,期债价格整体承压。

10月18日,国家统计局发布9月和三季度经济数据,三季度GDP同比增长4.6%,前值4.7%;累计同比增长4.8%,前值5.0%。9月规模以上工业增加值同比增长5.4%,预期4.6%,前值4.5%;全国固定资产投资累计同比增长3.4%,预期3.4%,前值3.4%;社会消费品零售总额同比增长3.2%,预期2.3%,前值2.1%。总体而言,9月内需止跌企稳的迹象显著,前期一揽子稳增长政策的效果已经显现,尤其是在设备更新和以旧换新“两新”政策基调下,消费和制造业投资均获得较强的支持,地产政策助力商品房销售跌幅收窄。预计未来1~2个季度经济向好的概率较高,前期利好政策的效果亦进一步显现。结合此前的CPI和PMI来看,目前经济有一定亮点,但尚未完全进入强复苏节奏。

期债短期限品种TS主力韧性较强,符合经济企稳、政策发力期的特征,即流动性宽裕更支撑短债的韧性。预计期债偏震荡概率高,建议关注长期限品种期货的空头套保机会,短期限品种秉持逢跌做多现券的思路。展望后市,我们认为,债市的利空因素主要还在稳增长的政策信号方面。

跨品种方面,做平利率曲线难以持续,事实上,10月下旬期债的短—长价差已回归上涨趋势,主要原因在于,货币持续宽松预期支撑短端,稳增长信号则利空长端,故我们建议,多TS空T的套利组合继续持有。跨期方面,2503合约流动性逐渐提升,随着利率曲线延续陡峭化趋势,我们建议继续关注多近空远的机会。目前TL近远月价差已不足0.1元,关注多TL2412空TL2503的机会。

当前市场环境对套保投资者特别有利,近期T2412净基差水平如期回升,但T2503净基差仍为负值,其空头套保性价比会更高。在震荡环境中,若对后市偏悲观,优先选T2503合约套保。若对后市偏乐观,优先配置短期现券,因为目前TS主力净基差在0附近,期债多头替代现券不具备明显优势。

综上所述,目前基本面并不明朗,预计债市维持震荡。我们还需警惕长期限品种阶段性受到冲击,故适度地参与低基差合约(T2503)的空头套保策略是必要的。相对而言,多头配置TS合约会更安全,优先考虑多TS空T的跨品种套利策略。

图为当季合约价格走势

图为现券期限利差10Y-2Y与主力合约4TS-T(作者单位:中信建投期货)

来源:期货日报网

24小时热点