期债 短期关注发债节奏

在国内存量资金加快落实、稳地产和化债的背景下,市场信心得以提振,但外部不确定性因素较多,国内货币政策面临掣肘,预计短期债市维持震荡。

9月末以来,国债市场波动较大,市场关注点在政策面托底经济带来的风险偏好变化。国庆节前一周,银行理财遭遇赎回导致资金从债市流入股市,股市大涨,债市大跌,10年期国债活跃券收益率自2.0%一度上行至2.26%。而节后市场情绪逐步回归理性,随着股市的回落,资金从非银回流银行体系,债市开始修复节前跌幅,10年期国债活跃券收益率下行至2.1%附近。

本轮政策推出的时间选择在9月下旬美联储开启降息后,由货币政策率先发力。9月24日,央行宣布降准50BP、降低7天OMO 20BP、下调存量房贷利率降至新发放贷款利率附近、下调全国层面二套房贷款最低首付比例、创设非银互换便利、创设上市公司及大股东回购增持再贷款业务,一系列措施力度和出台密集程度超出市场预期,提振市场风险偏好。随后,9月26日中共中央政治局召开会议,强调加大财政货币逆回购调节力度,促进房地产市场止跌回稳,释放政策端右侧信号。市场期待后续财政政策加码,股债强弱快速转换,国庆节前资金从债市流出进入股市是引发市场波动的主因。节后,债市赎回压力缓解。

10月12日,财政部表示近期将陆续推出一揽子有针对性的增量举措,围绕地方化债、发行特别国债支持大行补充核心一级资本、推动房地产市场止跌回稳、加大对重点群体的支持保障力度。

此轮货币和财政政策组合对于经济发展短期(房地产)、中期(化债和补充银行资本金)和长期(民生)的薄弱点均有覆盖,可谓“诚意满满”,政策着力点在于稳定信心、化解尾部风险、疏通经济循环,整体基调依然温和。考虑政策从落地到生效尚需一定时间,其拉动效果或更多体现在明年及之后,债市长期的趋势并未改变。债牛行情或将继续演绎,但短期波动可能加剧。

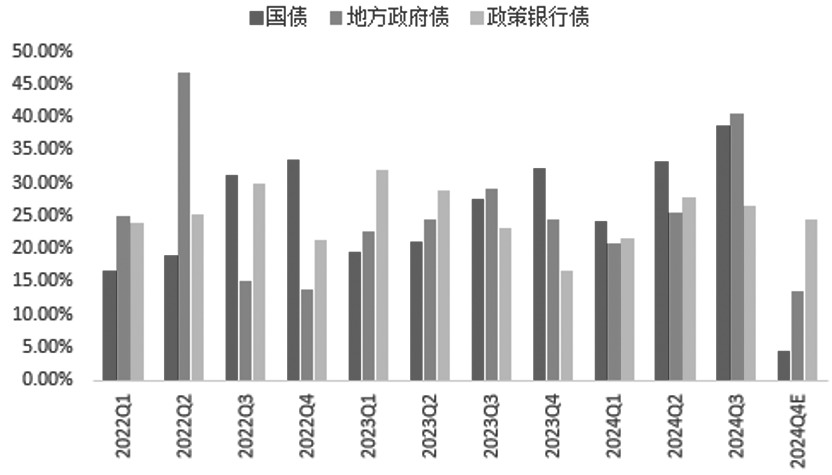

图为利率债发行节奏(单位:%)

目前债市关注点在于化债和房地产收储带来的政府债供给增加,以及市场风险偏好的变化。债券供给方面,截至9月底,今年国债和新增地方债发行进度分别完成85%和92%,均高于去年同期。假设按照年初计划(没有增量情况下),四季度地方债发行规模1.03万亿元,净融资规模为0.75万亿元;国债发行规模0.44万亿元,净融资规模-0.66万亿元;政金债发行规模1.43万亿元,净融资规模0.87万亿元。加总特别国债,四季度利率债发行规模2.90万亿元,净融资规模0.95万亿元,低于去年同期的3.98万亿元。即使四季度增发1万~2万亿元特别国债,实际供给压力仍小于三季度和去年同期。而如果发行增发国债,央行大概率通过买卖国债或降准给予流动性配合财政发力,无须过度担忧供给压力。

风险偏好方面,由于化债属于存量置换,短期的增量效应和拉动效果有限,需要关注专项债使用情况。10月12日财政部表示专项债可用于土地储备和收购存量商品房,允许保障性安居工程资助资金用于消化存量房,可缓解专项债缺少项目的问题,“后三个月,各地共有2.3万亿元专项债资金可以安排使用”,这部分资金虽不是增量,但规模不小,叠加新增4000亿元债务限额,有助于全年经济目标实现。不过,考虑从资金落地到房价企稳可能需要时间,居民购房意愿修复缓慢,年内利率仍难大幅上行。长远来看,房地产收储和地方化债有利于降低企业和地方债务压力,畅通经济循环,刺激信用重回扩张格局,债市需要关注社融变化。

外部方面,近期人民币兑美元汇率回落引发关注。10月14日美联储理事沃勒表示,近期数据显示通胀率上升,美国经济和劳动力市场比预期更强,对未来的降息应更加谨慎。美联储降息预期降温,叠加近期中东、朝鲜、韩国等地缘局势升温,推升美元走强,人民币兑美元汇率快速回落。同时,美国大选临近,特朗普支持率上升引发市场对后续贸易政策和汇率双重担忧。汇率或成为短期货币政策的掣肘,未来一段时间国内政策将在“稳汇率”和“稳增长”中做出权衡,加大市场不确定性。

从债市估值来看,当前10年期国债和30年期国债收益率已经修复节前的部分跌幅。在国内存量资金加快落实、稳地产和化债的背景下,市场信心得以提振,但外部不确定性因素较多,国内货币政策面临掣肘,预计短期债市维持震荡,10年期国债收益率围绕2.1%上下5BP交易。操作上,建议投资者不要盲目追涨,以震荡思路对待。(作者单位:一德期货)

来源:期货日报网

24小时热点