纸浆 反弹高度受限

一方面,四季度纸浆整体供应压力将持续增加;另一方面,国外需求增速或在补库告一段落后出现回落,后续需关注国内工厂原料的补库进展。

三季度以来,纸浆期货行情多次反复,先是在8月中旬开始连续上涨超两周,涨幅近6%,正当市场期待就此开启旺季行情时,盘面又在9月上旬开始跳水下跌,半个月内跌幅超7.8%,前期涨幅悉数回吐。随着美联储正式开启降息周期,叠加海外氛围预期转暖,低估值背景下,纸浆再度开始修复反弹。但是我们认为,纸浆此次反弹高度有限。

共振效应暂难显现

漂针浆交割品主产区在海外,我国漂针浆进口依赖度接近100%。作为全球宏观需求定价的大宗商品之一,纸浆除受自身基本面影响外,亦会在一定程度上与全球宏观面产生共振。当前美联储又一次站在降息周期的起点,而纸浆作为计价全球宏观且定价权掌握在上游浆厂的大宗商品,势必会受到此轮全球降息潮的影响。从基本面来看,当前国内进口量跌而港口累库印证需求弱,下游除生活用纸出现一定的回暖迹象外,其余季节性纸种需求表现均不佳。加之本轮美联储降息幅度偏大,全球需求或遇冷。参考2020年纸浆走势,我们认为,价格大幅上涨需要宏观面与基本面共振,而当下纸浆基本面对盘面仍形成掣肘。故美元降息或通过人民币汇率升值的方式计价于海外报盘,这可能对远月浆价起到一定的提振作用,但不可忽视的是,海外主要经济体需求承压遇冷,受基本面掣肘及价格黏性等因素影响,短期两者共振效应暂难显现。

供需两弱格局持续

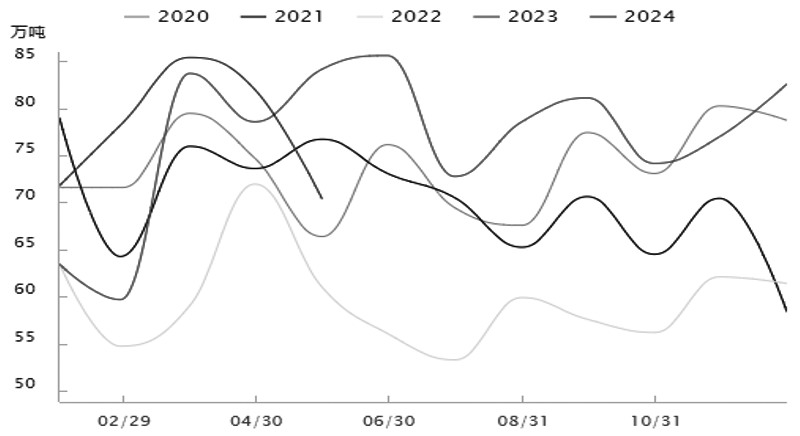

前三季度,国内纸浆整体供应较去年小幅下降,供应端呈中性偏弱态势。尽管8月进口环比增加,但今年累计进口同比减少2.5%,针叶浆累计进口减少5.64%,供应并未转向宽松。

需求端,欧洲市场表现不佳,需求走弱导致纸浆消耗量一般。国内方面,截至9月下旬,今年下游仅有生活用纸需求走强,而白卡纸和双胶纸则面临供应压力突出问题。整个9月,唯有生活用纸出厂价和市场均价提涨,开工率上行。而双胶纸和白卡纸不涨反跌,成品库存处于高位,其中双胶纸的生产利润仍在倒挂。另外,港口库存近两周加速去化。因此,在旺季持续高位的耗浆量下,下游旺季仍存在补库预期,但强度不宜过分乐观。

下游纸企短线以消化现有库存为主,对场内高价报盘货源抵触情绪较强,叠加部分主力大厂低价报盘陆续流出,场内观望情绪再度升温。从近期国产纸浆开工走势看,国产阔叶浆、化机浆、竹浆、甘蔗浆样本开工率均呈下行趋势。

四季度需求增量主要体现在下游原纸新产能投产及三季度新开工产能爬坡带来的消耗量增长,但外贸出口压力及原纸行业自身产能过剩带来的低价竞争依旧存在,预计四季度木浆总体需求量环比上升1.78%,利于减缓浆价下行速度。但原纸行业毛利率虽有望较三季度回升0.74~1.43个百分点,但仍延续低位波动。

综上所述,我们认为,四季度纸浆整体供应压力将持续增加。一方面,国外浆厂下半年已公布的检修计划相对较少;另一方面,巴西与国内新浆厂供应上量,生产商产量将有所增加。需求方面,基于欧美需求边际转弱,国外需求增速或在补库告一段落后出现回落,后续需关注国内工厂原料的补库进展。若补库力度低于漂阔浆供应增量,将对生产商造成压力,使得漂阔浆美元报价面临下调。因此,短期来看,纸浆仍呈旺季不旺格局。(作者单位:东吴期货)

来源:期货日报网

24小时热点