中长期逻辑未变

三季度以来,债券市场波动加大。近期10年期国债收益率逼近2%整数关口,展望后市,哪些核心因素主导国债走势?国债收益率是否会进一步下探?

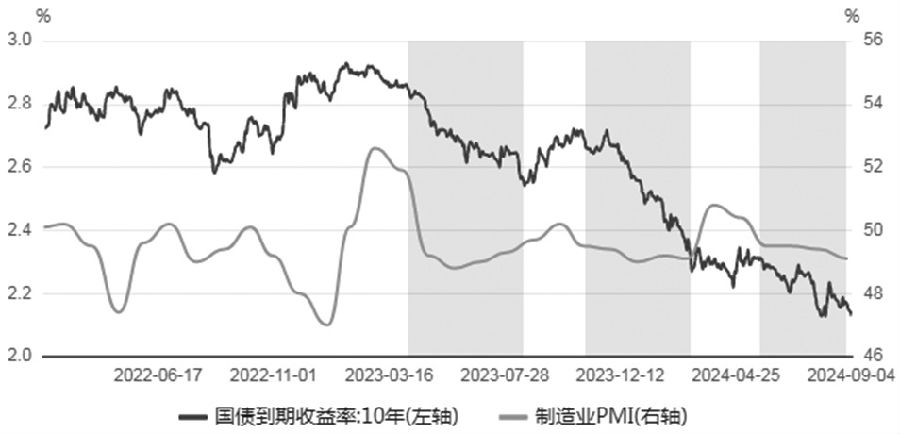

2023年二季度以来,制造业出现了三轮显著的收缩周期,分别为2023年4—8月、2023年11月—2024年3月、2024年5—8月,每一个收缩周期均伴随着制造业降价去库存现象。制造业PMI作为经济景气度的前瞻指标,表征着实体经济的冷暖,当位于收缩区间时(50以下),经济降温,融资需求下降,央行增加货币供给,资金供过于求驱动利率下行;反之,当位于扩张区间时(50以上),经济趋暖,融资需求回升,央行收紧货币供应,资金供不应求或供需过剩矛盾趋于平衡驱动利率反弹。最近一次制造业收缩周期自2024年5月开始, 8月PMI数据表现为内外需订单均持续收缩,库存去化速度放缓,驱使10年期国债利率跌破2.1%关口,本轮下行周期持续时间近一年半,利率累计下降近80个基点。

图为制造业PMI和10年期国债收益率

受新冠肺炎疫情和中美防疫政策迥异影响,中美金融周期自2022年以来显著错位,美国从疫情中走出来后进入加息周期,而中国因内外需共振下行而步入降息周期,中美债券利差因此走向倒挂(中债收益率低于美债收益率)。我们发现,中美国债收益率价差与国内长短端收益率曲线价差保持高度的同步性,背后隐含的逻辑是中美利差倒挂加深,汇率回落压力较大,保汇率的目标占优,长短端价差缩小。反之,当美国经济边际走弱时,中美利差倒挂程度收窄,美元指数下跌使得汇率压力减弱,短端利率补跌,长短端价差陡峭化。自今年5月份开始,美国经济在为期3~4个月补库周期结束后再度掉头向下,美债利率和美元指数双双下跌,中美利差倒挂缩窄,人民币汇率得以回升,央行于8月领先美联储开启降息,长短端扁平的收益率曲线走陡,随着美联储降息周期开启,央行未来降息的空间也被打开。

自2021年3月开始,中国房地产行业结束了2016年以来的上升周期,地产开发投资增速见顶回落,2022年5月增速转负。同时,为限制地方政府债务融资无序扩张,政策层面从2017年开始就着手规范地方政府举债融资行为,2020年12月中央经济工作会议对化解地方隐性债务的政策定调,明确2025—2030年期间化解完毕地方隐性债务已成为一项政治任务,从此,地方政府债务融资增速见顶回落,而居民存款却维持高达两位数以上的增速,货币供过于求矛盾凸显,过剩的资金寻求紧缺的安全资产。因此,大量资金流入国债、金融债等利率债市场,长期国债备受青睐。

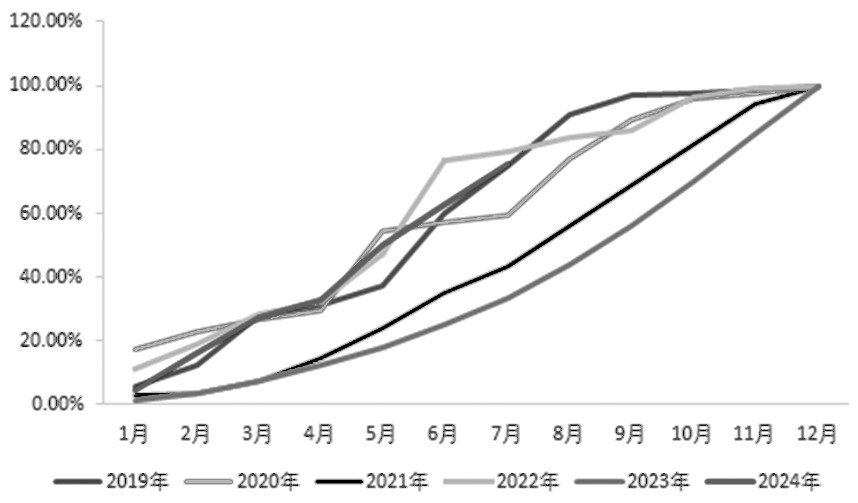

图为特别国债和地方专项债发行速度

2024年3月全国两会召开,政府工作报告提出,从今年开始拟连续几年发行超长期特别国债,专项用于国家重大战略实施和重点领域安全能力建设。自今年7月开始,特别国债发行提速,同时地方政府专项债发行也同步加速,或将给四季度经济改善提供增量财政资金。

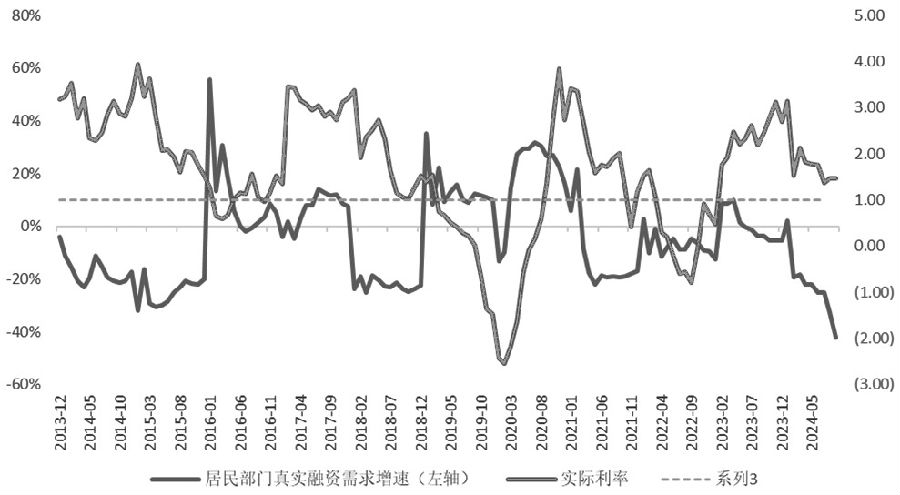

海外方面,美国经济大概率步入衰退周期,美联储货币政策也由平息周期进入降息周期,国内央行政策目标将会侧重在宽货币方面,政策利率和市场利率短期仍有加速下行的可能性。但是,历史来看,当政策利率迅速下行导致实际利率(一年期AAA同业存单利率-CPI)下降后,居民部门的融资需求均会迎来一轮增长期,实体经济在宽货币和宽财政的双重增量加码下有望迎来一轮短周期复苏,需谨防过度拥挤的国债市场高位剧烈调整的风险。

图为居民部门真实融资需求增速和实际利率走势比较

综合来看,2024年四季度宏观仍然是关键变量,美联储进入降息周期,美国经济软着陆或令外需短周期回升,国内宏观政策将聚焦于完成年内经济增长目标,内外需有望形成共振向上的合力。当前国债市场估值偏高,随着四季度实体经济改善,谨防短周期调整风险,但中长期来看,国债上涨逻辑仍在演绎,回调就是买入的机会。(作者单位:正信期货)

来源:期货日报网

24小时热点