上半年锂盐及锂电池产品价格持续下跌 “锂电双雄”之一的赣锋锂业业绩承压

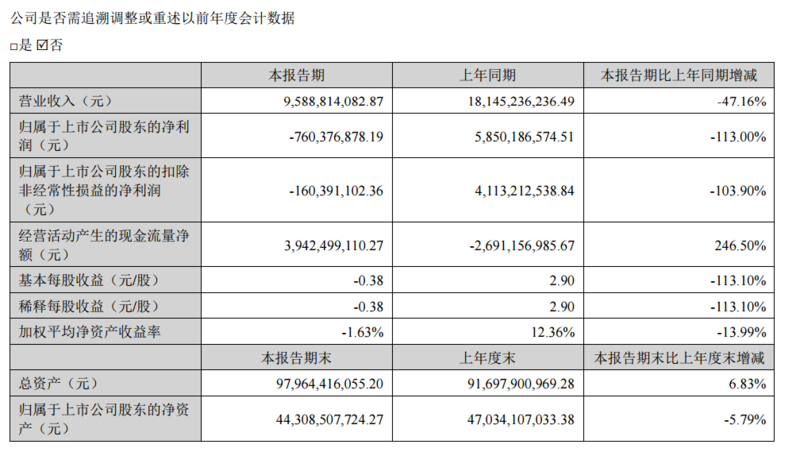

SMM 8月29日讯:8月28日,赣锋锂业发布其2024年上半年业绩报告,数据显示,公司上半年公司实现营业收入95.89亿元,同比下降47.16%;归属于上市公司股东的净利润亏损7.6亿元,上年同期净利润58.5亿元。公司净利润实际亏损情况与此前发布的业绩预告的亏损7.6~12.5亿元的范畴相吻合。

对于公司业绩变动的原因,赣锋锂业曾在此前发布业绩预告时坦言,报告期内,公司持有的金融资产 Pilbara Minerals Limited(PLS)股价下跌,产生较大的公允价值变动损失;此外,本报告期内,受锂行业周期下行影响,锂盐及锂电池产品价格持续下跌,虽然产品出货量同比增加,但公司经营业绩同比大幅下降。

与赣锋锂业并称为“锂电双雄”之一的天齐锂业,截至发稿前尚未发布2024年财报数据,不过据其此前发布的业绩预告来看,其业绩表现同样不容乐观,预计其上半年归属于上市公司股东的净利润亏损55.3~48.8亿元,2023年上半年同期盈利64.5亿元。

究其原因,同样与锂价相比去年同期大幅下降的情况脱不了干系。天齐锂业表示,上半年,受锂产品市场波动的影响,公司锂产品销售价格较上年同期大幅下降,锂产品毛利大幅下降。受公司控股子公司 Talison Lithium Pty Ltd(以下简称“泰利森”)化学级锂精矿定价机制与公司锂化工产品销售定价机制存在时间周期的错配影响,本报告期公司经营业绩出现阶段性亏损。

上半年锂价同比大幅下降 下半年能否“逆转”?

锂价同比大幅下降这一点,在SMM历史价格上也展现得淋漓尽致。据SMM历史报价显示,上半年国产电池级碳酸锂现货均价在10.37万元/吨左右,相较于2023年上半年的32.87万元/吨下跌22.5万元/吨,跌幅达68.45%。

回顾上半年,供应端,年初市场由于对2024年供给端大幅过剩以及锂盐价格将维持低位的预期,上下游均维持相应的去库以及低开工的策略。国内锂盐生产企业在今年1-2月受到春节假期以及集中检修的影响,锂盐产量到达谷底。但是从需求端来看,下游正极材料的排产因部分电池制造商提前下单采购正极材料而在1-2月便得到大幅回暖,因此,对于碳酸锂的补库采购在1月中下旬便开始进行。短期供需错配之下,碳酸锂的价格在1月底得到止跌回暖,并在3月终端价格战打响之后反弹幅度进一步提升。

但随着3-4月锂盐厂产量回复迅速,以及行业正极材料库存较高带来的材料端口订单逐步减少,因此锂盐的刚需面供大于求的情况再度显著突出。叠加5月开始头部终端电池企业给到对应正极厂的碳酸锂客供量级大幅提升,使得正极厂对锂盐的采购需求快速回落,碳酸锂价格也在5月后逐步下跌,并在6月底跌至上半年的低位9.15万元/吨。

但是这一低位在进入7月份之后早已被“超越”,在截至8月29日的这段时间以来,电池级碳酸锂最低一度跌至74200元/吨,创下其三年来的历史新低。不过近几个交易日,碳酸锂现货报价偶有上涨,其原因不乏受期货市场影响,部分紧贴盘面价格的锂盐厂报价有所上调,其余锂盐厂仍保持较为坚挺的挺价情绪;此外,当前下游材料厂和电芯厂正处于旺季备货阶段,排产有所上升。在此背景下,一些下游企业的询价和采购活动有所增加,使得之前低迷的碳酸锂现货交易市场略有回暖。

不过因上游锂盐厂在成本的强压下,依旧保持着强硬的挺价情绪,因此,碳酸锂市场上下游企业之间的价格博弈仍在持续进行。碳酸锂市场也维持着供应过剩的局面,SMM预计碳酸锂价格短期或仍将持续偏弱震荡运行。

展望下半年,SMM认为,尽管此前碳酸锂价格的大幅飙升吸引了许多企业加快布局,但当前整体开工率较低。不过,国内碳酸锂产能仍在扩张,许多锂盐厂仍有正进行在建和预期扩产的项目。但由于锂价持续低迷,下半年碳酸锂产量可能会低于之前的预期,但仍将保持在较高水平。

需求方面,从乐观的角度来看,今年接下来的时间里,中国储能市场的中标量超出预期,叠加近期美国储能并网拥堵情况的缓解,市场需求预计或迅速恢复。据SMM调研显示,8月~9月,磷酸铁锂正极材料的排产增加明显,且预期9至10月仍将保持高开工率。

因此,整体而言,在短期内碳酸锂产量预期下降但下游需求回暖的背景下,SMM预计9月份供需过剩的局面有所收窄。此外,由于下游库存较低,下游旺季备库也或将为锂价回弹提供一定支撑;但锂盐现货库存水平较高,可能会限制价格上行的幅度。同时,期货蓄水池货源外流或将对现货流通产生冲击,而对现货价格产生影响。

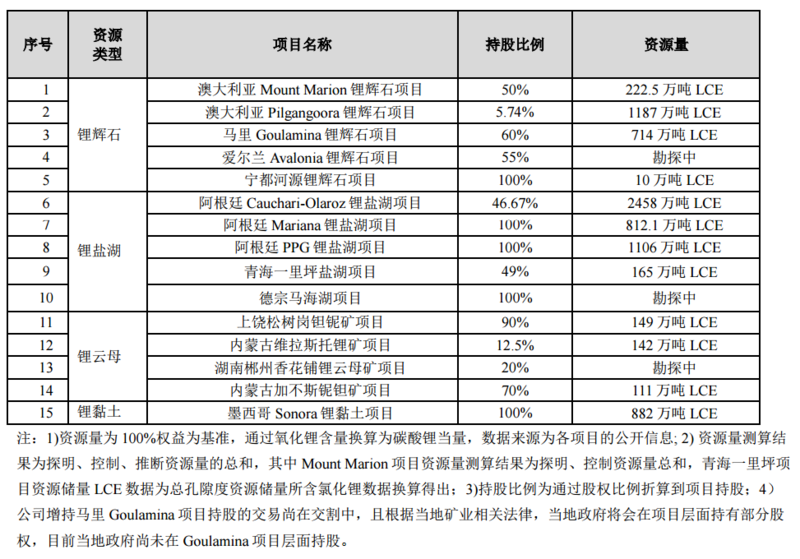

赣锋锂业海内外锂资源布局情况一览

在公告中,公司还介绍了上游锂资源的相关情况,公告显示,报告期内,公司继续增持 Mali Lithium 公司股权,目前已持有 Mali Lithium 60%股权并取得对其的控制权,MaliLithium 旗下 Goulamina 锂辉石项目一期的浮选产线建设正在进行收尾工作,破碎产线已经完成并且启动,开始破碎矿石备用,预计将于今年内产出首批锂辉石产品;本报告期内,公司在阿根廷的 Cauchari-Olaroz 锂盐湖项目产能爬坡进展顺利,目前产出已经爬坡至设计产能的 70%左右,该项目计划在 2024 年完成 20,000 吨-25,000 吨碳酸锂产品的生产;本报告期内,公司继续在推进阿根廷 Mariana 锂盐湖项目的建设工作,并计划在 2024 年底前试生产。

截至本报告披露日,公司在全球范围内直接或间接拥有权益的上游锂资源情况如下:

国内锂矿资源方面,赣锋锂业曾在投资者互动平台回复称,公司拥有以下储量:

1、宁都河源锂辉石项目100%权益,资源量为10万吨LCE;2、青海一里坪盐湖项目49%权益,资源量为165万吨LCE;3、上饶松树岗钽铌矿项目90%权益,资源量为149万吨LCE;4、内蒙古维拉斯托锂矿项目12.5%权益,资源量为142万吨LCE;5、湖南郴州香花铺锂云母矿项目20%权益,目前正在勘探中;6、内蒙古加不斯铌钽矿项目70%权益,资源量为111万吨LCE。

而近期,由腾辉能源引爆的固态电池热点话题,赣锋锂业方面也有参与,其表示,公司目前第一代固液混合电池已初步实现量产,第二代固液混合电池目前尚处于研发阶段。

提及公司未来发展展望,赣锋锂业表示,公司将检修巩固资源优势,持续获取全球上游锂资源,赣锋锂业认为,取得优质且稳定的锂资源对公司业务的长期稳定发展至关重要。公司秉承资源全球化布局的宗旨,将通过进一步勘探不断扩大现有的锂资源组合,并逐渐侧重于卤水等低成本资源的提取开发,积极提高公司的资源自给率水平。在卤水资源方面,公司将积极推进 Mariana 锂盐湖项目的开发建设和阿根廷 Cauchari-Olaroz 锂盐湖项目产能爬坡进展,PPG 项目作为公司在阿根廷的下一个重要锂盐湖资源布局,也将被打造成兼具环保、低碳、低成本特点的优质锂盐湖项目。在锂辉石资源方面,公司将持续关注全球范围内的优质锂辉石项目,同时积极与合作伙伴配合,确保澳大利亚 MtMarion、澳大利亚 Pilgangoora、以及非洲马里 Goulamina 等锂辉石项目的生产运营、产能建设顺利。在锂云母资源方面,蒙金矿业旗下内蒙古加不斯铌钽矿项目将成为公司开发锂云母类型资源的重要一环,公司今后将着眼于优质且低成本的锂云母项目开发。

来源:SMM