宏观因素定行情级别 中微观因素定价格走势

回顾甲醇市场近年走势,可以发现,宏观因素促成了约20%的行情,其中经济形势和行业政策决定了年度级别的行情;中观因素能够解释超过70%的行情,且成本和需求对中期价格的影响较大;微观因素对行情影响的占比不足10%,但显著增加的持仓量或趋势性的市场情绪,能够在短期内起到放大宏观和中观因素影响力的作用。

[2005—2023年甲醇价格变化]

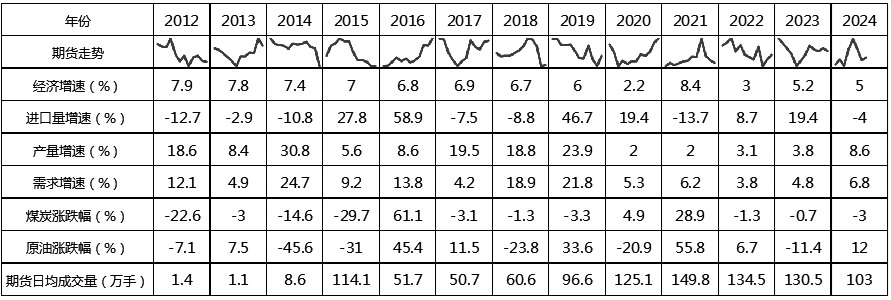

表为甲醇历年走势特征汇总

2005—2011年,甲醇紧跟煤炭,价格先涨后跌。受加入世贸组织以及人口红利的影响,21世纪初国内经济高速发展,煤炭和甲醇需求旺盛,现货价格持续上涨,二者于2008年上半年分别达到1000元/吨和4000元/吨。不过,接踵而至的金融危机令价格大幅下挫。为了应对危机,2008年年底我国出台四万亿元的经济刺激计划,加快基础设施建设,煤炭与甲醇需求得到提振,价格迎来新一轮上涨,但并未超过2008年的高点。2011年,地产政策逐步收紧、以铁路为代表的基建投资增速放缓,煤炭和甲醇阶段性供需错配,其价格陷入震荡。同年底,甲醇期货挂牌上市。

2012—2013年,甲醇期价区间震荡,冬季取暖需求和烯烃生产需求成为交易热点。甲醇期货上市头两年,价格在2600~3000元/吨的区间内震荡,此时日均成交量略高于1万手。2013年冬季,全球天然气供应紧张导致甲醇供应短缺,期货价格突破震荡区间,最高上涨至3600元/吨。天然气供应不足的问题随后每隔两三年就会再次出现,成为冬季甲醇价格上涨的主要驱动因素。2013年,宁波禾元(现为宁波富德)年产能60万吨和南京惠生(现为南京诚志)年产能30万吨的两套外采甲醇制烯烃装置投产,直接增加了华东地区甲醇消耗量约30%。低煤价高油价背景下,甲醇制烯烃工艺具备成本优势,在政策的扶持下,甲醇制烯烃产能加速扩张。不到5年时间,烯烃就成为甲醇第一大下游。

2014—2015年,利空频出,甲醇期价连续两轮下跌。供应显著增长(2014年产能增长23%)和能源价格下跌(原油下跌70%、煤炭下跌60%)导致甲醇期价最低运行至1600元/吨。2014年仓单问题以及2015年资金脱实向虚两个微观因素放大了下跌行情的级别。另外,2015年“8·12”天津滨海新区爆炸事故引发全国范围安全检查,尽管当时化工品市场全面上涨,但随后因化工品运输及仓储受限,生产企业库存被动累积,价格随之下行。自此,安全检查和运输受限成为甲醇交易时不得不考虑的问题,但其影响程度逐年减轻。

2016年,宏观利多发酵,甲醇期价触底反弹。经历了连续两年的下跌之后,宏观率先出现利多,地产和行业政策齐发力,叠加能源价格反弹和自身需求改善,甲醇期价稳步走高。供给侧结构性改革推动煤炭产能保持合理裕度和足够弹性,煤炭价格有所抬升,成本增加自然带动甲醇价格反弹。需要注意的是,虽然原油与甲醇没有上下游从属关系,但价格变化会通过烯烃间接传导。

2017年,中观因素主导市场,甲醇期价先跌后涨。年初,甲醇现货价格进一步上涨,每吨生产利润超过千元,生产企业开工率节节攀升。不过,烯烃和甲醛等下游亏损严重,随着部分企业的停产,供需错配导致甲醇价格回落。下半年,环保检查趋严,北方焦炉气装置频繁停车,冬季再现天然气供应紧张局面,天然气装置停车比例达到历史最高点,而产量大幅减少推动甲醇价格重返3000元/吨。

2018年,国际形势突变,甲醇期价冲高回落。烯烃成为甲醇第一大下游,一季度装置亏损停车和二季度价格上涨都影响了甲醇市场走势。伊朗是我国甲醇进口主要来源国。上半年,美国制裁伊朗,甲醇价格短暂上涨,而四季度,制裁效果不及预期,国内来自伊朗的货源不降反增,甲醇价格加速下跌。来自美国的进口甲醇长期低于5%,中美贸易争端互加关税的影响有限,但人民币汇率走弱引发甲醇进口成本上升,成为三季度甲醇价格上涨的原因之一。

2019年,甲醇期价持续下跌。我国和伊朗甲醇产能快速扩张,当年国内产量和进口量同比分别增长24%和47%,甲醇期价也从2700元/吨一路下跌至1900元/吨。尽管其间出现烯烃新产能投放以及天然气紧缺利多,也难以阻止甲醇的下跌趋势。值得一提的是,12月16日,甲醇期权上市,成交活跃,次年成交量就跻身前列。

2020年,疫情突发,甲醇期价跌至历史低位。疫情大规模暴发,甲醇现货运输受阻,上中游库存积压,4月华东港口库存大幅增加,进而引发抛售现象,期价跌至历史低值,这也导致时至今日,上中游都不再主动囤库。经过3个月的去库,供需重回平衡,叠加下半年需求改善,甲醇期价持续反弹。

2021年,成本显著增加,甲醇期价攀至历史高位。海外煤矿频繁停产,国内煤炭增量有限,全球煤炭产量低速增长。疫情后全球经济复苏,煤炭消费量增长6.3%,达到2014年以来的最高点。煤炭供需错配叠加甲醇装置检修与限产,甲醇期价上涨至历史高位。年底,甲醇定价逻辑重回需求端,市场正式开启新一轮下跌行情。

2022—2023年,成本与需求共同作用,甲醇期价中枢下移。2022年,俄乌冲突和欧洲气荒仅提供短暂利多,国内疫情防控和需求转弱令甲醇期价承压下跌。2023年上半年,煤炭价格再度回落,同时疫情后需求恢复不及预期,甲醇期价最低运行至2000元/吨。2023年三季度,需求环比改善,同时下游新产能加速投放,助力甲醇价格反弹。两年时间里,甲醇期价中枢下移300元/吨。

2024年,供需矛盾并不突出,甲醇期价窄幅震荡。上半年,进口量和产量超预期减少,传统下游新产能陆续投放,甲醇期价连涨5个月。年中,随着供应的回升和需求的转弱,期价小幅回调。9—12月,受需求旺季和气头检修的支撑,价格预计偏强波动。

图为上市至今甲醇期货主力合约收盘价走势

[宏观因素分析]

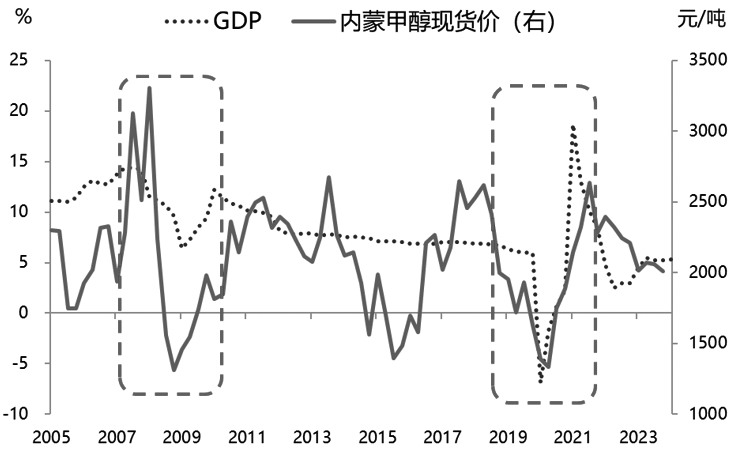

2008—2011年,国内经济快速发展,化工品需求强劲,甲醇走出长牛行情。2018—2023年,经济增长速度有所回落,化工品需求转弱,甲醇价格易跌难涨。对比GDP累计同比与甲醇价格,虽然二者相关系数只有0.27,但整体走势基本接近。

图为不变价GDP累计同比与甲醇现货价格走势

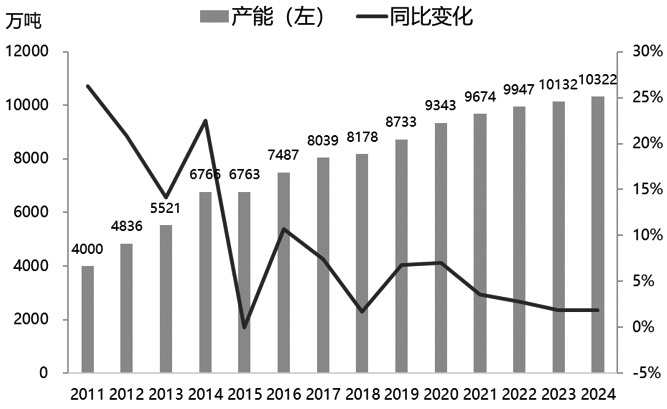

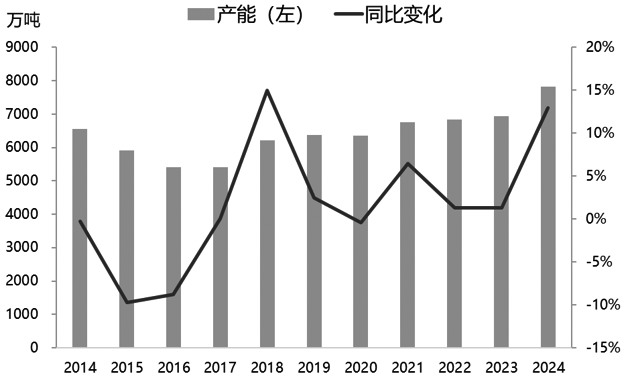

2010年,我国甲醇产能仅有3168万吨,到了2024年,已经突破1亿吨,15年的复合增速为8.2%。2010—2014年,国家提出大力鼓励发展煤化工,甲醇产能复合增速高达16.4%。此后,2015—2019年,虽然供给侧结构性改革对煤化工的影响较小,但甲醇产能复合增速下降至5.2%。2020年以来,政策限制新产能投放,产能复合增速降低至2%。

图为国内甲醇市场产能变化

[中观因素分析]

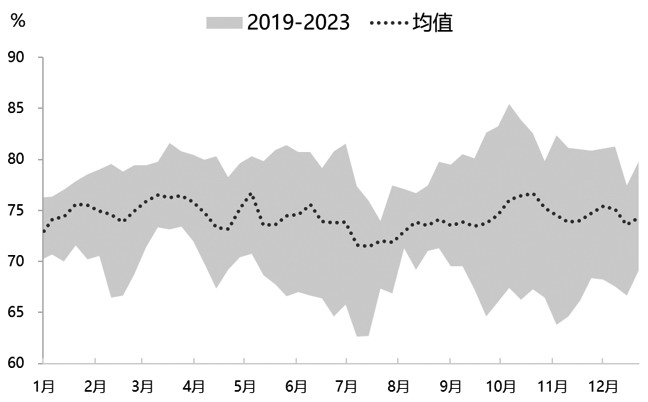

装置检修具有周期性,影响产量和进口量

通常,国内甲醇装置开工率在每年2月、4月、7月、8月和11月下降,其中2月多逢春节,开工率偏低属于正常现象。4月、7月和 8月是煤化工装置集中检修期,11月是天然气装置惯例检修期。当检修预期与实际不符时,期价更易上涨或下跌。例如,煤头装置检修力度常超预期,历年6月甲醇价格上涨的概率达到67%;气头装置检修力度有限,历年10月甲醇价格下跌的概率达到75%。

图为国内甲醇装置开工率变化

过去10年,海外甲醇产能经历了先减后增的过程,复合增速不足1%。2018年起,伊朗产能加速扩张,产能由500万吨增加至2023年年底的1551万吨。2024—2025年产能计划进一步增加660万吨,加上其他国家的新增产能,2025年海外产能预计突破9000万吨。随着海外产能的加速扩张,2019年起,我国甲醇年度进口量始终保持在1000万吨以上。进口量显著增加是2019年和2023年甲醇价格下跌的主要原因。

图为海外甲醇市场产能变化

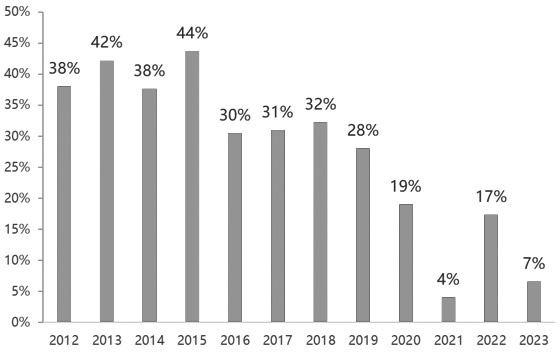

图为我国进口货源中伊朗甲醇占比情况

伊朗是我国甲醇进口主要来源国。2019年之前,国内自伊朗的进口量占比超过30%,而2019年之后,由于伊朗装置运行不稳定以及转口增多,我国自伊朗的进口量占比有所下降。海外甲醇装置通常于冬季检修,以至于我国甲醇进口量1—3月大幅收缩,这是1月甲醇价格容易上涨的主要原因。

需求领域出现分化,烯烃是绝对主力

甲醇消费增速与产能增速均呈早年高近年低的特征。其中,2014年、2016年、2018年和2019年的消费增速都超过10%,而2019年之后,消费增速回落至5%上下。过去10年的消费复合增速为11%,高于GDP增速6%。2024年,醋酸、MTBE和BDO等下游新增产能较多,甲醇消费增速预计能够回升至5.9%。

甲醇下游需求分为新兴需求和传统需求。新兴需求指近年来发展起来的烯烃、燃料、制氢等领域的需求,传统需求包含甲醛、醋酸等化工领域的需求。截至2023年,甲醇需求结构中,烯烃领域的需求占比高达53%,燃料约占18%,甲醛、MTBE、醋酸和二甲醚合计占20%,BDO占比首次超过2%。过去10年,甲醇主要下游的发展有所分化,BDO和烯烃行业高速增长,MTBE和醋酸行业缓慢增长,甲醛和二甲醚行业持续萎缩。未来,预计BDO行业延续高景气度,烯烃行业增长放缓,甲醛和二甲醚行业继续萎缩,MTBE和醋酸行业稳步增长。

截至目前,国内甲醇制烯烃在产装置共计31套,烯烃有效年产能合计为1751万吨,对应甲醇年消耗量为5253万吨。剔除自身配套的甲醇产能3530万吨,外采甲醇缺口在1723万吨,其中927万吨来自华东地区。可以说,外采甲醇制烯烃装置的开工率变化直接决定了甲醇需求的好坏。历年外采装置集中停车之后,需求减少都会导致甲醇价格下跌,最近一次发生在2024年6月。

部分下游利润微薄,甲醇与原油关联度更高

海外甲醇生产工艺多以天然气为原料,国内则以煤炭为主、以焦炉气和天然气为辅。过去10年,国际甲醇价格与天然气价格相关度较低,二者相关系数仅为0.31,天然气价格只在2013年和2021年的两次大幅上涨时影响到甲醇价格。甲醇期货与动力煤期货相关系数为0.58,虽然二者相关性不高,但走势趋同。甲醇期货与布伦特原油期货相关性为0.69,除了走势保持一致外,价格拐点出现时间也基本同步。因此,相比煤炭和天然气,原油更适合作为甲醇成本监测的高频指标。

图为布伦特原油期价与甲醇期价走势

相比成本起起伏伏,下游利润逐年下滑。甲醛企业常年利润微薄,平均在30元/吨;MTBE企业利润与成品油价格挂钩,平均在52元/吨。甲醛和MTBE企业利润变化对甲醇价格的影响较小。冰醋酸下游需求良好,企业利润较为丰厚,平均在978元/吨,其对甲醇价格上涨的接受度最高。例如,2021年,甲醇价格创出彼时新高,冰醋酸利润反而扩大。烯烃企业利润波动较大,当前较低的利润导致其对甲醇价格上涨的容忍度下降。历次甲醇价格大幅下跌之前,烯烃生产都处于严重亏损状态。

[微观因素分析]

持仓量增长预示波动加剧,期权成为情绪风向标

我们统计了期货成交量和持仓量与期价涨跌幅的关系,发现持仓量变化与价格波动的规律更加明显,即当周均持仓量环比增加40%以上时,期价涨跌幅超过3%的可能性显著提升,最高达到80%。

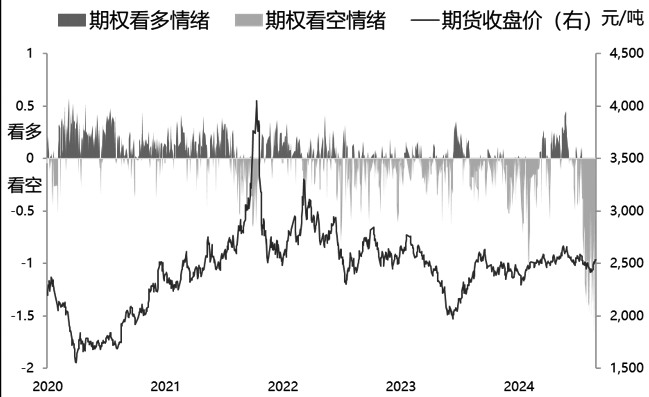

2020年12月,甲醇期权上市。之后,市场规模稳步扩张,仅用两年时间,日均成交量就跻身商品期权市场前五。众所周知,期货能够通过交割转换为现货,期权能够通过行权转换为期货。因此,期权市场的变化往往与期货市场保持一致。当看跌期权的成交量或持仓量远高于看涨期权时,期权市场看空情绪较浓,期货价格下跌的可能性更大。例如,2024年8月初,期权市场看空情绪升至历史高点,甲醇期价如期下跌。

整体而言,期货持仓大幅放量预示市场波动加大,期权市场情绪变化可以看作期货市场的风向标之一。

图为期权多空情绪与甲醇期价变化

来源:期货日报网

24小时热点