后市预计呈快跌慢涨格局

自8月7日央行强化长端利率管控以来,利率下行按下暂停键,债市大幅调整后进入高位震荡格局,双向波动明显加大。

图为10年期国债活跃券收益率及成交变化

现货交易热度降温

8月初,央行强化长债管控及加强国债违规交易监管,国债现券成交转淡,各期限品种现券成交活跃度明显回落。以10年期国债活跃券24附息国债11为例,单日经纪商成交笔数由8月6日的2952笔收缩至8月20日的214笔。对此,8月21日,中国银行间市场交易商协会副秘书长徐忠表示,“一些金融机构在央行提示风险后,又从一个极端走向另一个极端,‘一刀切’地暂停了国债交易,这既是其风险管理能力弱的体现,又是对央行意图的误读。”随后,国债现券成交活跃度边际修复,近日10年期国债活跃券单日经纪商成交提高至370~450笔,但较月初仍明显下滑。

2023年年底以来利率快速下行的“债牛”行情随着国债现券成交的放量而加强。近期成交缩量一定程度上是对前期交易“过热”的修正,市场基本回到2022年的水平。不过,交易从“过热”到“冷淡”,意味着债市流动性发生变化,一些流动性较差的债券品种面临风险,进而影响市场风险偏好。从配置需求来看,存款向理财和基金搬家现象持续、银行及保险机构负债端成本下移等,使得机构短期债券配置需求提升,机构欠配压力仍在但成交缩量,说明债市多空分歧较大。

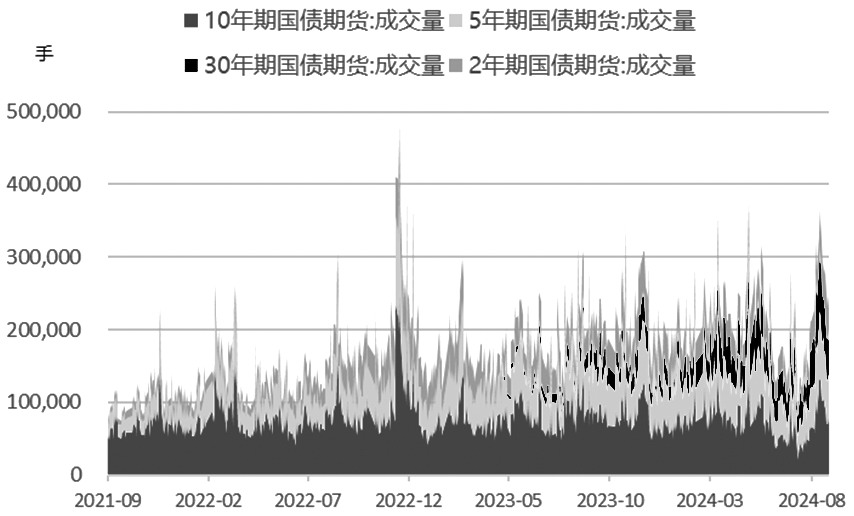

对国债期货而言,成交量和持仓量同样在8月初攀至阶段性高点,之后有所回落,但整体仍处于高位水平。这说明,在利率下行至历史低位的背景下,债券投资者利用国债期货进行空头套保或多头替代的需求仍大。同时说明,在债券价格走势扭转之前,投资者对国债期货的关注度较高,但成交量边际回落意味着趋势动能衰减。

前期信用债与利率债走势分化

8月中下旬,债市的一个突出特点是信用债下行、利率债企稳,而8月23日开始,二者走势趋同,表现为利率债回调。

本轮信用债与利率债走势分化的背后,是“资产荒”背景下,大量资金涌入债券市场,以至于期限利差、信用利差缩小甚至拉平。利差反映风险补偿差异,风险补偿降至极致意味着目前价格对流动性风险、信用风险事件发生概率的计价极低,若风险事件发生,则债券价格将大幅下滑。8月以来,监管部门对公募基金、理财产品等投向进行指引,降久期、提资质成为导向,利率债较信用债更受青睐。另外,近期,西安建工中票违约、岭南转债违约等风险事件引发信用债和转债市场下跌。机构为避免理财及债基大规模赎回风险,提前调整持仓,而仓位调整对信用债的负反馈显现。8月26—27日,债基净赎回量明显增加,存单、国债作为流动性较高的品种,出现超预期的抛售,利率债与信用债跟随式走弱。理财及债基的赎回情况成为目前债市的关注点之一。

图为国债期货成交情况

后市展望

本周前两个交易日,受债基赎回影响,国债期货回调,周三在央行加大公开市场操作净投放、资金利率下行背景下小幅修复。央行对利率曲线的调控态度以及理财赎回情况是现阶段利率走势的主导因素。2.3%和2.1%成为10年期和30年期国债收益率的“政策底”,进一步下探需要新的催化剂。当前,债市情绪由一致看多转为多空分歧加大,价格预计高位震荡,且呈快跌慢涨格局,建议关注每轮调整后的波段做多机会,同时做好仓位管理。(作者单位:广州期货)

来源:期货日报网

24小时热点