锰硅期权波动率交易与应用

慎选临近到期的合约,同时避免卖出较虚的看涨期权

文章介绍了波动率交易的基础概念与盈利原理,阐述了期权隐含波动率的均值回归性、偏度和非对称性对交易策略的影响。通过对2024年4月到7月锰硅期权市场的实证分析,展示了反向加仓在波动率交易中的应用,并提出在行权价与月份选择上的建议,以期为期权投资者提供操作经验。

[波动率交易如何盈利]

什么是波动率交易

波动率交易在全球期权市场占据一席之地。波动率交易具体指波动率低的时候进行双买期权交易,波动率高的时候进行双卖期权交易,同时保持Delta中性的一种交易策略。波动率交易具有胜率高且资金曲线Sharp高的特点。基于以上优势,波动率交易成为机构投资者常用的一种策略。

波动率交易盈利原理

本轮行情中做空锰硅期权隐含波动率实现盈利,利用了波动率交易的三个特性。

第一个是隐含波动率具有均值回归性。隐含波动率在一段时间内倾向于回归某个平均水平。事实上,即使出现隐含波动率长期未回归的情况,等到期权到期,期权时间价值变为0,隐含波动率也会接近0。

第二个是在锰硅价格快速上涨行情中,隐含波动率存在偏度。同一到期日不同行权价期权的隐含波动率存在明显的不对称性,隐含波动率的偏度反映了市场对未来波动性变化的预期。如果存在负向偏度,那么市场更担心未来价格走低,较低执行价期权的隐含波动率更高。相反,如果存在正向偏度,那么市场更担心未来价格走高,较高执行价期权的隐含波动率更高。

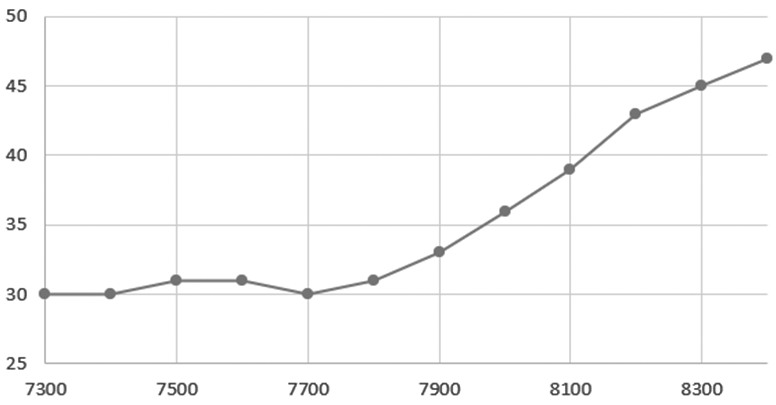

4月29日锰硅期权隐含波动率的偏度下图显示,当日,锰硅2409合约高开高走,日内涨幅为5.27%,收盘价为7828元/吨,对应VIX指数涨幅为24%。由图可知,虚值看涨期权部位存在明显的微笑右偏,这表明市场看涨情绪较浓,虚值看涨期权具有较高溢价,卖出对应期权较有优势。

图为4月29日锰硅期权隐含波动率偏度情况

第三个是隐含波动率具有非对称性。金融市场中,通常情况下,价格下跌所带来的波动率要比价格上涨所带来的波动率更大。隐含波动率的非对称性由投资者的心理因素引发。当市场价格下跌时,投资者往往更加恐慌,进而提振交易活跃度,隐含波动率进一步提升。相反,当市场价格上涨时,投资者往往更加理智,交易活跃度不会上升太多,隐含波动率也不会大幅提升。

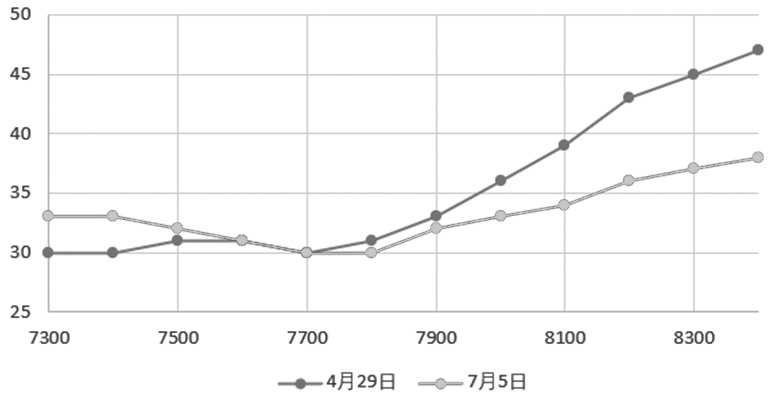

图为4月29日和7月5日波动率偏度对比

连续多日锰硅价格大幅上涨,期权隐含波动率呈现非对称性格局,市场看多情绪进一步升温,从而带动买入看涨期权成交。相对期货而言,期权具有交易成本较低、杠杆效应更高等特点。此时若锰硅价格上涨行情结束,则隐含波动率也会下滑。究其原因,看涨期权买方将陆续离场,交投情绪得到一定缓解,同时隐含波动率偏度随着时间推移逐步被市场再平衡,回到正常的微笑曲线状态。

笔者将4月29日和7月5日的隐含波动率偏度进行对比发现,随着上涨行情的结束,市场情绪明显降温,深度虚值看涨期权的隐含波动率大幅回落,波动率偏度得到修复,期权溢价率也随之降低。由于隐含波动率偏度的存在,当市场交投情绪较高时,可以通过做空溢价较高的合约来获取Alpha收益。

[波动率交易的应用]

本部分详细介绍4月24日至7月5日做空锰硅期权隐含波动率的过程。这一时间段内,锰硅2409合约从7078元/吨一度上涨至最高9786元/吨,涨幅近2800元/吨。同期,锰硅VIX指数从20.24上涨至30.2,涨幅近10。

看涨期权比例价差

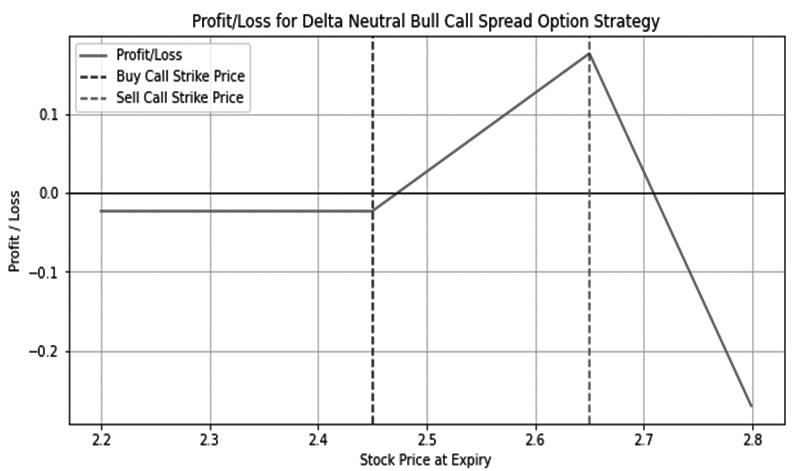

看涨期权比例价差的核心是买入低行权价看涨期权,同时卖出数量较多的高行权价看涨期权,判断后市有一定的上涨空间,但空间不大。这种策略的优势在于能在限制潜在亏损的同时提高盈利可能性,适合对市场走势持中度乐观态度的投资者。然而,这种策略的缺点是若市场下跌或上涨幅度超出预期,则可能导致不利后果,特别是由于卖出看涨期权的数量较多,一旦市场走势逆转,就会放大损失。因此,执行此策略需要准确的市场预测和严格的风险管理。

图为看涨期权比例价差盈亏结构

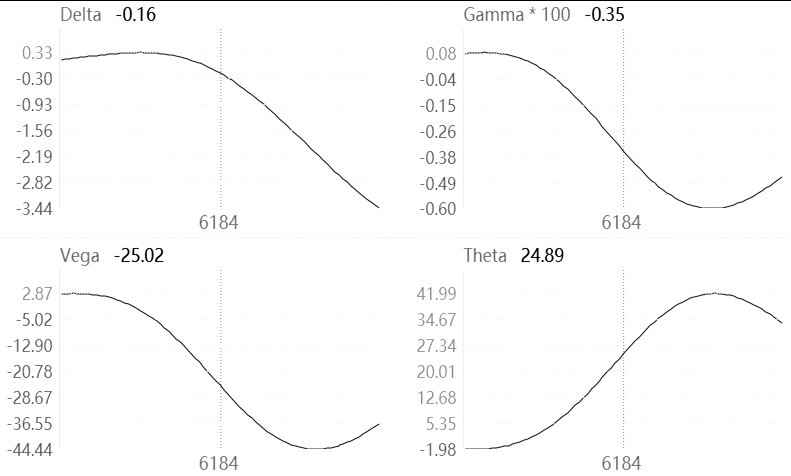

图为看涨期权比例价差下希腊字母变化

从希腊字母的角度考虑,初期交易时满足做空隐含波动率的条件。该策略Delta偏向中性;Gamma为负,隐含波动率对其不利;Vega为负,隐含波动率下跌会产生盈利。由于锰硅价格出现明显的趋势性上涨行情,此时从交易的角度考虑,逆市进行传统的双卖做空隐含波动率操作并不是一个较好的选择,而看涨期权比例价差在锰硅价格达到卖出看涨行权价之前均处于盈利阶段,可以承受额外的5%左右的涨幅,相较双卖策略效果更佳。此外,从隐含波动率偏度可知,锰硅价格持续上行令市场看涨情绪升温,看涨期权隐含波动率远高于看跌期权隐含波动率,故卖出较多的虚值看涨期权有望获得更多的超额收益。

具体参数

利用锰硅行情进行做空期权隐含波动率交易的具体参数如下:

其一,保持Delta中性,在开仓时确保比例价差为方向中性,并在收盘时维持中性。

其二,均选择主力合约,确保合约流动性、真实性。

其三,采用反向加仓原理,初始Gamma值为0.005,当标的超过卖出看涨期权行权价时,额外再增加一倍Gamma值的仓位,并采用最新的平值期权构建看涨比例价差策略。

其四,行权价的选择上,买入的看涨期权选择平值期权,卖出的多份看涨期权选择Delta值在0.1~0.2的行权价,这意味着相关期权的行权概率在10%~20%,有助于确保虚值期权尽量不被行权。

操作结果

在明确使用看涨期权比例价差策略作为主要策略以及设置对应的策略参数后,对该策略进行回测。

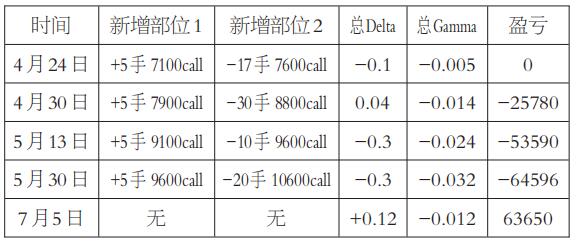

表为看涨期权比例价差仓位变动

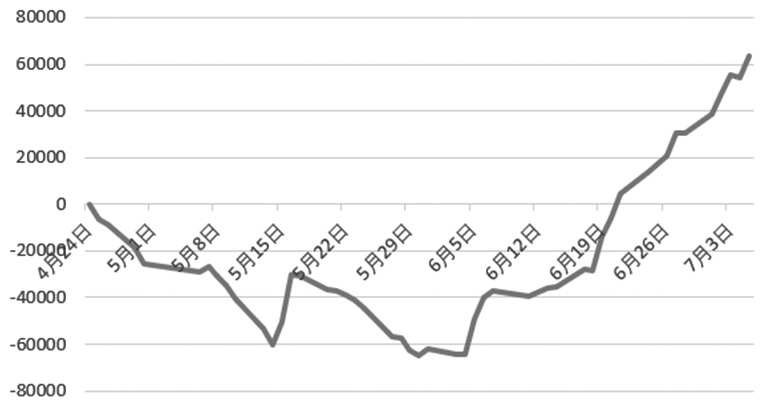

图为看涨期权比例价差盈亏情况

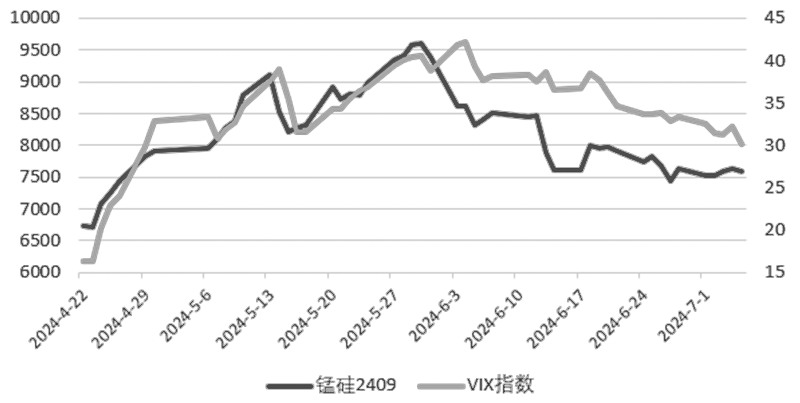

图为锰硅价格和VIX指数变动

上表展现了4月24日至7月5日期间,看涨期权比例价差的仓位变化。4月24日,锰硅VIX指数创出新高,此时建仓做空隐含波动率策略。其中,4月30日、5月13日、5月30日行情出现反向加仓信号,对应的锰硅2409合约出现涨破卖出虚值看涨期权行权价的现象,需要在初始仓位的基础上进行反向加仓,每次增加初始仓位Gamma值一倍的持仓量,并始终保持Delta中性。经过3次反向加仓,总体Gamma值随着行情上涨逐渐上升。而6月,锰硅期货价格见顶,转而震荡下跌,Gamma值随着标的的下跌逐步降低,利润快速兑现。

看涨期权比例价差盈亏图说明,在两个多月的交易周期中,近3/4的时间该策略处于亏损状态,是由于波动率在建仓后持续上升。该策略共计进行了3次反向加仓,绝大部分时间盈利均为负,盈亏比为1∶1。

在该策略周期内,4月24日,锰硅VIX指数为20.24,于6月4日达到本轮高点42.83,涨幅超过100%;7月5日,VIX指数回归MA60均线30.2,但较策略初始仍有10个点的涨幅。从图中可以清晰发现,当锰硅价格快速上涨时,期权对应的隐含波动率也上升;当锰硅价格下跌时,期权对应的隐含波动率也下跌,这种现象就是波动率非对称性的表现。

对结果的讨论

本部分从理论视角探讨以下问题:

问题一,该策略进场时VIX指数为20,出场时VIX指数为30,作为波动率交易,为什么能在该行情下盈利?

该策略之所以能盈利,主要得益于两点。

第一,反向加仓。

采用反向加仓更多是因为做空期权隐含波动率本身是一种左侧交易,即未来行情可能持续,但并不能准确预估VIX指数能上涨到什么程度,需要逐步加仓,直到市场情绪出现反转。利用反向加仓,波动率交易只需在市场情绪较高的时候入场,后续等待市场变化即可。若建仓伊始波动率即出现下跌,则该策略可能盈利较小。该策略3次反向加仓时,VIX指数分别为37、38、42。反向加仓进一步拉高了整体持仓的隐含波动率点位。

第二,隐含波动率存在偏度。

隐含波动率存在偏度是该交易出现超额收益的关键。初始建仓时,锰硅期权隐含波动率偏度并不明显,随着锰硅价格的快速拉升,正偏度作用下价格往往被高估,卖出时价格更有优势。在随后的3次反向加仓中,卖出虚值看涨期权的隐含波动率较平值看涨期权高0.1~0.15,策略中做空Vega的部位均为深度虚值看涨期权。而随着市场情绪的恢复,隐含波动率偏度开始修复,该策略可以获得更多的超额收益。

问题二,利用比例价差做空期权隐含波动率如何选择合适的行权价和月份?

笔者认为,比例价差参数的选择取决于两点。

第一,选择Delta值在0.1~0.3之间的行权价。

期权的Delta值可以理解为该期权被行权的概率,看涨期权比例价差盈利的核心是卖出看涨期权出现大幅下跌,Delta值自然不宜过大,而Delta值过小,可能出现较为极端的比例,例如1∶20,若此时锰硅价格快速上涨,则头寸将陷入深度亏损窘境。此外,也可以根据基本面判断、技术面分析等来选择卖出看涨期权行权价。

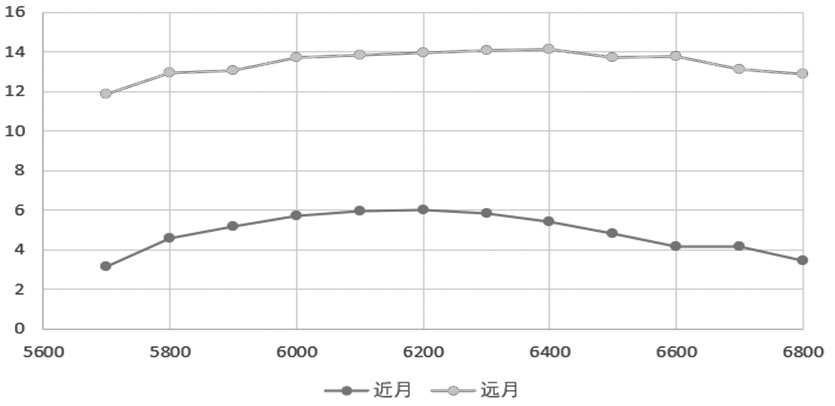

第二,慎选近月合约。

波动率交易是赚取波动率下跌带来的利润。近月合约相较远月合约对波动率的敏感度更低,时间价值更小。在相同行权价下,远月合约期权的Vega值远高于近月合约期权,说明VIX指数的波动对远月合约影响更大。

图为近月合约和远月合约波动率对比

[结论]

本文探讨了前期锰硅价格和波动率快速上涨的背景下,如何通过看涨期权比例价差做空隐含波动率,并通过持续调整期权持仓来有效应对市场波动,最终实现盈利。结果表明,比例价差策略能够有效做空隐含波动率并获利,这主要得益于期权隐含波动率的回归性、非对称性和偏度。在交易过程中,当出现单边趋势行情时,做空期权隐含波动率通常被视为左侧交易,即趋势结束时隐含波动率会回落。为了提高策略胜率,需要通过反向加仓来降低持仓成本。此外,期权的行权价和到期月份的选择也至关重要。建议避免卖出较虚的看涨期权,同时避免临近到期的期权,因为临近到期,隐含波动率对期权价格的影响有限,很难有效达到做空隐含波动率的目的。(作者单位:上海融致实业)

来源:期货日报网

24小时热点