下半年将呈现前高后低走势

[原油高位运行增强成本支撑]

石油沥青是原油蒸馏后的残渣,是一种炼厂产品,从理论上来说,原油价格走势对沥青价格走势会有成本指引。从历史数据来看,沥青期货与国内外原油期货价格走势具有非常强的关联性,长期相关性能达到0.9,整体表现为沥青走势受到原油走势驱动,以跟随原油为主,大趋势上基本与原油保持一致,但由于阶段性供需面的差异,个别时期两者走势存在背离的情况。今年上半年沥青趋势上依旧以跟随原油为主,但由于自身基本面偏弱,整体表现弱于原油。

宏观层面,今年上半年全球经济延续弱复苏,主要经济体经济走势分化,欧美通胀水平相对偏高,货币宽松依旧谨慎,美联储下半年将开启降息周期。原油供需面,今年上半年OPEC+维持低产令原油市场维持紧平衡,展望下半年,从供给端来看,三季度OPEC+减产仍将延续,其他产油国供给相对稳定,三季度全球原油供给仍将维持低水平,四季度OPEC+存在逐步恢复产量的预期,可能推升全球原油供给。从需求端来看,全球经济表现疲弱对石油消费水平形成明显打压,今年全球石油需求增速将明显低于去年,同时中美两大消费国需求增量有限,但三季度是石油消费旺季,消费将阶段性回升,而四季度需求将季节性回落。整体上,下半年原油市场有望维持供需偏紧格局,三季度供需缺口相对较大,四季度供需结构预计边际趋弱。从油价运行逻辑来看,OPEC+减产对油价形成底部支撑,但向上的空间取决于需求成色,三季度在原油供给低位以及需求季节性改善的背景下,油价有望维持区间波动,四季度供需结构转弱将令油价走势承压。预计下半年原油将呈现前高后低格局,SC原油波动区间在550~670元/桶,Brent原油波动区间在75~90美元/桶。

[低利润持续制约供给]

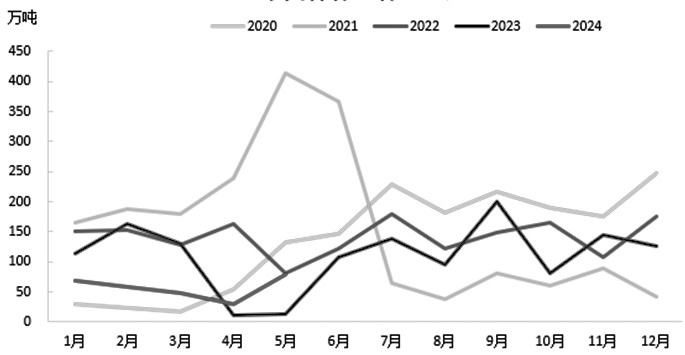

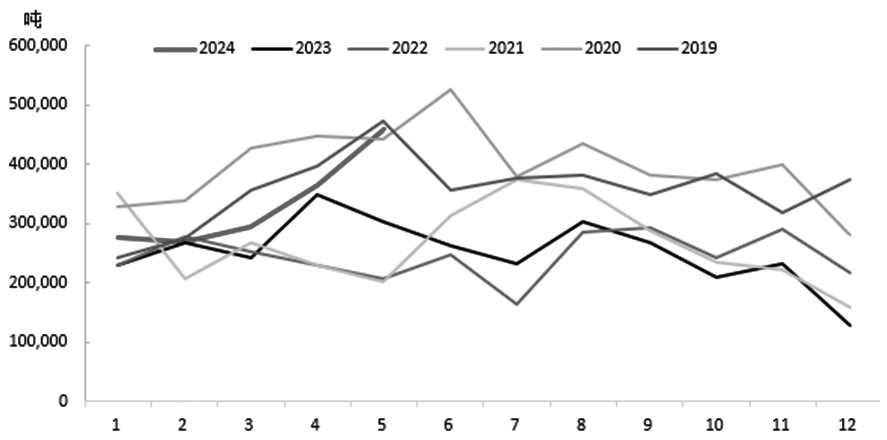

国内炼厂沥青生产原料以重质原油为主,中石化主要使用沙特中质、重质原油,中石油主要使用国产原油及南美、中东原油等,中海油以海洋油为主,而沥青产能占比较大的地方炼厂以稀释沥青为主要原料,同时会与其他少量轻质原油进行掺炼。稀释沥青主要产自委内瑞拉,作为国内沥青生产的主要原料,其沥青出率较高,在60%左右,尤其是地方炼厂普遍使用稀释沥青来加工沥青。但受地缘局势动荡以及政策变化影响,稀释沥青供给并不稳定。今年上半年,美国宣布重启对委内瑞拉的石油制裁,但从委内瑞拉原油出口船货量来看,整体对外供给仍相对稳定,但稀释沥青贴水幅度有所加深。今年上半年,国内稀释沥青进口量显著回落,1—5月国内稀释沥青进口量为284万吨,同比下降35%,月均进口量仅为56.8万吨。2023年国内稀释沥青进口量达到1327万吨,月均进口量为111万吨,而2022年月均进口量为141万吨。在今年上半年稀释沥青进口下降的背景下,国内地炼普遍通过增加燃料油进口来补充原料缺口,今年1—6月国内5~7号燃料油进口量累计达到1195万吨,虽然同比下降11%,但主要因2023年进口基数较高,2023年上半年同样因稀释沥青进口受限,国内燃料油进口大增。整体来看,虽然国内稀释沥青供给依旧不稳定,但沥青原料来源趋于多样,尤其是燃料油进口增加对地炼原料带来补充,且受低利润、低需求影响,今年国内沥青炼厂开工维持低位,对沥青原料需求量偏低。下半年虽然沥青消费将季节性增长,炼厂开工负荷也将随之提升,但即便稀释沥青进口水平仍偏低,燃料油进口增加仍可补充地炼原料,预计不会出现供应缺口。

而今年以来,受低利润影响,炼厂生产积极性受到持续压制,沥青供给整体维持低位。根据机构数据,年初以来,国内沥青炼厂开工负荷整体维持在20%~30%,处于历史同期偏低水平。今年1—6月沥青产量累计达到1332万吨,同比下降7.6%,7月国内沥青计划排产量为209万吨,环比和同比均进一步下降。从沥青绝对利润来看,今年沥青整体表现弱于原油,使得沥青绝对利润水平被持续压制,4月山东地炼沥青综合生产利润一度跌至近-1200元/吨,此后随着成本的走跌,沥青生产利润被动修复。从沥青相对利润来看,虽然今年国内成品油表现不佳,但整体相对好于沥青,柴油与沥青价差处于相对高位,焦化分流需求偏强。整体来看,在沥青原料供给未出现不足的情况下,低利润持续制约沥青供给,但下半年随着沥青消费逐步进入旺季,需求的增长有望提升炼厂生产积极性,沥青供给有望出现回升,但同比预计依旧偏低。

图为国内稀释沥青进口量

从进出口来看,今年1—6月国内沥青进口量累计达到167万吨,同比增加19.54%,1—6月国内沥青出口量累计为15.6万吨,同比减少27.21%。今年以来,国内沥青进口整体保持增长趋势,韩国、阿联酋、阿曼、新加坡仍是主要的进口来源国,合计进口占比达到90%。国内沥青进口环比增长主要受需求季节性提升推动,同时中东低价资源也促进了进口的增加。

图为国内5-7号燃料油进口量

[需求同比预计回落]

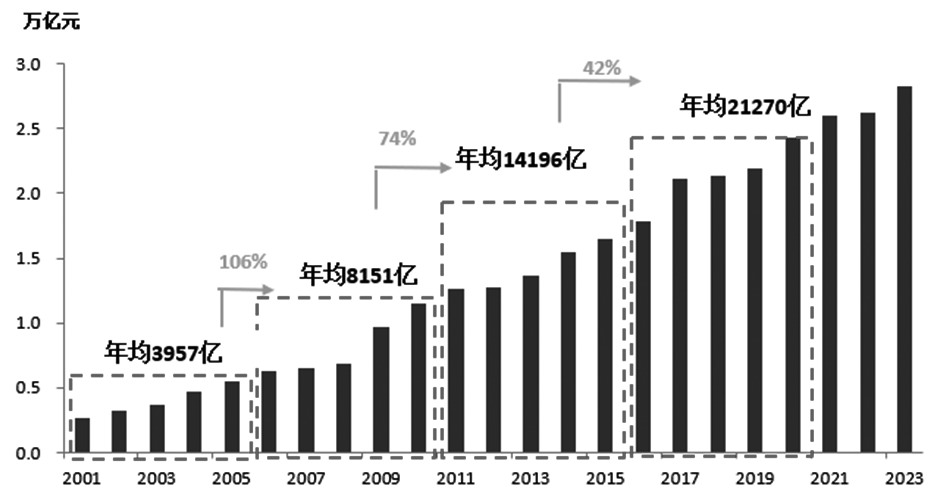

图为国内公路建设投资总额

沥青道路需求与国家公路建设量、建设周期息息相关,从长周期来看,沥青道路需求与国家公路建设五年规划有关,而从短周期来看,与公路建设投资进度及阶段性项目开工有直接关系。从国家“十四五”公路建设规划来看,“十四五”期间公路建设总里程预计达到550万公里,较“十三五”增长30.2万公里,年均增幅为6万公里,其中高速公路建设总里程预计达到19.81万公里,较“十三五”增长2.9万公里,年均增幅为0.58万公里,较“十三五”略有提高,但与“十二五”相比存在差距。2024年是“十四五”第四年,公路建设项目进入赶工期,但从长周期来看,随着公路建设投资增幅逐步放缓,道路沥青需求增量也将明显受限。

道路沥青需求是沥青的主要需求领域,在国内沥青总需求中的占比在75%左右。2024年1—6月,国内沥青表观消费量达到1509万吨,同比下降4.61%。另外,今年1—5月,国内压路机销量累计同比下降10.7%,摊铺机销量累计同比下降9.56%,也从侧面反映了公路施工需求的低迷。上半年是沥青的消费淡季,公路项目施工偏少,沥青需求用量相对有限,今年上半年沥青炼厂出货量整体小幅增长,但明显低于2023年同期水平。三季度沥青消费将逐步进入旺季,需求量预计达到年内高峰,但从今年的情况来看,预计项目需求依然受限,沥青需求预计不及2023年的同期水平,11月以后随着气温的下降,沥青需求将再度转弱。整体上,预计今年下半年沥青道路需求将相对好于上半年,但难有较高的期待。

另外,国内沥青防水需求在沥青总需求中的占比在20%左右。但近两年国内房地产市场调整给防水行业的发展带来了挑战。

图为国内基建及道路运输业投资完成额累计同比

[后市展望]

从成本端来看,三季度原油供需结构预计偏紧,四季度供需面边际弱化,对应油价三季度有支撑,四季度转弱,整体预计呈现前高后低走势,SC原油波动区间预计在550~670元/桶,Brent原油波动区间在75~90美元/桶。

从沥青的供需面来看,虽然今年上半年稀释沥青进口下降,但燃料油进口增长对原料端形成补充,下半年稀释沥青进口仍面临不确定因素,但预计不会对沥青供给造成影响。上半年低利润、低需求持续抑制沥青炼厂开工,而三季度随着沥青需求的季节性好转,沥青供给预计有所回升,但幅度有限,四季度沥青炼厂开工将再度回落。三季度沥青消费进入传统旺季,但今年资金面趋紧依旧会制约项目开工及沥青需求的释放,同时房地产市场调整继续抑制沥青防水需求,预计下半年沥青需求同比出现下降。整体来看,三季度在沥青供给处于低位和需求季节性好转带动下,沥青现货有望维持去库,但整体供给预计保持充裕,四季度沥青供需结构预计再度转弱。

从沥青价格走势来看,三季度成本偏强叠加沥青供需结构好转将对沥青价格形成支撑,而四季度成本预计走跌与沥青供需面转弱形成共振,沥青价格将走弱。整体上,预计下半年沥青价格呈现前高后低走势,波动区间预计在3400~3800元/吨。(作者单位:方正中期)

来源:期货日报网

24小时热点