降息预期升温难敌需求担忧 本周铜价下跌 下周宏观因素或将使铜偏强运行【SMM周评】

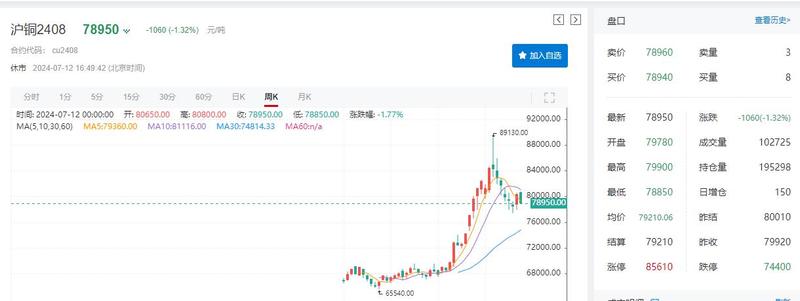

SMM7月12日讯:本周铜价跌多涨少,从沪铜本周的表现来看,美国非农报告进一步凸显劳动力市场降温,增强了市场对美联储降息的预期,使得伦沪铜在周一分别涨至了本周的最高点1000美元/吨和80800元/吨,然而不管是鲍威尔发言偏鸽还是美国6月CPI的降温,都难敌海内外铜库存高企的压力以及市场对铜消费因铜价居高受抑的担忧,截至7月12日17:52分,沪铜跌1.32%,报78950元/吨,沪铜本周的周线跌幅为1.52%;伦铜涨0.12%,报9798.5美元/吨,伦铜本周的周线跌幅暂时为1.46%。

现货市场

现货方面:7月12日,SMM1#电解铜的均价为78840元/吨,较上周五即(7月5日)79780元/吨的均价下跌了940元/吨,周度跌幅为1.18%。

宏观方面

【海关总署:上半年我国货物贸易进出口总值同比增6.1% 贸易规模再创新高 季度走势持续向好】据海关统计,上半年,我国货物贸易进出口总值21.17万亿元人民币,贸易规模再创新高,同比增长6.1%。其中,出口12.13万亿元,增长6.9%;进口9.04万亿元,增长5.2%;贸易顺差3.09万亿元,扩大12%。按美元计价,上半年,我国进出口总值2.98万亿美元,增长2.9%。其中,出口1.71万亿美元,增长3.6%;进口1.27万亿美元,增长2%;贸易顺差4350亿美元,扩大8.6%。

【央行:上半年社融增量为18.1万亿 人民币贷款增13.27万亿 6月M2同比增6.2%】据中国人民银行公布的数据显示,央行初步统计,中国1-6月社会融资规模增量为18.1万亿元,预估为182018亿元,1-5月为148018亿元。上半年人民币贷款增加13.27万亿元。分部门看,住户贷款增加1.46万亿元,其中,短期贷款增加2764亿元,中长期贷款增加1.18万亿元;企(事)业单位贷款增加11万亿元,其中,短期贷款增加3.11万亿元,中长期贷款增加8.08万亿元,票据融资减少3440亿元;非银行业金融机构贷款增加3889亿元。6月末,广义货币(M2)余额305.02万亿元,同比增长6.2%。狭义货币(M1)余额66.06万亿元,同比下降5%。流通中货币(M0)余额11.77万亿元,同比增长11.7%。上半年净投放现金4292亿元。

【美国6月CPI超预期放缓 9月首降概率冲至近90%】当地时间周四,美国劳工部公布的数据显示,因汽油价格大幅下跌,美国6月份通胀超预期放缓,为美联储今年晚些时候开始降息提供了进一步的保障。具体数据显示,美国6月未季调CPI年率录得3.0%,远低于市场预期的3.1%,大幅回落至去年6月以来最低水平。6月季调后CPI月率录得-0.1%,为2020年5月以来首次录得负值。此外,美联储主席鲍威尔本周在国会作证时,开始为降息做铺垫,这可能会被证明是更坚实的降息基础。他指出,劳动力市场降温意味着持续高通胀的潜在源头已经减弱。他还表示,就业市场的进一步疲软可能是不必要的,也是不受欢迎的。据CME的美联储利率观察工具显示,美联储在9月的会议上降息的可能性冲高至近90%,高于报告发布前预期的80%。(财联社)

基本面

全国主流地区铜库存出现下降 下周库存或继续减少

截至7月11日周四,SMM全国主流地区铜库存环比周一下降0.94万吨至38.86万吨,且较上周四下降2.12万吨。具体来看,上海地区库存较周一下降0.92万吨至25.08万吨,本周进口铜到货量较少,且现货升贴水也接近平水,冶炼厂发货至仓库的意愿下降,另外下游采购量也较上周增加。江苏地区库存微幅增加,本周该地区到货量和出库量相差不大。广东地区库存增加0.04万吨至8.06万吨,本周广东地区到货量较上周减少,进口铜到货大幅减少但国产铜到货增加;然而广东终端消费仍未好转,这从广东日均出库量维持在低位也能反映出来。天津地区库存减少的主要原因是周边冶炼厂检修使得供应量减少。

展望后市,据SMM了解,下周进口铜到货量不多且国产铜增量也有限,料下周总供应量会较本周减少。而下游消费方面,换月后下游采购量会增加,且近期有不少精铜替代废铜消费。因此,SMM认为下周将呈现供应减少需求增加的局面,周度库存或继续减少。

LME铜库存方面,近来LME铜库存高企,更是在7月11日升破了20万吨。7月12日,LME铜库存较前一交易日下降550吨至206225吨。

供应方面

Antofagasta年中谈判结束后,铜精矿现货TC持续回升。CSPT小组将现货采购TC指导价定在30美元/吨,后续铜精矿指数仍有回升空间。

产量方面:进入7月,虽然仍有冶炼厂要进行检修,据SMM统计有4家冶炼厂要检修涉及粗炼产能100万吨,但已经较6月时的8家大幅减少。而且随着前期检修的冶炼厂陆续复产总产量将增加,我们认为这将是令7月产量增加的主要原因。另外,西南地区某冶炼厂将加快投产速度,这也是令产量增加的原因之一。然而也有一些不利因素制约产量的增加,目前铜精矿供应依旧紧张(截止至6月28日SMM进口铜精矿指数报0.04美元/吨,较上月上升1.01美元/吨),再加上粗铜和阳极板供应量也开始减少,部分冶炼厂不得不小幅减产。此外,7月天气炎热部分冶炼厂主动降低了生产效率,令产量出现下降。SMM根据各家排产情况,预计7月国内电解铜产量为101.66万吨,环比增加1.16万吨升幅为1.15%,同比增加11.45万吨增幅为9.8%。

需求方面

线缆方面:本周(7.5-7.11)SMM调研了国内部分电线电缆企业的生产和新订单情况,综合来看,本周线缆企业综合开工率为83.21%,环比增长1.58个百分点。从SMM调研来看,在铜价波动幅度放缓的背景下,本周终端下单频率逐渐提高;从需求总量来看,本周样本中多家企业表示近期两网均有集中招标和下单动作,据企业表示:当前本应处于终端工程建设时期,此前的积压需求有逐渐恢复之势,但整体来看铜价仍居高位,对终端企业而言压力仍存,使得本周线缆企业的新订单仅表现为小幅上涨。

后市

宏观方面:国内:下周三中全会将召开,市场预期会上将出台利好的经济政策进而使得铜价偏强运行。此外,下周还将公布我国二季度GDP以及中国6月规模以上工业增加值年率等数据、关注国新办就国民经济运行情况举行新闻发布会。国外方面:下周多位美联储官员将密集发声、美联储公布经济状况褐皮书从而将为市场判断美联储的利率路径提供更多指引。此外,还需关注欧洲央行公布利率决议的情况。

基本面上,本周国内铜库存出现下降,预计下周国内铜库存受供应减少需求增加的影响或将继续下降。而LME铜库存目前累库至20万吨上方。

预计下周铜价受宏观因素的带动或将偏强运行。不过,本周美联储降息预期升温、美元指数周度下跌,未抵消市场对铜消费需求的担忧,可以看出,基本面对铜价走势的影响愈发凸显。SMM将及时跟踪影响铜消费需求变化的因素。

机构声音

华鑫期货指出:昨晚美国CPI数据低于预期,美元下行,但对基本金属影响有限,市场从对美元的关注转为经济衰退对需求端的利空,微观层面,国内外库存偏高对盘面形成压力,本周铜价下跌几乎将上周的反弹幅度覆盖。值得注意是,金铜比创阶段新高,也是市场走衰退逻辑的证据之一。 下周一,国内将召开二十届三中全会,注意政策预期对于市场的影响。

迈科期货表示:宏观外强内弱,降息预期提前部分抵消国内悲观预期,整体偏空。现货需求维持平淡,LME继续大幅增库且中国比价恶化,短线情绪转空,铜价向下寻找支撑。前期铜价在78000下方出现沪铜对伦铜升水、废铜对电铜升水,是现货强支撑信号。预计价格回落时将再次重获支撑。建议逢低重新短买。

中信证券研报指出,铜需求结构的两点传统认知亟待重塑:一是锂电、风光储的持续发展将促进终端需求由传统领域主导转为能源转型领域主导;二是我国实际需求占比难言绝对主导,欧美以及新兴市场潜能不容小视。前期终端阶段性降速以及高铜价致使国内需求停滞。当前海外需求已率先修复,未来在海内外共振补库和国内消费旺季的预期下,叠加地产、线缆领域需求有望由失速转为企稳,终端复苏有望催化铜价强势运行。预计2024下半年铜价运行区间为9500美元—12000美元/吨。往更远看,新能源、新经济和新兴市场的发展有望驱动铜需求从周期性迈向成长性。看好供需格局持续改善对于铜价的提振作用,推荐铜板块的配置价值。

来源:SMM

24小时热点