关注IF、IH的低位配置机会

大市值、低估值板块仍占优

今年以来,股指市场呈现明显的结构性行情特征。在风险偏好改善前,大盘与低估值板块或继续占优,关注IF、IH的低位配置机会,以及“科特估”概念给IC、IM带来的阶段性交易机会。

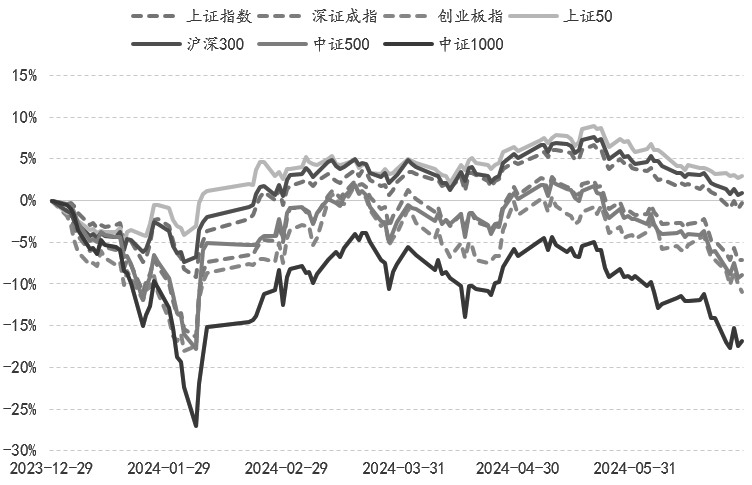

图为上半年A股指数涨跌幅

今年以来,股指市场呈现明显的结构性行情特征。其中,大市值、低估值板块大部分时间表现占优,而小微盘股、成长板块表现不佳。截至6月28日,上证指数跌0.25%,深证成指跌7.10%,创业板指数跌10.99%,上证50指数涨2.95%,沪深300指数涨0.89%,中证500指数跌8.96%,中证1000指数跌16.84%。

图为2024年前5个月出口累计同比(单位:%)

分行业看,银行、煤炭、公用事业连续两个季度均表现出色,而商贸零售、计算机、社会服务、传媒、医药生物、房地产行业上半年跌幅超20%。行业分化反映了市场对不同板块的信心和预期存在显著差异。特别是煤炭和银行板块,受益于宏观经济的稳定和政策的支持,成为市场反弹的“领头羊”。煤炭行业主要得益于冬季供暖需求的增加以及能源类价格的上涨,而银行板块则受益于经济复苏预期和低估值。

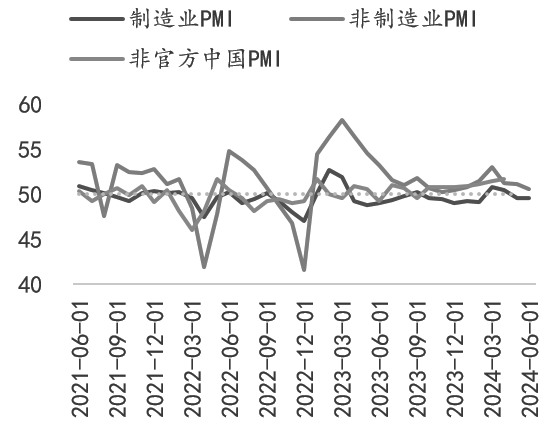

图为中国官方PMI(单位:%)

内需方面,受前期制造业增长较快形成的较高基数和有效需求不足等因素影响,制造业PMI有所回落。6月官方制造业PMI为49.5%,低于临界点,与前值持平;非制造业PMI为50.5%,较前值回落0.6个百分点;综合PMI产出指数为50.5%,较前值回落0.5个百分点。

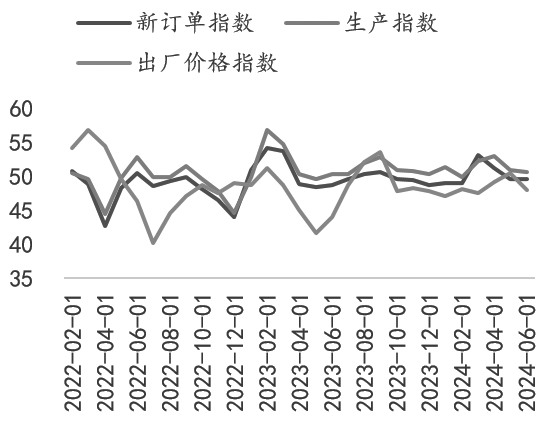

分项看,6月生产指数为50.6%,较5月回落0.2个百分点,仍处于50%以上扩张区间。从需求上看,6月新订单指数为49.5%,较5月回落0.1个百分点,新出口订单指数为48.3%,与前值持平。可见,6月制造业生产端的降幅大于需求端,产需分化程度有所收敛,但市场需求恢复基础尚不牢固,需求不足仍是当前经济增长的主要问题。

图为中国制造业PMI分项比较(单位:%)

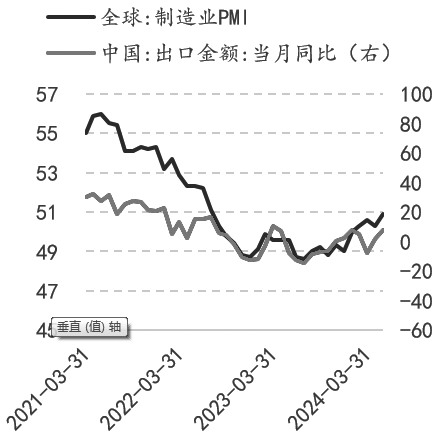

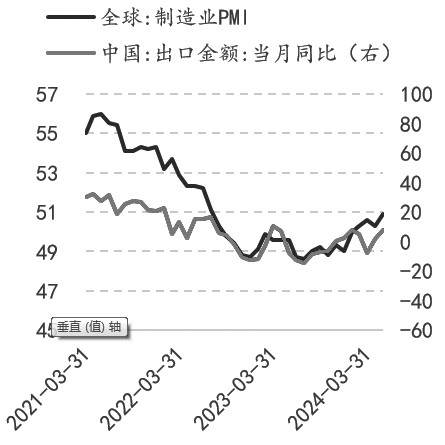

外需方面,上半年全球经济韧性超市场预期,特别是在外需改善与国际贸易稳步复苏的推动下,中国出口增长速度超预期。一方面,海外多行业逐渐进入补库阶段。另一方面,中国中高端产品在国际市场上的竞争力不断提升,出口结构与出口地区方面均有新变化。

1至5月出口累计同比增长2.7%,增速较上年同期提升4.1个百分点,较2024年一季度回升1.3个百分点。分地区看,我国对东南亚、拉丁美洲等新兴经济体的出口好于对美国、欧盟等发达经济体的出口。从出口结构看,高附加值的机电、电子产品出口表现好于传统劳动密集型产品。

图为中国出口增速和全球制造业PMI(单位:%)

预计下半年国内经济总体保持平稳,结构性复苏格局不变。消费方面,消费品以旧换新政策陆续显效,需求将逐渐改善;投资方面,财政支出加力推动基建投资提速,新兴制造业投资将保持较快增速,房地产投资增长尚待观察;出口方面,全球开启补库周期,出口有望延续平稳增长趋势,带动供给端持续向好。

金融市场方面,宏观政策的持续落地和显效,将继续为经济回升提供强有力的支持。资金供给更加注重总量的稳定性和结构层面的优化,有助于降低企业的融资成本。另外,在稳汇率政策支持下,人民币汇率将继续保持稳定。

从资金供给端看,上半年,股票类基金发行偏慢,而收益稳定、风险较低的货币和债券类基金规模明显提升。截至2024年5月底,公募基金规模增加超3.6万亿元,较2023年年末增长15.2%。其中,股票型基金规模增长约3053亿元,混合型基金规模下降约2893亿元。6月份,偏股型基金发行提速,截至6月28日,单月新成立偏股型基金份额为205.2亿份。

一季度,北向资金净流入超680亿元,主要集中在消费、科技和金融板块,反映了外资对A股市场的配置态度。二季度,股指市场整体表现一般,外资转为净流出。总体看,上半年外资重新流入增配A股,预计海外开启降息周期后,A股对外资的吸引力会进一步增大。

从资金需求看,今年上半年A股IPO数量大幅下滑,首发募集资金和增发募集资金规模下降。自去年8月以来,A股供需结构逐渐优化,资金供需两端逐渐趋于平衡。

整体看,A股市场估值正处于缓慢修复进程,下半年股指投资机会仍以业绩驱动的估值修复为主。当前基本面未出现明显变化,政策面处于相对真空期,市场缺乏新的驱动,指数面临调整压力,短期A股市场观望情绪较为浓厚。后续可重点关注内需改善与外需增速情况,若A股业绩继续企稳回升,资金将再度恢复信心,风险偏好有望进一步提升。

市场风格方面,在风险偏好改善前,大盘与低估值板块或继续占优,关注IF、IH的低位配置机会。另外,在“科特估”概念驱动下,部分交易型资金可能从处于高位的红利资产切换至位于估值底部的科技成长类资产,给IC、IM带来阶段性交易机会。

基差方面,在稳增长平稳过渡的市场环境下,预计期指升贴水仍受分红季影响。预计随着成分股分红进程的推进,下半年期指基差运行中枢将回升。但由于多头套保需求下降,以及中性产品的继续发行,后续期指基差可能仍低于去年同期水平。IC、IM依然承担中小盘风格主要的套保功能,预计当季与下季合约将维持高贴水状态。(作者期货投资咨询从业证书编号Z0012924)

来源:期货日报网

24小时热点