逆势上扬铜为何与其他金属背离

过去两年,铜价走出了自己的独特轨迹,与铝等基本金属、锂和钴等电池金属以及钢铁等黑色金属的走势脱钩。

自2022年一季度末以来,铜价上涨约2%,而同期钢铁价格下跌了26%,铝价下跌了29%,用于电动汽车电池的钴和锂价格分别暴跌了64%和77%。

铜价不仅逆势上涨,与其他工业和能源转型相关金属的普遍下跌趋势背离,还逆转了与原油的同步下行走势,而在过去几十年中,铜与原油价格通常表现出显著的协动性。自2022年以来,油价先是下跌,而后在区间内窄幅波动。相比之下,铜价在2022年年末大幅上涨,随后有所回落,目前正重返历史高位。

图为铜矿开采所消耗的能源量与原油价格的相关性

与铜价保持正常价格相关性的市场是美国股市。几十年来,铜价与美股一直存在强弱不一的正相关关系。

图为1979年以来铜价与标准普尔500指数的1年期滚动相关性

那么,是什么原因导致铜价相对于其他金属商品以及原油表现强劲?答案似乎归结于两个因素:能源转型和铜供应量。

铜价相对于原油、铝和钢铁的背离始于2022年秋季,当时美国通过了《通胀削减法案》,其中包括批准投资600亿美元用于电动汽车充电站,并为大规模投资电网和替代能源铺平了道路,所有这些都需要大量使用铜。此后,欧洲也启动了规模较小但仍然重要的能源转型投资计划。铜价的上升进一步受到电动汽车销量增长的推动,尤其是在中国,2023年中国电动汽车占全部汽车销量的35%~40%。

铜需求的增加与铜矿供应增长缓慢形成了冲突。在过去的30年里,铜矿供应仅增长了133%,远低于整体黑色金属供应增速。自2014年以来,铜矿产量增长尤为缓慢。

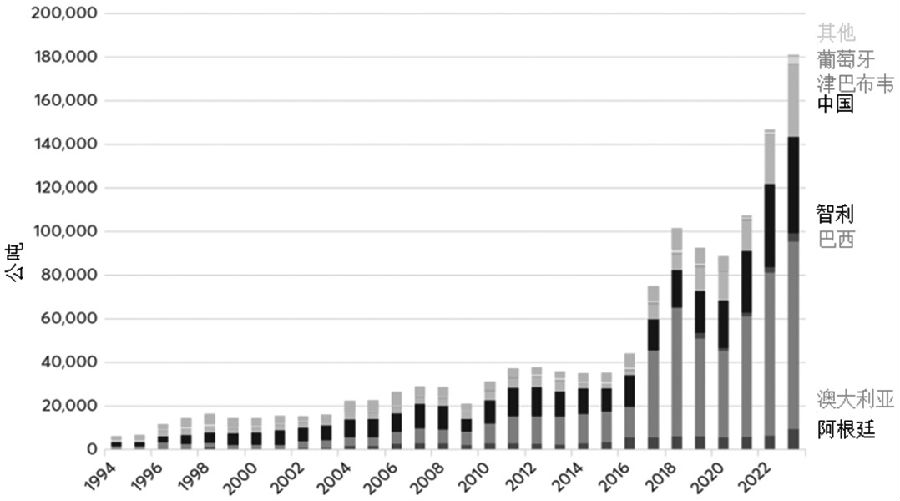

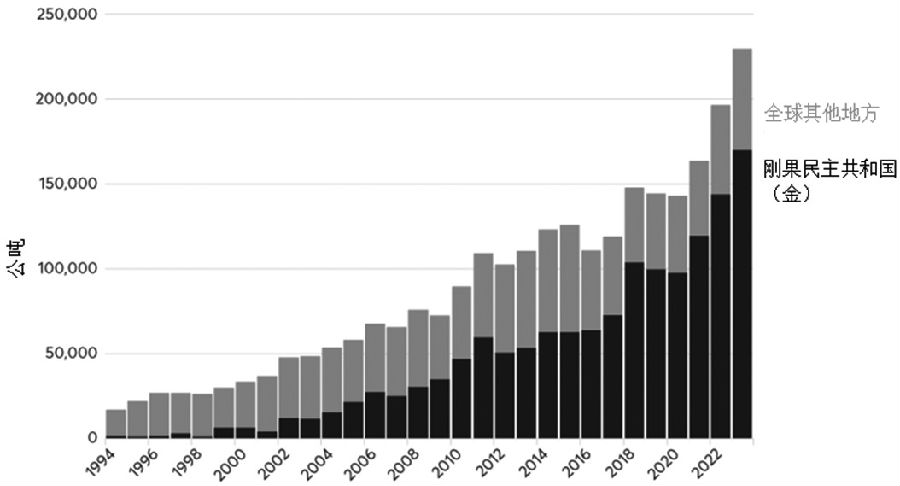

铜相对于锂和钴的优异表现也可以归因于供应。理论上,这两种电池金属的价格应该受益于电动汽车对电池需求的增加。然而,这种需求增加被供应的上升所抵消,锂矿产量增长了28倍,钴产量激增了12倍以上。

图为30年间锂供应量变化

图为30年间钴矿供应量变化

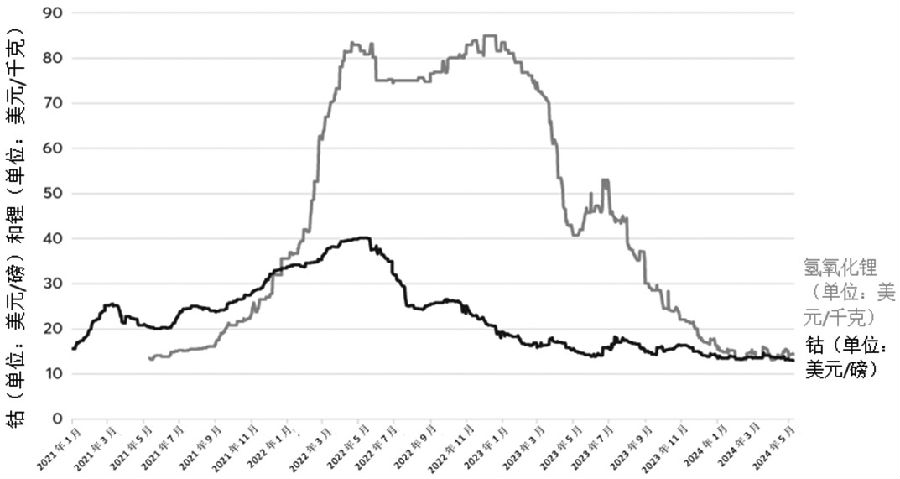

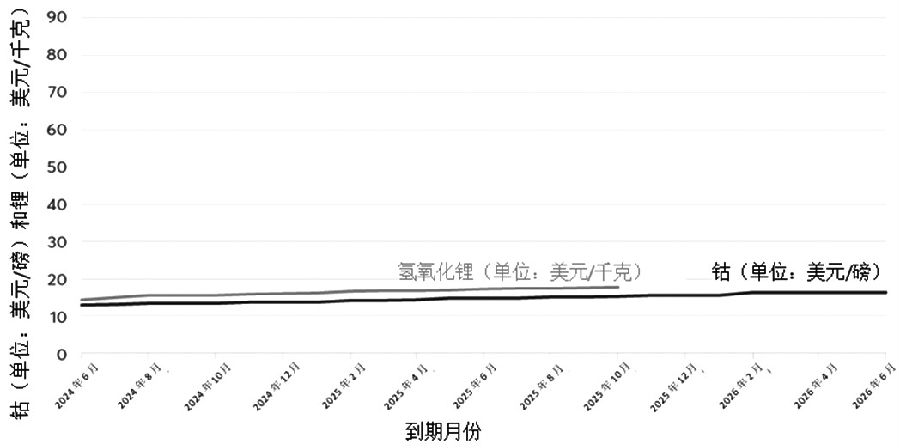

总体而言,这解释了锂和钴价格的异常熊市,以及为何期货曲线虽然处于远期升水,但二者定价在未来12至18个月内都不会有太大的回升。

图为钴和锂价格走势

图为钴和锂期货曲线远期升水变化

需求方面的关键问题是:铜价高企会否激励铜供应进一步增长?同样,钴和锂的价格低迷是否会刺激电池需求,或抑制钴、锂矿产量的迅猛增长?(本文作者为芝商所执行董事、首席经济学家)

来源:期货日报网

24小时热点