对手工补息的思考

前期,市场利率定价自律机制向银行下发了《关于禁止通过手工补息高息揽储 维护存款市场竞争秩序的倡议》(简称《倡议》)。其中提到,“部分银行通过手工补息等方式,变相突破存款利率授权上限,承诺并支付高利息,大幅削弱存款利率市场化调整机制效果,严重扰乱市场竞争秩序,影响金融支持实体经济的可持续性”。

中信建投证券研报称,经测算,手工补息存款规模约为20万亿元,其中约有两万亿元搬家到理财市场。

手工补息反映出的问题

《倡议》重申:对《倡议》发布后,仍通过手工补息揽储的违规行为,在定价行为评估中予以扣分,直至一票否决,并在市场利率定价自律机制成员中进行点名通报。这也反映出一定问题:

“资产荒”与存款市场竞争并存。去年国有大行同一天降息,可以看出央行为维护商业银行存贷差,对国有大行采取了一致降息的行为。否则,很难说哪家银行会主动放弃存款市场占有率。在本轮调降存款利率过程中,居民将个人存款在不同银行之间、在不同地区之间搬家,到将存款搬家到理财市场,用时2至3个月。

20万亿元资金重构,在理财市场表现为所投产品结构与风格和银行配置资产风格不同,预期市场表现偏震荡。

手工补息表面上执行了降息政策,实则成本未降;表面上附和监管规定,实则属于违规行为;表面上是在降准降息下的市场和自觉行为,实则是面对存款考核和流动性安全的“无奈”。

对手工补息的规范治理,挤出了短期存贷款数据水分。4月的金融数据更加符合央行保持社会融资规模、货币供应量同经济增长和价格水平预期目标相匹配的要求。

存款利率调降具有必然性和必要性

央行于2023年前3个季度调降存款准备金率两次,于2024年1月24日调降1次,共释放低成本资金1.6万亿元。调整后,金融机构加权平均存款准备金率约为7.0%。

中期借贷便利利率由2023年的2.75调降至目前的2.5,下调25BP。

2023年12月22日,中国银行、中国工商银行、中国农业银行、交通银行等多家国有大行再次下调存款挂牌利率,不同期限的定期存款及大额存单利率下调幅度不等,存款期限涵盖1年期到5年期,降幅在10BP、20BP、25BP和30BP。招商银行作为股份行,12月22日,与国有大行同步下调存款挂牌利率。

继国有大行和招商银行之后,中信银行、平安银行、光大银行、浙商银行、广发银行、民生银行等多家股份制银行调整存款挂牌利率。此外,招商银行、民生银行等多家银行进一步调降了特色存款等产品利率。2024年,城商行、农商行等中小银行陆陆续续加入到存款利率下调的队伍中。截至2024年5月7日,包括光大银行、渤海银行、广发银行等在内的多家银行相继发布下架智能通知存款的公告。

通过存款准备金、中期借贷便利、窗口指导、再贷款与再贴现、LPR等货币政策工具的应用,2023—2024年银行存款利率进一步压缩。

手工补息并不是货币政策传导机制失效

存款立行,是我国经济现阶段以间接融资为主导的选择,是客观长期存在的。存款指标不光考核员工个人,也是分支机构第一位考核指标。更重要的是,存款的大规模搬家,会影响银行的流动性安全,而市场上发行金融债或者同业存单,将提高融资成本。

2015年10月《在央行有关负责人就降息降准以及放开存款利率上限进一步答记者问》提到,存款利率上限取消,利率管制基本放开,为货币政策调控框架转型创造了条件。

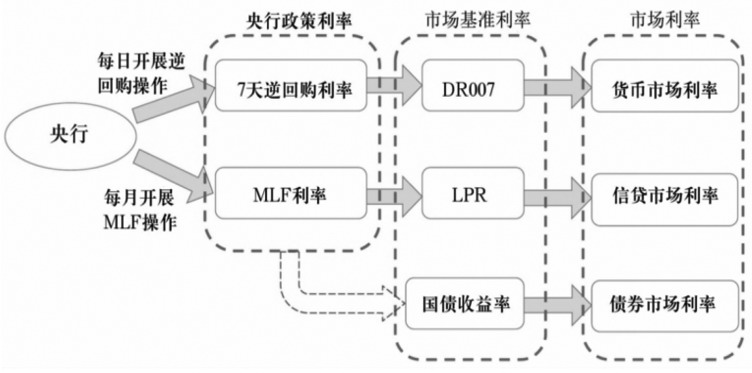

图为货币政策传导机制

信贷市场利率直接影响存贷利差,货币市场利率和债券市场利率关系到银行在金融市场的收益水平,但在部分银行看来,不到万不得已,没有什么比保持存款稳定更重要的了。从上图可以看到,货币政策传导至存款利率的有效因素是缺失的。

几点建议

其一,保持存款利率调整的时间上的一致性,才能基本杜绝存款在银行之间大规模转移、大面积手工补息和农商行出现严重“资产荒”的问题。

其二,“特殊客户”存款利率可以协商议价,在挂牌的存款利率中,应该明示。

其三,可以借鉴LPR定价机制,保障存贷息差,以贷定存;允许存款利率在一个通道内运行,这样也是保障银行存贷差的办法。

其四,标本兼治是今年的热门话题,那就是央行参与国债二级市场买卖,作为货币工具来平抑市场。(作者单位:新疆农信)

来源:期货日报网

24小时热点