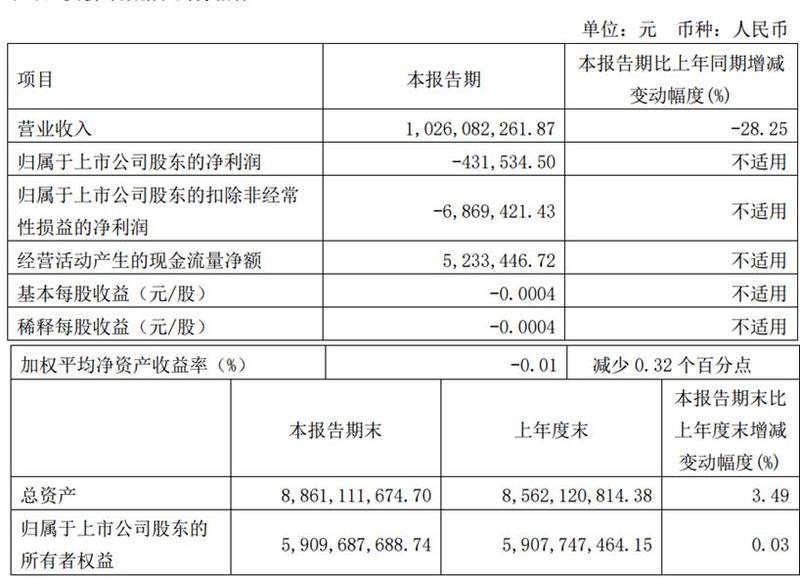

宁波韵升:下游需求减弱叠加稀土原料持续下跌 2023年净利亏损2.27亿 2024年一季度净亏损43万

4月30日,宁波韵升发布2024年一季度业绩报告显示:今年一季度,公司实现营业收入10.26亿元,同比下降28.25%,实现归母净利润-43万元,同比由盈转亏。对于业绩变动的原因,宁波韵升表示:主要系报告期销售单价及销售量下降导致营业收入、净利润下降。

宁波韵升一季报显示:一季度,公司实现主营业务收入9.48亿元,较去年同期减少23.86%。各主要细分领域经营情况如下:用于新能源汽车应用的钕铁硼永磁材料共实现销售收入4.01亿元,较去年同期减少21.83%,国内发货累计配套主驱电机约37.8万台,按乘联会1-3月全国新能源乘用车零售销量176.5万辆测算,公司销售的钕铁硼永磁材料在国内新能源乘用车主驱市场占有率约为21.4%;用于消费电子类应用的钕铁硼永磁材料共实现销售收入1.88亿元,较去年同期减少29.59%;用于工业及其他应用的钕铁硼永磁材料共实现销售收入3.59亿元,较去年同期减少22.80%。

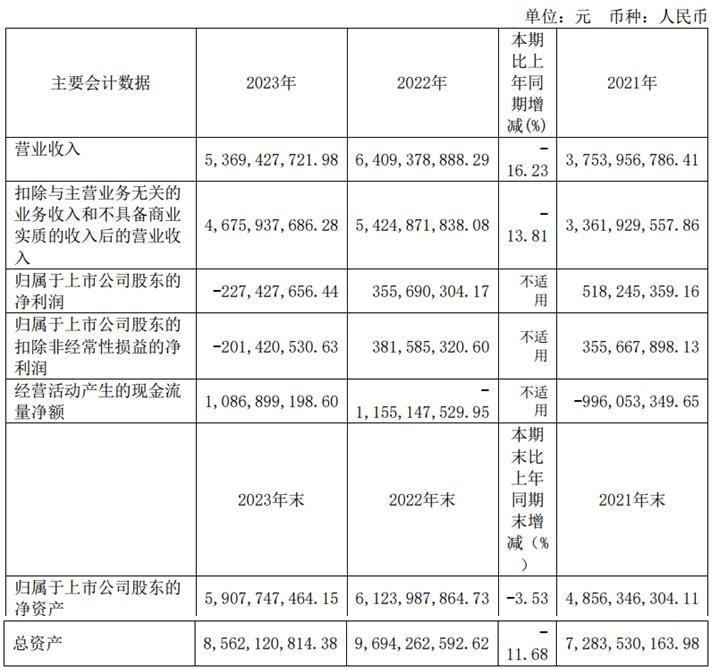

宁波韵升4月30日披露的2023年年报显示:2023年,公司实现营业总收入53.69亿元,同比下降16.23%;归母净利润亏损2.27亿元,上年同期盈利3.56亿元;扣非净利润亏损2.01亿元,上年同期盈利3.82亿元;经营活动产生的现金流量净额为10.87亿元,上年同期为-11.55亿元;报告期内,宁波韵升基本每股收益为-0.2085元,加权平均净资产收益率为-3.80%。公司2023年年度利润分配预案为:拟向全体股东每10股派0.5元(含税)。

宁波韵升在2023年年报里表示:2023年,受全球经济环境和行业周期等因素影响,钕铁硼永磁材料下游市场需求减弱,消费电子、工业电机等部分主要市场领域表现低迷,行业竞争进一步加剧。叠加上游稀土原材料市场价格持续下跌,导致钕铁硼永磁材料市场价格和产品毛利率均出现下降。面对不利的外部环境,公司紧抓低碳化、智能化、电气化发展趋势,以中长期发展规划为引领,坚持以客户为中心和长期主义,深入贯彻大客户战略,继续深耕新能源汽车应用、消费电子、工业及其他应用三大领域。

宁波韵升2023年的年报显示:2023年,公司实现钕铁硼永磁材料成品销售重量10,788吨,较去年同比增加12.22%。受销售价格下降影响,实现主营业务收入46.76亿元,较去年同比减少13.81%,其中以磁组件形式提供钕铁硼永磁材料的销售收入为1.42亿元。

宁波韵升介绍:2023年,公司继续聚焦新能源汽车应用、消费电子和工业及其他应用三大市场,业务发展情况主要如下:

1、新能源汽车应用领域:报告期内,国内外新能源汽车市场继续呈高速增长趋势。公司坚持大客户、大项目战略,面向汽车行业不断提高核心技术和方案解决能力,管理体系稳步提升,在国内外新能源汽车市场的主流供应商地位持续夯实。2023年公司在新能源汽车应用领域实现销售收入约18.32亿元,同比增长约24%。其中国内新能源主驱配套180万套,按乘联会统计的2023年国内新能源乘用车销量773.6万辆计,市场占有率达23.2%。公司产品已广泛应用于国内主要的新能源汽车品牌,确立了公司在国内新能源汽车应用市场的领先地位。报告期内,公司不断加大海外新能源汽车市场的拓展力度,客户群体由一级/二级供应商向终端主机厂延伸。公司通过挖掘与拓展新兴市场,已开始向部分客户以磁组件形式提供钕铁硼永磁材料。

2、消费电子应用领域:报告期内,消费电子存量市场需求大幅度减少,手机、平板电脑、无线耳机、智能音箱等终端出货数量均出现同比下降。机械硬盘市场受固态硬盘冲击,出货量进一步下降,在消费级应用中已基本被替代。公司通过主动调整客户架构,在战略客户中扩大订单份额,维持了相对的竞争优势,2023年公司钕铁硼永磁材料在消费电子领域实现销售收入约11.02亿元,同比减少约38%。随着新能源汽车智能化趋势的不断推进,车载音响成为消费电子业务的新增长点之一,公司通过市场开拓,已取得部分头部车企客户的项目订单。公司积极推进XR应用领域的战略布局,同时通过技术升级和优化产品成本,提升市场竞争力,在消费电子市场提升微组件产品的销售比例。

3、工业及其他应用领域:报告期内,下游设备投资开支减少,导致伺服电机、直线电机等相关领域应用需求较弱;风电领域因技术路线切换至半直驱带来对钕铁硼永磁材料的用量大幅下降,节能电梯市场受地产行业影响,也出现需求减少的情况。面对种种不利因素,公司通过技术革新,提升产品竞争力,维护现有头部客户争取更多市场份额,成品销售重量有所增加。2023年,公司钕铁硼永磁材料在工业及其他应用领域实现销售收入约17.42亿元,同比减少约20%。在双碳政策的推动下,永磁大功率电机市场迎来了需求增长的良机,同时新兴技术的迭代创新带来了人形机器人等新产品的涌现。公司通过挖掘新兴市场需求,积极的市场开拓,已与一批潜在客户建立了联系,部分客户已经进入送样阶段。

在提及关于公司未来发展的讨论与分析时,宁波韵升介绍行业格局和趋势时谈到:

我国钕铁硼永磁产业主要形成了以浙江宁波、京津地区、山西、包头和赣州为主的产业集群。钕铁硼永磁材料根据下游产品需求差异分为低端和高端两类。低端市场门槛低,产能分散,产品同质化明显,市场竞争无序;高端市场具有较高的技术、资金准入门槛,未来发展空间广阔。目前全国约有200多家生产企业,绝大部分企业的年产量在2000吨以下,万吨以上规模的大部分是上市公司,产能两极分化比较明显。

近年来,随着全球新能源产业发展和各国节能环保政策的推行,尤其是国内“碳达峰”与“碳中和”推动下,新能源汽车、变频空调、工业节能电机等市场渗透率快速提高,推动高性能钕铁硼永磁材料需求不断增长。同时,AI、XR等引领未来的前瞻性、战略性技术持续迭代创新,人形机器人、新型消费电子产品不断涌现,拓宽和深化了钕铁硼永磁材料的应用场景;此外,低空经济作为新质生产力代表被视为未来经济发展新的重要增长引擎,2023年底“低空经济”已被列为国家战略性新兴产业,国家和地方支持政策也密集出台,以eVTOL(电动垂直起降飞行器)为代表的航空器产品和商业化探索有望持续落地,目前多款飞行器正逐步走向定型量产,将为钕铁硼产品应用和行业持续发展注入了新的增长动力。

下游需求端快速增长的同时,供给端的稀土永磁材料企业不断加大新产品、新技术的开发和应用力度,以低重稀土、无重稀土为代表的新技术得到快速推广,以满足不断增长的市场需求;凭借在技术、资金、管理、客户等方面的良好积累,行业头部企业竞争优势有望进一步增强,行业集中度有望逐步提升。

宁波韵升的年报显示:2023年,受全球经济环境和行业周期等因素影响,钕铁硼永磁材料下游市场需求减弱,消费电子、工业电机等部分主要市场领域表现低迷,行业竞争进一步加剧。叠加上游稀土原材料市场价格持续下跌,导致钕铁硼永磁材料市场价格和产品毛利率均出现下降。

氧化镨钕是公司钕铁硼永磁材料的重要原材料,以SMM氧化镨钕的历史价格为例:

从氧化镨钕的历史价格走势可以看出,2023年,氧化镨钕年度跌幅为37.76%。相应的也使得钕铁硼永磁材料的价格呈现了整体的下跌趋势,这也让不少钕铁硼生产企业业绩承压。

据SMM报价显示,5月8日,氧化镨钕均价为40.6万元/吨,较前一交易日上涨了1000元/吨,涨幅为0.25%。5月6日,北方稀土发布2024年5月稀土产品挂牌价格,多稀土产品价格环比均上涨。其中:氧化镨钕报393200元/吨,较2024年4月环比上涨7.52%;氧化钕报401500元/吨,较2024年4月环比上涨7.35%;金属镨钕报488000元/吨,较2024年4月环比上涨7.25%;金属钕报498000元/吨,较2024年4月环比上涨7.1%。

据SMM了解,随着稀土价格4月份整体的反弹,市场此前对北方稀土此次挂牌价的上调已经有所预期。待北方稀土5月挂牌价上调的靴子落地之后,此举增强了部分市场参与人士对于稀土后市的信心,进而使得镨钕价格在北方稀土挂牌价公布后出现了回升。

来源:SMM

24小时热点