Mysteel周报:船舶原材料价格(4.1-4.3)

核心观点:3日国内钢材指数(Myspic)综合指数报收136.64点,周环比下跌1.19%。供应方面,本周五大钢材品种供应865.21吨,周环比增9.51万吨,增幅1.1%。本周五大钢材品种产量除线材外周环比均有所上升,主因在于部分区域产量由降转增,产量增幅主要体现在中厚板与螺纹钢。库存方面,本周五大钢材总库存2241.19万吨,周环比降100万吨,降幅4.3%。本周五大品种库存周环比均有所下降。消费方面,本周五大品种周消费量为965.21万吨,增幅1.0%;其中建材消费环比下降3.1%,板材消费环比上升4.0%。本周五大品种表观消费较上周环比进一步增加,整体需求表现持续恢复。铜市方面:宏观方面,3月份,随着企业在春节过后加快复工复产,市场活跃度提升,制造业PMI升至50.8%,重返扩张区间。非制造业PMI扩张加快升至53.0%,企业生产经营活动加快,我国经济景气水平回升。美国2月核心PCE物价指数同比增长2.8%,为2021年3月以来最低,和市场预期一致,较1月上修0.1个百分点的增速2.9%放缓。2月核心PCE环比增长放缓至0.3%,也符合预期,1月增速由0.4%上修至0.5%。2月通胀调整后实际个人消费支出环比增长0.4%,较1月的下降0.2%回升,而且正增长的增速高于市场预期的0.1%。基本面方面,上周下游订单表现一般,部分下游企业体现出了一定的假期的备货需求,加之铜价上涨带来的畏涨买盘情绪,因此成交表现并未受到高铜价的过分打击,整体来看假期所带来的备货刚需依然存在。铝市方面:上周铝价高位震荡运行,现货市场交投表现尚可。周初现货市场到货增加,但市场节前备货情绪小幅回暖,叠加节后进入叫个,持货商转借售流通收紧现货升贴水小幅上涨,下游则按需采购,市场成交相对活跃。随后两天铝价大幅拉升,现货市场延续向好,库存小幅增加导致现货流通性相对充足,但铝价冲高至2万附近,刺激部分持货商积极出货变现,高铝价对需求有一定抑制,谨情绪渐起,但刚需采购支撑交投,成交表现尚可。

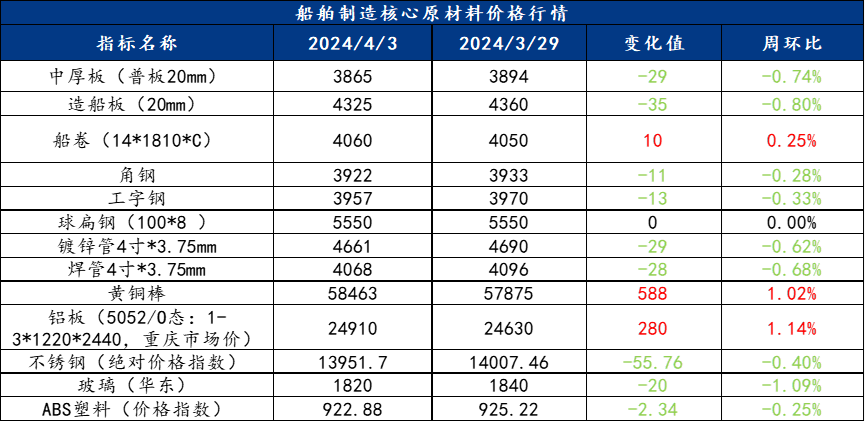

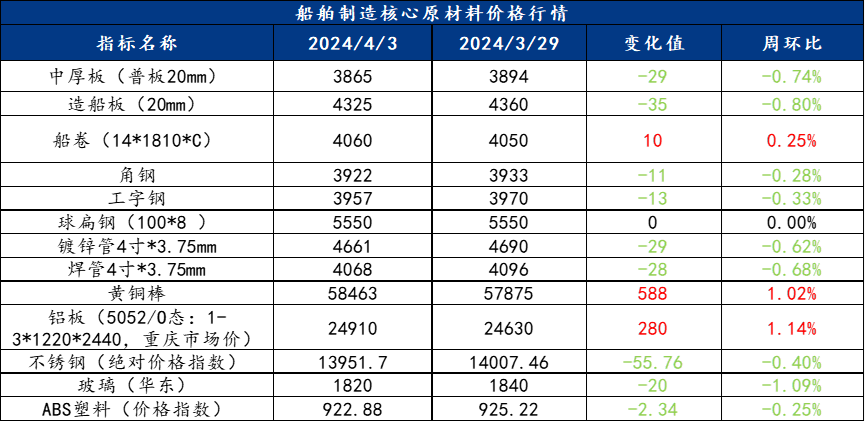

一、原材料品种价格监测

截止2024年4月3日,各原材料当日即时价格以及价格周环比情况如下:

二、船舶行业原材料基本面分析——钢材篇

主要内容摘要①——中厚板:上周中板价格窄幅震荡,预计本周价格将震荡下跌运行

上周全国中厚板市场价格窄幅震荡,整体成交情况表现一般。本周开工率84.62%,周环比上升3.08%;钢厂周实际产量155.17万吨,周环比增加4.24万吨;钢厂产能利用率95.42%,周环比上升2.6%;钢厂库存74.75万吨,周环比减少4.92万吨。全国中板库存总量为299.29吨,较上周下降8.13万吨,其中华北区域减量最多。从供应端来看,周内无新增钢厂检修复产,产量高位盘整运行。从需求端来看,清明假期期间市场成交寥寥,市场信心不足,采购积极性偏弱,下游终端谨慎按需拿货为主。市场方面,在盘面震荡下行及清明假期的影响,下游采购积极性不足,多数仍维持按需拿货,整周市场中厚板成交表现清淡,因此贸易商报价逐步下探,部分产地资源在报价基础上仍存议价空间。综合来看,预计本周国内中厚板行情或将震荡下跌运行。

主要内容摘要②——型钢:上周价格稳中趋弱运行,预计下周全国型钢市场价格将呈现低位盘整状态

上周价格稳中趋弱运行,200*200H型钢全国均价3642元/吨,周环比下跌37元/吨;588*300H型钢3781元/吨,周环比下跌38元/吨;5#角钢3911元/吨,周环比下跌22元/吨;16#槽钢为3919元/吨,周环比下跌24元/吨,25#工字钢为3939元/吨,周环比下跌31元/吨。

供应方面,上周全国工角槽产量41.23万吨,周环比减少2万吨;在H型钢生产企业中,钢厂周实际产量28.02万吨,周环比减少8.13%。上周钢厂库存有所增长,调坯轧钢厂处于盈亏边缘,生产积极性降低,将仍是以降低库存总量为主,库存方面或将小幅降低。

需求方面,近期市场终端需求量无明显提升,消耗能力不足,与钢厂产量尚且无法维持基本平衡,无法迎合市场降库需求,基础设施建设强度放缓,导致下游需求启动缓慢,短期内难有明显改善。

综合来看,市场依旧维持震荡下行走势,现货市场成交不佳,钢厂在降低生产的情况下仍处于被动累库状态,贸易商库存也在不断增长,供大于求的局面对价格无法形成良好的止跌效果。同时下游贸易商多采取降库低价出货形式,尽量回笼资金,对高价资源抛售置换降价后相对低价资源,对后期市场信心不足,进一步增加了市场的价格攀升压力。整体成交方面偏弱,从钢厂降低产能利用率后仍被动累库可看出,实际需求成交多以低价资源为主,刚需采购。综合来看,预计下周全国型钢市场价格将呈现低位盘整状态。

三、船舶行业原材料基本面分析——有色篇

主要内容摘要③——铜:

宏观方面,3月份,随着企业在春节过后加快复工复产,市场活跃度提升,制造业PMI升至50.8%,重返扩张区间。非制造业PMI扩张加快升至53.0%,企业生产经营活动加快,我国经济景气水平回升。美国2月核心PCE物价指数同比增长2.8%,为2021年3月以来最低,和市场预期一致,较1月上修0.1个百分点的增速2.9%放缓。2月核心PCE环比增长放缓至0.3%,也符合预期,1月增速由0.4%上修至0.5%。2月通胀调整后实际个人消费支出环比增长0.4%,较1月的下降0.2%回升,而且正增长的增速高于市场预期的0.1%。基本面方面,上周下游订单表现一般,部分下游企业体现出了一定的假期的备货需求,加之铜价上涨带来的畏涨买盘情绪,因此成交表现并未受到高铜价的过分打击,整体来看假期所带来的备货刚需依然存在。

四、船舶行业动态信息一览

1、波罗的海干散货运价指数跌近六周低位,因船舶运费下跌

波罗的海干散货运价指数周二连续第九个交易日下跌,至近六周低位,因船舶运费下跌。波罗的海干散货运价指数下跌107点,或5.9%,至1714点。海岬型船运价指数下跌243点,或9.2%,至2394点,为近两个月最低水平。海岬型船日均获利下降2014美元,至19852美元。巴拿马型船运价指数下跌63点,或3.4%,至1816点,触及四周最低水平。巴拿马型船日均获利下跌572美元,至16341美元。超灵便型散货船运价指数下跌28点,或2.1%至1303点。灵便型船运价指数下降9点,报763点。

2、《海南自贸港船舶通航管理办法》今起施行

4月1日,海南自由贸易港船舶通航管理办法》今天起施行。《办法》包含交通条件和航行保障、航行管理、停泊管理等内容,将进一步便利船舶进出海南自贸港。

24小时热点