Mysteel年报:秋去春来——2023年钢铁市场回顾与2024年展望

一、2023年钢铁市场回顾

1.1 宏观:从众所期待到保“5”压力不减

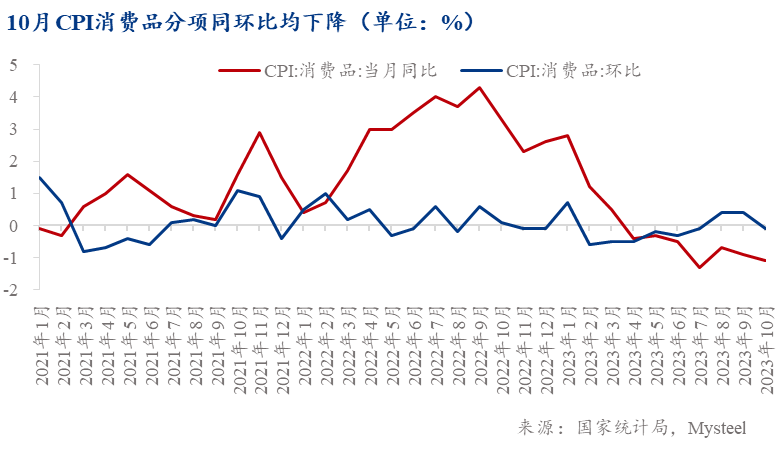

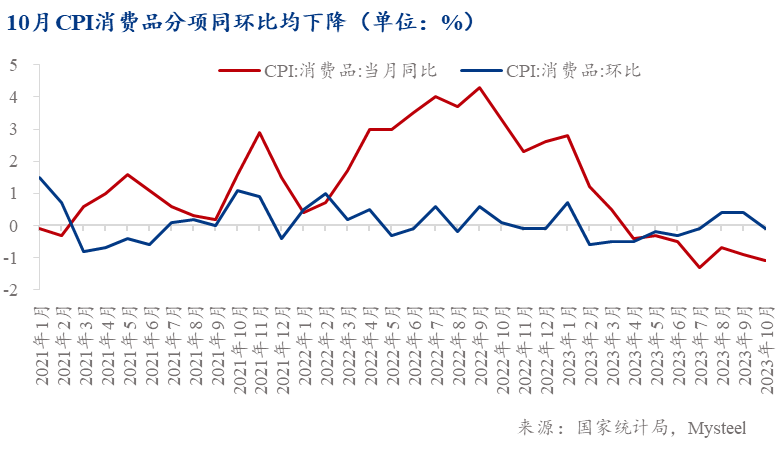

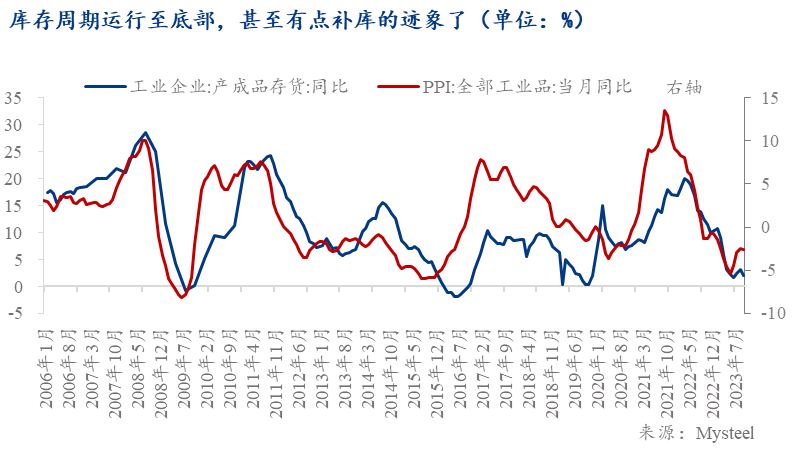

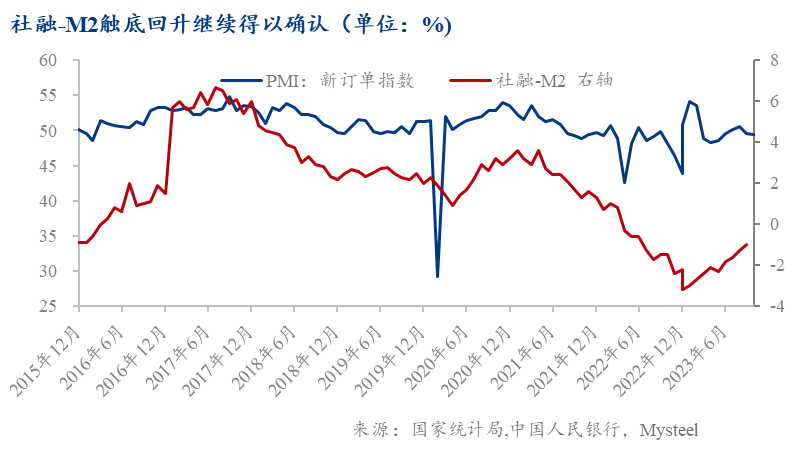

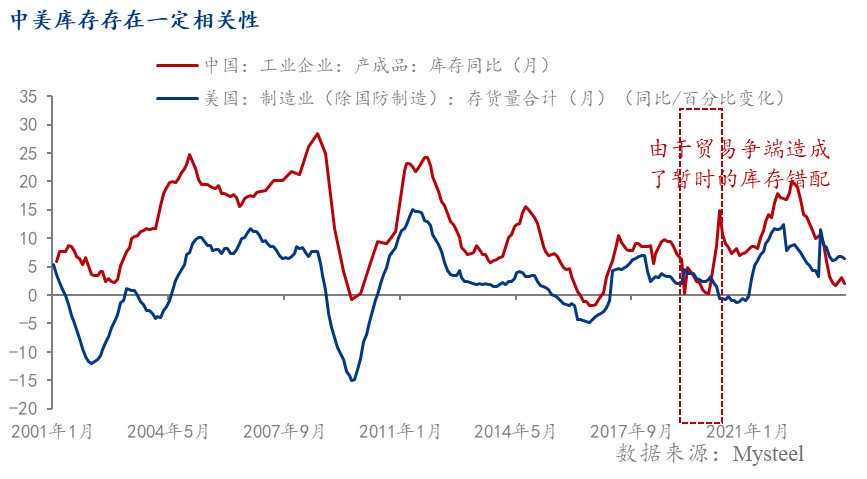

经济周期探底的信号已经出现:一方面,当前的库存周期已经接近底部,经济筑底的信号已经显现,且筑底的信号会更加明确。另一方面,从今年一季度开始,金融周期向上运行。从今年一季度这个时间点线性外推,可能在今年年底或者明年年初,实体经济会运行至底部并且企稳。但是,积极信号增多,而预期仍不见显著改善。市场主体对经济现状特别是前景偏消极的多一些,包括对于一些需求刺激政策的效果存在疑虑。作为终端消费者,对于消费的感受更贴切,价格水平低迷,在相当程度上表明居民的消费动力不足,间接地导致对大宗商品的需求较弱。而产能过剩是除需求疲弱外,导致经济恢复乏力的重要原因。

1.2 产业:强预期 VS 弱现实

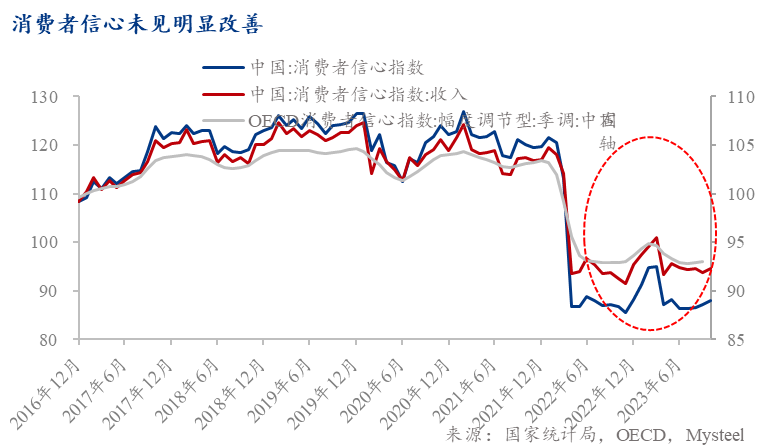

1.2.1 2023年钢铁主要品种价格水平环比整体下降明显

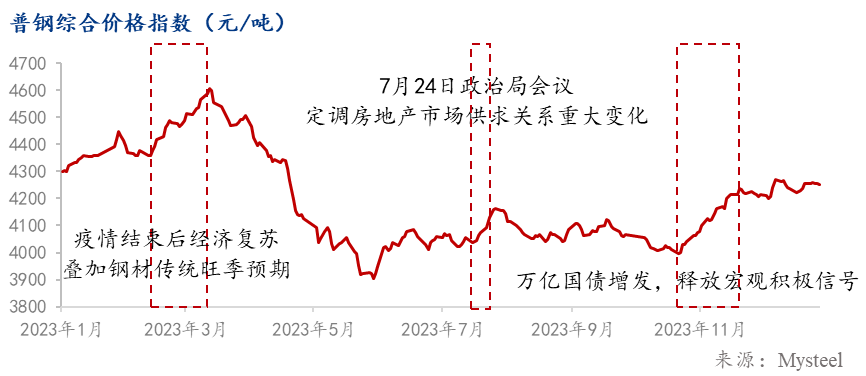

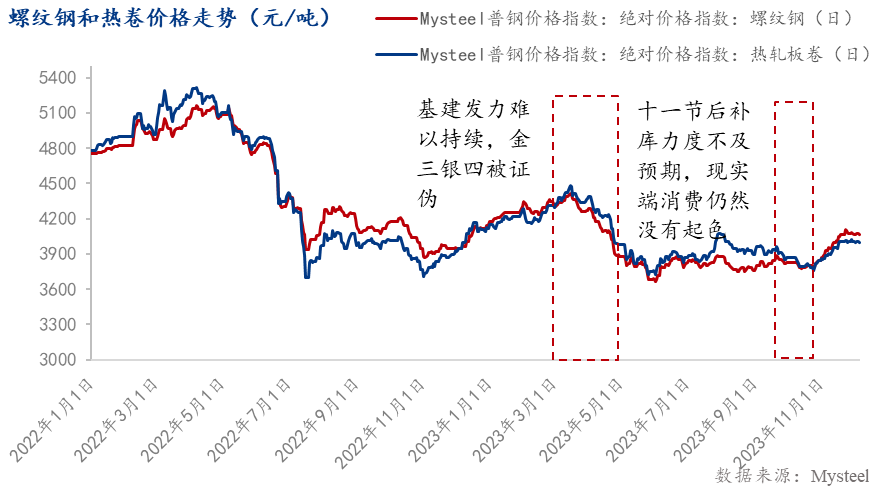

从均值角度看,2023年钢铁主要品种价格指数均值相较于2022年环比下降明显,价格重心明显下降。从波动幅度来看,2023年相较于2022年波动幅度有所收窄,多空博弈激烈度有所下降。而从全年运行逻辑来看,价格围绕强预期与弱现实这两大线索展开。

1.2.2强预期形成,导致价格阶段性走强

疫情结束后需求复苏,旺季来临,钢材表观需求超预期,同时地产销售逐步回暖,带动钢材价格再度上行,从低点4302.59元/吨上升到4605.43元/吨。

7月政治局会议定调房地产市场供求关系重大变化,同时原料现实需求偏强,成本支撑叠加强预期,钢价上涨明显,从低点4094.28元/吨上涨到4158.51元/吨。

万亿国债增发,释放出财政积极发力信号,铁水下行缓慢,高成本强预期,钢价偏强运行,从低点4000.1元/吨上涨到4221.48元/吨。

1.2.3.1弱现实:预期被证伪,价格开始回落

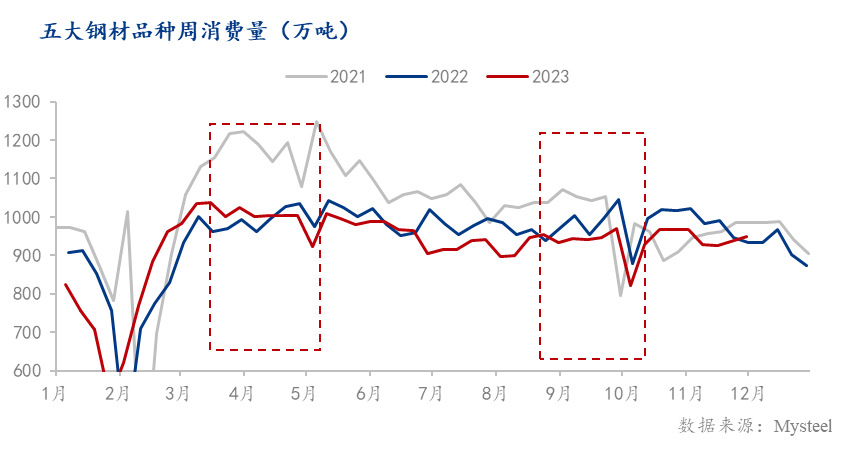

不论是“金三银四”、“金九银十”钢材传统消费旺季,还是宏观政策方面,均未达到市场预期,钢价自身驱动不足,价格开始走弱。3月-5月以及9月-10月期间的价格走弱均围绕此逻辑运行。

1.2.3.2弱现实:钢材传统消费旺季不旺

从消费整体来看,2016-2023年粗钢表需整体呈现先扬后抑的趋势,而随着近年房地产的调整,粗钢需求在2020年见顶后开始回落。

预计2023年粗钢表观消费量同比2022年小幅增长,但表内五大材(螺纹、热卷、线材、冷轧、中板)消费同比或有所下滑,这种现象主要由表外材消费及出口较好所致。

从市场成交来看,自本轮房地产下行周期开启后,建材成交量持续不温不火,投机需求大幅减少,2023年环比2022年建材成交日均值减少1万吨。

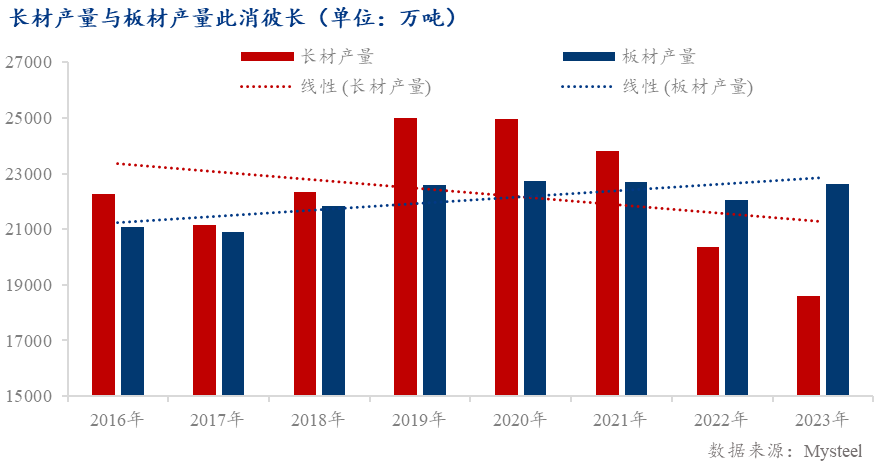

1.2.3.3受钢铁需求结构变化影响,2023年建材和板材产量此消彼长之势加剧

近年来随着房地产持续下滑,钢材消费的品类也逐渐变得更加多元化,结构性调整正在发生,整体呈现建筑材需求持续下滑,而工业材需求表现持续向好的局面,进而带动建材和板材产量此消彼长:

2021年开始,这种产量走势开始加速,并于2022年出现产量量级的反转。2023年,板材产量已经是建材产量的1.2倍。

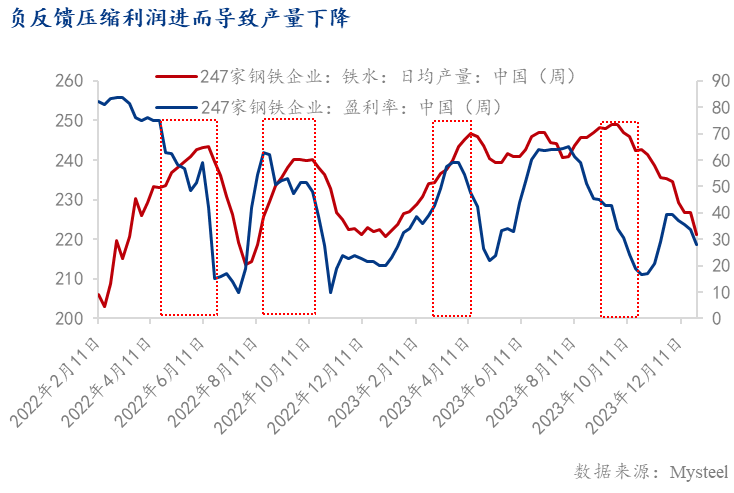

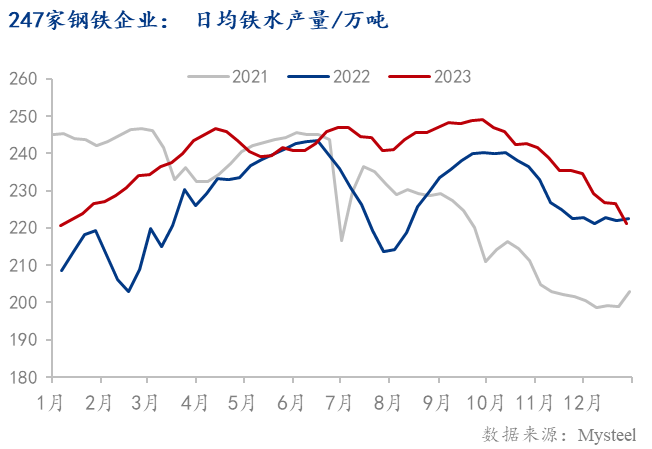

1.2.3.4弱现实:利润收缩驱动产量下降

2022-2023年,钢市行情呈现淡季不淡,旺季不旺的特征:今年3-5月,随着旺季需求被证伪,并且政策预期也转向弱复苏,因此钢厂盈利率开始下行,进而开启了主动减产:钢厂盈利率从高点58.87%降至22.08%,日均铁水从246.7万吨降至239.25万吨;9-10月,旺季预期同样被证伪,并且今年十一节前后的补库需求远不及过去三年同期的水平,负反馈逻辑开启:钢厂盈利率从高点64.94%降至16.45%,日均铁水从248.99万吨降至241.4万吨。

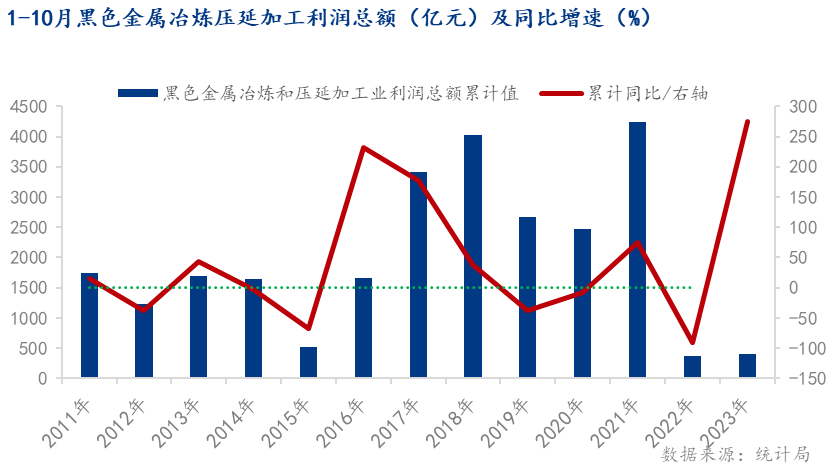

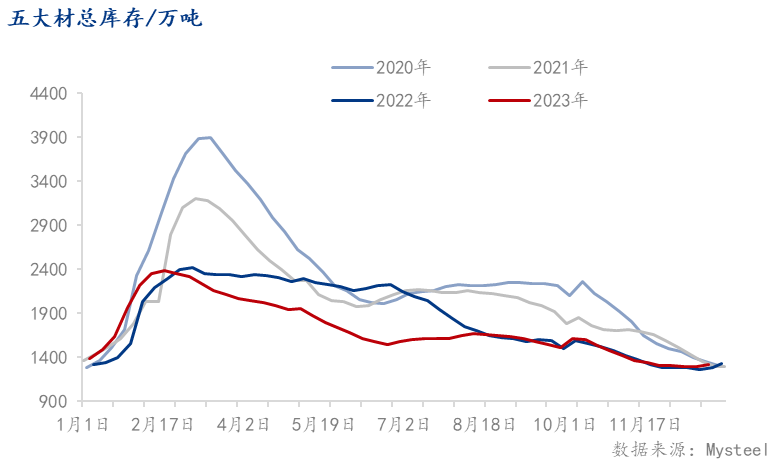

1.2.3.5近两年因利润持续被压缩,2022年钢铁行业主动去库,且2023年保持低库存

2021年以后,钢铁行业步入利润持续被压缩的阶段:2022年和2023年黑色金属冶炼和压延加工业利润总额均明显低于2021年之前的高位水平。因行业利润持续被挤压,市场为规避风险,2022年开启了主动降库的过程,且2023年保持低库存。2023年期间大部时间,五大材总库存相较过去三年处在低位水平。

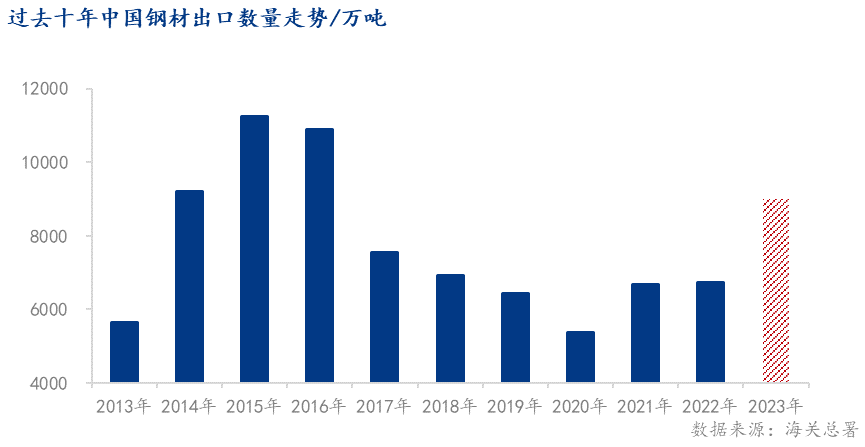

1.2.3.6预计2023年钢材出口约9000万吨,以价换量现象明显

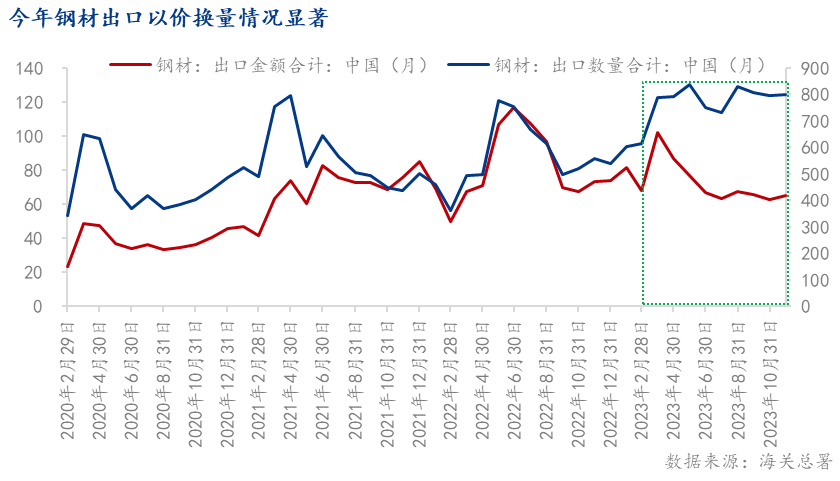

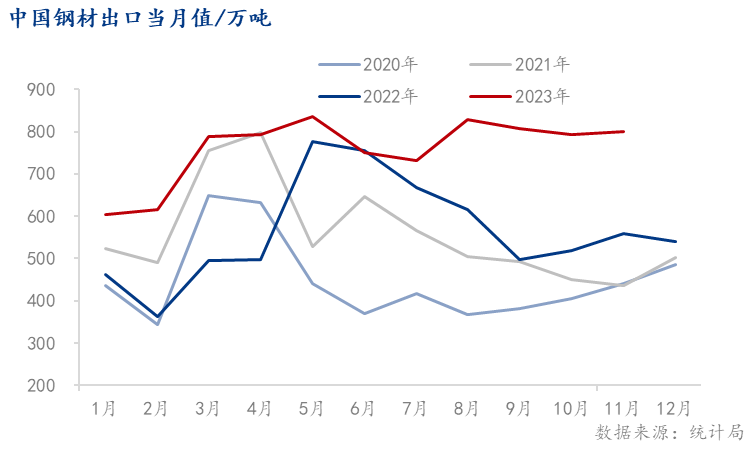

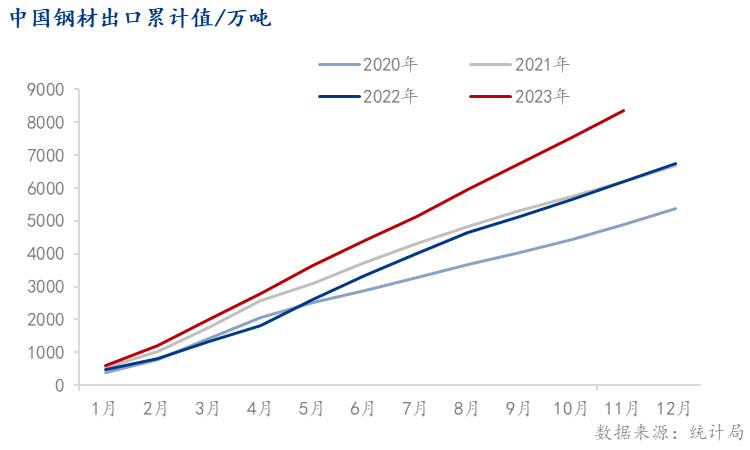

过去十年我国钢材出口整体呈现“N”字走势,尤其是2020年以后,在疫情以及地缘政治等因素影响下,海外通胀上升导致海外供应端显著收缩,进而推动我国钢材出口逐步升高。

今年我国钢材出口延续良好态势,以价换量现象明显:2023年我国钢材进口总量预计在800万吨左右,同比降23.67%;而出口总量预计在9000万吨左右,同比增33.4%。

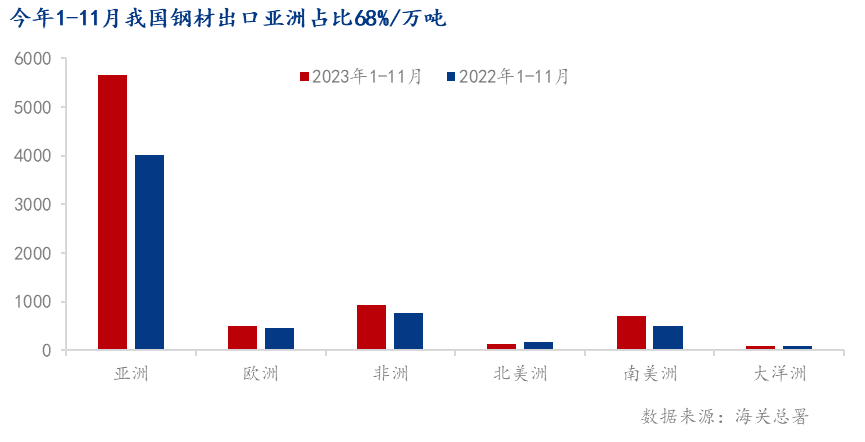

1.2.3.7钢材出口: 以价换量的两个主要原因

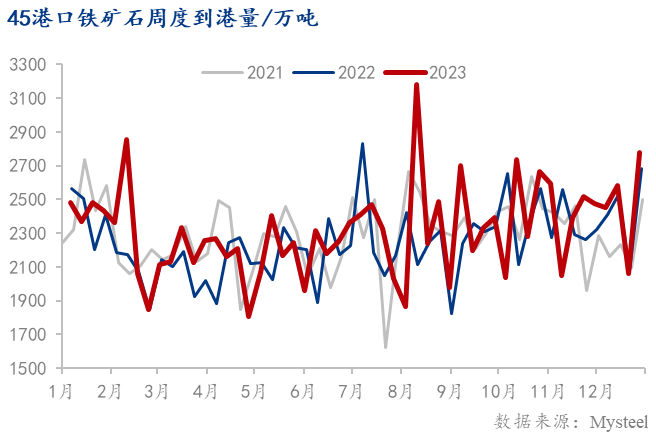

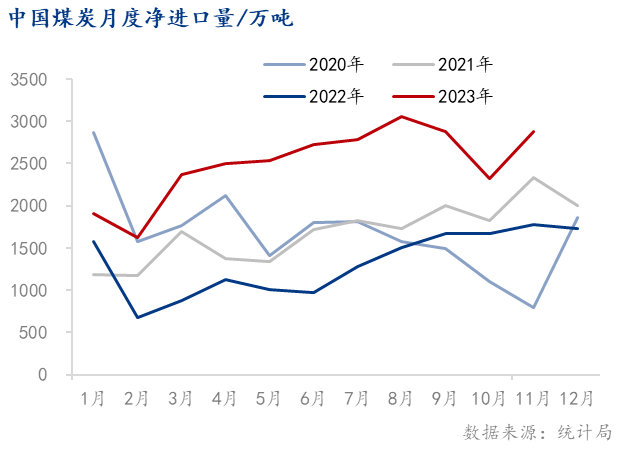

首先,国内供应压力过大,通过出口缓解压力:今年主要因为煤焦供应宽松预期没有导致钢厂深度且持续性的亏损,因此产量下降不及预期;其次,由于“一带一路”沿线国家基建等用钢需求的支撑,促进了我国钢材的出口。从主要出口地区来看,我国钢材需求主要集中在亚洲,占比出口总量的68%。

1.3 行业:需求分化,结构蜕变

1.3.1 2023年用钢下游总结:需求分化,结构蜕变

房地产依旧处于筑底阶段。回顾2023年房地产,虽“认房不认贷”等一系列政策出台,但是房地产市场依旧低迷,新开工面积持续下降,销售面积也持续下降,企业资金回流变慢,影响房地产行业链,也影响用钢需求。

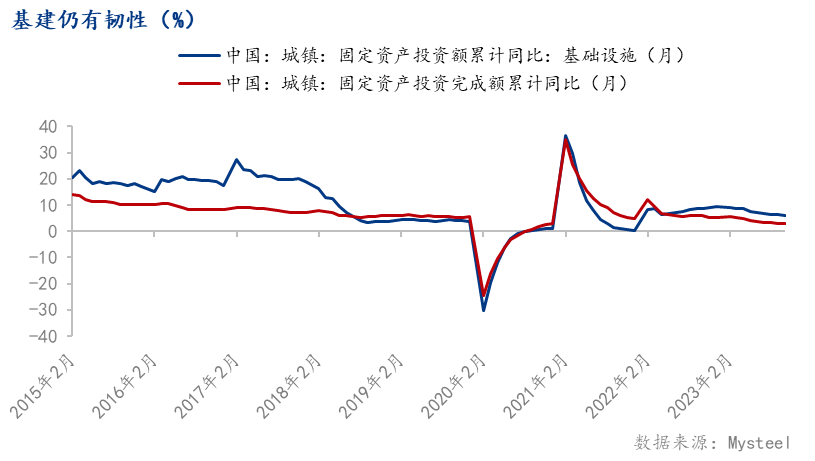

基建用钢仍发挥托底作用。基建方面,重大项目开工,以及一万亿国债的发行,均支撑基建用钢需求。

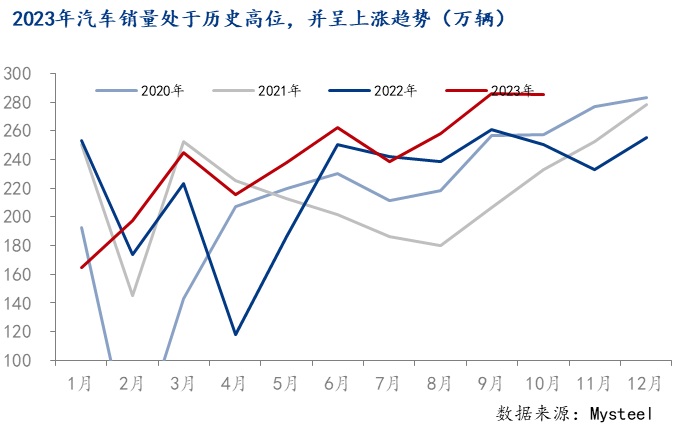

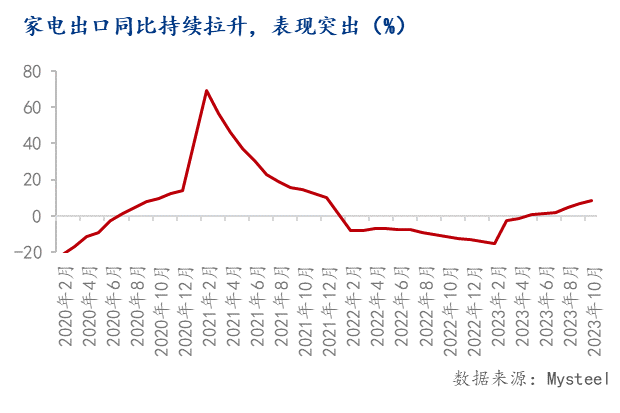

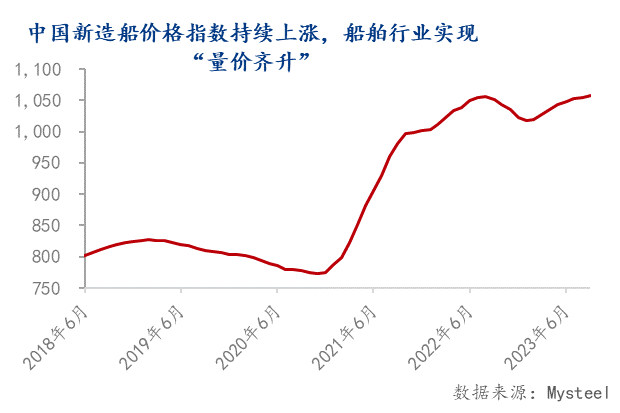

制造业方面,2023年整体表现较为突出。从分板块的工业品产量情况来看,船舶新接订单增长明显,汽车、家电及家电装机产量累计同比也呈增长趋势。但机械板块出现分化,部分机械设备产量呈下降趋势。

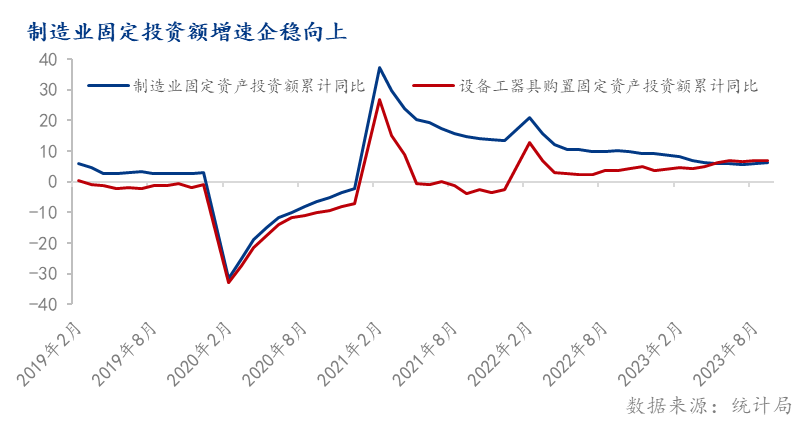

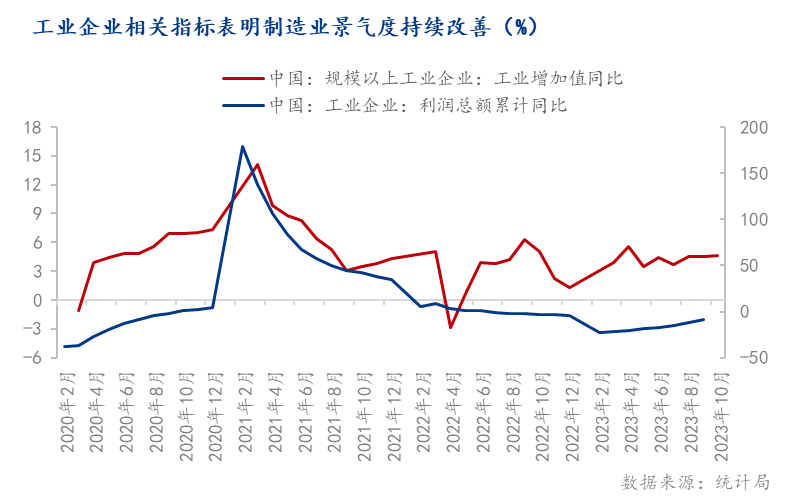

1.3.3.1 2023年制造业开始处于复苏周期

2023年制造业投资额增速一直较为稳定。10月制造业固定资产投资额累计同比增幅为6.2%,制造业投资企稳向上。

工业企业相关指标表明制造业景气度持续改善。10月工业企业增加值同比为4.6%,前值为4.5%,预测值为4.3%,数据超季节性表现。10月工业企业增加值不仅并未受国庆长假影响,而且比9月表现更佳。9月工业企业利润累计同比公布值为-9%,连续两个月录得双位数增速,累计值虽仍为负值但下降程度持续7个月收窄。

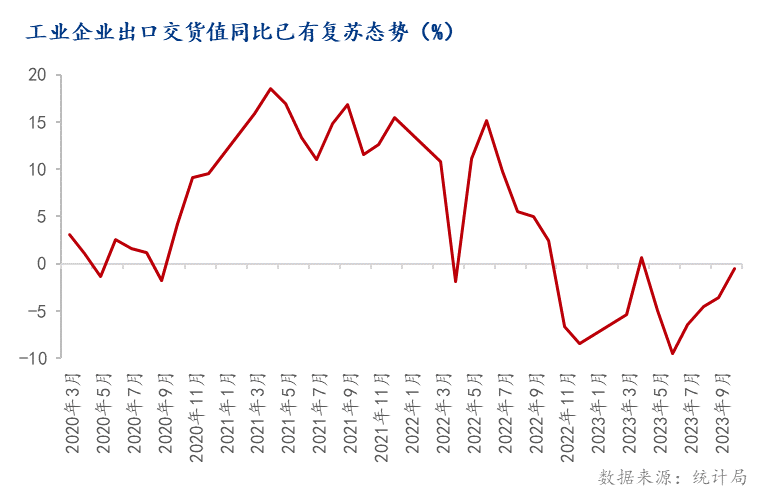

工业企业出口情况持续复苏。结合前面提到的一些指标拐点已现,制造业出口在2023年表现也呈现出复苏态势,在经济发展有所承压的背景下,制造业板块整体表现亮眼。

1.3.3.2 2023年制造业供给端恢复较快

分板块来看,汽车行业、家电行业及船舶行业的相关数据一直呈上涨趋势。汽车行业整体发展势头迅猛,在政策的鼓励下,内需外贸都不断增加,新能源汽车渗透率不断提升,汽车智能化程度领先全球;家电行业整体需求表现出韧性,内需逐渐饱和,出口表现仍旧良好,智能家居品类呈现出成长性;船舶行业整体较具竞争力,新订单情况多数时候位居全球第一,造船价格表现强劲,船企盈利能力持续增强。

1.3.2建筑业用钢需求分化:地产拖累,基建对冲

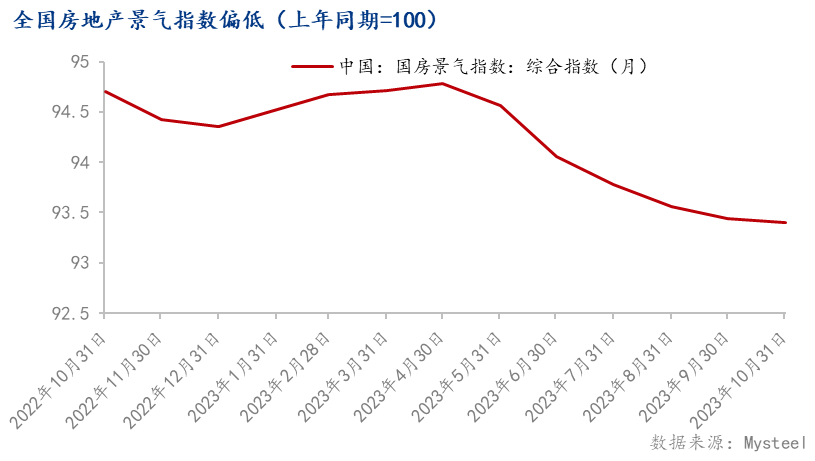

房地产行业多个指标仍在探底,房地产市场行情低迷。第一,自2023年以来,国房景气指数偏低,且房地产开发投资等关键指标同比下降。第二,恒大、碧桂园龙头房企爆雷事件发生,打击房地产市场的信心。

基建仍有韧性,对冲建筑业用钢需求的下降。第一,2023年1-10月,基础设施投资额同比增长5.9%。第二,目前,部分地区的基建项目临近年底有赶工的现象,且“万亿国债”的发行,都支撑着基建的用钢需求。

二、2024年钢铁市场展望

2.1宏观:或跃在渊 萌芽待发

从周期的视角看,国内经济底部特征明显。预计年底仍将有重要积极信号持续释放,降息特别是降准的可能性存在。重点关注12月底中央经济工作会议。加息周期渐近尾声,有利于大宗商品价格企稳的宏观环境正在形成。但不能盲目乐观,毕竟高利率对付通胀的大环境尚未改变。这也是我们认为国内需求恢复缓慢(包括房地产不大可能出现“V型”底),价格有顶的重要原因。预计2024年新开工面积同比下降5%。基建投资仍将是未来逆周期调控的要手段。预计2024年(狭义)基建投资增速为7%。制造业方面,预计2024年保持复苏态势,同比增长7%。整体而言,预计2024年下游主要用钢行业的用钢需求结续下降,但降幅可能较小。

2.2 行业:筑底周期尚未结束

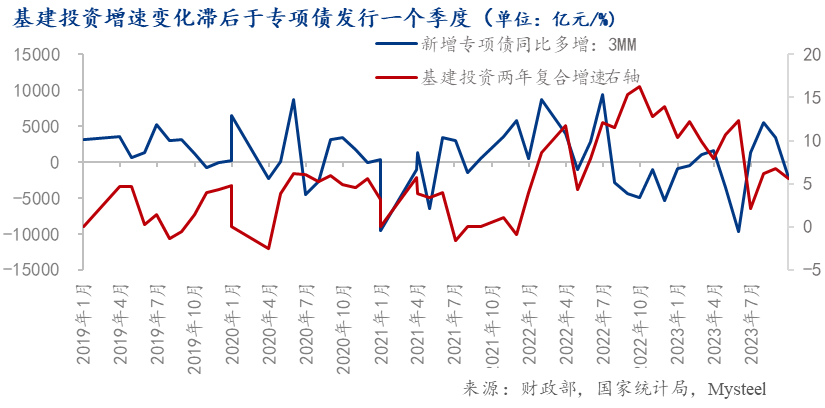

2.2.1 “一万亿国债”利好落地后,未来基建投资韧性将更强

新增专项债变化大致与基建投资增速走势一致,新增专项债指向基建投资增速将稳中向上,且2024年新增专项债额度提前下达。当前已处于从政策底向(资本)市场底、经济底过渡的关键时期。1、本次增发一万亿国债是继续给出了稳增长、化风险的强烈信号,属于增量型的总量刺激政策。同时,在增量政策选择方面,房地产等领域并不是首选,化债“一举两得”的方式仍然是政策锚点。2、中国式的“平准基金”入场以及预计2024年新增专项债40%-60%的额度在四季度提前下达,宏观政策预期朝更加积极方面调整是必须的。本次增发国债对GDP的贡献大概率体现在基建投资,打消了市场前期由于三季度GDP数据超预期,继而认为基建投资力度可能下降的疑虑。不少研究机构认为,对经济的刺激可能集中在2024年,预计提升GDP0.4-0.8个百分点,将极大地提振市场信心。

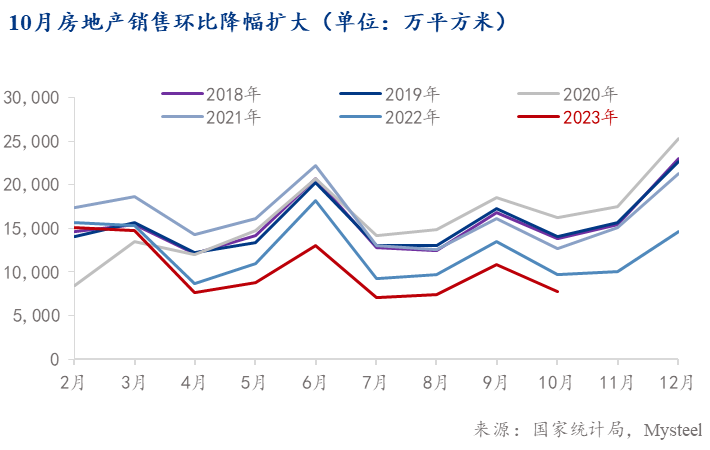

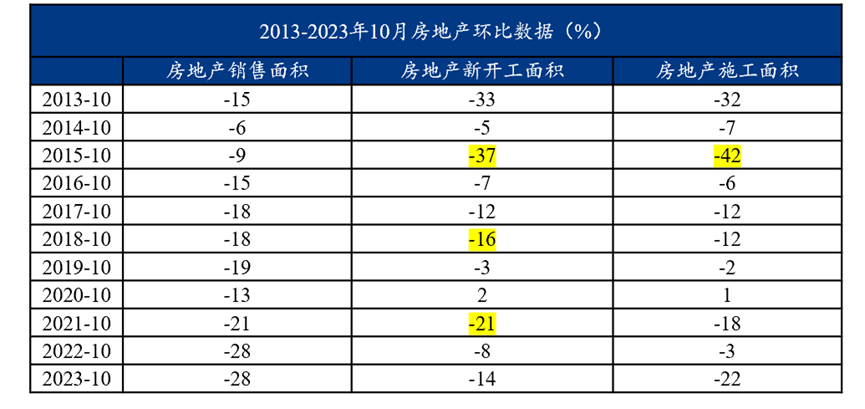

2.2.2房地产市场下行速度时快时慢,或是销售行将探底的信号

对比历史数据,在考虑季节性因素后,以销售数据为例,房地产下行速度时快时慢(5-6慢,7月快,8-9月再次放慢,10月加快),这可能是房地产行业探底的信号。(以10月为例,房地产销售环比降幅是近十年来同期最大)。在认清房地产行业仍在下行的同时,需要关注房地产下行速度以及何时可能触底。当然,由于受到“房住不炒”等宏观调控以及疫情因素的影响,房地产行业探底后将是一个时间较长的磨底过程,出现“V型”反弹的可能性并不大。结合当前房地产行业的高频数据以及市场调研反馈,乐观地来看,房地产销售同比增速有望在明年一季度迎来跌幅收窄,在明年下半年转正。新开工面积同比增速有可能在明年下半年或后年上半年转正。

2.2.3 2024年制造业复苏态势延续

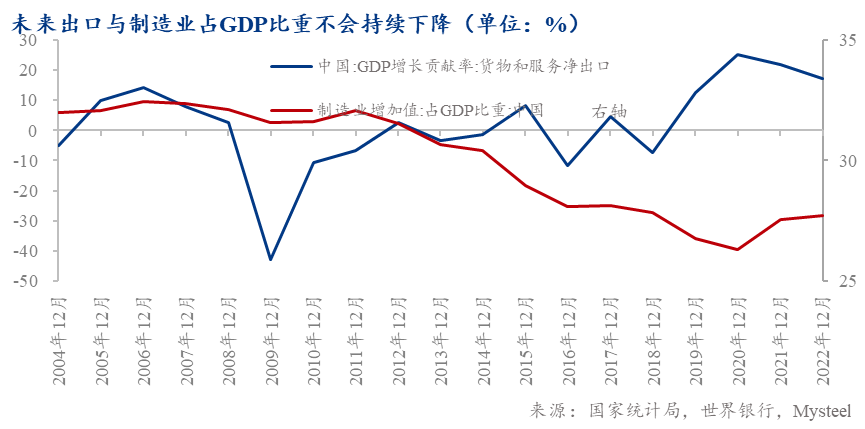

中美库存共振,促进我国制造业出口提升。近期许多制造业相关数据已有触底反弹的迹象,预计有望在明年一季度实现中美共振补库,由补库需求或带动正反馈,商品价格具备了止跌甚至上涨的动能,同时有利于促进制造业出口的提升。分板块来看,预计汽车、家电、船舶及机械内需或有所饱和,但出口有望延续增长态势。制造业占GDP比值将有所提升。2022年我国全部工业增加值突破40万亿元大关,占GDP比重达33.2%,其中制造业增加值占GDP比重为27.7%,并且制造业规模已经连续13年居世界首位。但近几年制造业占比还是处于历史低位,未来预计将有所提升。

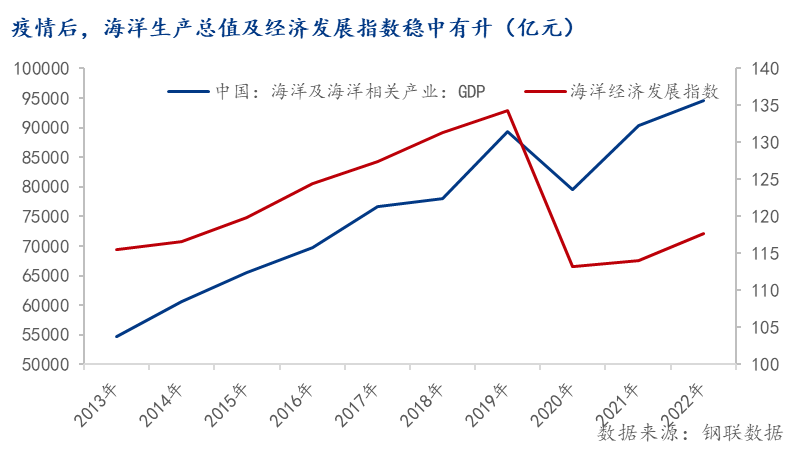

2.2.4 2024年制造业持续高质量发展,海洋经济产业链催生用钢亮点

政策推进新能源汽车充电桩建设。工业和信息化部数据显示,我国已累计建成新能源汽车充电桩627.8万台、换电站3460座,建设动力电池回收服务网点超过1万个。技术创新是光伏行业的核心驱动力。全球光伏主产业链集中在中国,2022年我国硅料、硅片、电池、组件产量占全球比重均在80%+,分别为80%、94%、87%和83%。而光伏技术迭代的本质是上一代技术效率达到极限时,追求下一代更高效率和更低成本的技术,最终考虑的是成本,因此新技术对旧技术的替代是全面的。 疫情后,海洋生产总值及经济发展指数稳中有升。2022年,结构优化与升级指数为123,比上年增长2.2%。2022年,海洋新兴产业增加值比上年增长7.9%,其中海洋电力业、海洋药物和生物制品业增加值比上年分别增长20.9%和7.1%;海洋制造业增加值占海洋生产总值比重比上年提高0.8个百分点,连续3年稳步提高。

2.3 产业:供给决定价格方向

2.3.1 2024年钢铁供应端将如何变化?

假设1:明年粗钢产量增加

在明年国内用钢需求总量微降的预期之下,若粗钢产量继续超过2023年的水平,那么炼钢环节利润将被继续压缩,钢材出口也或将高于今年,这些局面并不利于行业高质量发展。

假设2:明年粗钢产量持平

在明年粗钢产量持平于今年的预期之下,炼钢环节利润将难以修复,出口也或将位于高位。因此在假设1与假设2的情况下,行业均难以实现高质量发展目标。

假设3:明年粗钢产量下降

目前我们更倾向于明年粗钢产量下降的预期,压产路径:1. 首先我们希望通过主动减产与被动减产并重的方式来压制产量;2. 其次为了扭转进口高价原料,出口低价钢材于己的不利局面,我们也建议政策加强对买单出口的监管,通过调节出口阀门来影响生产环节。

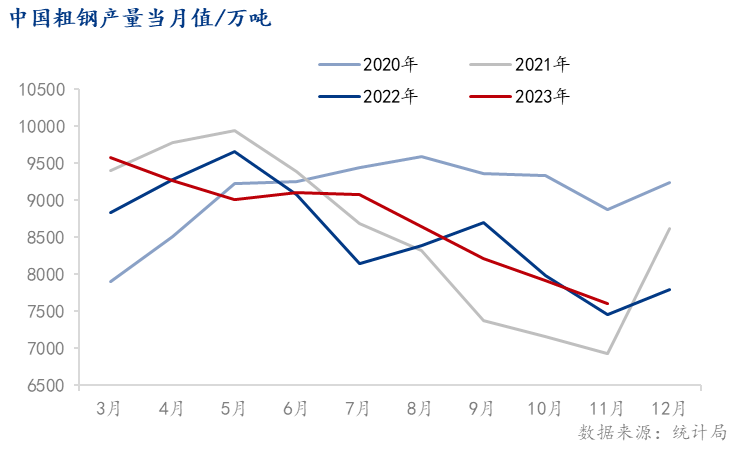

2.3.2 在主动与被动减产并重&控出口的预期下,预计2024年粗钢产量同比下降

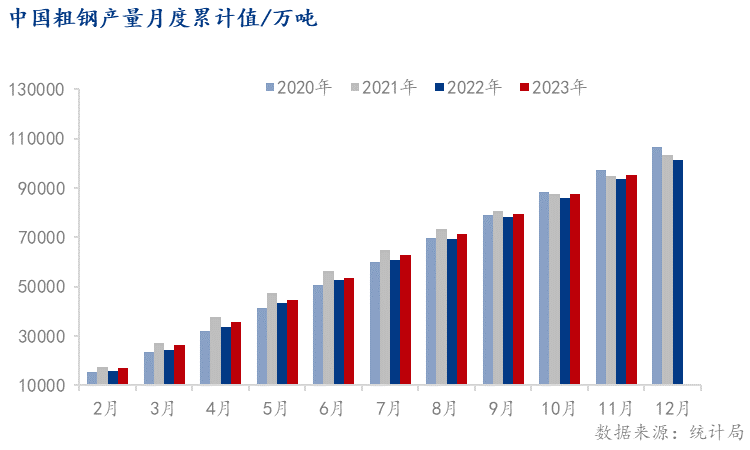

2023年1-11月,根据统计局口径,国内粗钢产量累计值在95214万吨,同比增1703万吨。预计今年粗钢产量同比(2022年1.013亿吨)持平或微增。而2024年粗钢产量,预计同比小幅下降,原因在于以下三点:

1.国内将通过监管买单出口间接压制钢厂产量;

2.在国内粗钢需求开始见顶回落,随即国内粗钢产量逐年下降也将是大趋势,主动与被动减产将并重进行;

3.若产量不下降,则生产端和中游贸易环节利润将持续疲弱,导致企业暴雷事件频出。

2.3.3海外贸易保护主义抬头,叠加国内为严控原料价格,预计2024年钢材出口承压下行

2024年钢材出口量或将同比下降,主要有以下三点原因:

1.2024年内需复苏预期偏弱,这主要由大趋势决定,2020年我国粗钢需求已经开始见顶回落;

2.海外贸易保护抬头,将对明年的出口造成压力:东南亚部分国家提出税率调整的声音有所出现;欧盟计划于10月1日启动CBAM过渡期;

3.随着泰国发起对华有关出口钢材的反倾销调查,其他海外国家效仿的概率正逐渐增加; 为扭转进口高价原料,出口低价钢材的不利局面,同时也能间接调控粗钢产量,进而打压原材料,尤其是铁矿石的价格。

2.3.4 2024年铁元素基本面或呈现供过于求的状态,整体均价水平同比或下降

2024年铁矿石基本面预计整体呈现供应偏宽松的格局,且铁矿石均价同比2023年小幅下降。

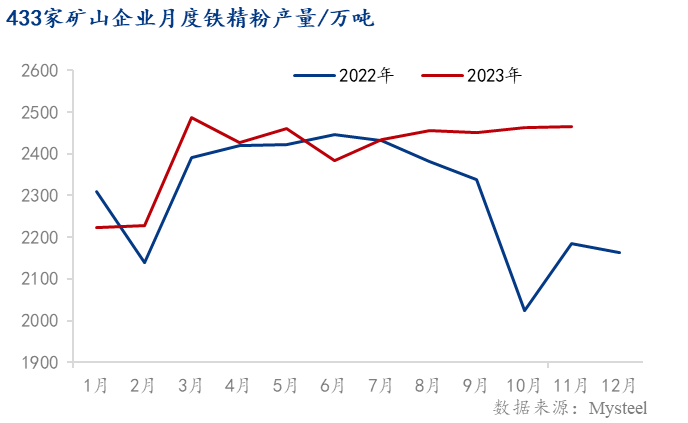

供应方面:2024年随着外矿新产能投入,预计主流矿山发运量稳中有增,我国铁矿石进口量或增约1000万吨;在“基石计划”助推下,2025年国内矿产量将达到3.7亿吨左右,2024年内矿供应或增1500万吨;

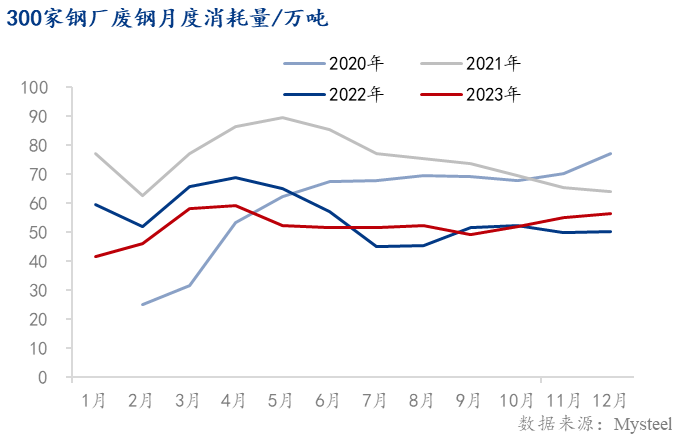

需求方面:未来国内仍面临弱复苏,同时由于产业转型缓慢,预计2024年国内粗钢需求同比持平或微降,而粗钢产量同比或微降。另外,在“三大工程”的助力下,明年废钢供需同比或增约500万吨(2023年废钢总需求约在2.5亿吨)。在该预期之下,明年生铁产量同比或降约800万吨,而铁矿石总需求则降约1800万吨。

2.3.5 2024年碳元素基本面或呈现供应偏宽松的格局,整体均价水平同比或下降

2024年双焦基本面预计整体呈现供应偏宽松的格局,且双焦均价同比2023年小幅下降.

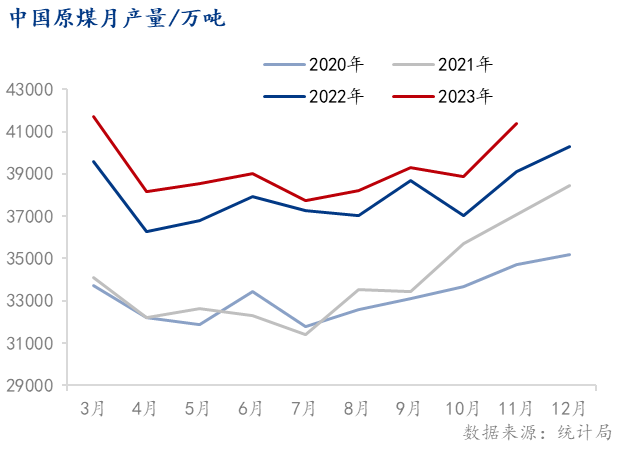

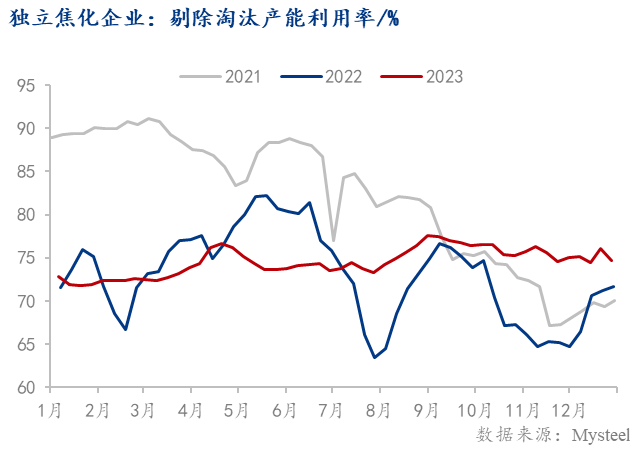

供应端:2024年煤炭保供与煤矿安检并重,国内煤炭供应同比或相对持平,而蒙煤和俄煤或仍有增量空间,预计煤炭进口量同比增1000-1500万吨;焦炭方面,近年来焦化产能置换一直是市场的关注点,虽然山西省今年10月全面关停4.3米及以下的焦炉,但后续仍有新增产能上新。同时考虑到目前全行业独立焦企产能利用率均值在70%以上,因此预计2024年焦化行业产能充足,焦炭供应弹性相对较大( 2023年焦炭总供应约在4.48亿吨);

需求端,2024年在生铁同比约降800万吨的预期之下,焦炭需求同比约降300万吨至4.45亿吨的水平。

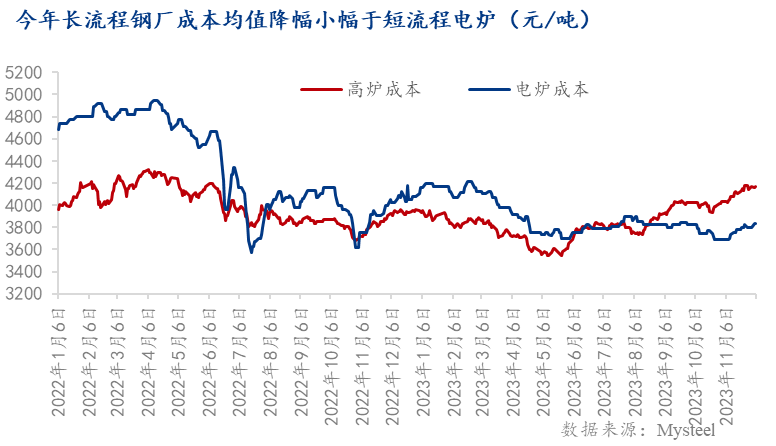

2.3.6在2024年粗钢产量下降预期下,生产成本有望下降,而行业利润有望小幅修复

2019年以来钢铁产业产能逐步过剩,地产行业转向之后,国内粗钢消费趋势性下降,钢铁行业的利润不断下台阶:今年截至12月29日,螺纹钢毛利均值在-47元/吨,同比降196%;热卷毛利均值在-73元/吨,同比降25%;

展望2024年,若粗钢产量能够如期下降,原料均价下降将推动炼钢成本下移;同时考虑到明年粗钢需求依旧面临偏弱预期,因此在供需双弱的预期之下,明年钢价均价或于今年持平,而炼钢环节利润或有望迎来小幅修复;

若2024年产量仍有难以出现下降,那么在供强需弱的预期之下,明年炼钢环节利润将继续被原料所蚕食,而部分无法承受持续亏损的生产企业以及贸易企业也将被动出清。

2.3.7预计2024年钢价均价同比微幅下降,而原料均价同比降幅则稍大

对于2024年黑色产业链价格走势预测:在粗钢供需双降的预期之下,预计钢价均价同比微降(接近持平);而原料均价同比下降,那么炼钢环节利润有望迎来小幅修复。

三、2024年钢铁市场展望综合结论

宏观方面,从周期的视角看,国内经济底部特征明显,未来钢铁行业具有弱补库的可能性——若出现弱补库,钢价上涨动能并不足,甚至有继续下跌的可能性。而海外加息周期也渐近尾声,有利于大宗商品价格企稳的宏观环境正在形成。但不能盲目乐观,毕竟高利率对付通胀的大环境尚未改变。

供应方面,预计2024年粗钢产量同比小幅下降,主要原因在于若产量不下降,钢铁行业利润则仍然集中于原料端,而生产端和中游贸易环节利润将持续疲弱,导致企业暴雷事件频出。因此对粗钢产量进行控制,将有利于钢铁行业健康发展。另外,随着海外贸易保护抬头,2024年钢材出口压力增大;同时国内或将对钢材买单出口进行监管,这能够间接调节粗钢产量,进而有利于严控原料价格。

需求方面,房地产探底后将是一个时间较长的磨底过程,出现“V型”反弹的可能性并不大,预计2024年新开工面积同比下降5%-10%;基建投资仍将是未来逆周期调控的主要手段,预计2024年(狭义)基建投资增速为7%;制造业方面,预计2024年保持复苏态势,同比增长7%。整体而言,预计2024年下游主要用钢行业的用钢总需求继续下降,但降幅可能较小。

在粗钢供需双弱的预期下,2024年钢价均价或微低于今年,而炼钢环节利润或有望迎来小幅修复。预计2024年上海螺纹钢均价或在3900元/吨,同比约降0.6%;而上海热卷均价或在4000元/吨,同比约降0.2%。

风险提示:

1、美联储加息周期的结束时间不确定;

2、房地产市场下行速度超预期;

3、海外金融不稳定事件突发。

24小时热点