政策不断发力 期指回调做多-股指周报20231119

摘要

1、市场综述:

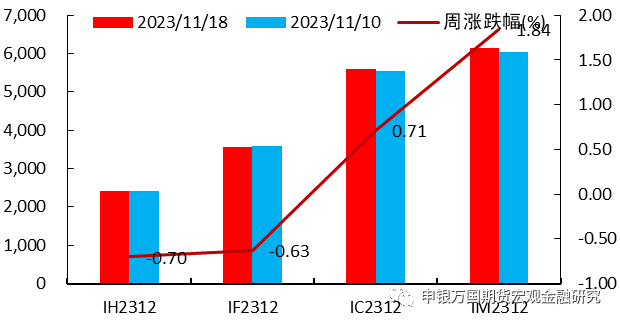

本周四大期指表现分化,IH2312下跌0.70%,IF2312下跌0.63%,IC2312上涨0.71%,IM2312上涨1.84%。总体来看,本周美国通胀超预期下降,明年降息预期提前,海外扰动继续减弱。国内经济复苏曲折性前进,政策继续托底市场。

2、品种分析:

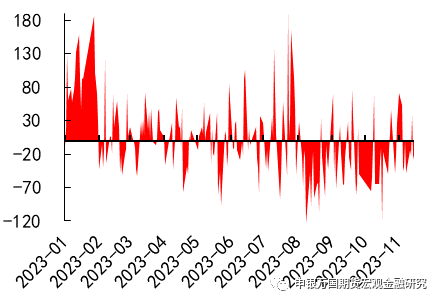

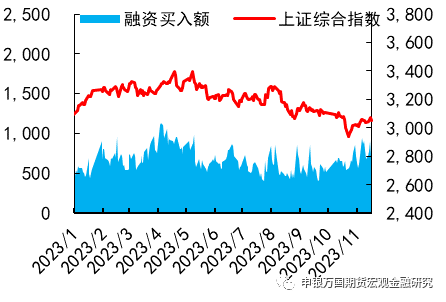

IH、IF:本周股指小幅下跌,计算机和国防军工领涨,医药生物和电力设备领跌,资金方面北向资金流出21.17亿元,杠杆资金流入164.34亿元。

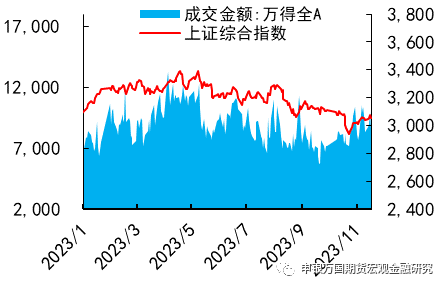

IC、IM:本周中证500和1000指数震荡偏强,小幅收涨。资金交投情绪降温,量能波动较大,周均成交额降至8000亿元中枢,北上资金累计净卖出49.8亿元,较上周流出额有所下降。

3、总结展望与策略机会

IH、IF:政策端不断发力,政府债主导社融回升,低估值吸引中长期资金入市,操作上建议轻仓试多,预计IH00波动2400-2600,IF00波动区间3500-3900。

IC、IM:海外美联储降息预期升温,十年期美债收益率持续走弱至4.5%,加上近期的国产算力等热点推动,中小成长相对偏强,注意热点降温对短期市场节奏的影响。10月经济数据显示经济复苏进程存在波折,仍需政策持续发力呵护,在政策底部驱动下,期指策略上以逢回调做多为主,IC2312预计波动区间5500-5700,IM2312预计波动区间5900-6200。

4、风险提示:经济复苏力度不及预期、美联储进一步超预期收紧政策、地缘政治风险超预期。

正文

01

市场综述

本周四大期指表现分化,IH2312下跌0.70%,IF2312下跌0.63%,IC2312上涨0.71%,IM2312上涨1.84%。

就本周面临的宏观情况而言,海外因能源价格大幅放缓,美国10月CPI同比升3.2%,为今年7月来新低,低于预期的3.3%,前值升3.7%;核心CPI同比升4%,为2021年9月以来新低,预期为持平于4.1%。10月份零售销售额环比下滑0.1%,为今年3月份以来首次下滑,但降幅小于经济学家预期的0.3%,前值从增0.7%修正为增0.9%。克利夫兰联储主席梅斯特表示,虽然通胀已经降温,但要完全回落至美联储的目标水平2%还需要时间。如果经济发展与预期不同,货币政策需要保持灵活,适当应对不断变化的前景和风险。国内方面,10月金融数据和投资等经济数据先后公布,显示经济复苏力度不稳,仍需政策继续发力呵护。10月M1同比增长1.9%,不及预期2.5%和前值2.1%;M2同比增长10.3%,持平于预期和前值;新增人民币贷款7384亿元,不及预期6650亿元;新增社融1.85万亿元,不及预期1.9万亿元,同比增长9.3%。经济数据方面,10月规上工业增加值同比上涨4.6%,高于预期4.3%和前值4.50%;10月社零同比上涨7.6%,高于预期7.00%和前值5.50%;1-10月固定资产投资累计同比上涨4.6%,不及预期4.3%,略高于前值4.5%。

总体来看,本周美国通胀超预期下降,明年降息预期提前,海外扰动继续减弱。国内经济复苏曲折性前进,政策继续托底市场,股指间表现分化。

图1:股指期货周涨跌 |

资料来源:Wind,申万期货研究所 |

02

品种分析

1、IF、IH

本周股指小幅下跌,计算机和国防军工领涨,医药生物和电力设备领跌,资金方面北向资金流出21.17亿元,杠杆资金流入164.34亿元。

房地产市场仍处于转型期。1-10月,全国房地产开发投资同比下降9.3%,降幅比1-9月继续扩大0.2%,商品房销售面积下降7.8%,商品房销售额下降4.9%。

推进股权投资基金跨境投资试点。稳慎推进股权投资基金跨境投资试点,吸引更多外资金融机构和长期资本来华展业兴业。研究扩大跨国公司本外币一体化资金池业务试点,探索支持跨国公司财资中心建设。

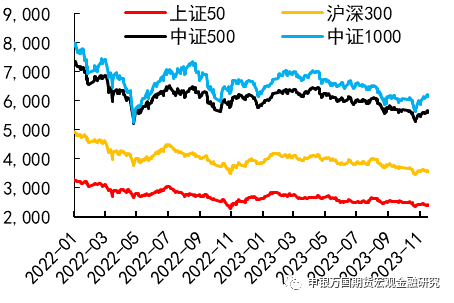

图2:四大现指走势 |

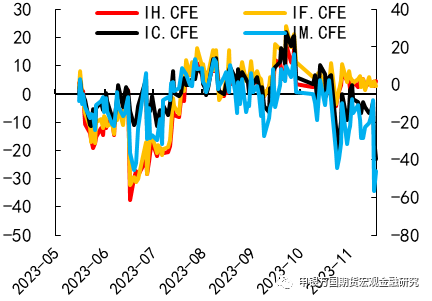

图3:四大期指基差 |

资料来源:Wind,申万期货研究所 |

资料来源:Wind,申万期货研究所 |

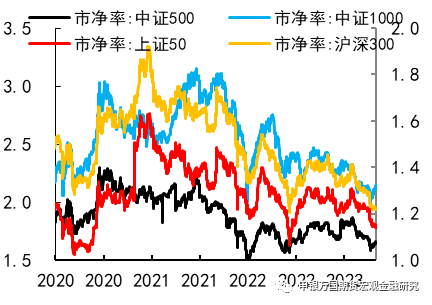

图4:四大现指市盈率 |

图5:四大现指市净率 |

资料来源:Wind,申万期货研究所 |

资料来源:Wind,申万期货研究所 |

2、IC、IM

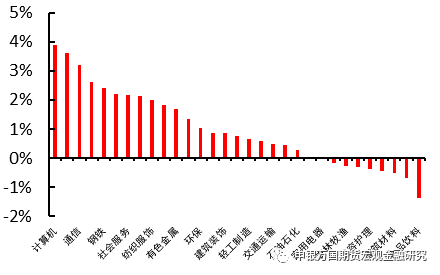

本周中证500和1000指数震荡偏强,小幅收涨。资金交投情绪降温,量能波动较大,周均成交额降至8000亿元中枢,北上资金累计净卖出49.8亿元,较上周流出额有所下降。从行业来看,计算机、通信、汽车涨幅居前。

10月24日,市场开启底部反弹。截至11月15日,上证50指数上涨2.05%,沪深300指数上涨3.44%,中证500指数上涨5.84%,中证1000指数上涨8.53%,偏中小盘成长风格的中证500和1000指数反弹力度相对偏强。美国10月CPI同比超预期降至3.2%,美联储12月维持利率不变概率接近100%,中期10年期美债收益率走弱预期将减弱对于中小成长的估值压制。从行业表现来看,受国产算力替代等热点推动,TMT相关板块反弹居前,传媒、计算机和电子板块分别上涨12.54%、13.15%、10.93%,涨幅均超10%。大金融相关板块在相关政策推动降温下,表现相对偏弱,非银金融仅小幅收涨0.95%,银行小幅下跌0.72%。

从近期来看,市场在政策驱动下反弹,未来经济的回升力度预期很大程度上决定了股指的上方空间。本周10月主要经济数据基本公布,M1同比增速降至1.9%,社融同比增至9.3%,很大程度上来自于政府债券的推动,居民和企业端发力不明显,内生需求动力仍相对偏弱。从经济数据来看,10月社零同比在去年同期低基数的情况下,超预期增至7.6%,固定资产投资同比增速降至1.2%,房地产投资同比增速维持在-11.3%不变,但商品房销售面积当月同比继续下降至-11%,整体经济有结构性回升,但复苏基础尚不牢固,复苏进程依旧曲折,限制市场反弹空间。

图6:申万一级行业周度涨跌幅(%) |

图7:市场成交额(亿元) |

资料来源:Wind,申万期货研究所 |

资料来源:Wind,申万期货研究所 |

图8:北上资金净流入额(亿元) |

图9:融资买入变动额(亿元) |

资料来源:Wind,申万期货研究所 |

资料来源:Wind,申万期货研究所 |

03

总结展望与策略机会

1、IH、IF

政策端不断发力,政府债主导社融回升,低估值吸引中长期资金入市,操作上建议轻仓试多,预计IH00波动2400-2600,IF00波动区间3500-3900。

2、IC、IM

海外美联储降息预期升温,十年期美债收益率持续走弱至4.5%,加上近期的国产算力等热点推动,中小成长相对偏强,注意热点降温对短期市场节奏的影响。10月经济数据显示经济复苏进程存在波折,仍需政策持续发力呵护,在政策底部驱动下,期指策略上以逢回调做多为主,IC2312预计波动区间5500-5700,IM2312预计波动区间5900-6200。

04

风险提示

1、经济复苏力度不及预期。

2、美联储进一步超预期收紧政策。

3、地缘政治风险超预期。

24小时热点