1、市场概述:

干散货航运:本周SCFI反弹,主要受欧美节日备货和船司调涨运费影响。在节假日需求和船司缩舱稳运价的刺激下,短期运价或有一定支撑,中期集运基本面仍偏弱。

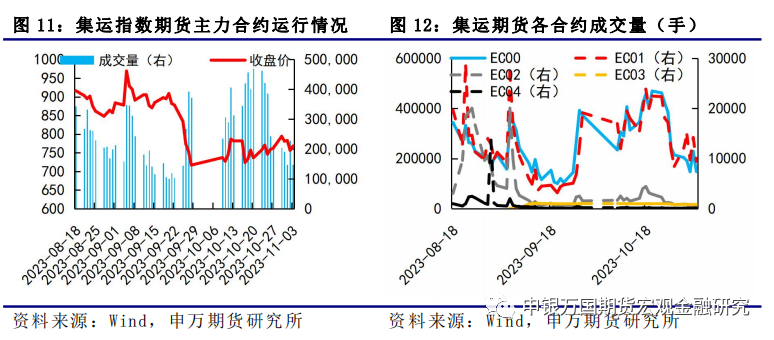

集装箱航运:上周集运欧线期货小幅收涨,整体延续10月以来的震荡格局,EC2404当周上涨1.60%,收于768.1点。11月6日,其对标的现货指数SCFIS(欧线)最新公布的数据为653.73,较上期上涨7.7%。

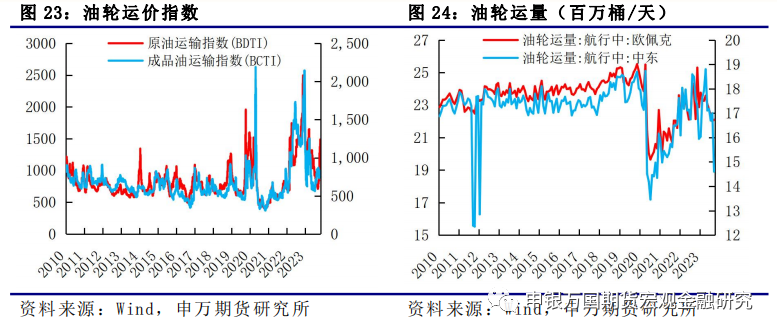

油轮:油轮运价分化。原油运输指数BDTI从1414涨至1465,成品油运输指数BCTI从801降至781。

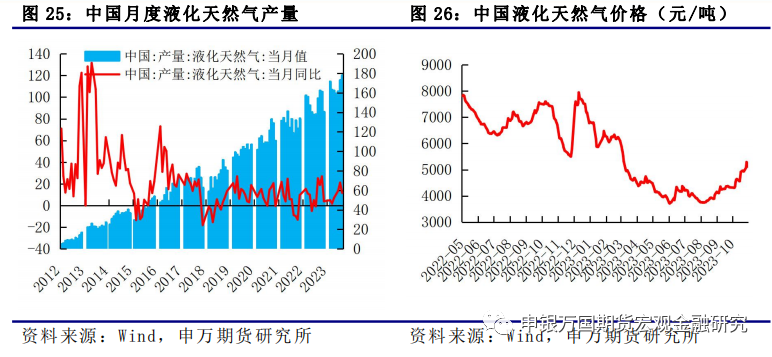

LNG:国内液化天然气价格上涨。11月3日,液化天然气市场价格为5119元/吨,10月27日市场价为4976元/吨,上周价格上涨2.87%。

2、总结展望:

干散货航运:随着欧央行暂停加息,11月美联储按兵不动,持续加息预期回落。10月以来国际原油价格飙涨,巴以冲突持续升级可能延缓鹰牌预期。三季度经济数据总量超过预期,消费引领明显,中央金融工作会议召开,货币政策延续跨周期调节。本周日英央行维持不变符合市场预期,但收益率曲线控制可能明年迎来调整。圣诞季临近下出口增速有所支撑,预计四季度航运市场开始反弹。

集装箱航运:短期市场面临班轮公司调价以及圣诞等年终备货的影响,盘面出现一定反弹。从基本面来看,仍在面临供需失衡的状况,并未看到转好的拐点,供需失衡下很难支撑运价趋势性向上。我们倾向于认为班轮公司调价、圣诞等年终采购更多可能是导致盘面阶段性的反弹,较难形成趋势性反转,策略上建议等待反弹后比较好的沽空位置。

油轮:短期看,市场消息面喜忧参半,需求前景预期向好,但因市场对原油供应收紧的担忧,运价波动反弹的可能性较大。长期看,供给稳定下的需求恢复继续为旺季复苏积蓄动能。

LNG:在液化天然气(LNG)运输市场,由于欧洲和亚洲主要国家的温暖冬季和充足的天然气库存,与此同时可用运力增长,导到2023年上半年现货价格仍然较低。随着需求显示出复苏迹象,前景依然乐观,有限的运力供应增长将致使在2023年底呈现供需偏紧的格局。

3、风险提示:

1)班轮公司挺价预期较强;2)运河调整规则对运价的影响。

1、干散货航运

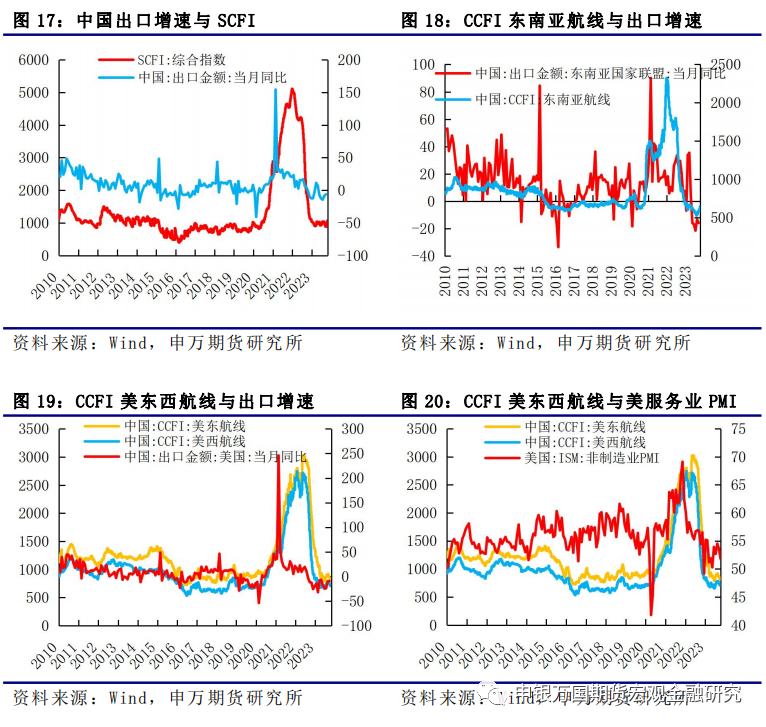

本周SCFI反弹,主要受欧美节日备货和船司调涨运费影响。在节假日需求和船司缩舱稳运价的刺激下,短期运价或有一定支撑,中期集运基本面仍偏弱。截至11月3日收盘,主力EC2404收于768.1点。截至10月30日,SCFIS欧线报于607.05点,环比小幅回升1.7%。截至10月27日, SCFI综合指数涨至1012.6点,环比上升10.35%;上海-欧洲运价769美元/TEU,较上周上涨32.36%。

2、集装箱航运

上周集运欧线期货小幅收涨,整体延续10月以来的震荡格局,EC2404当周上涨1.60%,收于768.1点。随着市场陷入震荡,资金参与度下降,EC2404合约日均成交量降至20万手左右。远月合约由于距离当下时间较远,资金参与热情偏低,整体成交量依旧不高。11月6日,其对标的现货指数SCFIS(欧线)最新公布的数据为653.73,较上期上涨7.7%。

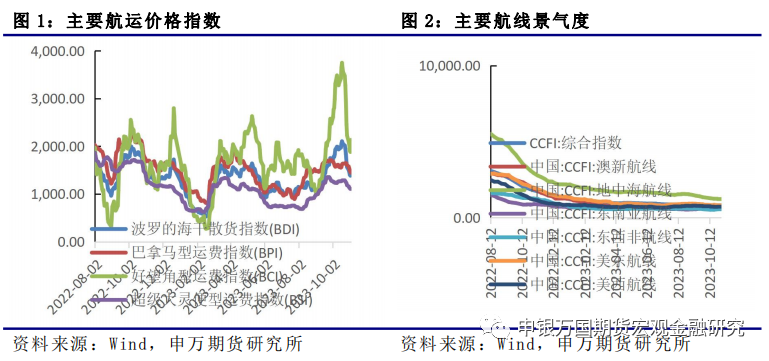

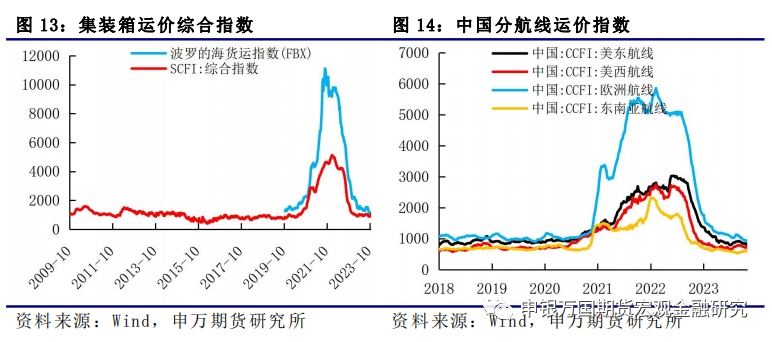

从综合的运价指数来看,上周波罗的海货运指数从1094.93增至1166.97,SCFI运价综合指数从1012.60反弹至1067.88,连续两周维持在1000点上方,不过整体集装箱航运的运价已基本处于2019年疫情前的水平。

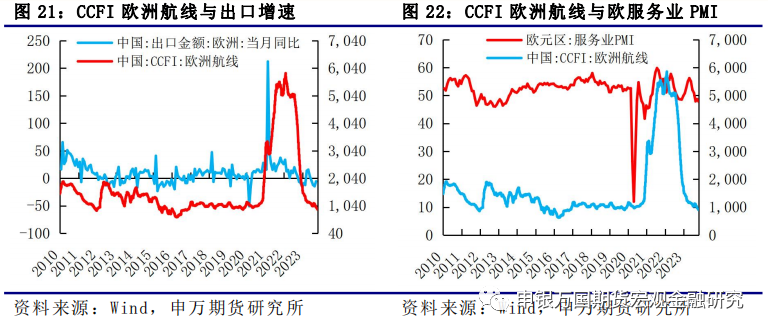

从分航线的运价指数来看,四大主要航线多数上涨。美东航线从808.58增至811.90,美西航线由718.34增至733.84,欧洲航线由939.27降至903.50,东南亚航线由586.68增至646.10。

3、油轮

油轮运价分化。原油运输指数BDTI从1414涨至1465,成品油运输指数BCTI从801降至781。9月最新数据显示,从欧佩克出发的油轮运量在连续4个月下降后反弹。从欧佩克出发的航行中油轮运量从8月的22.0百万桶/天增至22.1百万桶/天,受中东地缘冲突影响,从中东出发的航行中油轮运量骤降,从17.0百万桶/天降至14.6百万桶/天。

4、LNG

国内液化天然气价格上涨。11月3日,液化天然气市场价格为5119元/吨,10月27日市场价为4976元/吨,上周价格上涨2.87%。根据国家统计局最新公布的9月液化气产量来看,与不断下降的液化气价格不同,我国液化天然气月度产量基本处于上涨趋势之中,2023年9月液化天然气产量微增至178.25万吨,增速由21.14%降至11.58%,整体依旧处于正常的增速波动区间之内。

1、 行业要闻

航运指数开始反弹。上海出口集装箱运价指数(SCFI):截至11月3日,SCFI综合指数涨至1067.88点,环比上升5.46%;上海欧洲运价769美元/TEU,较上周上涨32.36%;上海-美西运价1916美元/TEU,较上周上升9.74%;上海-美东运价2361美元/TEU,较上周上升7.42%。

盈利水平持续下滑。根据克拉克森统计的集装箱船的日均盈利水平,目前集装箱船日均盈利为1.77万美元/天,近期盈利水平仍在持续下滑,2019-2020年盈利均值大约在1.39万美元/天,2021-2022年度中枢陡升约4倍至5.98万美元/天,供需矛盾缓和后2022年四季度开始大幅下滑,目前盈利值已经较此前高点回落将近65%。

2、贸易及港口需求

欧线运力开始扩张。截至10月数据,全球集装箱总运力约2723.4万TEU,总运力年增长率约6.99%。运力继续保持增长,近期欧线增量更大,现有集装箱船的平均船龄约14.22年。2023年9月,集装箱船拆解的运力约为13618TEU,较上月有所减少;拆解船的平均船龄约26.69年,拆解船船龄均值有所增加。

3、国际船运租金变化

旺季不旺效应明显。截至10月目前数据,集装箱船交易量约14905TEU,总交易金额6150万美元;近期船舶交易量和交易金额相对平淡,均较上月有所回落,此前市场对旺季交易改善的预期逐步证伪,今年旺季不旺的情况比较明显。

中美航线回归均值。目前中国-美西航线集装箱船的平均航行周期约21.11天,继续缩短;2021年因为集装箱市供需错配交通场拥堵航行周期延至46天,目前已经回归历史均值水平。2023年11月3日,首轮中美海洋事务磋商在北京举行。外交部边界与海洋事务司司长洪亮同美国国务院东亚局助卿帮办、中国事务协调员蓝墨客共同主持会议。两国涉海部门和国防部代表参加。双方围绕海上形势、海上安全、海洋经济和环境等议题坦诚、深入、建设性地交换了意见。双方强调应加强对话沟通,管控海上局势,避免误解误判,探讨互利合作。

集装箱吞吐量加速累积。上海港集装箱月度吞吐量约420万TEU,宁波港318万TEU,深圳港282万TEU,上海和深圳港吞吐量增加,宁波港有所回落。北美港口活跃度下降,目前洛杉矶和长滩港吞吐量分别为68.4万TEU和57.8万TEU。

国内吞吐量有所回升。上海港集装箱月度吞吐量约420万TEU,宁波港318万TEU,深圳港282万TEU,上海和深圳港吞吐量增加,宁波港有所回落。北美港口活跃度下降,目前洛杉矶和长滩港吞吐量分别为68.4万TEU和57.8万TEU。

国际拥堵水平接近疫情前。目前国内港口拥堵的运力约221万TEU;美东港口拥堵运力约72.5万TEU,美西港口约51.5万TEU。美东运力拥堵情况从去年开始持续缓解,近期随着美线货量增加两大港口拥堵率有所提升,交通情况整体仍向疫情前水平趋近,小幅高于历史中枢。目前集装箱船的平均港口等待时间为7个小时,较上月等待时长减少,较2022年均值同比已经下降65%,洛杉矶和长滩港在码头等待9天或更长时间的进口集装箱数量比2022年初峰值下 降约90以上%。

4、航运衍生品市场变化

FFA是新加坡交易所推出的具备全球影响力的运费风险管理工具。它是买卖双方达成的远期运费协议,通过交易双方商定的未来某段时间的运价或租金来规避现货市场的风险,相应合约的交割结算价格按照波罗的海交易所公布的相关航线每日指数的月度平均值进行结算。

主力开始增仓下行。集运指数(欧线)期货本周并未延续升势,市场情绪在接下来几日再度走弱,本周四集运指数欧线期货主力收跌3.48%至756.4点。本周EC期货盘面交易的锚点仍未清晰,由于当前处于明年亚欧航线运价长协谈判的关键时期,航运联盟挺价较为坚决,上周现货端订舱运价上海出口集装箱运价指数(SCFI)欧线跳涨超32%达769美元/TEU,截至11月中旬的订舱价格依然维持在800美元/TEU和1400美元/FEU的水平,盘面基差存在收敛预期。

现货端影响接近结束。自8月14日达到1110点的峰值后便一路跌至10月30日的607.05点,与上期相比上涨1.7%。现货的萎靡已经兑现为十一假期前盘面的大幅下跌。现货的萎靡阶段已接近结束,可能在10月末、11月初收到涨价生效的影响。现货端的变化正在逐步影响盘面的情绪。

5、铁矿及煤炭航运市场分析

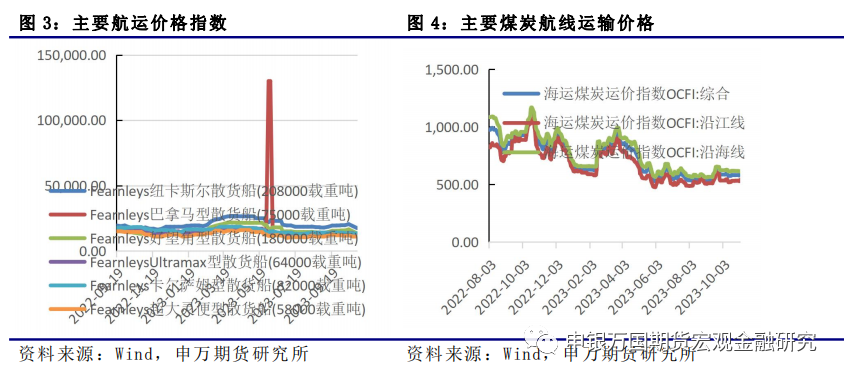

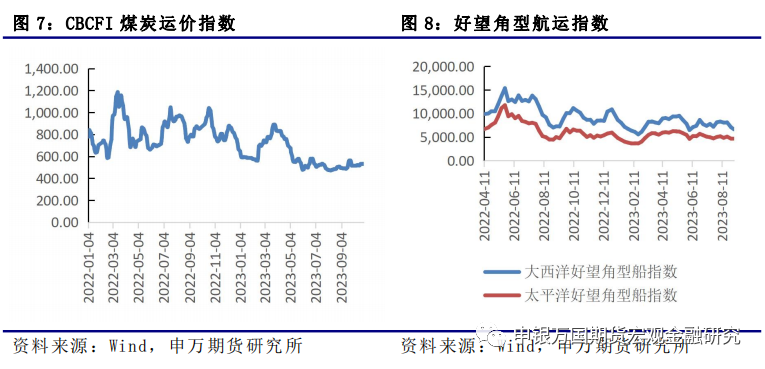

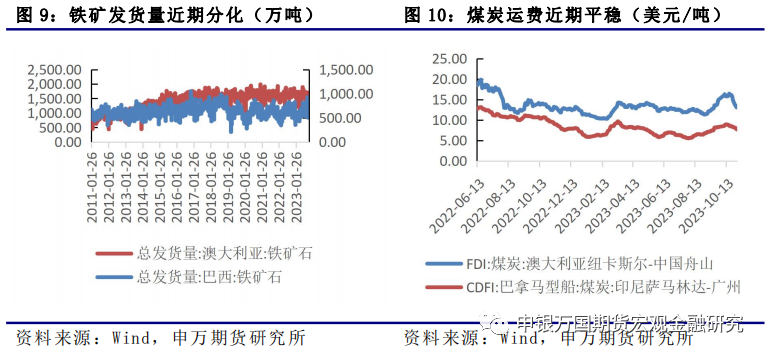

铁矿需求方面,上周高炉开工小增,铁水产量反弹,共新增20座高炉检修4座高炉复产,检修逐渐加强,以计划检修以及亏损检修为主。本周计划检修高炉3座,复产高炉5座,由于高炉开工下滑加速,铁水或有明显的减量。供应方面,全球铁矿石发运量正常,上期海外发运环比增加,到港回落,库存增加。上周澳洲巴西铁矿发运总量2563.2万吨,环比增加1.9万吨。澳洲发运量1743.4万吨,环比减少103.2万吨。煤炭需求方面,周二部分主流钢厂对焦炭采购价下调,降幅100-110元/吨,周三全面落地执行,影响焦煤市场情绪持续走低,对后市煤价仍然看降,中间的贸易商以及洗煤企业谨慎入场拿货,市场交投氛围一般,煤矿回落煤种成交稍好,部分挺价煤种成交乏力。供给方面,原料端价格走弱,同时钢坯价格上涨,钢厂利润恢复,但仍处于亏损阶段,同时高炉检修增多,仍在压制煤价上涨,对原料端的采购也相对谨慎,同时考虑铁水产量也在高位运行,下行速度较慢。

1、行业要闻

限流令后,巴拿马运河拍出天价“过路费”。巴拿马运河管理局(ACP)周一表示从11月3日开始每天可预订通过运河的船只数量将从31艘进一步减少到25艘。从2024年2月开始这一数字将在未来三个月内进一步减少到每天18艘。ACP还表示由于自1950年有记录以来最干旱的10月他们被迫做出这一决定。厄尔尼诺天气现象导致了今年的严重干旱。2023年降雨量比平常减少41%加通湖水位下降至每年这个时候前所未有的水平。该湖是船舶过境以及为该国50%以上人口供水所必需的重要淡水区域。每艘通过船闸组的船只大约使用52m加仑的水。从这个角度来看巴拿马运河的正常每日用水量超过了整个纽约市。本周巴拿马运河宣布再次减少通行量这导致这条运河拍出了史诗级的“过路费”。船东和承租人迫切希望让自己的船舶通过遭受干旱的巴拿马运河这已将过境位拍卖价格推至新纪录。据国外媒体道称周一巴拿马运河通航竞标以高达285万美元的价格结束创下了历史纪录。

马士基第三季度业绩大降:市场环境日趋艰难。马士基集团第三季度业绩出炉,营收几乎腰斩,海运业务实际息税前利润(EBIT)转亏,并进一步减员3500人,开始实施严格的成本控制措施。11月3日,A.P.穆勒-马士基发布财报,数据显示,2023年第三季度公司业绩表现符合预期。然而,当前市场环境日趋艰难,运价远远低于2022年所达峰值,海运运力增加持续施压。受运价下跌及货量下降的影响,本季度营收为121亿美元,而去年同期则为228亿美元,息税前利润率为4.4%。马士基维持对全年业绩的预期,但预计会接近此前预估范围的下限。马士基首席执行官柯文胜先生(Vincent Clerc)表示:“需求低迷、运价重回历史水平以及成本面临通胀压力已成为我们行业的新常态。自夏季以来,我们发现全球大多数航线出现运力过剩问题、导致运价下跌,但船舶拆解或闲置并没有明显增加。为更好的应对未来的挑战,我们加快了多项成本和现金控制措施,以保障我们的财务业绩。尽管公司人员和运营有所精简,但我们发展综合航运物流战略、致力于满足客户多元化供应链需求从未改变,并在码头业务和物流与服务业务中寻求增长机会。”

2、集运指数(欧线)期货

上周集运欧线期货小幅收涨,整体延续10月以来的震荡格局,EC2404当周上涨1.60%,收于768.1点。随着市场陷入震荡,资金参与度下降,EC2404合约日均成交量降至20万手左右。远月合约由于距离当下时间较远,资金参与热情偏低,整体成交量依旧不高。11月6日,其对标的现货指数SCFIS(欧线)最新公布的数据为653.73,较上期上涨7.7%。

3、集装箱运价

从综合的运价指数来看,上周波罗的海货运指数从1094.93增至1166.97,SCFI运价综合指数从1012.60反弹至1067.88,连续两周维持在1000点上方,不过整体集装箱航运的运价已基本处于2019年疫情前的水平。

从分航线的运价指数来看,四大主要航线多数上涨。美东航线从808.58增至811.90,美西航线由718.34增至733.84,欧洲航线由939.27降至903.50,东南亚航线由586.68增至646.10。

整体来看,集装箱航运运价在经过一年多的下降后,主流航线运价多已接近甚至回到2019年疫情爆发前的价格水平,目前基本处于磨底阶段。

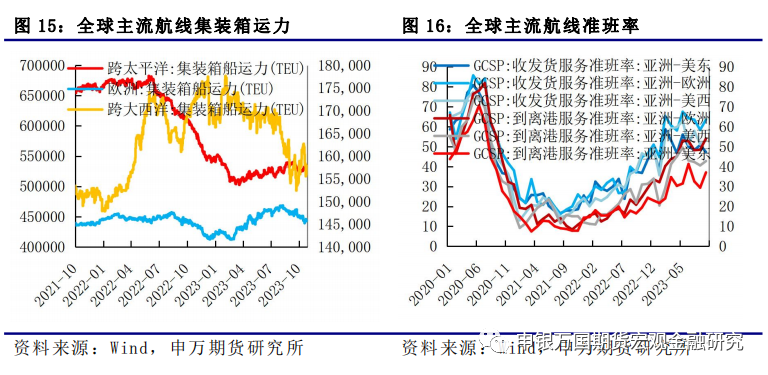

4、集装箱运力

从全球主流航线集装箱运力情况来看,跨太平洋集装箱运力从530070TEU增至533087TEU,增加3017TEU;跨大西洋集装箱运力从160369TEU降至157826TEU,减少2543TEU;亚欧集装箱运力从439233TEU增至442619TEU,增加3386TEU。整体来看,旺季需求未有明显反弹后,由于新增运力增速明显高于需求,运价不断下降,班轮公司不得不减少各航线的运力投放,减缓航速,以进一步支撑运价。

从航线的收发货和到离港准班率来看,全球主流航线的准班率不同程度提升,亚洲到欧洲的收发货服务准班率已基本接近2020年初,到离港服务准班率也居于主流航线前列,整体集装箱航运的运力服务延续恢复态势。

5、宏观需求

北美方面,美国10月ISM制造业PMI降至46.7,单月降幅为一年多来最大,创下三个月新低,明显低于预期49。其中,新订单分项指数创5月以来新低。10月ISM非制造业PMI录得51.8,为5个月以来新低,预期53,前值53.6;就业分项指标创2022年4月份以来最大降幅。美联储连续两次利率决议按兵不动,符合市场预期。在新闻发布会上,美联储主席鲍威尔表示,美联储可能需要进一步加息,目前完全没有考虑降息,也没有讨论过降息。经济增长远超预期,美联储在本次会议中没有将衰退重新纳入的预测中,经济在其韧性方面表现出人意料的强劲。

欧洲方面,欧元区第三季度GDP初值同比升0.1%,预期升0.2%,二季度终值升0.5%;环比降0.1%,预期持平,二季度终值升0.1%。9月失业率为6.5%,为7月以来新高,预期6.4%,前值6.4%。欧洲央行管委卡兹米尔表示利率将在未来几个季度保持高位水平,2024上半年的降息预期完全错误,若数据显示有必要,欧洲央行有可能进一步收紧。

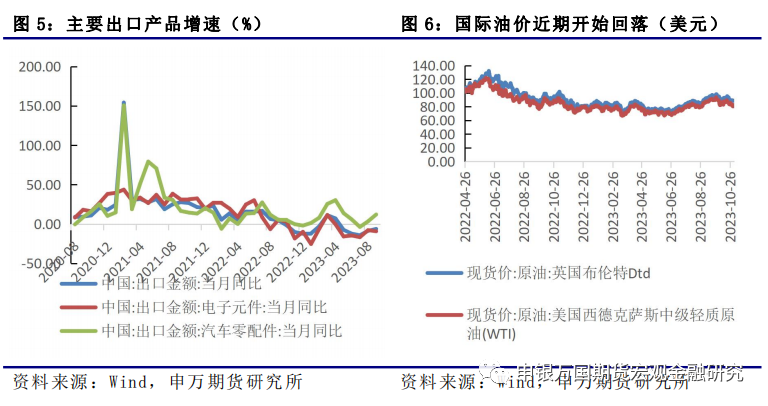

整体来看,欧洲经济需求疲弱,美国最新就业数据全面转弱,在高利率的压制下,美国软着陆预期下降,全球经济需求较为偏弱。中国9月出口数据显示,9月出口美国增速同比由-9.53%小幅反弹至-9.34%,整体仍处于低增速之中。9月出口欧盟增速同比反弹至-11.61%,增速连续5个月为负。受制于全球经济需求欠佳,整体集装箱市场的需求也未见明显提升。

1、行业要闻

巴拿马运河缩减过境量导致VLGC运价飙升。本周有消息称,巴拿马运河(Panama Canal)每日的过境运输将进一步削减,这一消息令本已炙手可热的VLGC市场雪上加霜。在巴拿马消息传出后,VLGC的ffa价格本周飙升,第一季度阿拉伯湾至日本航线的日均价格上涨逾2.5万美元,超过11万美元。Gersemi资产管理公司的Joakim Hannisdahl指出,上扬的VLGC现货市场受到期货溢价“飙升”的FFA曲线、运河延期以及美国-远东液化石油气套利的良好支撑。随着过境成为一种珍贵的商品,航运公司正花大价钱让他们的船只通过地峡。在过去一周的一次船位拍卖中,一位VLGC船东支付了创纪录的285万美元。平均拍卖价格往往在90万美元左右。

2、上周市场

油轮运价分化。原油运输指数BDTI从1414涨至1465,成品油运输指数BCTI从801降至781。9月最新数据显示,从欧佩克出发的油轮运量在连续4个月下降后反弹。从欧佩克出发的航行中油轮运量从8月的22.0百万桶/天增至22.1百万桶/天,受中东地缘冲突影响,从中东出发的航行中油轮运量骤降,从17.0百万桶/天降至14.6百万桶/天。

1、行业要闻

Dorian LPG三季度业绩创新高,市场正处于“繁荣”期。美国超大型天然气运输船(VLGC)运营商Dorian LPG Ltd(以下简称“Dorian LPG”或该公司)披露2024财年第2财季(即今年三季度,2023年7月1日至9月30日)的财务报告。财报显示,Dorian LPG在三季度实现营业收入1.4亿美元,同比增长90.5%,环比增长29.7%;实现营业利润6489.1万美元,同比增长34.1%,环比增长14.7%;调整后的息税折旧摊销前利润(EBITDA)1.0亿美元,同比增长126.1%,环比增长39.7%;净利润7651.3万美元或每股净利1.90美元,同比增长276.7%。其船队在航率达到96.5%,日均TCE达到65128美元,同比增长60.3%,环比增长27.3%;单船日均管理成本为10868美元,同比上升13.8%。

2、上周市场

国内液化天然气价格上涨。11月3日,液化天然气市场价格为5119元/吨,10月27日市场价为4976元/吨,上周价格上涨2.87%。根据国家统计局最新公布的9月液化气产量来看,与不断下降的液化气价格不同,我国液化天然气月度产量基本处于上涨趋势之中,2023年9月液化天然气产量微增至178.25万吨,增速由21.14%降至11.58%,整体依旧处于正常的增速波动区间之内。

1、干散货航运:全球疫情后外需再度呈现后劲不足迹象,美联储超预期加息周期导致海外制造业疲弱延续。外需持续拖累下三季度出口难有较大好转,但近期国际油价上涨下对航运市场有较大利好,生产和需求仍面临较大约束,市场亟待经济刺激政策。10月以来国际原油价格飙涨,巴以冲突持续升级可能延缓鹰牌预期。三季度经济数据总量超过预期,消费引领明显,前期逆周期政策进入效果观察期,短期内着力点主要在化债发力上。11月美联储按兵不动,持续加息预期回落。10月以来国际原油价格飙涨,巴以冲突持续升级可能延缓鹰牌预期。三季度经济数据总量超过预期,消费引领明显,中央金融工作会议召开,货币政策延续跨周期调节。本周日英央行维持不变符合市场预期,但收益率曲线控制可能明年迎来调整。圣诞季临近下出口增速有所支撑,预计四季度航运市场开始反弹。资产价值将继续受益于处于历史低位的新造船订单量,在交付量有限的情况下,干散货船队运力在2023-24年预计增长2-2.5%。

2、集装箱航运:短期市场面临班轮公司调价以及圣诞等年终备货的影响,盘面出现一定反弹。从基本面来看,仍在面临供需失衡的状况,并未看到转好的拐点。一方面,欧洲的需求仍旧偏弱,同时巴以冲突也在加大欧央行控通胀的压力。另一方面,四季度运力交付为全年最多,市场新增运力仍在不断增加,预计明年的运力增速还要高于需求,供需失衡下很难支撑运价趋势性向上。综合以上,我们倾向于认为班轮公司调价、圣诞等年终采购更多可能是导致盘面阶段性的反弹,较难形成趋势性反转,策略上建议等待反弹后比较好的沽空位置。

3、油轮:短期看,市场消息面喜忧参半,需求前景预期向好,但因市场对原油供应收紧的担忧,运价波动回调的可能性较大。长期看,供给稳定下的需求恢复继续为旺季复苏积蓄动能。需求侧,中国经济逐步回暖,原油进口需求有望继续为VLCC运价提供支撑。

4、LNG:在液化天然气(LNG)运输市场,由于欧洲和亚洲主要国家的温暖冬季和充足的天然气库存,与此同时可用运力增长,导到2023年第一季度现货价格仍然较低。由于现货费率较低,而且市场的不确定性,船舶承租人越来越倾向于以固定的租金锁定合同。随着需求显示出复苏迹象,前景依然乐观,有限的运力供应增长将致使在2023年底呈现供需偏紧的格局。

1、班轮公司挺价预期较强。

2、运河调整规则对航线的影响。