政策集结发力 股指全线反弹-股指周度报告

摘要

1、市场综述:

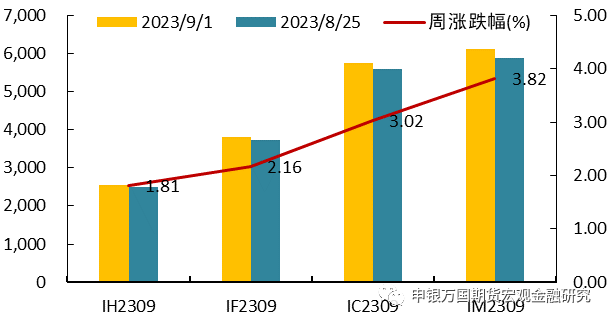

本周四大期指全线反弹,IH2309上涨1.81%,IF2309上涨2.16%,IC2309上涨3.02%,IM2309上涨3.82%。总体来看,本周政策接连落地,市场信心得到显著提振,期指均不同程度反弹,底部特征逐渐显现。

2、品种分析:

IH、IF:本周股指上涨,电子和美容护理领涨,资金方面北向资金流出156.87亿元,杠杆资金流入78.77亿元。

IC、IM:受上周末出台的资本市场政策组合拳影响,资金再度青睐中小成长板块,IC2309和IM2309触底反弹,均涨超3%,电子、轻工制造板块涨幅明显,银行小幅收跌。市场呈现缩量反弹态势,两市成交额从1.1万亿降至7000多亿元。

3、总结展望与策略机会

IH、IF:8月27日多项利好政策出台,我国印花税15年后再次下调,同时证监会提高股东减持要求且阶段性收紧IPO,投资者融资保证金也进一步下调,预计短期将提振A股市场。整体上当前经济和股指都处于探底过程中,对于中长线资金来说,建议左侧建仓做多为主,预计IH00波动2500-2700,IF00波动区间3800-4100。

IC、IM:资本市场以及地产多项政策密集出台,制造业PMI连续3个月回升,部分市场情绪等指标也表明市场接近见底,阶段性底部或有望逐渐确定,操作上建议逢低做多为主。伴随着市场企稳,短期资金或仍集中在政策相关性较高的价值板块,建议择机入场多IH空IM跨品种套利,IC2309预计波动区间5600-6100,IM2309预计波动区间5900-6400。

4、风险提示:

经济复苏步伐仍然偏弱。从7月数据来看,经济复苏的步伐仍然较为缓慢,趋势仍在探底进程中。

市场信心仍然不足。虽然利好政策持续出台,但是行情持续性较差,市场信心仍然较为不足。

正文

01

市场综述

本周四大期指全线反弹,IH2309上涨1.81%,IF2309上涨2.16%,IC2309上涨3.02%,IM2309上涨3.82%。

就本周面临的宏观情况而言,海外美国第二季度实际GDP年化季率修正值为2.1%,低于市场预期值2.4%,较初值下调0.3个百分点。美联储密切关注的通胀指标——个人消费支出价格指数(PCE)二季度上涨2.5%,初值为2.6%,撇除食品和能源价格的核心PCE为3.7%,同样下修0.1个百分点。美国8月季调后非农就业人口增加18.7万人,预期17万人,前值自18.7万人下修至15.7万人;失业率意外上升0.3个百分点至3.8%,创2022年2月以来新高,预期及前值均为3.5%。国内方面,资本市场和地产多项政策出台。8月27日,证监会、财政部和三大交易所就“活跃资本市场,提振投资者信心”发布政策组合拳,从印花税降半、阶段性调整IPO节奏、降低融资保证金比例、限制控股股东减持等多个方面提振市场信心。8月31日,央行、国家金融监管总局重磅宣布房贷政策调整,降低存量房贷利率。两部门联合发布《关于调整优化差别化住房信贷政策的通知》和《关于降低存量首套住房贷款利率有关事项的通知》,统一全国商业性个人住房贷款最低首付款比例政策下限,北上广深四大城市先后落实“认房不认贷”。9月1日,央行公告9月15日起下调外汇存款准备金率2个百分点,外汇存款准备金率由6%降至4%。经济端,8月PMI出炉,制造业PMI连续三个月回升至49.7%,新订单PMI重回扩张区间,经济显现企稳迹象。

总体来看,本周政策接连落地,市场信心得到显著提振,期指均不同程度反弹,底部特征逐渐显现。

图1:股指期货周涨跌 |

资料来源:Wind,申万期货研究所 |

02

品种分析

1、IH、IF

本周股指上涨,电子和美容护理领涨,资金方面北向资金流出156.87亿元,杠杆资金流入78.77亿元。

1)多项政策密集出台刺激股指大幅高开。

8月27日,财政部、税务总局发布《关于减半征收证券交易印花税的公告》,为活跃资本市场、提振投资者信心,决定自2023年8月28日起,证券交易印花税实施减半征收。A 股交易费用主要由佣金、印花税、过户费、经手费、证管费五部分构成。按现行收费标准,证券交易印花税按成交金额的千分之1对出让方征收,在投资者A股交易费用中占比最高,因此印花税调整对投资者情绪存在较明显影响。从历次降低印花税表现来看,股指短期均出现了明显的上涨,结合促投融资的动态平衡等政策,对投资者信心提振作用将非常明显,从中长线来看,行情上涨持续性回归至业绩和政策。

此外,证监会还收紧了股东减持,若上市公司存在破发、破净情形,或者最近三年未进行现金分红、累计现金分红金额低于最近三年年均净利润30%的,控股股东、实际控制人不得通过二级市场减持本公司股份。我们通过统计发现有超过1800多家上市公司不满足上述条件而无法在二级市场减持。

与此同时,证监会充分考虑当前市场形势,阶段性收紧IPO节奏,且房地产上市公司再融资不受破发、破净和亏损限制。

9月1日证监会表示要强化对高频交易的差异化监管安排,同日上交所和深交所表示要对(1)可能影响证券交易价格、证券交易量或者交易所系统安全的异常交易行为;(2)最高申报速率达到每秒300笔以上,或者单日最高申报笔数达到20000笔以上的交易行为;(3)多只证券交易价格或者交易量明显异常,期间程序化交易大量参与的等行为进行重点监控。

2)2023年上半年已披露上市公司整体业绩同比负增长。

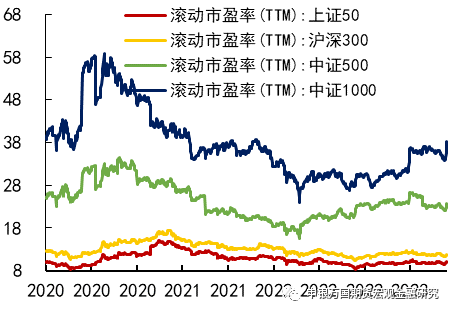

截至8月30日,共有4587家上市公司披露了中报,整体增速为-8.98%。从三大指数来看,沪深300指数成分股,取得了同比增速为-8.62%,其次是上证50指数成分股整体上取得了-19.99%的同比增速,然后中证500指数成分股,取得了-10.83%的同比增速,最后中证1000指数成分股,取得了-20.68%的同比增速。

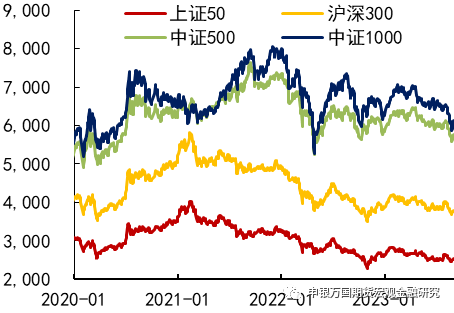

图2:四大现指走势 |

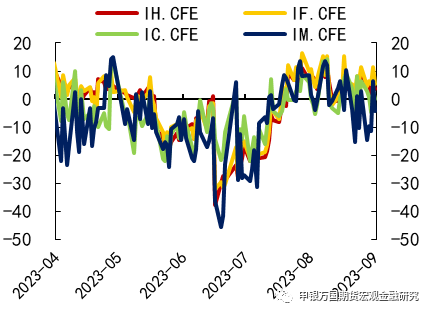

图3:四大期指基差 |

资料来源:Wind,申万期货研究所 |

资料来源:Wind,申万期货研究所 |

图4:四大现指市盈率 |

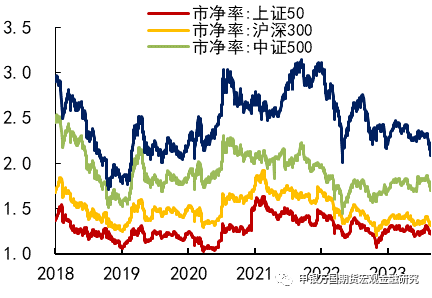

图5:四大现指市净率 |

资料来源:Wind,申万期货研究所 |

资料来源:Wind,申万期货研究所 |

2、IM、IC

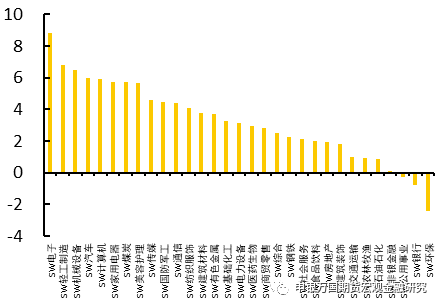

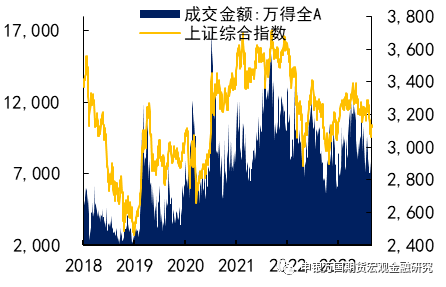

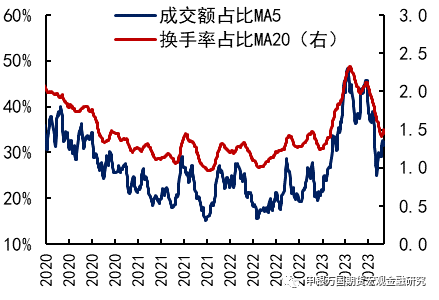

受上周末出台的资本市场政策组合拳影响,资金再度青睐中小成长板块,IC2309和IM2309触底反弹,均涨超3%,电子、轻工制造板块涨幅明显,银行小幅收跌。市场呈现缩量反弹态势,两市成交额从1.1万亿降至7000多亿元。近期多个前瞻指标也显示出部分见底信号,短期股指有望阶段性筑底。

1)沪深300指数的股权风险溢价接近+2倍标准差。从历史统计来看,沪深300指数的股权风险溢价的+2倍标准差对于判断市场底部具有较为前瞻性的作用。沪深300指数的股权风险溢价已升至2.39,+2倍标准差为2.61,基本表明市场进一步下行的空间已不多,接近阶段性底部。

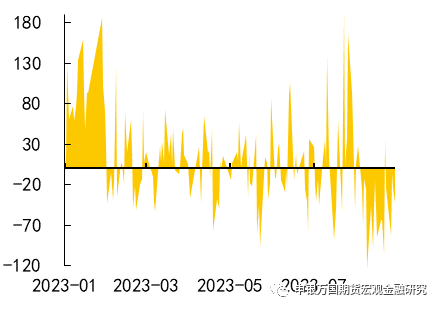

2)北上资金滚动20日均值接近历史区间底部。北上资金的日度流入金额不具有明显的统计规律,但其滚动20日均值基本处于一个宽幅的震荡区间当中,区间的上界在45亿元左右,下界在-30亿元左右。目前,北上资金滚动20日均值已达到-42.6亿元,已突破2018年以来的区间下界,接近2020年3月底的历史极值-44亿元,基本表明外资对于市场已接近超卖状态。

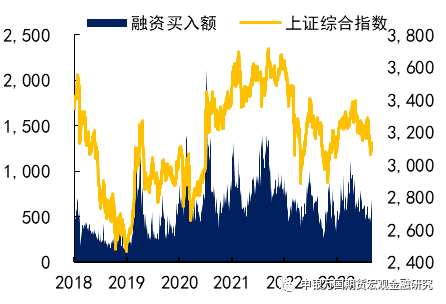

融资买入额占比滚动5日均值接近2022年以来的底部。中期2-3年,市场的融资买入额占比滚动5日均值基本维持在一个区间震荡之中。此轮区间是从2022年初开始,上界为7%左右,下界为6%左右。当下,融资买入额占比滚动5日均值为6.75%,已处于此轮震荡区间下界附近,杠杆资金已传递阶段性底部信号。

图6:申万一级行业周度涨跌幅(%) |

图7:市场成交额(亿元) |

资料来源:Wind,申万期货研究所 |

资料来源:Wind,申万期货研究所 |

图8:北上资金净流入额(亿元) |

图9:融资买入变动额(亿元) |

资料来源:Wind,申万期货研究所 |

资料来源:Wind,申万期货研究所 |

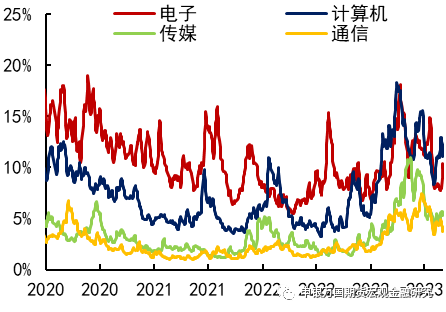

图10:TMT短期交易拥挤度 |

图11:TMT细分行业成交额占比MA5 |

资料来源:Wind,申万期货研究所 |

资料来源:Wind,申万期货研究所 |

03

总结展望与策略机会

1、IH、IF

8月27日多项利好政策出台,我国印花税15年后再次下调,同时证监会提高股东减持要求且阶段性收紧IPO,投资者融资保证金也进一步下调,预计短期将提振A股市场。整体上当前经济和股指都处于探底过程中,对于中长线资金来说,建议左侧建仓做多为主,预计IH00波动2500-2700,IF00波动区间3800-4100。

2、IC、IM

资本市场以及地产多项政策密集出台,制造业PMI连续3个月回升,部分市场情绪等指标也表明市场接近见底,阶段性底部或有望逐渐确定,操作上建议逢低做多为主。伴随着市场企稳,短期资金或仍集中在政策相关性较高的价值板块,建议择机入场多IH空IM跨品种套利,IC2309预计波动区间5600-6100,IM2309预计波动区间5900-6400。

04

风险提示

经济复苏步伐仍然偏弱。从7月数据来看,经济复苏的步伐仍然较为缓慢,趋势仍在探底进程中。

市场信心仍然不足。虽然利好政策持续出台,但是行情持续性较差,市场信心仍然较为不足。

24小时热点