下游需求难有增量,硅铁供需趋向宽松 --申万期货_商品专题_黑色金属

2023-08-03 16:55:50

摘要

-

6月以来天津硅铁市场价格围绕着7000元/吨一线震荡盘整,期货盘面价格同样以低位震荡运行为主。成材价格中枢抬升明显,但硅铁价格并未跟随板块的整体表现同步上移。虽然粗钢产量抬升、钢厂对硅铁的需求有所增长,但金属镁产量下滑、对75硅铁的需求走弱,叠加出口低位的拖累,硅铁下游需求明显减少。同时,随着行业利润的恢复、部分前期避峰停减产的企业陆续复产,厂家库存消化缓慢,交割库库存积累,供应压力逐渐增加,市场整体信心支撑不足。8月宁夏控耗消息扰动盘面,现货市场封盘观望;但目前控耗具体限产要求暂未落实,且宁夏地区硅铁淘汰类炉型占比较小,能耗双控常态化背景下产量受到的影响或将较为有限。

-

展望后市,今年碳元素供需宽松格局难改、估值有望进一步下移,兰炭价格仍存回落空间,行业用电成本也存有下滑可能,硅铁成本支撑力度有限。需求方面,钢厂利润扩张的难度较大、大幅提高产量的驱动不足,平控政策约束下粗钢产量难有超预期的增长;金属镁市场供需双弱状态恐将延续;同时海外消费复苏缓慢、硅铁出口难有突破,总体来看下游需求乏善可陈。供应方面,上半年厂家控产力度较大,但市场库存消化速度仍较为缓慢,近期部分前期停减产的厂家陆续复产,后市若行业生产成本下移,厂家开工积极性或进一步回升,市场供需关系恐重回宽松格局,压制硅铁价格的上方空间。

正文

01

近期硅铁价格走势分析

6月以来天津硅铁市场价格围绕着7000元/吨一线震荡盘整,期货盘面价格同样以低位震荡运行为主。成材价格中枢抬升明显,但硅铁价格并未跟随板块的整体表现同步上移。虽然粗钢产量抬升、钢厂对硅铁的需求有所增长,但金属镁产量下滑、对75硅铁的需求走弱,叠加出口低位的拖累,硅铁下游需求明显减少。同时,随着行业利润的恢复、部分前期避峰停减产的企业陆续复产,厂家库存消化缓慢,交割库库存逐渐积累,供应压力逐渐增加,市场整体信心支撑不足。8月宁夏控耗消息扰动盘面,现货市场封盘观望;但目前暂未收到控耗具体限产要求,且宁夏地区硅铁淘汰类炉型占比较小,能耗双控常态化背景下产量受到的影响或将较为有限。

02

硅铁基本面行情解析

1、低利润叠加平控约束,粗钢产量增幅受限。

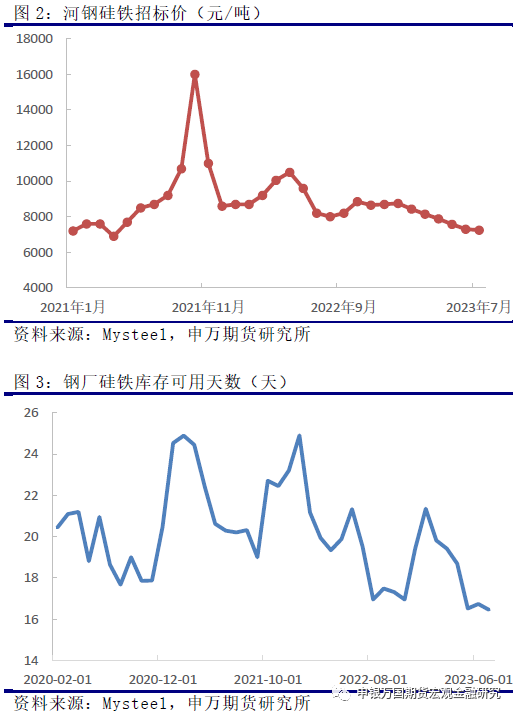

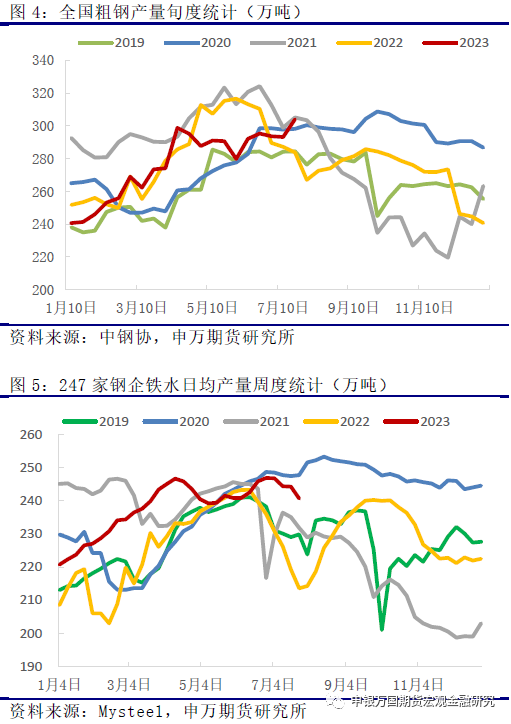

今年终端需求的表现不及预期,长短流程钢厂利润偏低,钢厂对原料的采购存在明显的压价情绪,并采取低库存策略进行成本管理。河钢招标价呈现逐月下滑的走势,上半年钢厂的合金可用天数逐渐降至历史低位。

目前终端需求延续疲态,7月螺纹表需同比降幅超过10%。宏观经济尚待回暖,房地产板块的表现难超预期,后市终端用钢需求的改善程度有限,成材利润出现大幅扩张的概率较低,钢厂大幅提产的积极性仍显不足,低库存+压价的原料采购策略或将延续。

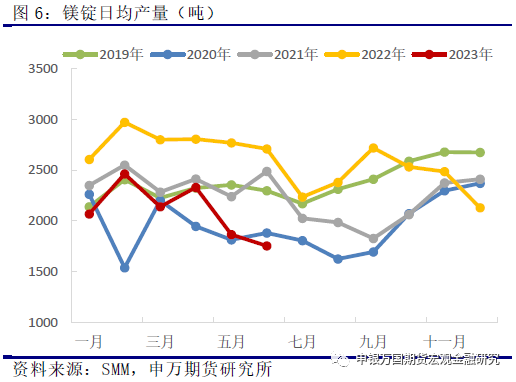

今年1-6月,粗钢累计产量较去年同期增加1.7%左右,日均粗钢产量295.9万吨超过去年全年的均值水平277.5万吨。按照全年粗钢产量平控的要求,下半年粗钢月均产量较6月产量的环比降幅需在12%左右。钢价止跌反弹、铁水产量升至高位,近期随着唐山限产趋严、铁水产量高位回落。去年全年铁水日均产量均值在227万吨,而从年初至今的铁水日均产量均值在238万吨,后市铁水产量仍将受到平控政策的约束。下半年钢厂利润扩张的难度依然较大,钢厂大幅提高产量的驱动不足。后市粗钢产量或将受到低利润与平控政策的双重压制。

2、镁锭产量暂难恢复,出口低位状态延续。

金属镁市场终端需求的表现不及预期,镁锭价格承压回落至20300元/吨的成本线附近。二季度在府谷地区兰炭拆炉消息扰动下,市场供应端存在收缩预期,价格出现两次明显上调,然而由于下游对高价镁锭的接受程度有限,疲弱需求拖累下镁锭价格重回低位。镁企生产积极性不佳,日均产量同比明显偏低,1-4月镁锭累计产量同比降幅近20%。5月9日榆林府谷召开7.5万吨以下兰炭装置淘汰拆除工作推进会,要求落后产能炉子6月15日前全部拆除。受此影响,5-6月镁锭日均产量同比降幅进一步扩大至30%以上。

国内与国外经济均处于缓慢复苏阶段,后市金属镁下游需求的改善空间有限,镁锭价格上方承压,企业开工积极性难有明显提高。加之落后产能整改后新建炉子的审批与复产仍需时日,短期金属镁的产量水平难有大幅回升,镁企对75硅铁的需求或仍将延续低位。

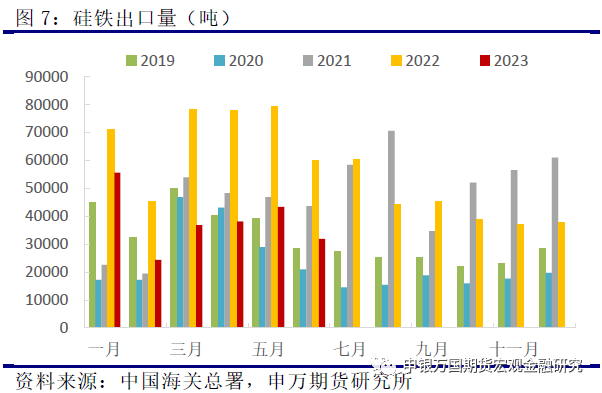

在加息缩表的环境下,今年海外经济表现疲弱,粗钢产量水平同比偏低,1-6月累计产量同比下降5.5%。海外合金消费下滑,地缘政治因素扰动减弱。1-6月我国锰硅硅铁总出口量23万吨左右,同比降幅44%。后市海外终端需求仍待回暖,钢材产量增幅或较为有限,对合金的消费难有大幅增量,硅铁出口出现明显增长的概率偏低,出口市场对国内供应压力的缓解作用仍将较为有限。

3、碳元素供需格局宽松,兰炭价格存下滑空间。

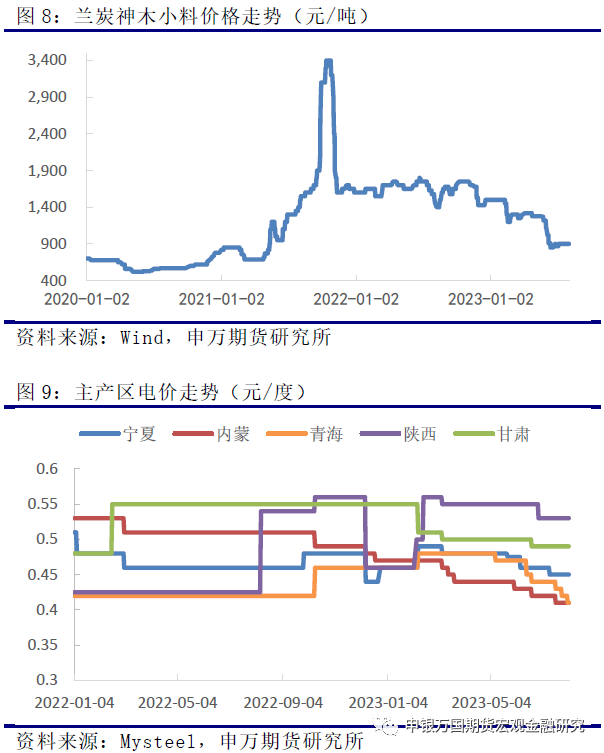

今年碳元素供需宽松估值下移,兰炭价格高位下调,神木小料价格由年初的1500元/吨回落至850元/吨,年中跟随煤价反弹至900元/吨。虽然供应端受到安监扰动,但煤炭在产产能增加,今年煤炭产量维持高位,加之进口煤增量明显,煤炭市场供强需弱。保供政策下电厂存煤充足、采煤仅以长协拉运为主,港口库存高位、煤价承压下行。年中旺季煤价上涨源自电厂高日耗带来的刚需提振,但由于中下游环节库存充足,近期下游对高价煤的接受程度逐渐减弱,煤价中枢再次下移。后市来看,碳元素供应宽松格局难以扭转,估值有望回归至2021年以前的低位水平,兰炭价格存有跟随煤价进一步回落的可能。

同时,随着电煤价格的走低,电厂发电成本下降,硅铁主产区电价也有所下滑,目前各区域电价较去年年底下调了0.01-0.07元/度不等。后市煤炭价格仍存回落空间,不排除主产区用电成本进一步下降的可能,硅铁成本支撑力度偏弱。

4、供需关系趋向宽松,关注厂家复产节奏。

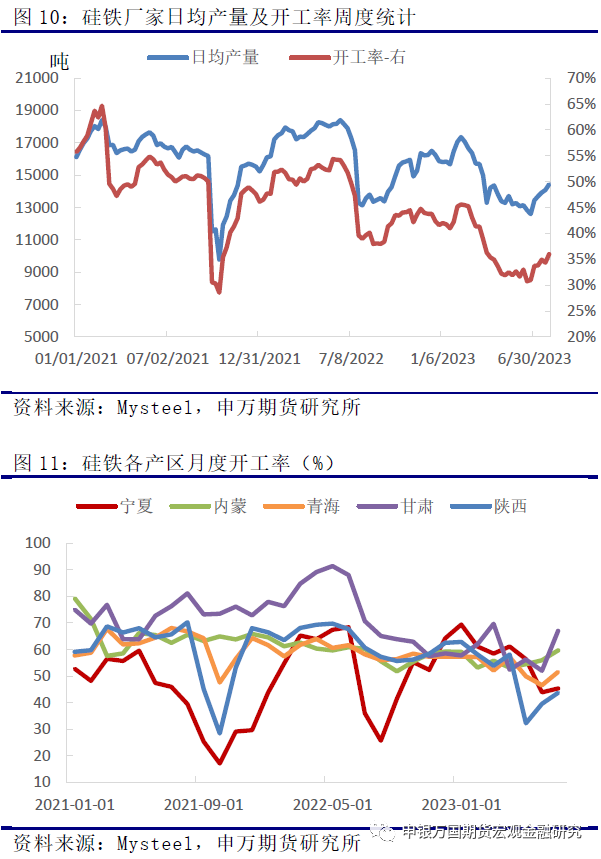

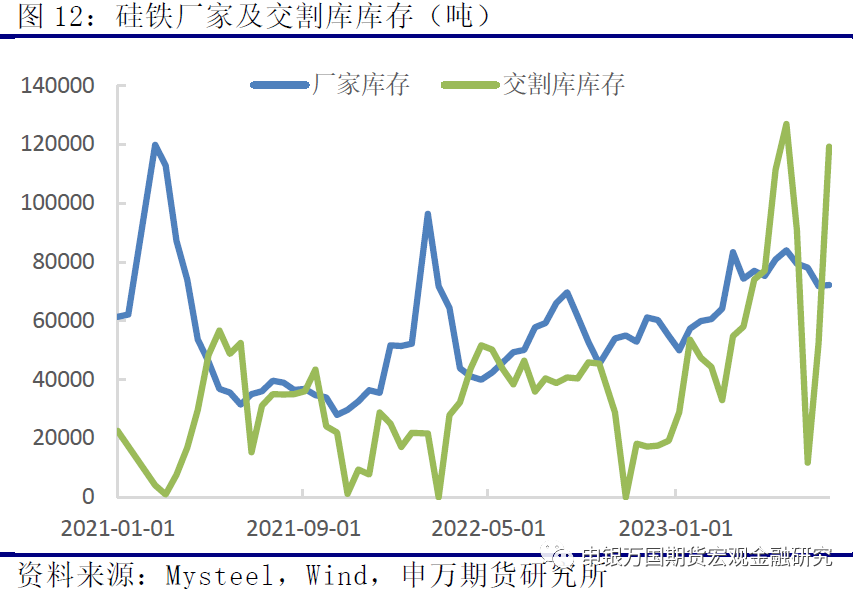

春节过后硅铁产量水平逐渐升至高位,2月硅铁价格震荡下跌,厂家利润空间压缩明显,随着避峰检修的厂家的增加,硅铁日产逐渐回落至13000吨左右的低位水平。6月硅铁价格止跌企稳,兰炭价格下调,行业利润有所恢复,硅铁厂家陆续复产,日产水平低位回升,市场供需关系逐渐向宽松转变。

当前硅铁各产区中,陕西、甘肃地区利润倒挂,宁夏产区利润在100元/吨左右,内蒙、青海厂家利润在200元/吨以上。以目前的开工水平来看,青海及宁夏地区开工仍存较大的回升空间,若兰炭价格下调,厂家复产积极性或进一步增加。

2月下旬硅铁厂家检修增加,但由于下游镁市及出口表现不佳、叠加粗钢产量增幅放缓,厂家库存居高不下。年中钢材产量回升,但非钢需求表现延续疲态,叠加硅铁复产增加,厂家库存消化缓慢。近期交割库库存累至高位,后市库存的流出或将进一步加重市场供应压力。后市成本兰炭价格有望下调、厂家复产积极性或将提高,而钢材产量难有增长、非钢需求疲态难改,硅铁市场供需关系恐逐渐走向宽松,需关注厂家控产节奏变化。

03

投资逻辑与交易策略

今年碳元素供需宽松格局难改、估值有望进一步下移,兰炭价格仍存回落空间,行业用电成本也存有下滑可能,硅铁成本支撑力度有限。需求方面,钢厂利润扩张的难度较大、大幅提高产量的驱动不足,平控政策约束下粗钢产量难有超预期的增长;金属镁市场供需双弱状态恐将延续;同时海外消费复苏缓慢、硅铁出口难有突破,总体来看下游需求乏善可陈。供应方面,上半年厂家控产力度较大,但市场库存消化速度仍较为缓慢,近期部分前期停减产的厂家陆续复产,后市若行业生产成本下移,厂家开工积极性或进一步回升,市场供需关系恐重回宽松格局,压制硅铁价格的上方空间。

风险点:1、房地产扶持政策持续推进,新开工面积同比转正,产业链表现整体回暖。2、海外需求恢复超预期,带动硅铁出口增长。3、厂家再次出现大范围控产,主动减轻库存压力。

1. 欢迎转载,转载时请标明来源为99期货。商业性转载需事先获得授权,请发邮件至:media@fx168group.com。

2. 所有内容仅供参考,不代表99期货立场。我们提供的交易数据及资讯等不构成投资建议和依据,据此操作风险自负。

24小时热点

暂无数据