居民信贷显著恢复,社融增速继续回升-申万期货_宏观专题_数据点评

摘要

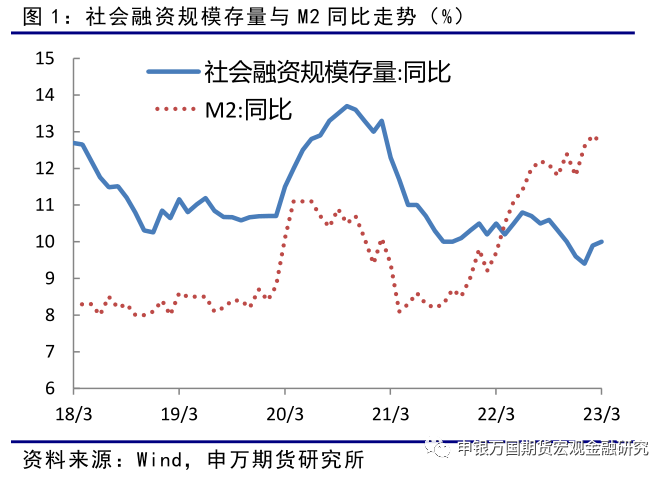

2023年3月,社会融资规模增量为5.38万亿元,比上年同期多0.72万亿元。3月末社会融资规模存量为359.02万亿元,同比增长10%。广义货币(M2)余额281.46万亿元,同比增长12.7%,狭义货币(M1)余额67.81万亿元,同比增长5.1%。

3月份,企业信贷继续保持高位,居民信贷显著恢复,债券净融资同比小幅回落但仍维持高位,支持实体经济发展;表外融资规模逐步趋稳。在新增人民币贷款好于去年同期的情况下,带动社融增量比上年同期多增7235亿元。3月末,社融存量增速回升至10%,高于上月0.1个百分点,连续2个月回升,宽信用效果逐步显现。随着生产消费持续恢复,房地产市场逐步回暖,企业和居民融资回升,预计宽信用效果将继续显现,促进经济企稳回升。

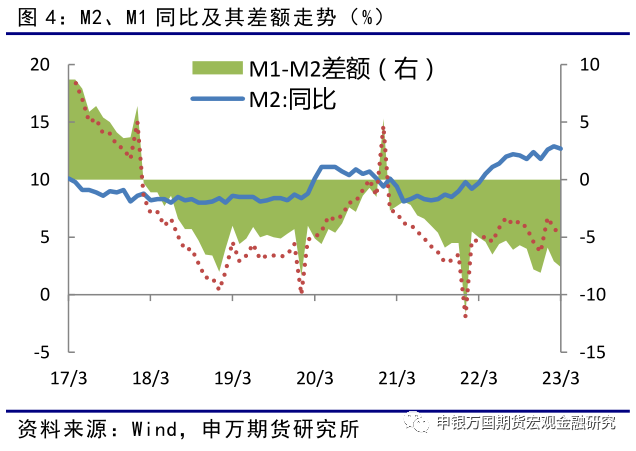

3月份,人民币存款增加5.71万亿元,同比多增1.22万亿元,企业债券融资恢复和贷款持续高增,带动企业存款增加,不过M2在上月创7年新高后小幅回落0.2%,符合市场预期。M1余额同比增速比上月末低0.7个百分点,低于市场预期,市场对流动性强的资金需求降低,M1-M2剪刀差也继续扩大至7.6%。不过比上年同期高0.4个百分点,整体市场对资金需求较去年同期仍有所恢复。随着居民生产消费将持续恢复,经济景气水平回升,市场对强流动性资金的需求或继续增加。

国债期货观点:受市场资金面宽松和银行存款利率下调预期影响,机构仍存在较强的债券配置需求,继续对国债期货价格形成支撑,技术上期债价格突破了近期高点,短期走势偏强。不过,当前经济发展仍在企稳回升之中,经济景气指数处于临界点上方,财新中国服务业PMI创下28个月以来新高。物价超预期回落不一定说明市场进入通缩,更多的是消费市场供应恢复好于需求。3月份居民信贷显著恢复,企业信贷继续保持高位,宽信用效果开始显现,社融存量增速和M2增速差开始收窄,持续宽松的资金面存在收敛的可能。从基差上看,TF和T合约基差贴水幅度继续收窄,IRR有所回升。综合预计国债期货价格上行空间有限,当前点位继续做多性价比不高,谨防高位回落,操作上建议暂时观望。

正文

01

事件

2023年3月,社会融资规模增量为5.38万亿元,比上年同期多0.72万亿元。3月末社会融资规模存量为359.02万亿元,同比增长10%。广义货币(M2)余额281.46万亿元,同比增长12.7%,狭义货币(M1)余额67.81万亿元,同比增长5.1%。

02

居民信贷显著恢复,社融增速继续回升

3月份,在企业信贷继续保持高位,居民信贷显著恢复的情况下,带动社融增量比上年同期多增7235亿元。3月末社融存量增速回升至10%,高于上月0.1个百分点,连续2个月回升,宽信用效果继续显现。

1、企业信贷保持高位,居民信贷显著恢复

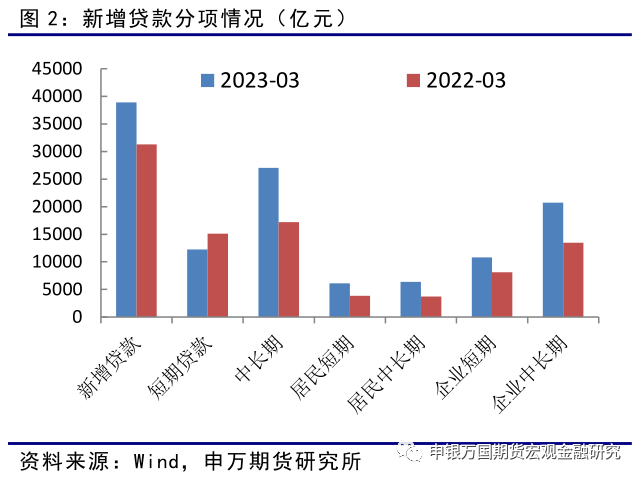

3月份新增人民币贷款3.89万亿元,同比多增7600亿元。具体看,居民户贷款增加12447亿元,同比多增4908亿元,其中居民户短期贷款增加6094亿元,同比多增2246亿元,居民户中长期即住房贷款增加6348亿元,创去年1月份以来新高,同比多增2613亿元。3月份以来,主要城市商品房成交面积同比显著转正,楼市明显回暖,在央行和各地放松限购,大幅降低贷款利率的情况下,预计居民购房信心将继续恢复,房地产市场价格和销售将继续回暖。

企业单位贷款增加2.7万亿元,同比多增2200亿元。其中短期贷款增加1.08万亿元,同比多增2726亿元,中长期贷款增加2.07万亿元,同比多增7252万亿元,各主要银行信贷继续靠前发力,带动企业融资继续恢复。不过当月票据融资减少4687亿元,同比多减7874亿元,是企业单位融资的主要拖累项。

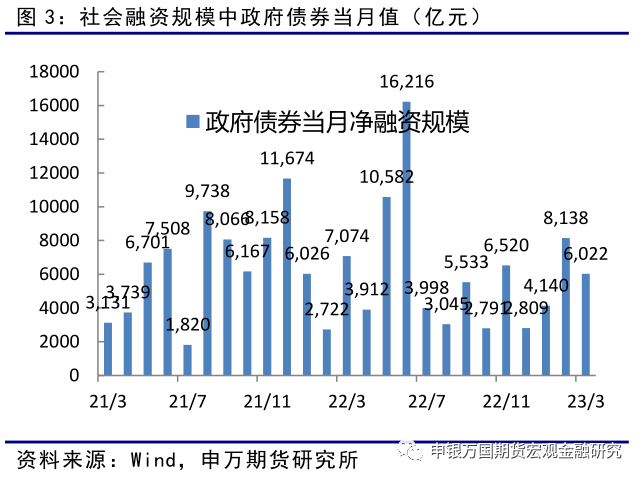

2、债券净融资维持高位,支持实体经济发展

3月份企业债券融资新增3288亿元,政府债券新增6022亿元,同比均小幅减少,但均处于相对高位。今年政府债券继续保持前置发行,一季度已经发力,预计二季度将继续保持高位净融资态势,带动债券融资处于高位,支持实体经济发展。

3、表外融资规模逐步趋稳

3月份新增委托贷款小幅增加,信托贷款小幅减少,同比变化不大。新增未贴现银行承兑汇票1790亿元,同比多增1503亿元。虽然表外融资均处于低位,但较去年同期逐步趋稳。

4、社融存量增速显著回升,宽信用效果逐步显现

3月份,企业信贷继续保持高位,居民信贷显著恢复,债券净融资同比小幅回落但仍维持高位,支持实体经济发展;表外融资规模逐步趋稳。在新增人民币贷款好于去年同期的情况下,带动社融增量比上年同期多增7235亿元。3月末,社融存量增速回升至10%,高于上月0.1个百分点,连续2个月回升,宽信用效果逐步显现。随着生产消费持续恢复,房地产市场逐步回暖,企业和居民融资回升,预计宽信用效果将继续显现,促进经济企稳回升。

03

货币供应量增速回落,市场活跃度仍低

3月末,广义货币(M2)余额281.46万亿元,同比增长12.7%,符合市场预期,增速比上月末低0.2个百分点,比上年同期高3个百分点;3月份,人民币存款增加5.71万亿元,同比多增1.22万亿元,企业债券融资恢复和贷款持续高增,带动企业存款增加,不过M2在上月创7年新高后小幅回落。

狭义货币(M1)余额67.81万亿元,同比增长5.1%,低于市场预期。M1余额同比增速比上月末低0.7个百分点,低于市场预期,市场对流动性强的资金需求降低,M1-M2剪刀差也继续扩大至7.6%。不过比上年同期高0.4个百分点,整体市场对资金需求较去年同期仍有所恢复。随着居民生产消费将持续恢复,经济景气水平回升,市场对强流动性资金的需求或继续增加。

04

宽信用效果显现,利率下行空间有限

4月份以来,受部分银行存款利率下调和物价数据低于预期影响,国债期货价格上行为主,10年期国债收益率下行3bp至下行2.83%。超预期的金融数据公布后,债券收益率波动加大。

展望后市,受市场资金面宽松和银行存款利率下调预期影响,机构仍存在较强的债券配置需求,继续对国债期货价格形成支撑,技术上期债价格突破了近期高点,短期走势偏强。不过,当前经济发展仍在企稳回升之中,经济景气指数处于临界点上方,财新中国服务业PMI创下28个月以来新高。物价超预期回落不一定说明市场进入通缩,更多的是消费市场供应恢复好于需求。3月份居民信贷显著恢复,企业信贷继续保持高位,宽信用效果开始显现,社融存量增速和M2增速差开始收窄,持续宽松的资金面存在收敛的可能。从基差上看,TF和T合约基差贴水幅度继续收窄,IRR有所回升。综合预计国债期货价格上行空间有限,当前点位继续做多性价比不高,谨防高位回落,T2306合约波动区间100.4-101元,操作上建议暂时观望。

24小时热点