股市复盘之2016:2016VS2023–申万期货复盘系列_金融专题_股指期货

2023-03-25 14:19:24

摘要

一、复盘笔记的缘起

古人有云,“以史为镜,可以知兴替”。我国资本市场从1990年底至今已走过32个岁月。在这条历史长河中,牛熊更迭,总有一些时候值得我们学习。当下,国内刚经过三年疫情,随着2022年底疫情防控政策的优化,经济探底复苏,与2016年情况有所类似。因此,我们决定写一个系列报告,对历史股市进行复盘,以期对当前市场有所借鉴,本篇为系列(一)-2016年。

二、2016年的市场情况

回顾2016年的市场,基本可概括为以下几大关键词:

①后股灾时代:年初熔断机制的出台使得市场经历第三次股灾,点位和估值均降至相对低位。

②低波动震荡:市场经历熔断股灾之后,资金仍心有戚戚,市场整体呈现低波动的震荡行情。

③二八分化:2016年是供给侧结构性改革元年,加上监管层换人,资本市场监管趋严,资金流入蓝筹价值板块,形成了持续三年的大小盘分化行情。

三、当前与2016年的对比

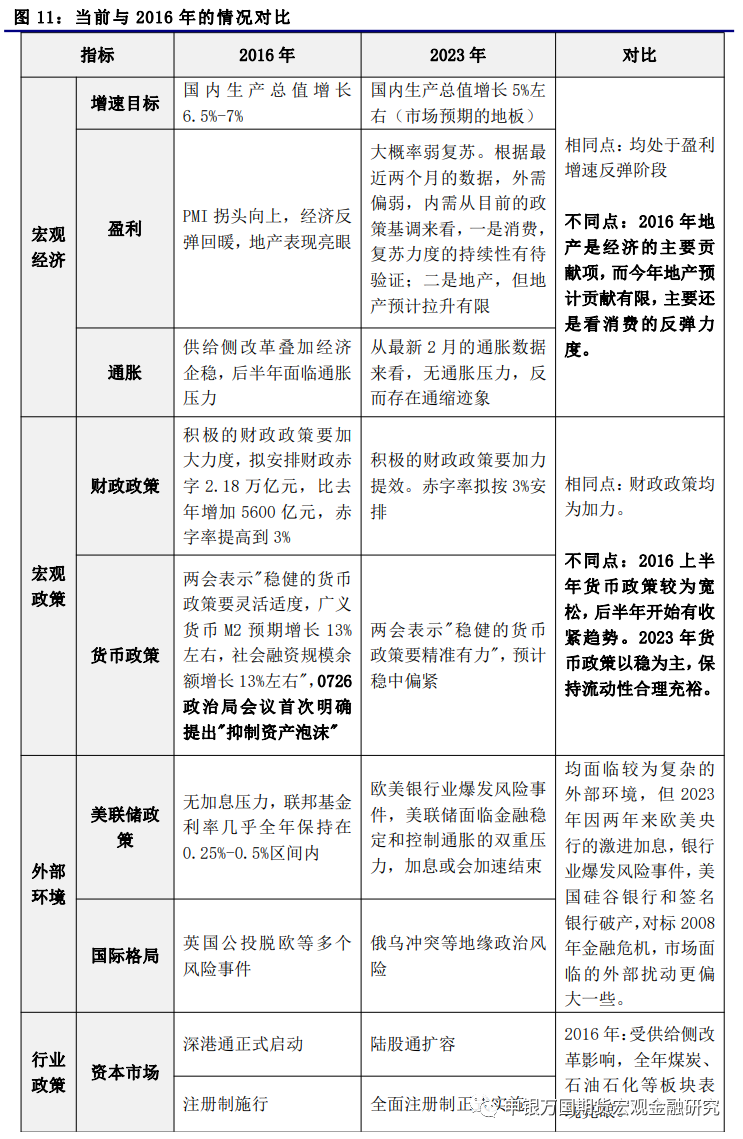

①盈利端:当前与2016年均处于新一轮复苏周期的初期,区别在于2016年经济在地产的推动下复苏斜率较高,但当前经济中消费和地产投资均复苏力度偏弱,经济呈现弱复苏的迹象。

②政策端:当前与2016年的财政政策均为加力。2016上半年货币政策较为宽松,后半年开始有收紧趋势。2023年,货币政策以稳为主。

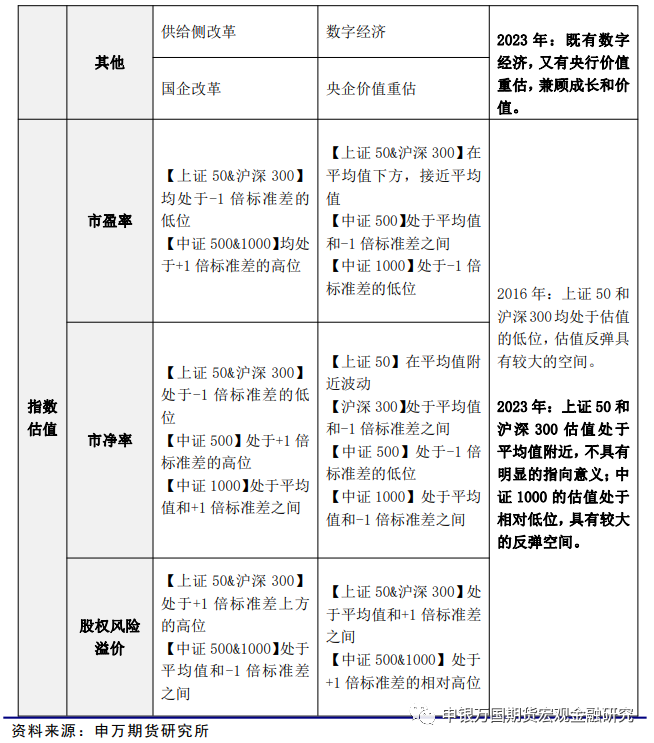

③制度端:2016年受供给侧改革影响,全年煤炭、石油石化等板块表现亮眼。2023年,既有数字经济,又有中国特色估值体系,兼顾成长和价值。

④估值端:2016年上证50和沪深300均处于估值的低位,估值反弹具有较大的空间。当下,上证50和沪深300估值处于平均值附近,不具有明显的指向意义;中证1000的估值处于相对低位,空间上具有较大的反弹可能。

⑤总结:根据当前与2016年的情况对比,2016年的宏观环境要好于2023年,但由于刚经历了熔断股灾,市场仍心有戚戚,整体呈慢牛走势。而今年,目前市场对于年内经济的预期是弱复苏,货币政策以稳为主,预计银行间资金利率在政策利率附近波动,若海外银行业风险不出现进一步蔓延扩散,市场或能复现2016年的震荡上行走势。

四、风险提示

1、海外银行业风险超预期扩散;2、国内货币政策超预期收紧。

正文

01

2016年:宏观面情况

1、经济增长与通货膨胀

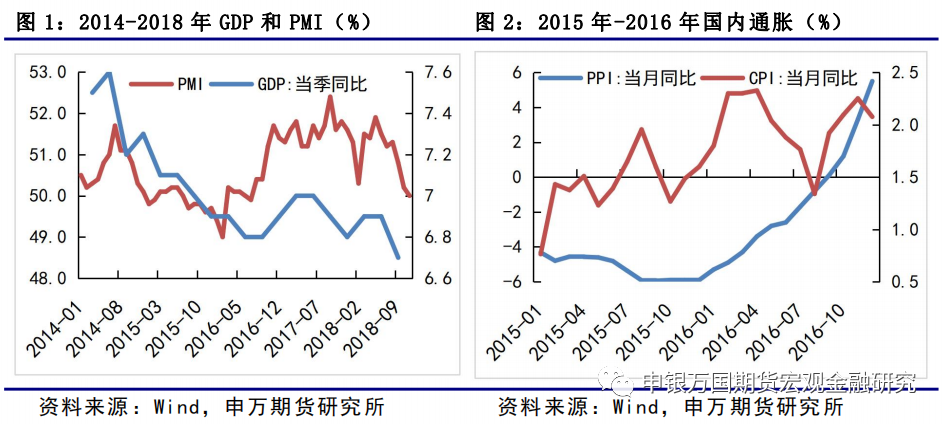

2016年1月26日,习近平主席在中央财经领导小组第12次会议上首次提出供给侧结构性改革,推动产能出清,2016年Q1-Q4的GDP增速稳步抬升,基本完成两会制定的经济增速目标6.5%-7%。PMI增速一改前两年的下滑趋势重新回到景气区间,也可看出经济盈利整体向上。

伴随着经济盈利的增速上行以及供给端产能的出清,通胀逐渐升温。最先是上游工业品成本的提升,PPI同比增速从年初的-5.3%一路涨至年底的5.5%。下半年,价格从上游逐渐传导到下游消费端,CPI同比增速反弹重回2%。经济的回暖和通胀的反弹也是下半年货政转向的主要原因。

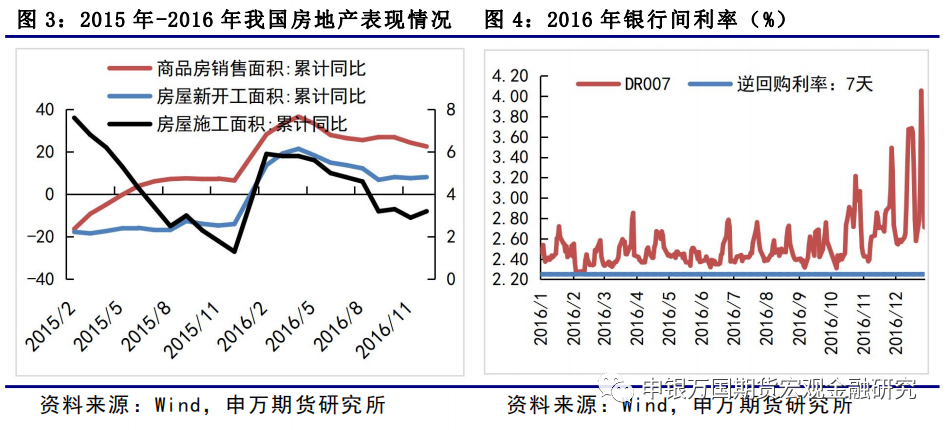

2、地产繁荣与货政转向

2016年上半年,房地产市场较为火爆,部分热点城市房价快速上涨,销售面积等高频数据达到高点,部分金融市场也出现加杠杆的短期炒作,资金脱实向虚,人民币贬值压力加剧。同时,伴随着经济企稳,通胀中枢上行,人民币贬值压力加剧,央行的政策基调开始出现转向。

7月26日,中央政治局会议开始强调“抑制资产价格泡沫”,货币政策态度开始出现转向,10月初北京、深圳、武汉等22个城市的楼市调控升级,10月28日召开的中共中央政治局会议,进一步明确提出“注重抑制资产泡沫和防范经济金融风险”,以房地产为代表的资产价格高温渐退。

2016年8月份,央行逆回购开始“锁短放长”,暂停7天逆回购,重启14天和28天逆回购,抬升短端资金成本。以银行间7天期的质押式回购利率来看,资金成本从2.4%逐渐抬升到3%以上的年底高位,政策转向稳中偏紧。

02

2016年:市场整体运行情况

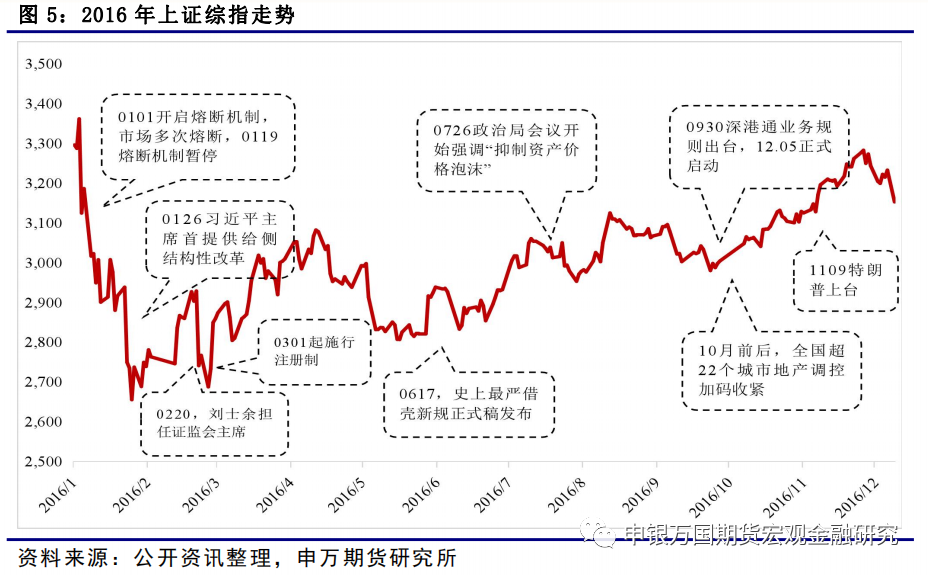

2016年,在年初经历熔断机制的血洗后,市场跌至谷底,上证综指跌至2600多点。随后,市场企稳,震荡上行,底部逐渐抬升,开启持续三年的慢牛行情。

从分阶段行情来看,2016年市场可大致分为两段行情:

阶段一:2016年1月1日至3月1日。以股市熔断开局,0104新年第一个交易日,市场两次熔断,0107又是两次熔断,随后熔断制度暂停,但影响仍在持续,上证综指一度跌至2600多点的低位。随后市场在大消费的引领下有所反弹,但缺乏增量资金,加上证监会主席换人、金融监管趋严等影响,市场二次探底。

阶段二:2016年3月1日至年底,市场进入低波动震荡。供给侧改革下,经济整体盈利向上,地产也较为火热,新开工面积、销售面积增速等均在上半年达到高点。同时,也伴随着多个风险事件,比如英国脱欧、人民币汇率贬值、央行政策转向、年末债市跌停等,注定2016年是个震荡的市场。

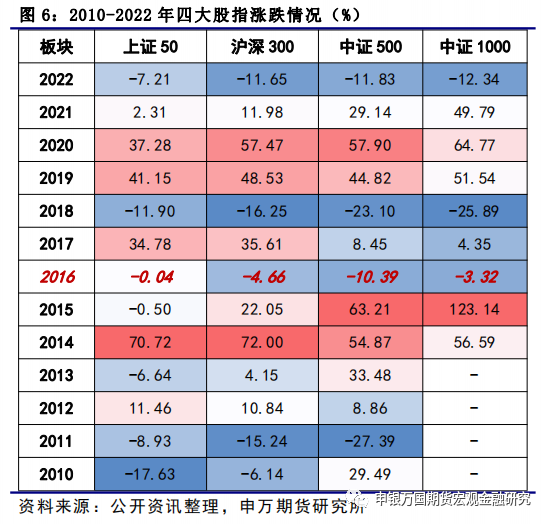

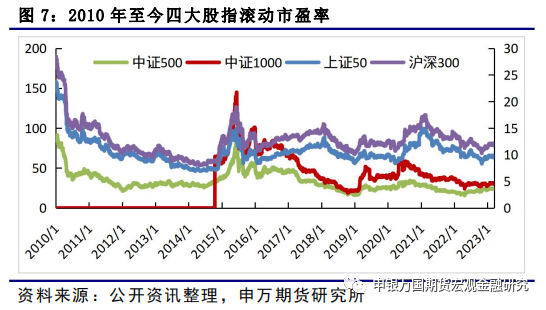

纵观2010年至今这十多年来的市场运行情况,尽管2016年因年初的熔断事件整体表现差强人意,四大股指不同程度收跌,但从时间轴的维度来看,跌幅均为这十三年中的最小跌幅,整体表现尚可。从估值来看,2016年基本是上证50和沪深300指数的估值低位,而中证500和中证1000的估值尚处于中间位置,直到2018年底才接近估值底部。

03

2016年:板块风格运行情况

1、大小盘指数

从目前上市的四大股指期货品种来看,基本可覆盖大中小盘市场。上证50指数权重板块是大金融和大消费,基本可代表A股的蓝筹价值;沪深300加入部分新能源电力股,但总体依旧是价值股为主;中证500和1000价值股偏少,更多是以计算机、新能源等成长板块为主,且主要是中小市值股票,尤其是中证1000,基本是偏小市值股。因此,在分析大中小盘指数的运行情况时,我们直接采用上证50和中证1000两大指数的对比。

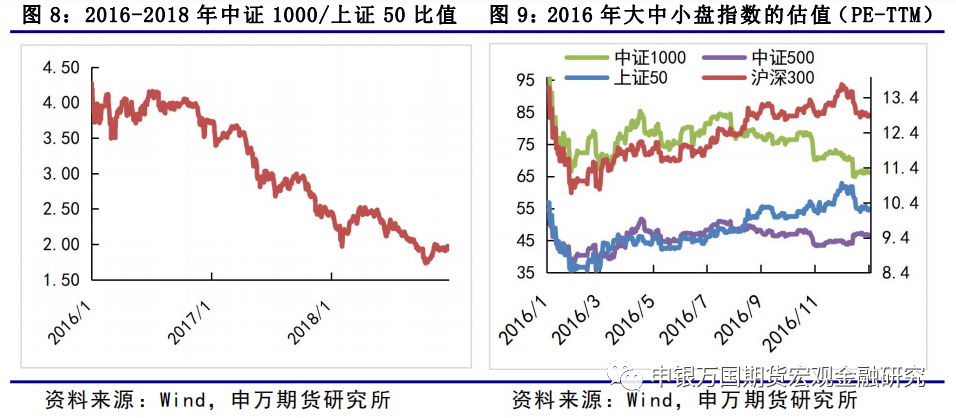

从2016年两大指数的强弱对比来看,上半年中证1000和上证50的强弱对比并不明显,板块轮动较快,整体处于区间震荡之中。从下半年8月份开始,两大指数的强弱出现明显转换,中证1000/上证50比值开始下滑,并形成二八分化趋势,一直持续到2018年底。

从估值角度来看,也是从下半年8月开启。以价值股为主的上证50和沪深300估值延续前期的上涨趋势,而中证500和中证100估值开始拐头向下,尤其是中证1000和上证50的对比较为明显,大中小盘的估值出现显著分化。

2、行业指数

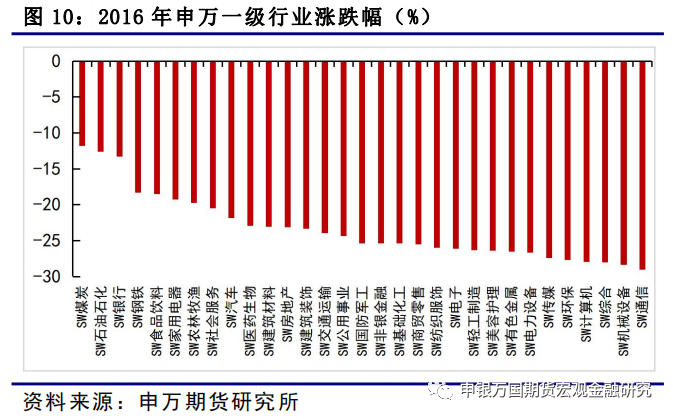

年初指数经历熔断股灾,随后企稳震荡上移,但未能修复年初跌幅,上证综指全年收跌435.54点(-12.31%),申万一级行业全线收跌。二八分化行情在行业涨跌上也表现得较为明显。

受供给侧改革和股灾后遗症影响,全年表现较为抗跌的板块基本集中在传统周期和蓝筹价值板块,跌幅最小的是煤炭板块(-11.79%),其次是石油石化(-12.60%)、银行(-13.30%)、钢铁(-18.28%)、食品饮料(-18.50%)。而跌幅在25%以上的主要是电子(-26.14%)、电力设备(-26.63%)和计算机(-27.98%)等成长板块。

04

当前与2016年的异同点

根据下表当前与2016年的情况对比,2016年的宏观环境要好于2023年,但由于刚经历了熔断股灾,市场仍心有戚戚,整体呈慢牛走势。而今年,目前市场对于年内经济复苏的预期以弱复苏为主,货币政策以稳为主,预计银行间资金利率在政策利率附近波动,若海外银行业风险不出现进一步蔓延扩散,市场或能复现2016年的震荡上行走势。

05

05

复盘启发

1、风险事件会改变市场原本的运行逻辑

金融市场作为一个以资金为主的市场,其实是比较脆弱的。一旦有影响较为巨大的风险事件发生,市场会偏离其本应运行的逻辑,资金出逃避险,而且市场会进一步放大这种恐慌情绪。2016年,股市熔断制度对于股市的冲击造成第三次股灾,市场几乎一个月都在阴跌。而2023年3月初,美国硅谷银行破产事件以及欧洲的瑞信信贷事件,也造成市场对于金融危机的担忧和流动性的短期恐慌,原本震荡偏强的指数出现破位下行,目前资金还在继续观望事件的后续进展。

2、基本面的转折是指数表现分化的根本原因

2016年初,我国经济下行见底的迹象显现,有望进入新一轮的稳定增长周期,蓝筹价值的业绩增速预期向上,加上供给侧改革,周期性传统行业的业绩大幅复苏,行业龙头的集中度提高,大盘股票“低增长、低估值”的底层逻辑被打破。与此同时,2016年监管层换人,整个金融监管环境转为“强监管、防风险、去杠杆”,监管环境发生逆转,对中小盘这类投机炒作较多的股票影响偏大,市场易出现二八分化的行情。2023年,作为疫情防控政策放松后的第一年,经济也出现下行见底的迹象,消费相关板块有业绩向上预期,央企价值重估也有利于大盘指数的估值提升,或有可能重现2016年的二八分化行情。

1. 欢迎转载,转载时请标明来源为99期货。商业性转载需事先获得授权,请发邮件至:media@fx168group.com。

2. 所有内容仅供参考,不代表99期货立场。我们提供的交易数据及资讯等不构成投资建议和依据,据此操作风险自负。

24小时热点

暂无数据