市场与美联储的抗争:硅谷银行、美债巨震和加息周期的终结

摘要

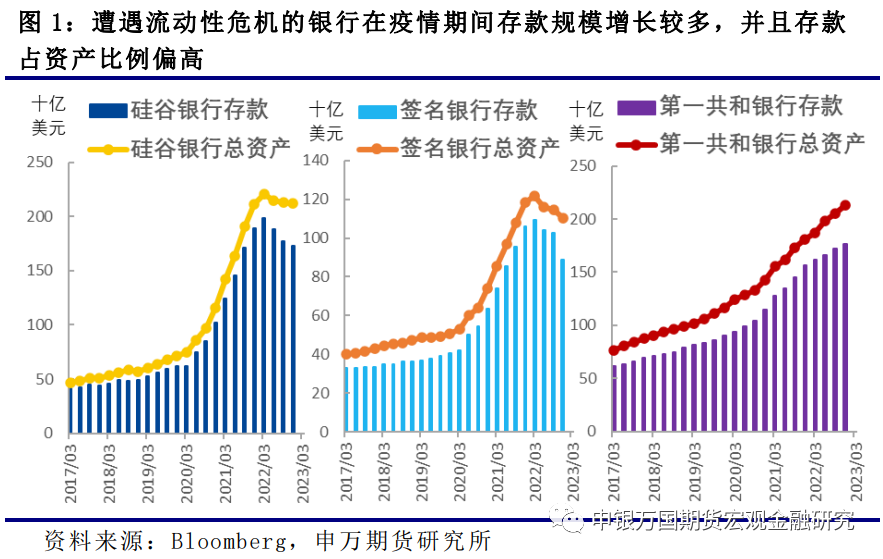

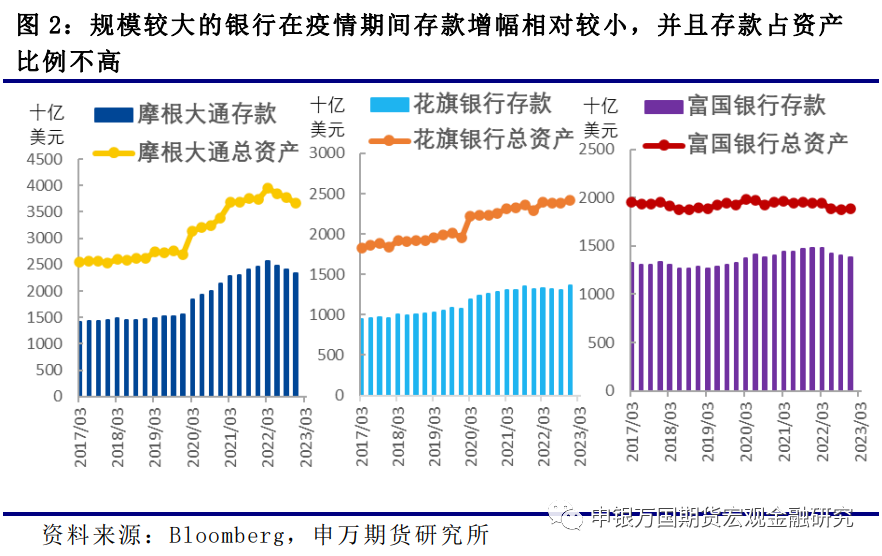

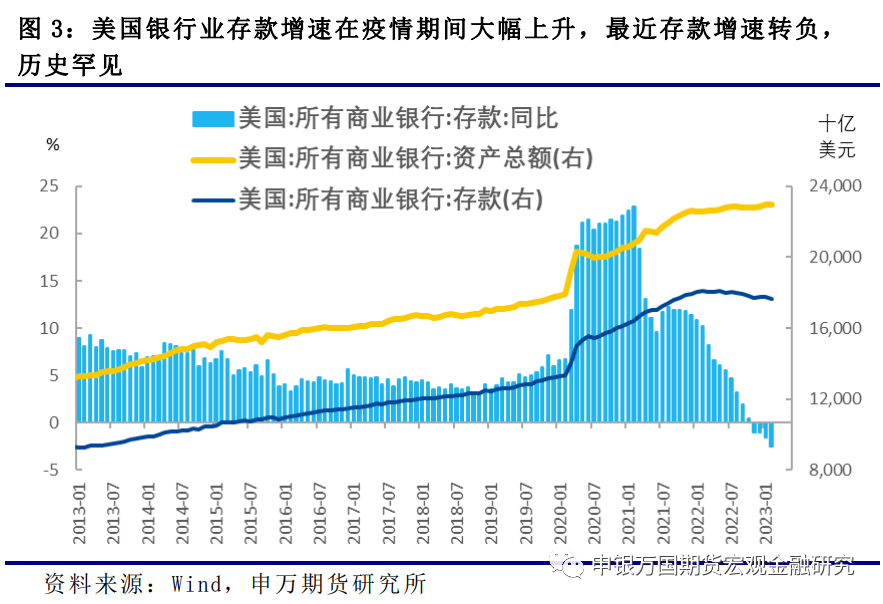

存款大幅波动是美国银行业危机的重要原因:疫情期间美国“大水漫灌”造成银行业存款大幅上升,通胀大涨之后美联储大幅加息,带来美国银行业存款的急剧减少。美国的银行作为一个整体在过去几年经历了历史罕见的存款大涨大跌,这可能是很多银行面临流动性危机的根源。其中对存款依赖较强的银行比较脆弱,成为了目前流动性压力最大的机构。

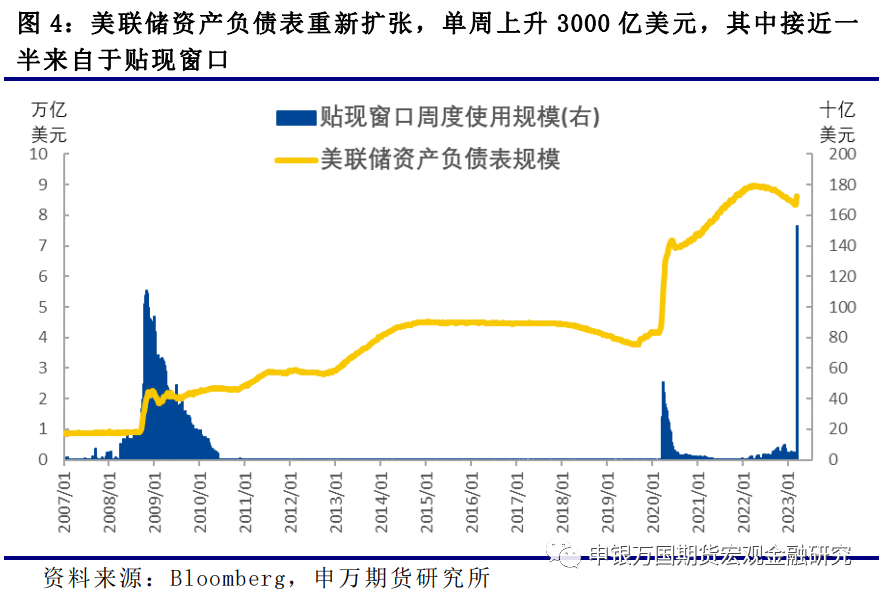

流动性危机持续蔓延,美联储资产负债表再次扩张:硅谷银行(SVB)和签名银行(SBNY)倒闭之后,有12家规模较大的银行把300亿美元存入了第一共和银行(FRC),但是其储户还是担心存放在银行的资金安全。美联储的资产负债表规模在一周的时间里增加了近3000亿美元,其中约一半(1529亿美元)是美联储通过贴现窗口向银行提供流动性。贴现窗口单周的使用规模也创造了记录。FRC从贴现窗口借贷的规模有1090亿美元,对比其在2022年末的资产规模约2000亿美元,可见存款流出的压力有多大。

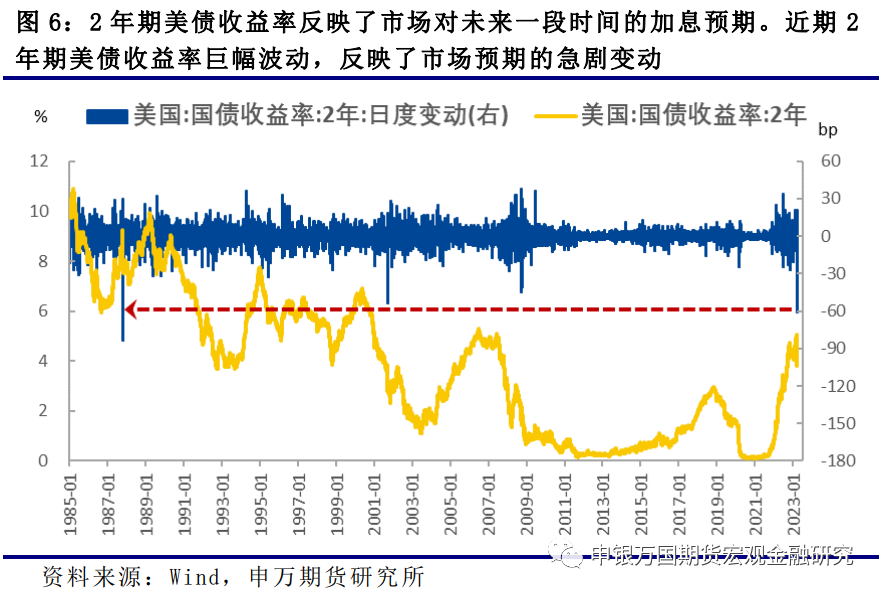

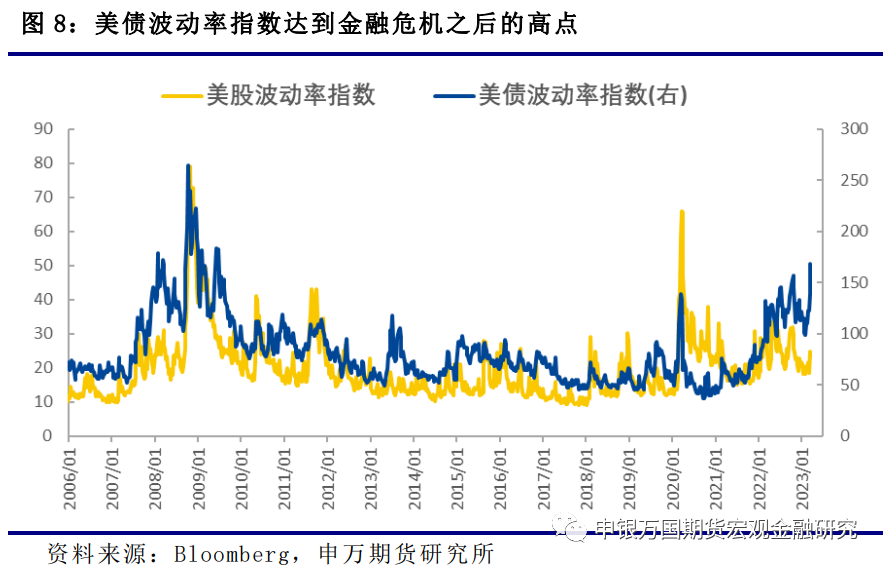

流动性危机带来的市场冲击:美债巨震。美国银行出现流动性危机,资金从金融机构之间流入流出波动幅度扩大,必然带来市场波动的扩大。SVB倒闭之后的第一个交易日2年期美债收益率下行幅度达到61bp,成为1987年以来最大单日跌幅。2年期美债收益率反映了市场对于未来一段时间美联储加息的预期,单日大幅下跌说明市场参与者对于未来美联储加息的幅度预期明显降低。美债作为全球多项资产的定价基准,出现了金融危机之后最大的波动幅度,甚至超过了2020年新冠疫情期间。

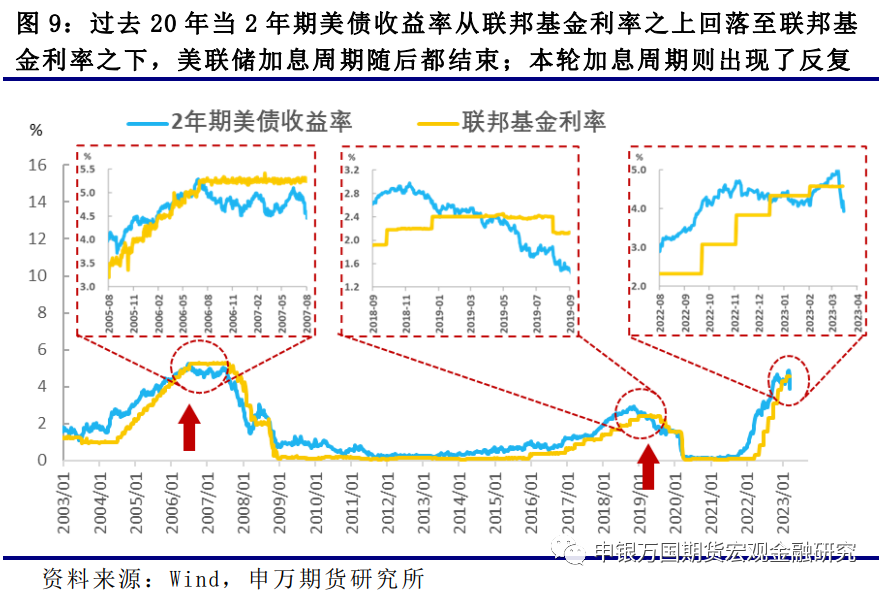

市场与美联储的抗争:加息周期走向终结。2年期美债收益率反映了市场对于未来一段时间美联储加息的预期。历史上当2年期美债收益率从联邦基金利率之上回落至联邦基金利率之下,美联储加息周期随后都结束,但是在本轮加息周期则出现了反复。背后的关键因素美联储对于加息速度和通胀预期的改变。但是美联储没有深入考虑美国经济和金融机构能否承受持续较大幅度的加息。在经历了硅谷银行事件的冲击之后,2年期美债收益率再度从基准利率之上回落至基准利率之下,本轮美联储的加息周期大概率要走向终结。过去若干年诸多措施增加金融机构的稳定性,对于利率风险普遍关注不够。而美联储自身的行为,反而使得美国金融体系面对多年未见的利率风险,进而从利率风险引发了部分银行的流动性危机。未来危机如何演化面临极大的不确定性,监管机构的应对措施非常重要。

风险提示:美国银行业流动性问题超预期;美国经济衰退超预期。

正文

01

存款大幅波动是美国银行业危机的重要原因

美国硅谷银行(Silicon Valley Bank,SVB)在3月10日倒闭,对全球金融市场带来严重的冲击。SVB在2022年底的资产规模接近2000亿美元,是美国历史上规模第二大的倒闭银行。紧接着资产规模一度接近1000亿美元的签名银行(Signature Bank,SBNY)也被监管机构关闭。为了维护金融系统的稳定,3月12日美国监管机构,包括美联储、美国财政部和美国联邦存款保险公司联合推出措施,保障SVB和SBNY所有储户的资金安全(不仅仅是25万美元以内被存款保险保障的部分),但是美国银行体系的流动性危机还是愈演愈烈,很多储户把钱从规模相对较小的银行取出。截止到3月中旬,市场关注的焦点是第一共和银行(First Republic,FRC),虽然有12家规模较大的银行把300亿美元存入了FRC,但是其储户还是担心存放在银行的资金安全。毕竟FRC已经遇到了严重的流动性危机,一旦也发生倒闭,储户的存款超出25万美元以上的部分是否能够得到全额保障并不清楚。

如果再看目前还较为稳健的大型银行,包括摩根大通银行(JPM)、花旗银行(C)和富国银行(WFC),可以发现这些银行的资产负债表规模在疫情期间变动幅度相对较小,并且存款占其资产规模相对来说不算很高。美联储为了应对通胀从2022年大幅加息,结果是美国银行整体的存款出现负增长,历史罕见。行业负增长,就会在行业的很多个体上得到更为明显的体现。那些前期存款增长规模较大的银行,在2022年和2023年其实遇到的存款流失压力也更大。如果这种存款减少导致银行被迫出售资产发生亏损,那么就会进一步加剧存款的流失。

因此,目前遇到流动性危机的银行有其自身经营不善,流动性管理失当的原因。但是从大的背景看,疫情期间美国“大水漫灌”造成银行业存款大幅上升,通胀大涨之后美联储大幅加息,带来美国银行业存款的急剧减少。美国的银行作为一个整体在过去几年经历了历史罕见的存款大涨大跌,这可能是很多银行面临流动性危机的根源。其中对存款依赖较强的银行比较脆弱,成为了目前流动性压力最大的机构。

02

流动性危机带来的市场冲击:美债巨震

美联储作为美国的央行,其职责所在是促进物价稳定和充分就业,并且在金融市场遇到冲击的时候作为最后贷款人向金融机构提供流动性。美国银行业遇到流动性危机,最直接的货币政策工具就是贴现窗口。截止到3月15日的当周,美联储的资产负债表规模增加了近3000亿美元,其中约一半(1529亿美元)是美联储通过贴现窗口向银行提供流动性。贴现窗口单周的使用规模也创造了记录,超过了2008-2009年金融危机期间,也超过了2020年新冠疫情期间。此外,美联储新设立的货币政策工具(Bank Term Funding Program, BTFP)的使用规模也达到了119亿美元,而FDIC为了救助SVB和SBNY也从美联储借了1428亿美元。从FRC透露的信息来看,其从贴现窗口借贷的规模有1090亿美元,对比一下FRC在2022年末的资产规模约2000亿美元,可见存款流出的压力有多大!

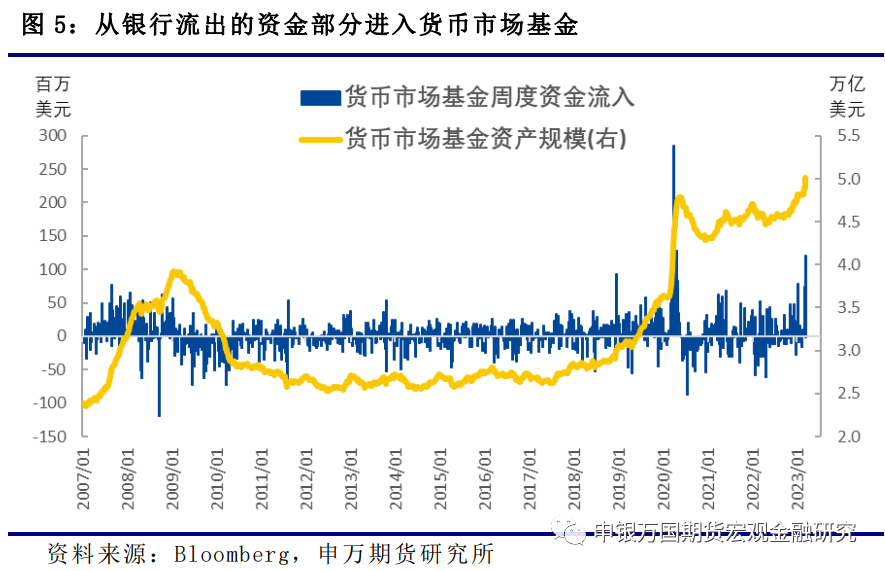

担心脆弱的银行倒闭之后存款(超出25万美元以上的部分)得不到包含,储户把部分存款转移至规模较大相对稳健的银行,另一方面也把存款存入货币市场基金。截止到3月15日的当周,美国货币政策基金整体流入资金规模达到1.2亿美元,达到2020年疫情以来最高水平。目前美国货币市场基金整体的规模已经接近5万亿美元,而在2020年初的时候为3.6万亿美元。

美国银行出现流动性危机,资金从金融机构之间流入流出波动幅度扩大,必然带来市场波动的扩大,这也反映了市场参与者预期的变化。SVB倒闭之后的第一个交易日(3月13日),2年期美债收益率从上一个交易日的4.5862%回落至3.9764%,下行幅度达到61bp!这一下跌幅度超过了新冠疫情、金融危机和“911”期间,成为1987年“黑色星期一”以来最大单日跌幅。2年期美债收益率反映了市场对于未来一段时间美联储加息的预期,单日下跌61bp,说明市场参与者对于未来美联储加息的幅度预期明显降低。

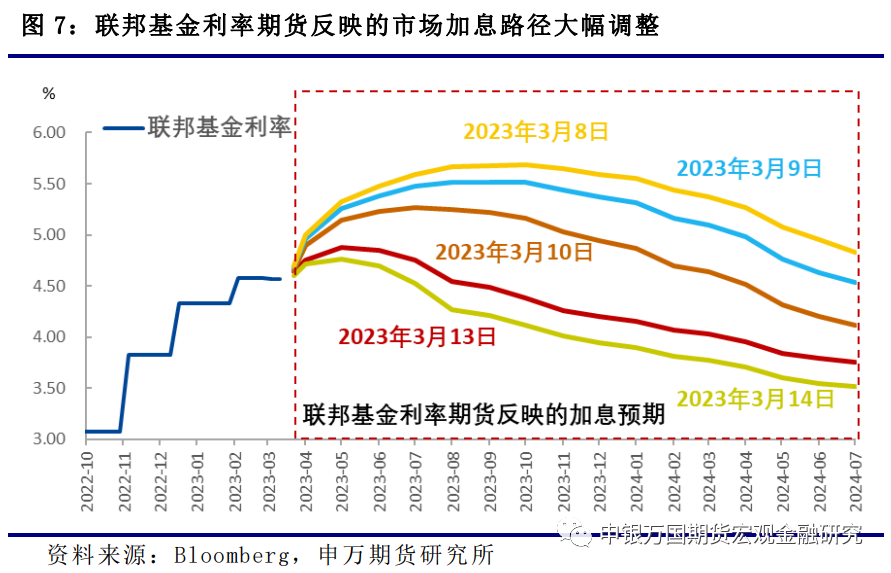

鲍威尔在3月初暗示可能要上一次议息会议上加息25bp的基础上把加息幅度扩大至50bp,重点考虑的是美国的通胀问题。近期公布的美国的通胀数据显示通胀的粘性持续存在,而经济增长似乎也没有看到明显的下行压力。银行业甚至是金融市场的稳定性在当时并没有让他担忧。风险正在酝酿,但是监管机构缺没有观察到。美国通胀的“顽固”是美联储从2022年开始持续大幅加息的重要原因,本轮加息的速度超过此前多次加息周期。美联储这么做的前提是认为在2008年金融危机之后,多项宏观审慎监管措施增加了美国金融行业和金融市场的稳定性,因此美联储大幅加息抑制通胀,可以不用担心由此对金融机构和金融市场的稳定性带来的冲击。但是,美联储自身的行为反而成为了市场波动的根源。加息预期在短时间里大幅波动,结果就是美债作为全球多项资产的定价基准,出现了金融危机之后最大的波动幅度,甚至超过了2020年新冠疫情期间。

03

市场与美联储的抗争:加息周期走向终结

一个充满哲学意味的问题是:金融市场是否比美联储“知道”更多,更能对潜在的风险和隐患做出反映,而美联储与金融市场相比可能是后知后觉?毕竟金融市场比较充分的反映了宏观经济、金融、政策等多方面的信息,作为市场参与者来说想要持续的战胜市场非常难。相比之下,美联储作为政策的制定者能否比市场更“聪明”可能也是一个问题。当美联储的判断与市场走势发生背离时,这个问题显的尤为尖锐。

在2022年11月,2年期美债收益率达到4.8%的水平,然后就持续回落至今年2月初的4.0%左右,比当时的基准利率低50bp。这表明市场已经在预期美联储加息周期即将结束。当时市场考虑的主要因素是美国通胀出现了回落的迹象,同时美国经济也面临一定的下行压力。关于美国是否可以在控制住通胀的前提之下不发生严重衰退是当时讨论的热点。但是在2月之后美联储官员再次做出偏鹰派的发言,同时美国CPI和就业数据也连续超预期。市场对于未来加息路径的判断再次大幅提升,2年期美债收益率在3月初回升至5.0%附近。2023年1月份美联储加息幅度为25bp,比此前的50bp和75bp都要低。如果3月份加息幅度再次回升至50bp,反映了美联储对于美国通胀和经济增长的态度发生了明显的转折。但是,问题是美国经济能否承受持续较大幅度的加息,甚至是美国金融机构和金融系统能否承受持续更大幅度的加息?显然,美联储此前忽略了这个问题。在经历了硅谷银行事件的冲击之后,2年期美债收益率再度回落至基准利率之下,市场对未来美联储加息幅度的预期大幅回落,甚至开始预测年末可能会有降息。过去几个月2年期美债收益率在联邦基金利率附近的波动,反映了市场与美联储的抗争和博弈。在2年期美债收益率再次回落至基准利率之下之后,本轮美联储的加息周期大概率要走向终结。

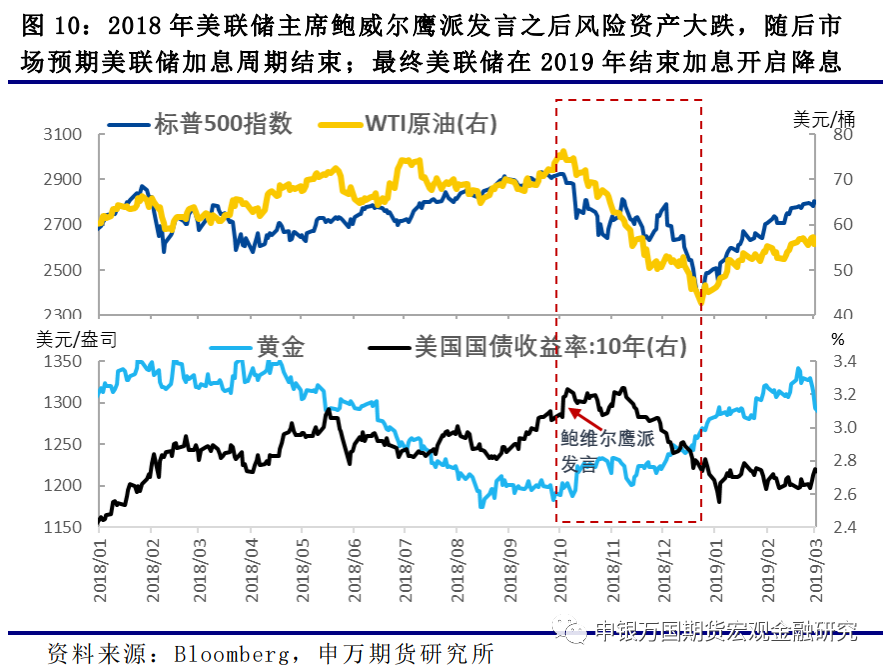

事实上,上一次美联储从加息周期转向降息周期,也发生了类似的事情。2018年10月初美联储主席鲍威尔做出鹰派发言,导致10年期国债收益率在短时间里出现较大幅度的上涨。但是当时美国经济已经无法“承受”基准利率的进一步上升,于是美股、原油等风险资产都持续下跌。从11月下旬之后,即便市场预期到当年的12月美联储还将继续加息,但是美国经济已回落的压力导致短端和长端美债收益率都持续回落。从2019年开始,美国经济温和走弱,制造业有一定幅度下行,但是失业率没有明显上升。而随着美联储从加息转为降息,美股和原油等风险资产反而上涨。黄金在美联储降息周期中也开启了一轮牛市。

04

风险提示

1、美国银行业流动性问题超预期;

2、美国经济衰退超预期。

24小时热点