地产气度略改善,配置维持基准——资产配置周度报告20230219

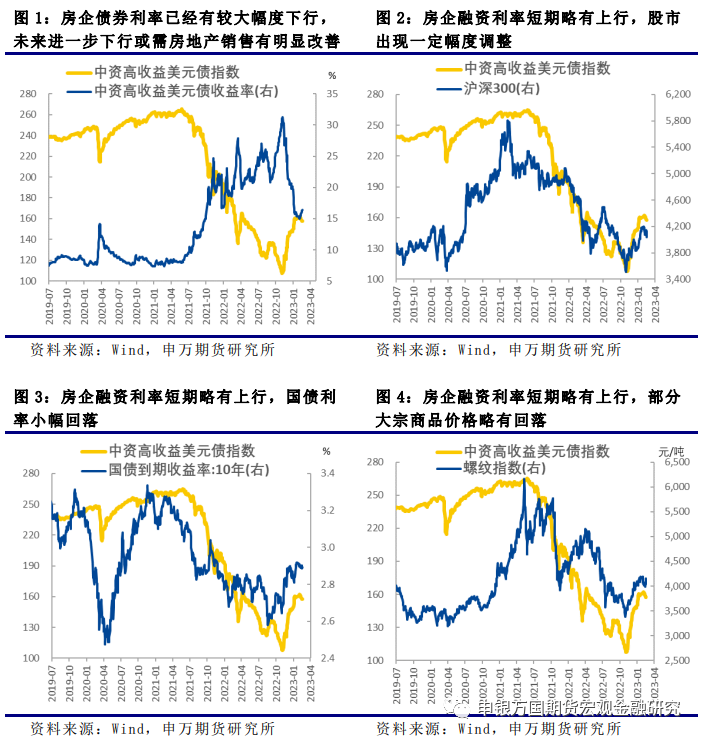

房企融资利率进一步下行或需房地产销售的改善。前期房地产行业融资政策调整带来房企的融资利率明显下行,但与2021年下半年之前还有一定的差距。目前房地产行业尚未看到明显的恢复,未来房企融资利率进一步下行或需房地产销售有明显改善。近期房企债券利率小幅上行,相应股票、国债和部分大宗商品价格也有所调整。

-

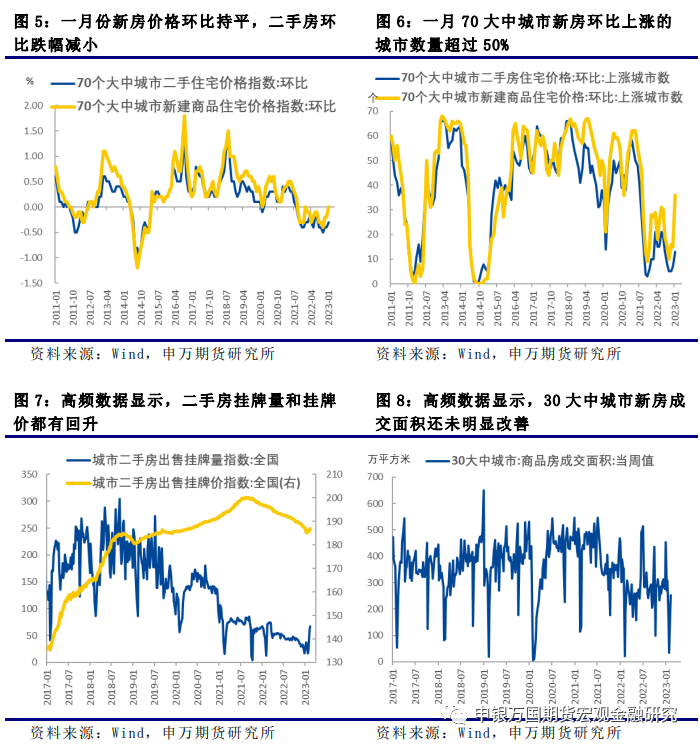

房地产销售景气度有所回升。国家统计局数据显示,2023年1月70个大中城市新房销售景气度有所回升,但是二手房销售恢复缓慢。高频数据显示,二手房近期的挂牌量和挂牌价有所上行,但是30个大中城市新房销售恢复较慢。未来一段时间房地产恢复的速度,以及是否有更多的利好政策出台,是影响中国经济和金融市场的关键因素。

-

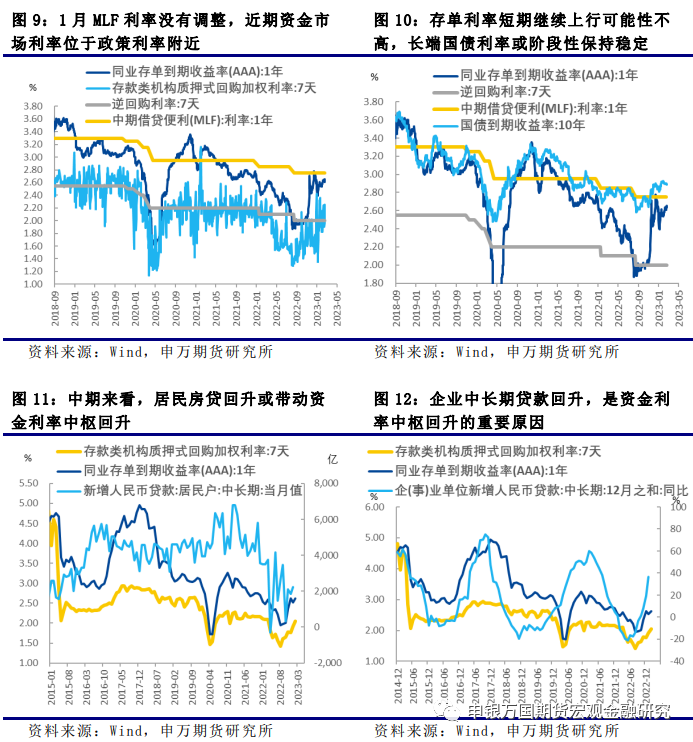

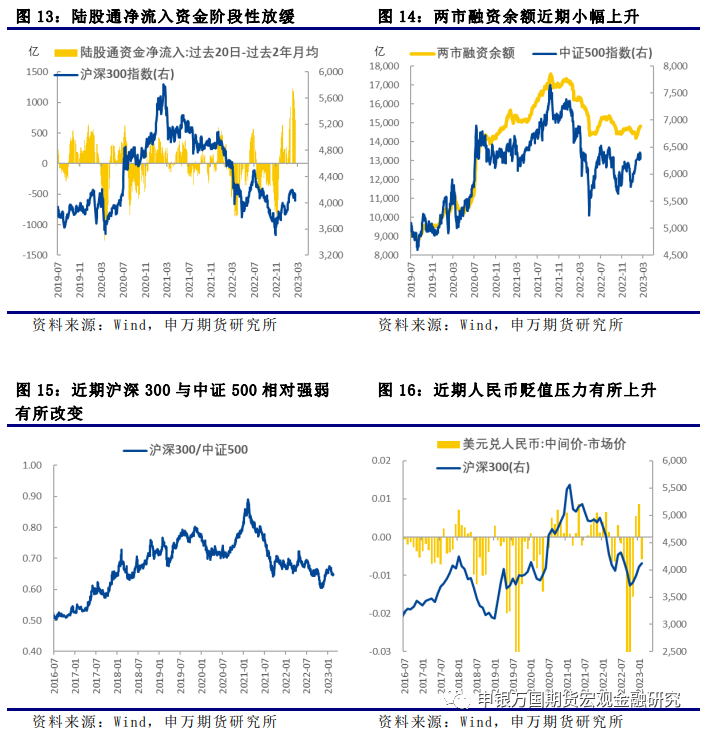

MLF利率未调整,人民币贬值压力有所上升。MLF利率未调整,人民币贬值压力有所上升。2月央行超额续作到期的MLF,但利率为调整。目前7天回购利率已经回到政策利率附近,1年期同业存单利率也接近MLF利率。未来政策调整利率不高,市场利率难以明显高于政策利率。股市方面,陆股通净流入资金放缓,而与中证500关系更密切的两市融资余额最近上升幅度有限。人民币市场价持续低于中间价,表明人民币贬值压力阶段性上升。

-

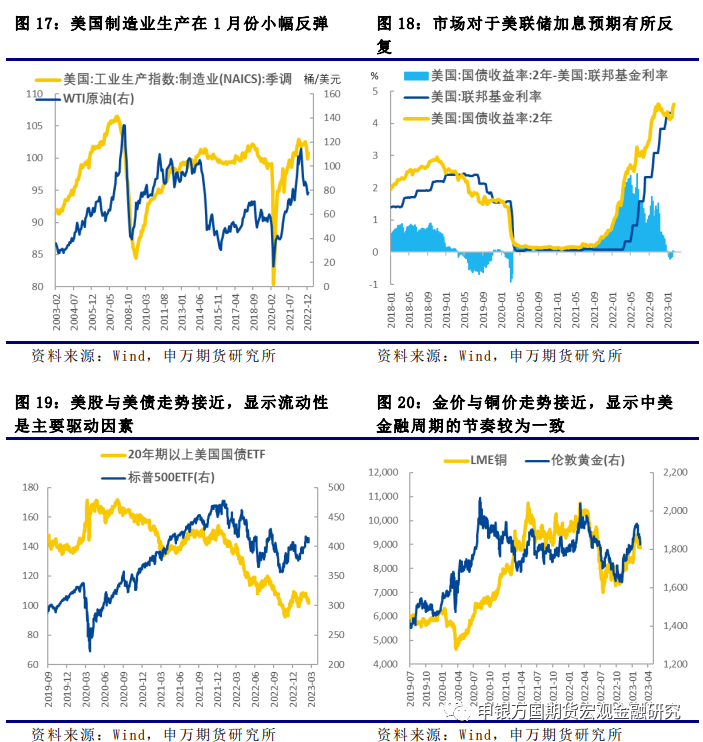

市场对于美国衰退预期与美联储加息预期有所反复。23年1月美国制造业生产小幅反弹,零售数据大幅反弹,显示美国经济短期衰退压力不大。近期多位美联储官员的表态以及高于预期的通胀数据使得市场对于未来美联储加息节奏的预期有所调整。从美股与美债走势来看,过去一段时间流动性仍然是主导市场的主要因素,对于衰退的担忧有限。从黄金与铜价走势来看,中美金融周期节奏较一致。

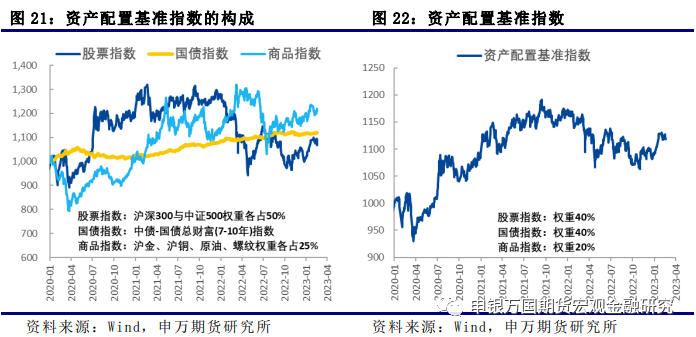

资产配置继续维持基准。在之前的报告中,我们认为金融周期还未看到明显的回升迹象,因此维持基准指数的配置。本周依然延续这个判断。预计维持机制指数的配置时间或持续至3月左右。未来随着金融周期的逐步回升,房地产销售、房价、房地产投资等恢复的迹象逐步清晰明确,我们会将资产配置比例逐步调至股票权重50%,债券权重20%,商品权重30%。

-

风险提示:地产销售不及预期;美国经济衰退超预期。

正文

01

房企融资利率进一步下行或需房地产销售的改善

中资高收益美元债的构成中房企权重占比接近40%,因此房地产企业的融资环境与行业景气度对这一指数影响很大。前期房企的融资利率已经有明显下行,但与2021年下半年之前还有一定的差距。目前房地产行业尚未看到明显的恢复,未来房企融资利率进一步下行或需房地产销售有明显改善。近期房企债券利率小幅上行,相应股票、国债和部分大宗商品价格也有所调整。

02

房地产销售景气度有所回升

国家统计局数据显示,2023年1月70个大中城市新房销售景气度有所回升,但是二手房销售恢复缓慢。高频数据显示,二手房近期的挂牌量和挂牌价有所上行,但是30个大中城市新房销售恢复较慢。未来一段时间房地产恢复的速度,以及是否有更多的利好政策出台,是影响中国经济和金融市场的关键因素。

03

MLF利率未调整,资金利率短期上行概率不高

2月央行超额续作到期的MLF,但利率为调整。目前7天回购利率已经回到政策利率附近,1年期同业存单利率也接近MLF利率。考虑到国内经济恢复才刚开始,未来政策调整利率不高,市场利率难以明显高于政策利率。中期来看,居民房贷回升与企业中长期贷款回升或带动资金利率中枢的上升。

04

陆股通流入放缓,人民币贬值压力有所上升

防疫政策与地产融资政策调整之后,陆股通流入资金一度大幅上升,明显高于长期趋势。最近股市有所调整,陆股通净流入资金放缓。而与中证500关系更密切的两市融资余额最近上升幅度有限。人民币市场价持续低于中间价,表明人民币贬值压力阶段性上升。但是从基本面来看,人民币持续贬值的可能性不高。

05

市场对于美国衰退预期与美联储加息预期有所反复

2023年1月美国制造业生产小幅反弹,零售数据大幅反弹,显示美国经济短期衰退压力不大。近期多位美联储官员的表态以及高于预期的通胀数据使得市场对于未来美联储加息节奏的预期有所调整。从美股与美债走势来看,过去一段时间流动性仍然是主导市场的主要因素,对于衰退的担忧有限。从黄金与铜价走势来看,中美金融周期的节奏较为一致。

06

资产配置继续维持基准

我们的资产配置基准指数中,股票指数、债券指数与商品指数的配置比例为40%、40%与20%。其中股票指数基准由沪深300指数和中证500指数构成(权重各占50%),债券为中债-国债总财富 (7-10年)指数,大宗商品指数的基准为螺纹钢、铜、黄金和原油(权重各占商品部分的25%)。在之前的报告中,我们认为金融 周期还未看到明显的回升迹象,因此维持基准指数的配置。本 周依然延续这个判断。预计维持机制指数的配置时间或持续至 3月左右。未来随着金融周期的逐步回升,房地产销售、房价、房地产投资等恢复的迹象逐步清晰明确,我们会将资产配置比例逐步调至股票权重50%,债券权重20%,商品权重30%。

07

风险提示

1、地产销售不及预期;

2、美国经济衰退超预期。

24小时热点