本文分析了螺纹钢库存数据的特点和对螺纹钢价格影响的基本面逻辑。

按库存数据的基本面分析逻辑,对螺纹钢期货价格进行量化回测,整体来看,除了个别年份,库存逻辑对回测净值整体起到正向作用,说明库存对期货价格确实有一定的指导作用。

库存只是期货价格的一个影响因子,在单从数据入手具有一定的片面性,我们后续报告会进一步分析其他因素对期货价格的影响,并综合分析这些数据对期货价格的影响。

在黑色产业链的分析中,螺纹钢主要受到宏观、成本、供求等因素的影响,其中宏观方面主要与国内基建、房地产的投入相关,成本方面主要包含铁矿石价格、高炉经济指标、能源成本、人工成本等要素,供求方面则包含表观消费量、市场需求等。除此之外,螺纹还会受到环保、“双碳”政策等事件性影响。

在量化分析中,库存、估值、钢厂利润等数据是较为重要的分析要素,在基本面的分析中占有较为重要位置。本文主要分析其库存要素对其期货价格的影响,并结合基本面逻辑尝试构建量化策略。在后续报告中,我们会进一步分析其他因素对期货价格的影响,并综合分析这些数据对价格的影响。

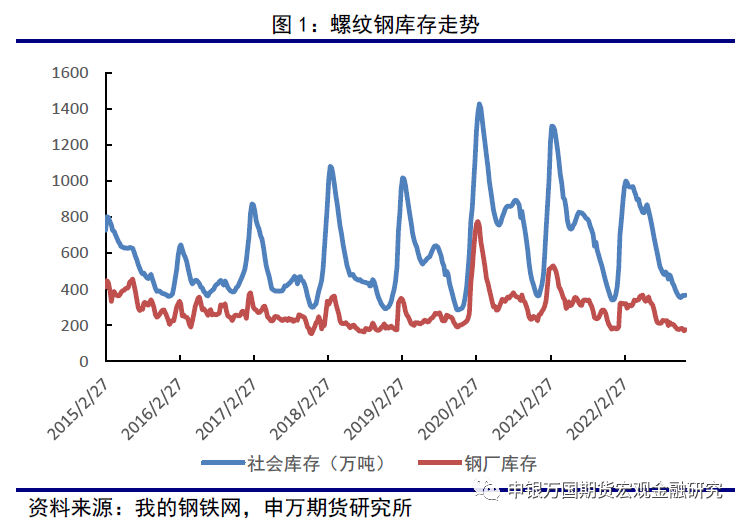

螺纹钢的库存主要由两部分组成,钢厂库存和社会库存,当然还有部分的终端库存,但受到数据统计的局限性,一般主要考虑的是钢厂库存和社会库存这两种库存情况。

钢厂库存主要反映供给情况,因为高炉本身的特性,开工后就很难停,因为生产的调节会滞后于价格和需求。

社会库存相当于蓄水池一般,承接钢厂的货,销售给下游用户,兼具供给和需求功能。社会库存可以与钢厂库存一起来看供给情况,同时也反映了钢材的需求属性。社会库存还可以与钢厂库存相除,形成库存倍数的指标,用以辅助判断市场投机情绪情况。社会库存整体大于钢厂库存。

从螺纹钢社会库存的走势来看,数据具有明显的周期性,尤其在春节前后,从累库周期来看,2016年至2019和2021年,螺纹钢春节后累库天数基本维持在30天左右,2020年,受疫情影响,累库天数长达50天左右,整体周期较为明显,而钢厂库存在2019年之前春节累库并不明显,在2020年波动表现较为突出。从数据统计上来看,钢厂库存与社会库存近8年的周数据的相关系数达0.72,说明二者具有一定的相关性,同时也保留了各自差异性。

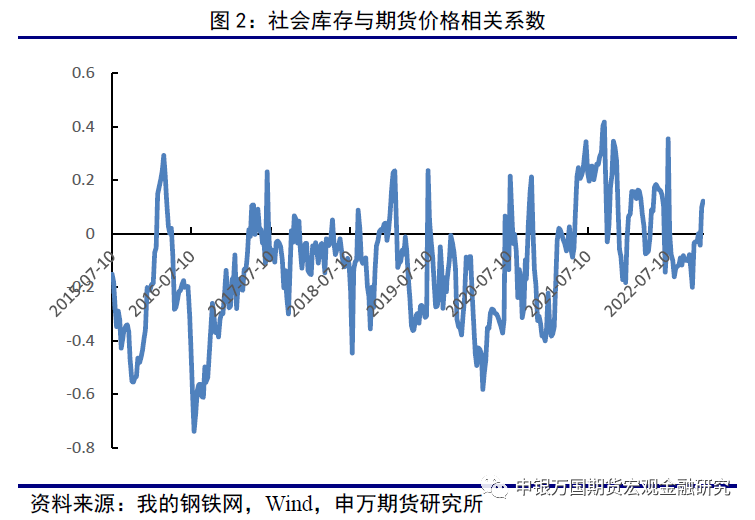

由于主力合约价格在展期时与实际投资涨跌幅具有差异性,我们使用申万期货螺纹钢的商品指数进行研究,通过考察近20周移动时间窗口的社会库存与期货价格间的相关系数,发现库存与价格的相关系数并不大,主要在[-0.6,0.4]区间内进行波动,但整体上来看,库存更容易和价格产生负相关。由于数据的相关性采用了Pearson算法,具有一定的局限性,在交易方向的指示性方面并不能很好体现库存数据的价值。

在数据分析方面,我们回归到基本面逻辑:

在库存方面,我们一般认为当两库存增加时,后市预期较为悲观,以看跌为主;当两库存回落时,我们认为后市价格上涨的可能性比较大。

当两者方向不一致时,若社会库存增加,钢厂库存减少,且增加量大于减少量则说明需求疲弱,后市看跌;若增加量小于减少量,则表示供给减少较多,后市看涨。若社会库存减少,钢厂库存增加,且减少量大于增加量则说明市场需求较好,后市看涨;若减少量小于增加量则说明需求消化库存较慢,后市看跌。

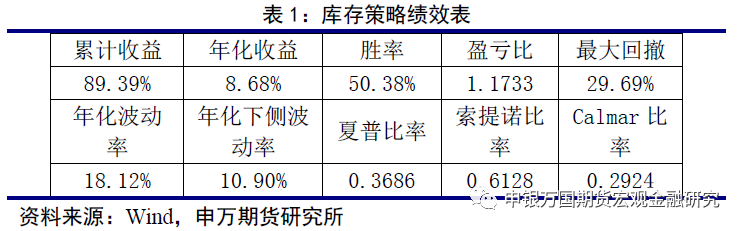

基于前文基本面理论逻辑,我们在库存周期数据上对期货主力合约数据进行回测,研究库存周期对期货价格的影响。

回测逻辑以周度数据为单位,每周根据社会库存和钢厂库存数据变化逻辑,进行下周期货的投资方向判断,每次交易投入相同金额的仓位,周五收盘时平仓并开新的方向仓位,若与上周方向一致,则不用进行操作,若不一致,则平仓并反向开仓。基于此逻辑,库存策略的净值走势如下:

策略绩效如下:

从回测结果来看,数据在2017年出现了较大的回撤,主要由于2016年12月发改委发文全国范围内开始严厉打击地条钢,之后在2017年国务院多次派遣专项督查组,赴全国28个省市区围剿地条钢违规产能,受市场政策影响,库存数据对价格的指示作用削弱,在其他年份,库存逻辑对回测净值整体起到正向作用。

本文按库存数据的基本面分析逻辑,对螺纹钢期货价格进行量化回测,整体来看,除了个别年份,库存逻辑对回测净值整体起到正向作用,说明库存对期货价格确实有一定的指导作用。

库存只是期货价格的一个影响因子,在单从数据入手具有一定的片面性,我们后续报告会进一步分析其他因素对期货价格的影响,并综合分析这些数据对期货价格的影响。