Mysteel:美国流动性紧缩或暂缓 ——长债收益率激增背后的财政与货币政策矛盾

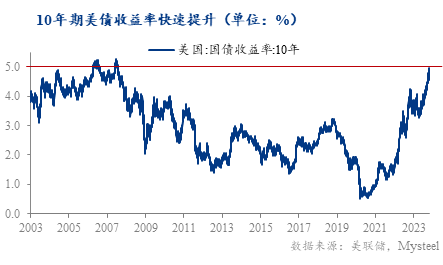

今年下半年起,美国市场流动性持续收紧,其背后主要是美联储量化紧缩政策与美国财政持续增发国债的共同影响:在美联储持续缩表的高息环境下,财政持续发债以填补疫情期间财政扩张带来的低水平TGA余额,导致国债供需错配,并体现在长端利率的持续增长(10年期美债收益率盘中甚至刷新2007年以来的历史高点)。

根据近期的美国经济基本面与货币、财政动作来看,短期内市场流动性有望逐渐走出紧缩区间,但长期仍需观望:美国经济基本面疲态初现,制造业、就业、居民消费与贷款均呈现边际下滑趋势,基本符合联储对于高息环境下的经济预期;叠加美国财政下调四季度中长期国债发行量,且受到财政责任法案的限制,流动性紧缩的可能性进一步缩小。长期来看,仍需观望美国经济基本面和宏观局势的变化,以及12月FOMC会议潜在的加息可能性所引发的流动性再次收紧的影响。

【正文】

一、长债收益率狂飙,财政发债供需错配是“果”非“因”

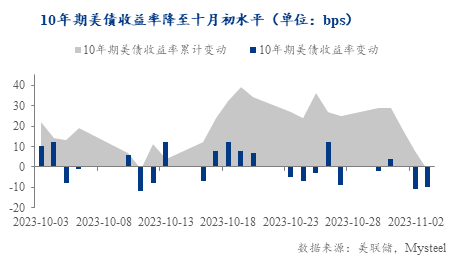

美联储连续20个月的加息进程中,长端利率于此前持续上涨:10月以来,美国10年期国债收益率累计提升30个bp,并且于10月23日盘中突破5%,超过自2007年以来的历史高点。

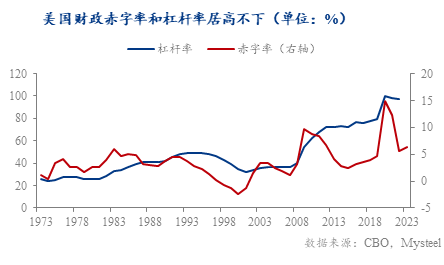

本次利率上行主要体现在财政持续发债导致的供需不平衡,究其原因还是疫情期间财政的持续扩张。为对冲疫情带来的居民和企业部门消费生产下滑引发的衰退风险,美国财政持续维持高杠杆支撑实体经济:2020年推出的5万亿美元刺激法案导致财政赤字规模快速上升(并达到历史高位);赤字率自2022年至今有所回落但仍在高位盘旋。同时,美联储加息进一步收紧货币,致使美国财政不得不加大杠杆以匹配必要的财政支出。

二、发债规模激增,流动性进一步收紧

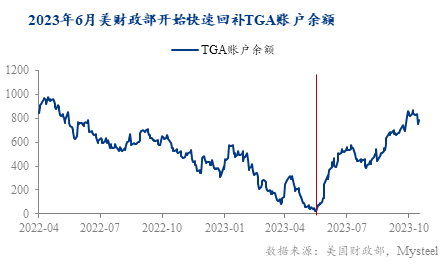

疫情期间的财政持续扩张影响仍在持续。今年年初美国政府债务余额再次触及法定上限,叠加大选年两党谈判推进较慢,最终于6月初通过联邦政府债务上限和预算的法案,以暂缓债务上限生效至2025年年初,并对2024财年和2025财年的开支进行限制。

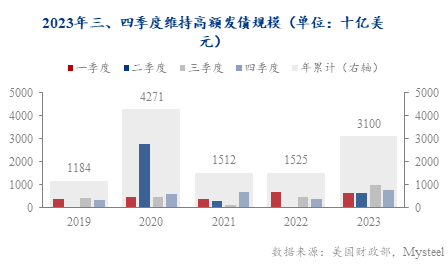

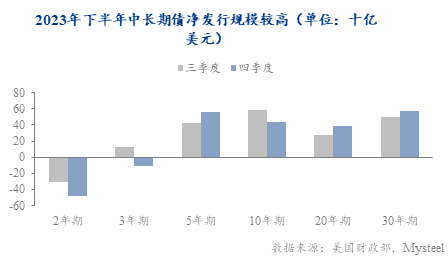

债务上限短暂冻结后,美国三季度财政发债规模快速上升。为补充此前消耗的TGA账户余额,美国财政部3季度发债规模达到1万亿美元规模,且四季度也更新至7760亿美元,明显超出市场预期。按照预期发债目标来看,今年整体债务规模将达到近五年的次高水平(2020年由于疫情影响,发债规模大幅提高,为近年来最高值)。

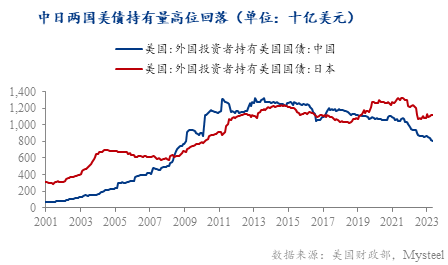

需求端,作为美债最大买家,美联储处于持续缩表时期,购买动力下降;海外主要投资者中国、日本也在高息环境下持续抛售美债,叠加惠誉8月1日将美国长期外币发行人违约评级从AAA下调至AA+,也减弱了投资者购买动力。整体来看近期美债供给量明显超出市场可容纳水平,并且下半年中长期债券的发行量更多,供需不匹配更多发生在中长端债上,部分解释了近期中长期收益率的异动,以及整体金融流动性逐渐收紧的情况。

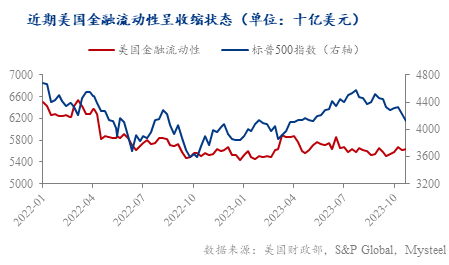

美联储缩表与财政发债矛盾突出,市场流动性进一步承压。使用美联储负债-逆回购-TGA作为美国金融流动性指标,整体来看在高息环境下,流动性呈现震荡下行趋势,并且在今年财政大规模发债后,市场流动性仍有进一步下行趋势。

三、货币与财政政策矛盾逐步缓解,市场流动性有望逐渐走阔

从美国经济数据和财政动作来看,短期再次扩大债务规模或加息的可能性有限,即市场流动性有较大概率逆转紧缩状态:

1. 美财政下调发债规模:北京时间11月1日,美国财政部在季度发债计划中下调10年期和30年期预计国债发行量,表明其可能对过去几个月长期国债收益率飙升感到担忧。与八月相比,10年期和30年期国债发行量分别下调十亿美元,尽管降幅不大,但当日长期美债收益率闻声下跌,跌幅在10个基点左右。截止11月3日,10年期美债收益率录得4.57%,基本恢复至10月初水平。

2. 财政法案的支出限制:6月3日关于联邦政府债务上限和预算的法案,即《2023年财政责任法案》启动生效,规定暂停债务上限至2025年1月1日的同时削减2024、2025财年的财政支出,缓解了今年财政紧张的问题,但对后两年的债务增长设有一定限制。

3. 抵押贷款利率升高冲击房地产板块:高企的长端收益率拉升借贷成本,美国10年期和30年期抵押贷款利率分别升至7.03%和7.76%,已刷新2001年以来的最高值。

4. 美国经济数据超预期下降,基本面疲态逐渐显现:美国9月核心PCE物价指数同比录得3.7%,创2021年5月以来新低;10月ISM PMI录得46.7,环比降幅为一年来最大;10月季调后非农就业人数超预期大幅回落至15万人。表明近期的通胀控制比较有效,叠加11月FOMC会议再次暂停加息动作,市场紧张情绪有所缓解。

整体来看,美国市场流动性有望短期内逐步走阔。美国货币政策暂未有进一步紧缩,市场对于高利率的压力情绪有所缓解;美国财政发债规模有所下调,财政支出水平受限,也导致市场对于未来财政状况的担忧有所减弱,表明货币与财政政策的矛盾正逐渐淡化,对流动性的冲击逐渐降低。

但需注意,长期来看流动性仍有再次收紧的可能。目前联储仅暂时维持“longer but not higher”的预期,不表明加息动作不会发生;同时巴以冲突再次加剧,超出此前市场预期,有一定概率会对整体经济和货币产生一定的冲击。提示注意后续联储对于美国经济基本面边际变化的预期以及国际宏观局面的对于整体市场流动性的影响。

24小时热点